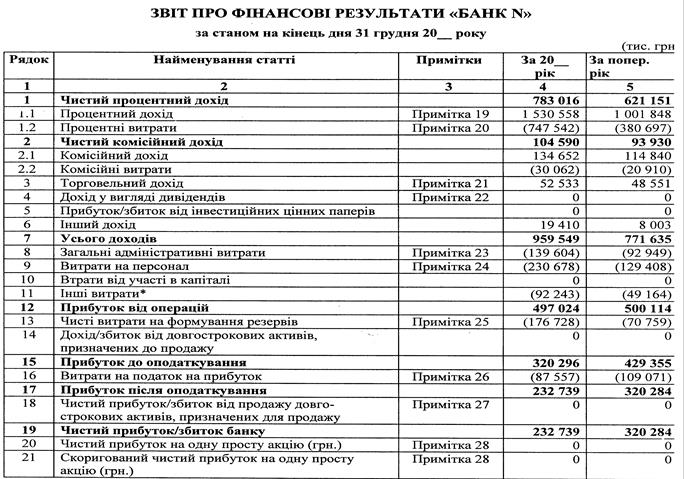

Структура доходів та витрат банку

Отже, фінансовий результат діяльності банку визначається як різниця між доходами та витратами за звітний період. Він може бути позитивним, якщо сума доходів перевищує суму витрат (прибуток) і негативним (збиток), якщо сума витрат перевищує суму доходів.

Відповідно до Податкового кодексу України:

доходи банку – це зростання економічних вигод протягом звітного періоду в результаті реалізації банківського продукту та іншої діяльності банку у вигляді збільшення активів або зменшення зобов’язань.

витрати – це зменшення економічної вигоди в аналізованому періоді внаслідок проведення банком фінансових та господарських операцій, які зменшують активи або збільшують заборгованість.

За своєю структурою доходи, витрати і прибуток банку відповідають напрямам його діяльності. Для банку важливо знати не лише загальний результат діяльності за конкретний період, а й володіти інформацією про джерела даного результату. Останнє визначається через зіставлення окремих груп доходів і витрат у розрізі конкретних рахунків, клієнтів, груп клієнтів, за операціями, послугами за підрозділами банків чи їх філіями.

Тому розрізняють фінансові результати від операційної (фінансові результати від здійснення кредитних операцій, операцій з цінними паперами, операцій з іноземною валютою тощо) та неопераційної діяльності банку (в основному, це діяльність, за якою банк отримує (сплачує) комісійні доходи (витрати)).

За класичною класифікацією усі доходи і витрати діляться на:

1. Банківські, безпосередньо пов’язані з операційною діяльністю банку:

а) процентні за депозитами і кредитами, амортизація дисконту (премії) за цінними паперами і їм подібні;

б) комісійні за всіма видами послуг і надання гарантій, РКО, за зберігання цінностей та довірче управління ними, за операціями з цінними паперами і іноземною валютою;

в) торговельні – це чисті прибутки (збитки) від купівлі-продажу різних фінансових інструментів.

2. Небанківські, які не відносяться до основної діяльності банку, але забезпечують її здійснення:

а) адміністративні – утримання персоналу, сплата податків та інших обов’язкових платежів (крім податку на прибуток), витрати на утримання основних засобів і нематеріальних активів, роботи і послуги, що використовуються в процесі діяльності банку, винагорода посередникам, охорона, телекомунікаційний зв’язок тощо;

б) доходи і витрати за операціями з філіями та іншими, установами банку, від продажу основних засобів і нематеріальних активів, проведення аудиту, підготовка кадрів, відрядження, спецодяг, маркетинг та реклама і таке інше.;

в) формування і зменшення резервів під знецінення активів, за кредитами та за дебіторською заборгованістю;

г) витрати на утримання і експлуатацію об’єктів соціальної інфраструктури, що перебувають на балансі КБ;

д) непередбачені доходи і витрати, які мають випадковий характер і не повторюються по суті. Вони визначаються в обліку тільки за фактором подій і попередньо не нараховуються.

Дослідження фінансових результатів за джерелами їх формування дає змогу всебічно оцінити прибуток банку за його складовими та утворюючими факторами.

Їх суми розраховуються за даними бухгалтерського обліку, де доходи відображаються на рахунках 6-го, а витрати – на рахунках 7-го класів Плану рахунків обліку в банках. Ця облікова інформація використовується для складання фінансового звіту за формою № 2 “Звіт про фінансові результати”, який по суті є сконцентрованим вираженням результатів роботи банку за певний період. Структурна схема звіту відображає постатейні елементи доходів і витрат банку і передбачає визначення фінансового результату, як це видно із звіту про фінансові результати діяльності умовного банку «N»:

Прибуток банку, як і будь якого іншого господарюючого суб’єкта на загальних підставах оподатковується податком на прибуток у порядку, визначеному Податковим Кодексом України від 2 грудня 2010 року N 2755-VI, (Розділ ІІІ «Податок на прибуток підприємств». Окрім порядку визначення об’єкта оподаткування, статтями 138 – 140 ПКУ передбачено механізм коригування фінансового результату діяльності банку з метою збільшення, або зменшення його суми. Коригуванню підлягають: різниці, які виникають при нарахуванні амортизації основних засобів та нематеріальних активів (необоротних активів; резерви сумнівних боргів, які банки створюють для відшкодування можливих збитків за активними операціями і використовують для списання безнадійної заборгованості; різниці, які виникають при здійсненні фінансових операцій. це стосується оподаткування: процентів за борговими зобов’язаннями кредитами, позиками, депозитами, операціями РЕПО, зобов’язання за договорами фінансового лізингу та іншими запозиченнями незалежно від їх юридичного оформлення; нарахованих доходів від участі в капіталі інших фінансових установ (дивідендів) та інше

Дата добавления: 2016-11-28; просмотров: 1502;