Формы и политика привлечения банковского кредита

УПРАВЛЕНИЕ ПРИВЛЕЧЕНИЕМ ЗАЕМНЫХ ФИНАНСОВЫХ СРЕДСТВ

Политика привлечения заемных финансовых средств, ее содержание и принципы разработки. Определение целей и объема привлечения заемных финансовых средств. Формы, и политика привлечения банковского кредита. Определение соотношения различных форм банковского кредита, привлекаемого на кратко- и долгосрочной основе. Оценка условий привлечения банковского кредита. Грант-элемент и его расчет. Формы, и политика привлечения коммерческого кредита. Прочие источники привлечения заемных финансовых средств — выпуск облигаций, налоговой кредит и другие.

Политика привлечения заемных финансовых средств

Эффективная финансовая деятельность предприятия невозможна без постоянного привлечения заемного капитала. Использование заемного капитала позволяет существенно расширить объем хозяйственной деятельности предприятия, обеспечить более эффективное использование собственного капитала, ускорить формирование различных целевых финансовых фондов, а в конечном итоге - повысить рыночную стоимость предприятия.

Хотя основу любого бизнеса составляет собственный капитал, на предприятиях ряда отраслей экономики объем используемых заемных финансовых средств значительно превосходит объем собственного капитала. В связи с этим управление привлечением и использованием заемных финансовых средств является одной из важнейших функций финансового менеджмента, направленной на обеспечение достижения высоких конечных результатов хозяйственной деятельности предприятия.

Управление привлечением заемных финансовых средств представляет собой целенаправленный процесс их формирования из различных источников и в различных формах в соответствии с потребностями предприятия на различных этапах его развития. Основная цель этого управления состоит в обеспечении наиболее эффективных условий и форм привлечения этих средств и рационального их использования. С учетом этой цели предприятием разрабатывается общая политика привлечения заемных финансовых средств, которая затем детализируется в разрезе отдельных форм этого привлечения.

Политика привлечения заемных финансовых средств представляет собой часть общей финансовой стратегии предприятия, заключающейся в обеспечении наиболее эффективных условий и форм их привлечения в соответствии с потребностями предприятия.

Политика привлечения заемных финансовых средств предусматривает (рисунок 56):

1. Определение целей привлечения заемных финансовых средств. Заемный капитал привлекается предприятием на строго целевой основе, что является одним из важных условий последующего эффективного его использования. Основными целями привлечения заемных финансовых средств являются:

а) пополнение необходимого объема постоянной части оборотных активов. Как отмечалось ранее, постоянная часть оборотных активов предприятия лишь частично финансируется за счет собственного капитала. Значительная часть этого финансирования осуществляется за счет заемных финансовых средств. В системе целей привлечения заемных финансовых средств предприятием эта цель является приоритетной;

б) обеспечение сезонных потребностей формирования оборотных активов. Какой бы тип финансирования оборотных активов не использовался предприятием, во всех случаях сезонная потребность в них финансируется за счет заемных средств;

в) обеспечение платежного оборота по текущим хозяйственным операциям. Использование заемных финансовых средств в этом случае обусловлено длительным сроком транспортирования товаров и оборота платежных документов. В этом случае продавец продукции кратковременно финансирует покупателя в форме; отсрочки платежа за поставленную продукцию. При внешнеэкономических операциях такое использование заемных финансовых средств принимает форму экспортного кредита;

г) расширение объема использования основных средств. Наиболее распространенной формой использования заемных финансовых средств в этом случае является финансовый лизинг;

д) формирование недостающего объема инвестиционных ресурсов. Целью привлечения заемных финансовых средств в этом случае выступает необходимость ускорения реализации отдельных реальных и инновационных проектов (для долгосрочных финансовых вложений заемные средства, как правило, не используются);

е) обеспечение социально-бытовых потребностей своих работников. В этих случаях заемные средства привлекаются для выдачи ссуд своим работникам на индивидуальное жилищное строительство, обустройство садовых и огородных участков и на другие аналогичные цели.

ж) другие временные нужды. Потребность в заемных средствах иногда может носить непланируемый характер в процессе текущей хозяйственной деятельности, хотя принцип целевого их привлечения сохраняется и в этом случае.

Такое привлечение заемных средств осуществляется обычно в небольшом объеме и на короткие сроки.

2. Определение предельного объема привлечения заемных финансовых средств. Максимальный объем привлечения заемного капитала диктуется двумя основными требованиями.

а) предельным эффектом финансового левериджа. Так как объем собственных финансовых ресурсов формируется на предшествующем этапе, общая сумма используемого собственного капитала может быть определена заранее. По отношению к ней рассчитывается коэффициент финансового левериджа, при котором его эффект будет максимальный. С учетом объема собственного капитала и рассчитанного коэффициента финансового левериджа вычисляется предельный объем заемного капитала, обеспечивающий эффективное его использование;

Рисунок 56. Основное содержание политики привлечения заемных финансовых средств

б) обеспечением достаточной финансовой устойчивости предприятия. В рамках предельного объема заемного капитала, обеспечивающего наибольший эффект финансового левериджа, определяется соотношение собственного и заемного капитала, обеспечивающее достаточную финансовую устойчивость предприятия в предстоящем периоде не только с позиций руководства предприятия, но и с позиций оценки возможными кредиторами (что обеспечит впоследствии снижение стоимости заемного капитала).

С учетом этих требований и ранее сформированного показателя целевой финансовой структуры капитала предприятие устанавливает лимит заемных финансовых средств в хозяйственном обороте.

3. Определение соотношения заемных финансовых средств, привлекаемых на кратко- и долгосрочной основе. Расчет потребности в объемах кратко- и долгосрочных заемных финансовых средств основывается на целях их использования. Заемные средства на долгосрочной основе привлекаются, как правило, для расширения объема использования основных средств и формирования недостающего объема инвестиционных ресурсов (хотя при консервативном подходе к финансированию оборотных активов оно также может быть частично осуществлено за счет заемного капитала, привлекаемого на долгосрочной основе). Заемные средства на краткосрочной основе привлекаются для всех остальных целей их использования.

Расчет необходимого размера заемных финансовых средств осуществляется по каждому целевому направлению их предстоящего использования. Целью этих расчетов является установление сроков использования привлекаемых заемных финансовых средств с целью оптимизации долго- и краткосрочных их видов. В процессе этих расчетов определяются полный и средний срок использования заемных финансовых средств.

Полный срок использования заемных финансовых средств представляет собой период времени от начала их поступления до окончательного погашения всей суммы долга. Он включает в себя три временных периода: а) срок полезного использования; б) льготный (грационный) период; в) срок погашения.

• срок полезного использования - это период времени, в течение которого предприятие непосредственно использует предоставленные заемные средства в своем хозяйственном обороте;

в льготный (грационный) период - это период времени с момента окончания полезного использования заемных средств до начала погашения долга. Он служит резервом времени для аккумуляции необходимых финансовых средств;

• срок погашения — это период времени, в течение которого происходит полная выплата основного долга и процентов по используемым заемным средствам. Этот показатель используется в тех случаях, когда выплата долга и процентов осуществляется не одномоментно после окончания сроков использования заемных средств, а частями в течение определенного периода времени по предусмотренному графику.

Расчет полного срока использования заемных средств осуществляется в разрезе перечисленных элементов исходя из целей их использования и сложившейся на финансовом рынке практики установления льготного периода и срока погашения.

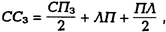

Средний срок использования заемных финансовых средств представляет собой средний расчетный период, в течение которого они находятся в хозяйственном обороте предприятия. Он определяется по формуле:

где: ССз - средний срок использования заемных финансовых средств;

СПз - срок полезного использования заемных средств;

ЛП - льготный (грационный) период;

ПЛ - срок погашения.

Средний срок использования заемных средств определяется по каждому целевому направлению привлечения этих средств; по размеру их привлечения на кратко- и долгосрочной основе; по заемному капиталу в целом.

Соотношение заемных финансовых средств, привлекаемых на кратко- и долгосрочной основе может быть оптимизировано с учетом стоимости их привлечения.

4. Определение форм привлечения заемных средств. Заемный капитал привлекается для обслуживания хозяйственной деятельности предприятия в следующих основных формах:

а) в форме денежных средств в национальной валюте;

б) в форме денежных средств в иностранной валюте;

в) в товарной форме (поставок с отсрочкой платежа сырья, материалов, товаров);

г) в форме предоставления к использованию на арендной основе основных фондов (финансовый лизинг);

д) в иных формах (предоставление с отсрочкой платежа отдельных нематериальных активов и т.п.).

Выбор форм привлечения заемных средств осуществляется предприятием самостоятельно исходя из целей и специфики его хозяйственной деятельности.

5. Определение состава заемных средств по основным группам источников. В практике финансового менеджмента группы источников привлечения заемных средств подразделяются следующим образом:

а) коммерческие банки и другие учреждения, предоставляющие кредиты, в денежной форме (ипотечные банки, трастовые компании и т.п.);

б) поставщики и покупатели продукции (коммерческий кредит поставщиков и авансовые платежи покупателей);

в) фондовый рынок (выпуск облигаций и других ценных бумаг, кроме акций) и другие источники.

Привлечение заемных средств в разрезе указанных групп источников имеет ярко выраженные особенности и будет рассмотрено в специальных разделах.

6. Обеспечение привлекаемых заемных финансовых средств соответствующими активами предприятия во всех формах. В какой бы форме не привлекались заемные средства, они должны быть обеспечены соответствующими активами предприятия. Особое значение обеспеченность соответствующими ликвидными активами приобретает при привлечении заемных средств в денежной форме (при их привлечении в товарной форме обеспечением выступают сами товары, а при их привлечении в форме арендуемого имущества - сами арендуемые основные фонды).

По степени обеспечения заемных средств, привлекаемых в денежной форме, служащего гарантией полного и своевременного их возврата, выделяют такие его виды:

а) бланковый или необеспеченный кредит. Этот вид кредита выдается, как правило, заемщику, который хорошо зарекомендовал себя своевременным возвратом и выполнением всех условий кредитного договора. В практике финансового менеджмента такая категория предприятий характеризуется специальным термином - "первоклассный заемщик";

б) обеспеченный кредит. В современной финансовой практике используются следующие виды кредитного обеспечения:

• поручительство или гарантия - обязательство третьей стороны (оформленное специальным документом - "авалем") перед кредитором оплатить при наступлении гарантийного случая задолженность заемщика (одной из разновидностей гарантии является страхование ответственности заемщика за непогашение кредита страховой компанией);

• залог - способ обеспечения, при котором кредитор (залогодержатель) приобретает право в случае неисполнения заемщиком своих обязательств по кредитному договору получить удовлетворение за счет заложенного имущества. При залоге имущество остается до предъявления претензии в пользовании заемщика;

• заклад — способ обеспечения, при котором имущество заемщика до возврата ссуды передается кредитору (например, ценные бумаги).

7. Обеспечение постоянной платежеспособности. Платежеспособность предприятия при обслуживании долга и возврате основной его суммы должна быть обеспечена необходимым объемом активов в высоколиквидной форме (с тем чтобы обеспечить поток возвратных платежей). В этих целях на предприятии составляется график потока платежей и осуществляется постоянный мониторинг его исполнения.

8. Оценка стоимости заемного капитала. Методика такой оценки рассмотрена ранее. Оценка стоимости заемного капитала осуществляется в разрезе основных групп источников его привлечения и в целом. По результатам оценки определяется степень влияния стоимости заемного капитала на стоимость всего используемого капитала и на рыночную стоимость предприятия.

В процессе управления привлечением заемных финансовых средств необходимо иметь в виду, что кредит во всех его формах - очень опасный финансовый инструмент и пользоваться им нужно очень умело и осторожно. В противном случае это может привести к снижению делового имиджа предприятия, значительным убыткам и даже банкротству.

С учетом общей политики привлечения заемных финансовых средств рассмотрим особенности ее реализации в разрезе основных источников формирования этих средств.

Формы и политика привлечения банковского кредита

Банковский кредит является в настоящее время основным источником привлечения заемных средств предприятиями. Этот кредит имеет широкую целевую направленность и предоставляется в различных формах. В последние годы в кредитовании предприятий принимают участие не только отечественные, но и зарубежные банки (особенно в кредитовании совместных предприятий с участием иностранного капитала). В связи с этим рассмотрим наиболее распространенные формы банковских кредитов в нашей стране и за рубежом. К числу основных из таких форм относятся:

1. Бланковый кредит. Как правило, он предоставляется коммерческим банком, осуществляющим расчетно-кассовое обслуживание предприятия. Хотя формально он и носит необеспеченный характер, но фактически обеспечивается размером дебиторской задолженности предприятия, а также суммой его собственных денежных и других активов, информацию о которых банк может получить на основе последнего отчетного баланса. Вариантами предоставления предприятию бланкового кредита являются:

а) краткосрочный кредит на временные нужды. Он предоставляется предприятию на целевой основе на срок до 1 года. Этот вид кредита является наиболее распространенным;

б) сезонный кредит. Этот вид кредита предоставляется для обеспечения сезонного возрастания потребности в оборотных активах.

2. Контокоррентный кредит. Этот вид кредита предоставляется банком обычно под обеспечение, но это требование не является обязательным. При предоставлении этого кредита банк открывает предприятию контокоррентный счет, на котором учитываются как кредитные, так и рассчетные его операции. Контокоррентный счет используется в качестве источника кредита в объеме, не превышающем установленное в кредитном договоре максимальное отрицательное сальдо. Сальдирование поступлений и выплат по контокоррентному счету предприятия происходит через установленные договором промежутки времени с расчетами платежей по используемому кредиту. Предприятие использует контокоррентный кредит в соответствии со своими текущими потребностями. Хотя в банковской практике он относится к краткосрочному кредитованию, путем периодической пролонгации срок его использования может быть достаточно большим. В европейской практике кредитования (Великобритании и некоторых других странах) разновидностью этой формы банковского кредита является "овердрафт".

3. Открытие кредитной линии. Так как потребность в краткосрочном банковском кредите не всегда может быть предусмотрена заранее с привязкой к конкретным срокам его использования, соглашение о нем предприятие может оформить с банком предварительно в форме открытия кредитной линии. Такая форма кредита представляет собой соглашение между предприятием и банком об использовании в течение обусловленного срока и на определенных условиях кредита, предельная сумма которого заранее оговаривается. Обычно кредитная линия открывается на срок до одного года, т.е. относится к краткосрочному кредитованию. Особенностью этой формы банковского кредита является то, что она не носит характера безусловного контрактного обязательства и может быть аннулирована банком при ухудшении финансового состояния предприятия-клиента.

4. Ломбардный кредит. Такой кредит может быть получен предприятием под заклад высоколиквидных активов (ценных бумаг, требований, иных аналогичных активов). Размер кредита в этом случае соответствует определенной части (но не всей) стоимости переданных в заклад активов. Эта форма банковского кредита также относится к краткосрочному кредитованию.

5. Ипотечный кредит. Этот вид кредита предоставляют обычно банки, специализирующиеся на выдаче долгосрочных ссуд под залог внеоборотных активов в материальной форме или всего имущественного комплекса предприятия ("ипотечные банки"). При этом заложенное в банке имущество продолжает использоваться предприятием. С прекращением выдачи предприятиям необеспеченных долгосрочных ссуд, ипотечный кредит становится основной формой долгосрочного их кредитования.

6. Ролловерный кредит. Он представляет собой одну из форм долгосрочного банковского кредита с периодически пересматриваемой процентной ставкой (т.е. с перманентным "перекредитованием" в связи с изменением конъюнктуры финансового рынка). В европейской практике предоставления ролловерных кредитов пересмотр процентной ставки осуществляется один раз в квартал или полугодие (в условиях высокой инфляции периодичность пересмотра процентных ставок может быть более частой).

7. Консорциальный кредит. Кредитная политика банка или высокий уровень риска иногда не позволяют ему в полной мере удовлетворить высокую потребность предприятия-клиента в кредите. В этом случае банк, обслуживающий предприятие, может привлечь к кредитованию другие банки (союз банков для осуществления таких кредитных операций носит название "консорциум"). После заключения с предприятием кредитного договора банк аккумулирует средства других банков и передает их заемщику, соответственно распределяя проценты. За организацию консорциального кредита ведущий банк получает определенное комиссионное вознаграждение.

8. Прочие формы кредита. В составе этих форм можно отметить финансовый лизинг (содержание которого было рассмотрено ранее), кредит под уступку обязательств дебиторов (банковский учет векселей, факторинг, форфейтинг, которые также рассматривались ранее), овальный кредит (в форме поручительства и оплаты банком обязательств предприятий-клиентов) и другие.

Многообразие форм и условий привлечения банковского кредита определяют необходимость эффективного управления этим процессом на предприятиях с высоким объемом потребности в заемном капитале. В этом случае цели и политика привлечения заемных финансовых средств конкретизируются предприятием с учетом особенностей банковского кредитования. Эта политика может быть сформулирована следующим образом:политика привлечения банковского кредита представляет собой часть общей политики привлечения заемных финансовых средств, заключающейся в обеспечении наиболее эффективного выбора форм и условий его получения, использования и обслуживания.

Политика привлечения банковского кредита предусматривает (рисунок 57):

1. Определение целей использования привлекаемого банковского кредита. Так как различные формы банковского кредита в полной мере могут удовлетворить весь спектр потребностей предприятия в заемных финансовых ресурсах (в этом проявляется универсальность банковского кредита), цели его использования соответствуют рассмотренным ранее целям привлечения заемного капитала в целом.

2. Определение соотношения различных форм банковского кредита, привлекаемого на кратко- и долгосрочной основе. В основе определения такого соотношения лежит потребность предприятия в кратко- и долгосрочном заемном капитале.

На первом этапе расчетов определяется какой объем потребности предприятия в краткосрочном заемном капитале может быть удовлетворен из альтернативных источников (коммерческий кредит, краткосрочные небанковские ссуды, отдельные виды внутренней кредиторской задолженности и т.п.) и соответственно выявляется потребность в краткосрочном банковском кредитовании.

На втором этапе расчетов аналогичные вычисления проводятся с целью выявления потребности в долгосрочном банковском кредитовании (альтернативными источниками в этом случае могут служить долгосрочные небанковские ссуды, выпуск облигаций и т.п.).

На третьем этапе в рамках потребности в кратко- и долгосрочном банковском кредите определяются конкретные формы привлечения этого кредита и их соотношение.

3. Изучение и оценка коммерческих банков - потенциальных кредиторов предприятия. В процессе такого изучения прежде всего из состава банков, расположенных в районе деятельности предприятия, и отдельных специализированных банков, размещенных в иных местах, формируется перечень банков, которые могут предоставить кредиты в предусмотренных формах. Из состава этих банков по каждой форме намечаемого кредита определяется перечень потенциальных партнеров и осуществляется их оценка.

Деятельность банка принципиально может быть рассмотрена и оценена с четырех позиций финансового взаимодействия с предприятием: а) привлекательности банка как эмитента ценных бумаг;

б) привлекательности банка с позиций размещения депозитных вкладов; в) привлекательности банка с позиций спектра оказываемых услуг в процессе расчетно-кассового обслуживания; г) привлекательности банка с позиций форм и условий предоставления кредита. В данном случае оценка должна проводиться лишь по привлекательности кредитной политики банка (рейтинг банка, рассчитанный по другим показателям, в данном случае не является определяющим и может служить лишь вспомогательным ориентиром при его оценке).

4. Сопоставление условий возможного привлечения различных форм банковского кредита. К числу важнейших из этих условий относятся: а) ставка процента за кредит; б) условия выплаты суммы процента; в) условия выплаты основной суммы долга; г) прочие условия, связанные с получением кредита.

Рисунок 57. Основное содержание политики привлечения банковского кредита

а) ставка процента за кредит характеризуется тремя основными параметрами - ее формой, видом и размером.

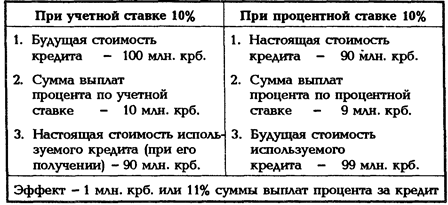

По применяемым формам различают процентную ставку (для наращения суммы долга) и учетную (для дисконтирования суммы долга). Если размер этих ставок одинаков, то предпочтение должно быть отдано процентной ставке, так как в этом случае платежи предприятия будут меньшими. Это можно проследить по данным таблицы 18.

По применяемым видам различают фиксированную ставку процента (устанавливаемую на весь срок кредита) и плавающую ставку процента (с периодическим пересмотром ее размера в зависимости от изменения учетной ставки Национального банка, темпов инфляции и других условий. Время, в течение которого ставка процента остается неизменной, называется процентным периодом). В условиях инфляции для предприятия, привлекающего кредит, наиболее предпочтительной является фиксированная ставка или плавающая ставка с высоким процентным периодом.

Размер ставки процента за кредит является определяющим условием при оценке его стоимости. В основе ее определения лежит рыночная стоимость межбанковского краткосрочного кредита, формируемая на базе учетной ставки Национального банка и средней маржи коммерческих банков (в зарубежной практике она носит название ставки LIBOR и ежедневно фиксируется в одиннадцать часов по Гринвичу участниками Лондонского межбанковского рынка), прогнозируемого темпа инфляции, формы кредита и его срока, уровня премии за риск с учетом финансового состояния заемщика и предоставляемого им обеспечения ссуды.

Таблица 18.

Эффективность уплаты суммы процента при 10%-ой учетной и процентной ставках

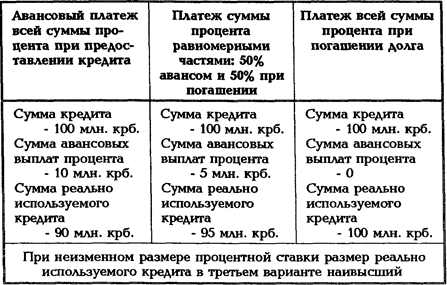

б) условия выплаты, суммы, процента характеризуются порядком ее уплаты. Этот порядок выплат сводится к трем принципиальным вариантам: выплате всей суммы процента в момент предоставления кредита; выплате суммы процента по кредиту равномерными частями (обычно в форме аннуитета); выплате всей суммы процента в момент уплаты основной суммы долга (при погашении кредита). При прочих равных условиях наиболее предпочтительным является третий вариант. Это можно проследить по данным таблицы 19.

в) условия выплаты основной, суммы долга характеризуются предусматриваемыми периодами его возврата. Эти условия сводятся к трем принципиальным вариантам: частичному возврату основной суммы долга в течение общего периода использования кредита; полному возврату всей суммы долга по истечении срока использования кредита; возврату основной суммы долга с определенным интервалом после истечения срока полезного использования кредита (с предоставлением льготного периода). При прочих равных условиях третий вариант для предприятия является наиболее предпочтительным.

г) прочие условия, связанные с получением кредита, могут предусматривать необходимость его страхования, выплаты дополнительного комиссионного вознаграждения банку (например, при консорциальном кредите), разный уровень кредита по отношению к сумме заклада или залога и т.п.

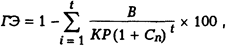

В процессе комплексного сопоставления условий привлечения различных форм банковского кредита используется специальный показатель — "грант-элемент". Он позволяет сравнить стоимость привлечения кредита на условиях отдельных коммерческих банков со среднерыночными условиями. Расчет этого показателя осуществляется по формуле:

где ГЭ - показатель грант-элемента, характеризующий размер отклонений стоимости конкретного кредита от среднерыночной, в процентах;

i - единица платежного периода;

t - количество единиц платежного периода в течение общего срока предоставления кредита;

В - сумма выплат процента и основного долга в i – ом периоде по конкретному кредиту;

КР - сумма привлекаемого банковского кредита;

Сп - средняя ставка процента за кредит, сложившаяся на финансовом рынке.

Таблица 19.

Эффективность банковского кредита при различных условиях уплаты процента (процентная ставка =10%)

Так как грант-элемент сравнивает отклонение стоимости конкретного кредита от среднерыночной, его значения могут характеризоваться как положительной, так и отрицательной величинами. Ранжируя значения грант-элемента, можно определить степень эффективности условий привлечения отдельных видов банковских кредитов в разрезе ранее рассмотренных их форм.

5. Обеспечение условий эффективного использования банковского кредита. Так как банковский кредит представляет собой один из наиболее дорогих видов привлекаемого заемного капитала, обеспечение условий эффективного его использования является важным этапом формирования политики его привлечения. К числу основных из таких условий относятся:

а) обеспечение высокой скорости оборота привлекаемого банковского кредита. Скорость обращения этой формы заемного капитала должна при этом сопоставляться со скоростью обращения собственного капитала, размещенного в оборотных и внеоборотных активах (в первом случае сопоставление осуществляется по кратко-арочному банковскому кредиту, а во втором - по долгосрочному).

б) обеспечение высокой рентабельности используемого банковского кредита при осуществлении отдельных хозяйственных операций (уровень этой рентабельности не должен быть ниже стоимости привлечения банковского капитала).

6. Обеспечение контроля за текущим обслуживанием банковского кредита. Текущее обслуживание банковского кредита заключается в своевременной и полной уплате процентов по нему в соответствии с условиями заключенных кредитных договоров. Оплата процентов за банковский кредит (как краткосрочный, так и долгосрочный) относится на себестоимость продукции. Уплата суммы процентов за банковский кредит включается в график потока платежей (в качестве самостоятельного его показателя) и контролируется в процессе текущего мониторинга финансовой деятельности предприятия.

7. Обеспечение своевременного и полного возврата основной суммы долга по банковским кредитам. С целью обеспечения его возврата по наиболее крупным кредитам на предприятии может заранее формироваться специальный резервный фонд предстоящих выплат. Платежи по возврату основной суммы долга также включаются в график потока платежей предстоящего периода.

Разработанная предприятием политика привлечения банковского кредита должна согласовываться по основным своим параметрам с соответствующими параметрами кредитной политики банков в условиях сложившейся конъюнктуры финансового рынка.

Дата добавления: 2016-09-20; просмотров: 3104;