Имущественные преобразования по обновлению и развитию основных фондов предприятия

Экономическое развитие любого предприятия должно опираться на политику стратегических преобразований по таким направлениям, как продукция, технологии, управление, труд, финансы, инвестиции и др. Среди стратегических преобразований важное место занимают имущественные преобразования. Имущественное преобразование — это целенаправленный процесс по изменению операционного имущественного комплекса (ОИК), приводящий этот комплекс в качественно новое состояние, отвечающее стратегии экономического роста предприятия.

Имущественные преобразования на предприятиях:

1) могут сопровождаться одновременными изменениями в

системе отношений собственности и корпоративного контроля,

а также изменениями в производственной и организационной

структурах предприятия;

2) вызывают изменение производственного и экономического

потенциала предприятия;

3) отражаются в первую очередь на таких показателях, как

производственная мощность, стоимость имущества и операци

онные затраты, связанные с эксплуатацией имущества.

Имущественные преобразования реализуются через осуществление инвестиционных проектов, каждый из которых характеризуется определенным размером инвестиций. Инвестиции — денежные средства и другие капиталы, вкладываемые в реализацию проектов. Инвестиции в имущественные преобразования относятся к реальным инвестициям, т.е. являются капиталообразующими вложениями в реальные активы, приводящими к образованию новых производств, а также к рекон-

11-2085

|

|

струкции и техническому перевооружению существующих производств.

Имущественные объекты, в которые вкладываются инвестиции, относятся к инвестиционным активам. В соответствии с ПБУ 15/01 под инвестиционным активом понимается объект имущества, подготовка которого к предполагаемому использованию требует значительного времени. К инвестиционным активам относятся объекты основных средств, имущественные комплексы и другие аналогичные активы, требующие большого времени и затрат на приобретение и (или) строительство. Расходы на обслуживание займов или кредитов по приобретению (строительству) данного инвестиционного актива включаются в стоимость данного актива.

Реальные инвестиции в имущественные преобразования на предприятиях по большей части — это реинвестиции, т.е. направление собственных свободных денежных средств, состоящих из амортизационных отчислений и прибыли, на развитие производства. Собственные средства остаются до настоящего времени основным источником финансирования инвестиционных проектов. В 2004 г. на собственные средства в общем объеме инвестиций в основной капитал приходилось в промышленности 60,7%, в черной металлургии — 75,3, в машиностроении — 77,2%».

Небольшая часть реальных инвестиций может привлекаться в виде кредитов или сторонних вложений.

Главный результат имущественных преобразований — это обновление имущественных комплексов и, в частности, парков оборудования. Обновление парков оборудования может быть четырех видов: простое, экстенсивное, инновационное и смешанное.

Простое воспроизводственное обновление предполагает замену изношенного, как правило, полностью амортизированного оборудования на новое, точно такое же или аналогичное оборудование. При этом производственная мощность может сохраняться на прежнем уровне или даже уменьшаться. Модельный состав парка оборудования практически не меняется, если не считать появления новых моделей взамен тех, которые перестали выпускаться.

Экстенсивное обновление — разновидность простого обновления, когда парк оборудования расширяется за счет введения большего количества нового идентичного оборудования, что способствует росту производственной мощности. При расширении производства возможно строительство дополнительных I площадей или организация аренды дополнительной недвижимости.

Инновационное обновление предполагает замену изношенного оборудования на прогрессивное и современное оборудование с применением инновационных технологий. При этом изменяется модельный состав парка оборудования. Инновационное обновление вызывает рост производительности труда, экономию материальных и энергетических ресурсов, повышение качества продукции. При инновационном обновлении может происходить как изменение производственной мощности, так и сохранение ее на прежнем уровне.

Смешанное обновление — это сочетание простого, экстенсивного и инновационного обновления, когда для разных частей парка оборудования выбирается наиболее целесообразный вид обновления.

Если в результате обновления основных фондов происходит изменение производственной мощности, то оно может быть как количественным (без изменения ассортимента), так и качественным (с изменением ассортимента продукции). С целью освоения новой продукции взамен старой продукции, не пользующейся спросом, осуществляется полное или частичное изменение состава парка оборудования. При этом обновляется модельный состав парка, а производственная мощность изменяется не только количественно, но и качественно.

Активность обновления основных фондов характеризуют три показателя: 1) коэффициент обновления; 2) коэффициент выбытия и 3) коэффициент износа.

Коэффициент обновления — отношение стоимости введенных в данном периоде (году) основных фондов к стоимости основных фондов в конце рассматриваемого периода (года): :

|

|

|

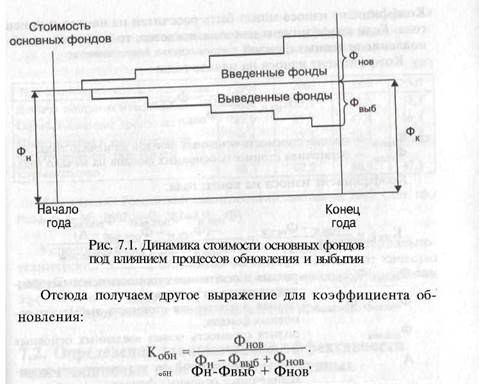

Коэффициент выбытия — отношение стоимости выбывших за данный период (год) основных фондов к их стоимости на начало рассматриваемого периода (года):

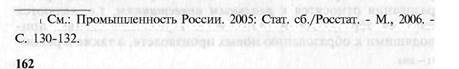

Обновление и выбытие — это два процесса, протекающих в рассматриваемом периоде, частично самостоятельно, частично во взаимосвязи друг с другом. Динамика этих процессов отражается на стоимости основных фондов ступенчато. При обновлении наблюдаем ступени, идущие вверх, при выбытии — ступени, идущие вниз. Высота каждой ступени соответствует стоимости вводимой или выбывающей какой-либо единицы оборудования (рис. 7.1).

Таким образом, коэффициент обновления тем больше, чем

больше вводится новых и выводится старых фондов.

В расчетах коэффициентов выбытия и обновления стоимость основных фондов берется как полная балансовая стоимость, т.е. без учета износа. Более точная динамика этих коэффициентов получается, если проводится полная переоценка основных фондов. Тогда выбывающие и вводимые фонды будут оцениваться единообразно, т.е. по современной рыночной стоимости. В обычной практике без переоценки вводимые фонды имеют современную стоимость, а выбывающие фонды — прошлую стоимость, поэтому коэффициент обновления получается несколько завышенным, а коэффициент выбытия — заниженным.

Процесс обновления характеризуется также динамикой коэффициента износа основных фондов. Если новые фонды не вводятся, то коэффициент износа нарастает.

Коэффициент износа — отношение разности между полной и остаточной стоимостью к полной стоимости основных фондов.

|

|

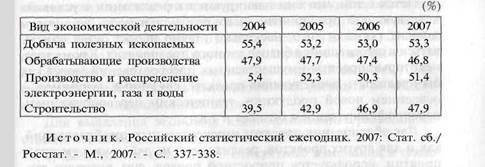

| Таблица 7.2 Коэффициент износа основных фондов по некоторым видам экономической деятельности в России (на начало года) |

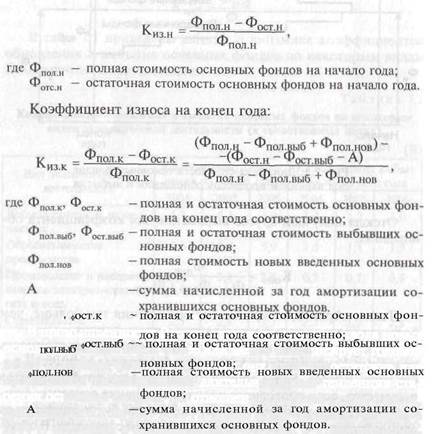

Коэффициент износа может быть рассчитан на начало и конец года. Если коэффициент износа снижается, то имеет место обновление основных фондов.

Коэффициент износа на начало года:

В промышленности России стоимость годового ввода новых основных фондов лишь более или менее компенсирует годовой износ основных фондов. При этом она явно недостаточна для преодоления наблюдавшейся длительное время тенденции старения основных фондов. По отношению к общей сумме износа, накопленного к началу 2005 г., сумма ввода основных фондов в 2004 г. составила в промышленности 17,2%, а в машиностроении и металлообработке - 13,6%. Таким образом, в машиностроении и металлообработке имеет место худшее соотношение показателей ввода и износа основных фондов, чем в других промышленных странах1.

Динамика показателя износа основных фондов на предприятиях по некоторым видам экономической деятельности приведена в табл. 7.2.

Успешность работ по обновлению и развитию материально-технической базы предприятия во многом зависит от качества разработки инвестиционных проектов, правильной оценки их эффективности, обоснованности их выбора и правильности построения программы и плана реализации проектов.

7.2. Определение экономической эффективности инвестиционных проектов имущественных преобразований

Экономическое обоснование инвестиционных проектов имущественных преобразований заключается в определении показателей их коммерческой эффективности на стадии инвестиционного предложения, т.е. до того, как будут определены источники финансирования и другие, кроме предприятия, участники проекта. При этом исходят прежде всего из интересов предприятия — владельца имущественного комплекса, где реализуются эти проекты.

Задачи, решаемые с помощью данных инвестиционных проектов:

• замена машин и оборудования (простое, экстенсивное или

инновационное обновление парка оборудования);

• модернизация машин и оборудования;

• реконструкция зданий и сооружений;

• расширение действующего производства;

|

• преобразования в имущественном комплексе, связанные с освоением новой продукции или новой технологии.

Специфика проектов имущественных преобразований заключается в том, что они планируются к реализации в условиях действующего предприятия, а их результативность во многом зависит от того, насколько удачно проект будет вписываться в сложившейся бизнес данного предприятия. Кроме того, некоторые проекты имущественных преобразований могут как бы предворять последующие проекты, связанные, например, с освоением новой продукции, техническим перевооружением, перепрофилированием бизнеса и т.д.

Для обоснования проектов имущественных преобразований, как и для других проектов, реализуемых на действующем предприятии, используется приростной подход, суть которого заключается в сопоставлении двух вариантов возможного развития предприятия: 1) основного варианта, предполагающего внедрение рассматриваемого проекта; 2) исходного (фонового) варианта, при котором сохраняется прежнее состояние производства, т.е. без реализации рассматриваемого проекта.

Как известно, эффективность инвестиционных проектов оценивается путем сопоставления доходов и затрат. Однако для многих проектов, связанных с изменениями имущества, выде лить и определить их частные автономные доходы невозможно. Приростной подход позволяет оценить эффективность проекта без расчета его полного финансового результата в виде выручки или валового дохода.

Основной и исходный варианты предполагают успешное состояние в начальный момент и успешное развитие предприятия на перспективу, равную расчетному периоду.

Основной и исходный варианты должны быть сопоставимы путем обеспечения примерного равенства у них таких показателей, как производственная мощность, расчетный период и расчетный шаг, ставка дисконта, темпы инфляции, нормы амортизации, ставки налогов, цены и тарифы на одни и те же ресурсы, потребляемые в обоих вариантах.

При необходимости исходный вариант приводит в сопоставимый вид по отношению к основному варианту по произ

водственной мощности. Для этого операционные затраты в ис

ходном варианте корректируют индексным методом до уровня

мощности основного варианта. Уровня

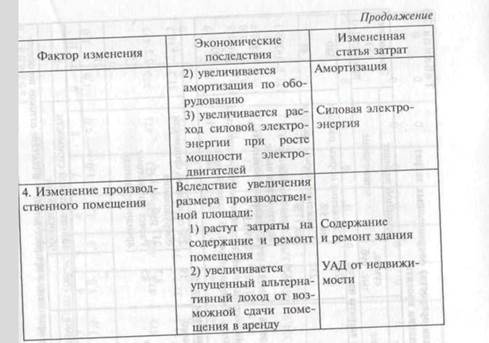

При сравнении основного и исходного вариантов прежде всего выявляют зону экономических последствий от проекта, она может охватывать: 1) только подвергаемый изменениям объект или комплекс (например, технологический процесс, выполняемый на единице оборудования или группе оборудования); 2) производственную единицу в виде цеха или участка; 3) само стоятельную бизнес-единицу или предприятие в целом.

В рамках зоны экономических последствий выявляют факторы экономии затрат и дополнительных расходов по отдельным статьям операционных затрат.

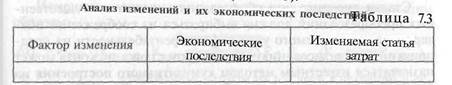

Для выявления экономии и дополнительных расходов составляется таблица, в которой показывают:

а) факторы изменений, т.е. конкретные изменения в техно

логии (обрабатываемых материалах, технологическом топливе,

инструменте), составе парка оборудования, производственных помещениях и т.д.

б) экономические последствия от каждого фактора изменений (например, изменение норм расхода материалов, топлива и электроэнергии, норм трудоемкости, норм потребления инструмента и др.);

в) изменяемые статьи операционных затрат по каждому эко

номическому последствию.

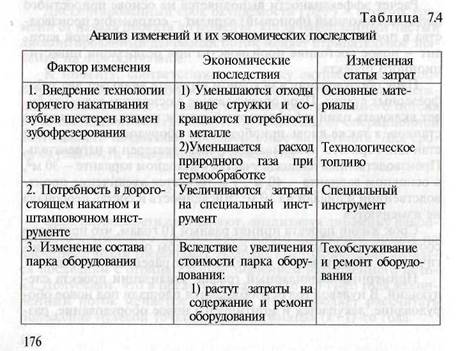

Форма таблицы для анализа изменений и их экономических последствий представлена ниже (табл. 7.3\

Изменяемые статьи затрат подразделяются на переменные и постоянные. К переменным относятся затраты, которые напрямую зависят от объема выпускаемой продукции, т.е. от степени использования оборудования. В основном к переменным затратам относятся прямые производственные затраты (основные материалы, технологическое топливо и энергия, расход инструмента, оплата труда основных рабочих), а также некоторые общепроизводственные расходы (силовая электроэнергия, упако-

|

вочные материалы). К постоянным относятся затраты, сумма которых за рассматриваемый период практически не зависит от объема выпуска продукции. К числу постоянных затрат относятся затраты на техническое обслуживание и содержание оборудования и производственных помещений, арендные платежи, управленческие расходы и др.

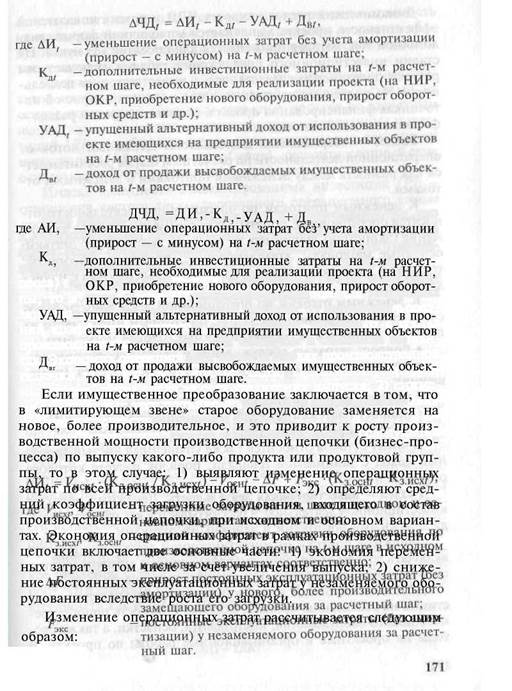

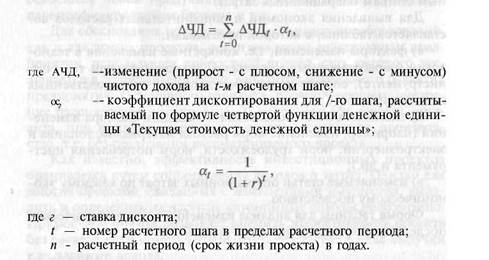

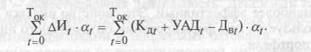

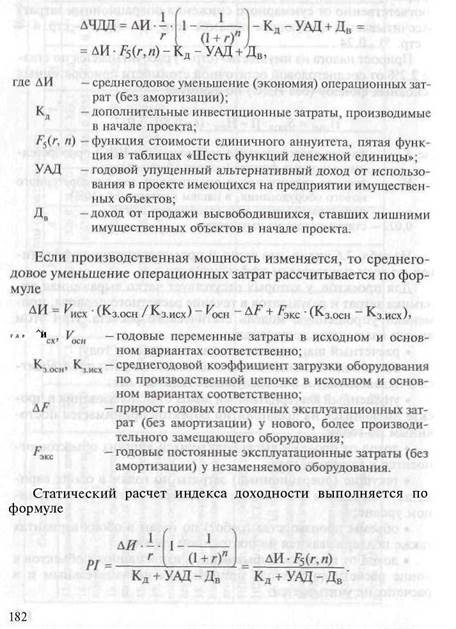

Главным показателем экономической эффективности проекта является прирост чистого дисконтированного дохода (ЧДД) от внедрения проекта за срок его жизни (расчетный период):

Ставка дисконта при обоснованиях проектов имущественных преобразований должна выбираться из соображений поддержания планируемого уровня фондорентабельности на предприятии. По согласованию с инвестором ставка дисконта может назначаться известным методом кумулятивного построения на базе безрисковой ставки и надбавок за риск. Поскольку расчет денежного потока обычно ведется в постоянных ценах, то безрисковая ставка должна выбираться как реальная ставка, т.е. без добавки на компенсацию инфляции. На ближайшие три года ставку дисконта рекомендуется выбирать в интервале от 0,10 до 0,18, при этом ставка тем выше, чем больше рисковость, новизна и масштабность проекта, объем инвестиций и другие факторы.

Изменение чистого дохода на t-м расчетном шаге определяется по формуле

-

|

Динамический расчет прироста ЧДД и других показателей эффективности проекта выполняется в табличной форме, аналогичной той, которая применяется для проектов «от нуля». На стадии инвестиционного предложения таблица включает два раздела: операционная деятельность и инвестиционная деятельность. На последующих стадиях, когда решается вопрос об источниках финансирования проекта, появляется третий раздел — финансовая деятельность.

Раздел— операционная деятельность.Денежный поток от операционной деятельности по расчетным шагам рассчитывается как разность между денежными притоками и денежными оттоками.

К денежным притокам по операционной деятельности относятся операционные затраты, по которым имеет место их снижение (экономия), например, может быть экономия по статьям: основные материалы, комплектующие изделия, инструменты, топливо и энергия, заработная плата основных рабочих с начислениями и др.

К денежным оттокам по операционной деятельности относятся статьи операционных затрат, по которым имеет место их прирост. Например, в составе денежных оттоков могут быть:

• прирост затрат на обслуживание и ремонт оборудования;

• прирост затрат на содержание и ремонт здания (поме

щения);

• прирост затрат на силовую электроэнергию;

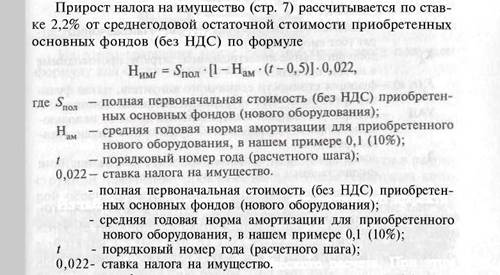

• прирост платежей по налогу на имущество;

• прирост прочих расходов.

К числу оттоков относится также упущенный чистый арендный доход с занимаемой площади, порядок расчета которого описан в п. 7.3.

Раздел - инвестиционная деятельность.Денежный поток от инвестиционной деятельности рассчитывается как разность между денежными притоками и денежными оттоками.

Денежные притоки от инвестиционной деятельности могут включать доходы от продажи высвободившихся активов: машин, оборудования, инструментов, материальных запасов и др.

Денежные оттоки от инвестиционной деятельности — инвестиции на реализацию проекта, включая стоимость приобретаемого нового оборудования, инструмента, оснастки, а также расходы на проектные и организационные работы по проекту. В

денежные оттоки включается также альтернативная стоимость находящегося на предприятии и используемого в проекте оборудования. Если имеет место прирост оборотных средств, то его также включают в денежные оттоки.

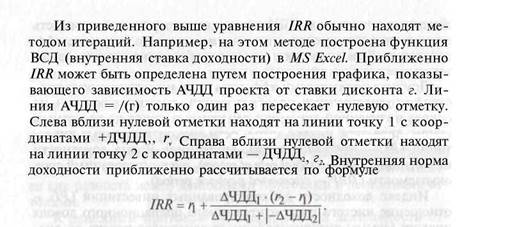

Другими показателями эффективности инвестиционных проектов имущественных преобразований, рассчитываемыми на основе полученной динамики денежных потоков по расчетным шагам, являются: индекс доходности дисконтированных инвестиций (PI — profitability index), внутренняя норма доходности инвестиций (IRR — internal rate of return), дисконтированный срок окупаемости (DPP— discounted payback period).

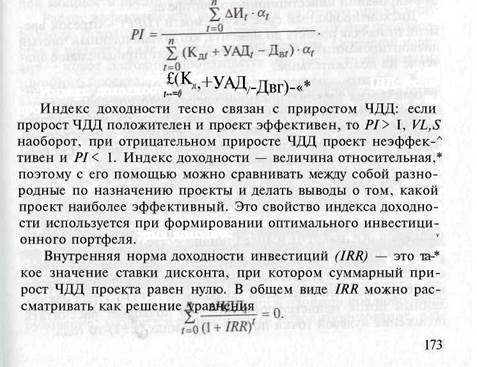

Индекс доходности дисконтированных инвестиций (PI) — отношение чистого дисконтированного операционного дохода проекта (суммы дисконтированного денежного потока по операционной деятельности) к сумме дисконтированных инвестиций (сумме дисконтированного денежного потока по инвестиционной деятельности).

Применительно к проектам имущественных преобразований индекс доходности рассчитывается по формуле

|

|

|

Значение внутренней нормы доходности свидетельствует о степени устойчивости проекта: чем больше IRR превышает первоначально заданную ставку дисконта г, тем больше запас финансовой прочности проекта. IRR, как и индекс доходности, характеризует инвестиционную привлекательность проекта и может применяться при отборе проектов на реализацию при формировании инвестиционного портфеля.

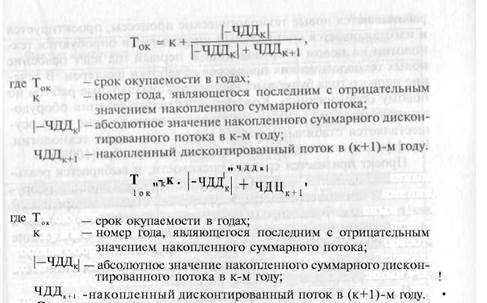

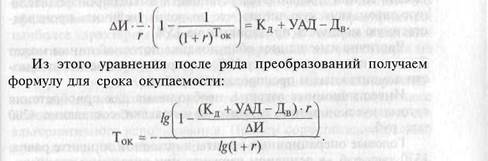

Дисконтированный срок окупаемости (DPP) — отрезок времени от начала проекта до момента, когда накопленный чистый дисконтированный денежный поток меняет отрицательное значение на положительное.

К моменту, соответствующему сроку окупаемости, накопленная сумма дисконтированного денежного потока по операционной деятельности равна сумме дисконтированного потока по инвестиционной деятельности, т.е. доходы от операционной деятельности покрывают произведенные инвестиции. Для срока окупаемости выдерживается равенство

Срок окупаемости определяют, анализируя динамику накопленного суммарного дисконтированного денежного потока по расчетным годам (периодам). Находят к-й год, который является последним с отрицательным значением накопленного потока. Допускают, что в пределах следующего (к+1)-го года накопленный поток меняется линейно, что позволяет рассчитать положение нулевой точки потока в границах (к+1)-го года:

Существует определенная связь между дисконтированным сроком окупаемости и индексом доходности. При достижении срока окупаемости индекс доходности становится равным 1.

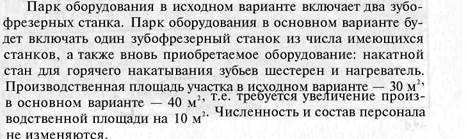

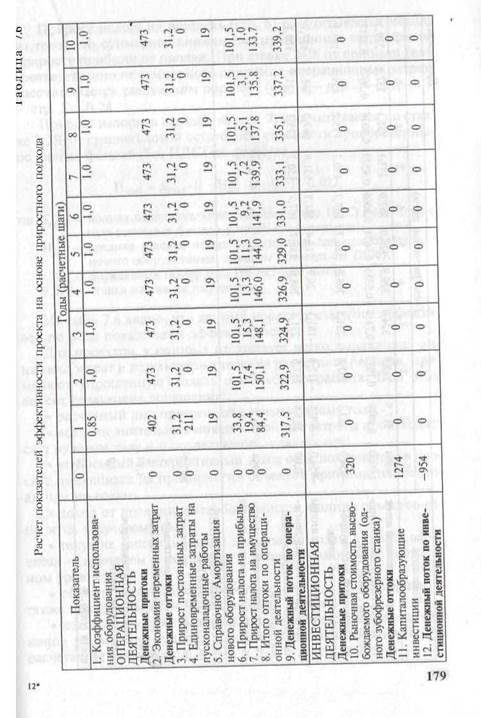

Пример 1.Проект заключается в изменении технологии и состава оборудования на производственном участке по обработке деталей типа «шестерня». Предлагается более прогрессивная технология обработки. Рассматриваемый производственный участок не является лимитирующим звеном на предприятии, поэтому вносимые изменения не отражаются на производственной мощности предприятия.

Расчет эффективности выполняется на основе приростного подхода. Исходный (фоновый) вариант — сохранение производства в прежнем виде, без реализации проекта. Основной вариант — новое состояние производства при реализации инвестиционного проекта.

Срок жизни проекта принят равным 10 годам, что примерно соответствует нормативному сроку службы основного технологического оборудования. Расчетный шаг равен одному году.

|

рабатываются новые технологические процессы, проектируется и изготавливается специальный инструмент и опробуются технологии на новом оборудовании. В первый год идет освоение новых технологических процессов обработки шестерен. В течение первого года будут выполнены пусконаладочные работы по новому оборудованию. Коэффициент использования оборудования за год — 0,85 (85%). Во второй и последующие годы осуществляется стабильная работа участка по новой технологии. Коэффициент использования оборудования — 1,0 (100%).

Проект признается средней рисковости, и выбирается реальная ставка дисконта — 12%. С внедрением проекта лишним оборудованием оказывается один зубофрезерный станок, который подлежит продаже. Финансирование проекта планируется осуществлять за счет собственных средств предприятия. Капиталообразующие инвестиции на приобретение нового оборудования и реконструкцию помещения равны 1274 тыс. руб. Первоначальная стоимость нового оборудования (без НДС) равна 930 тыс. руб.

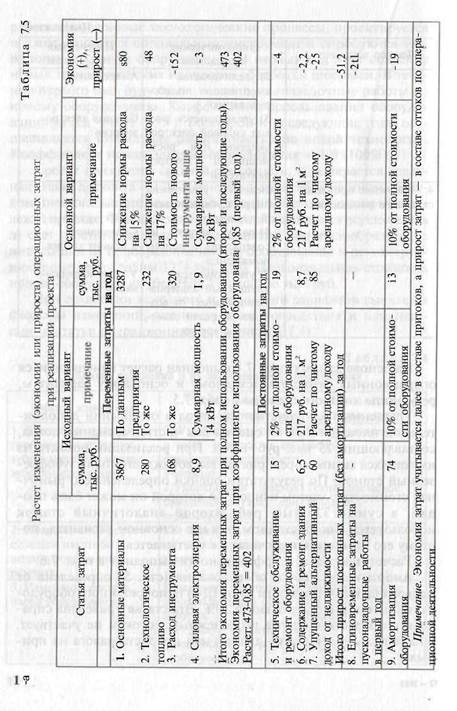

При сравнении исходного и основного вариантов выявлены факторы изменений, экономические последствия и изменяющиеся статьи операционных затрат (табл. 7.4).

|

На основе данных табл. 7.4 выполнен расчет изменяющихся операционных затрат по исходному и основному вариантам, результаты которого сведены в табл. 7.5.

Упущенный альтернативный доход в отношении дополни-тельной площади в 10 м2 оценен как чистый доход, составляющий 25 тыс. руб. в год. При реализации проекта из имеющихся активов предприятия высвобождается один зубофрезерный станок. По результатам оценки определена его рыночная стоимость с учетом износа, по которой он может быть продан, в сумме 320 тыс. руб. Второй аналогичный станок используется как в исходном, так и в основном вариантах, поэтому его стоимость в расчетах не учитывается.

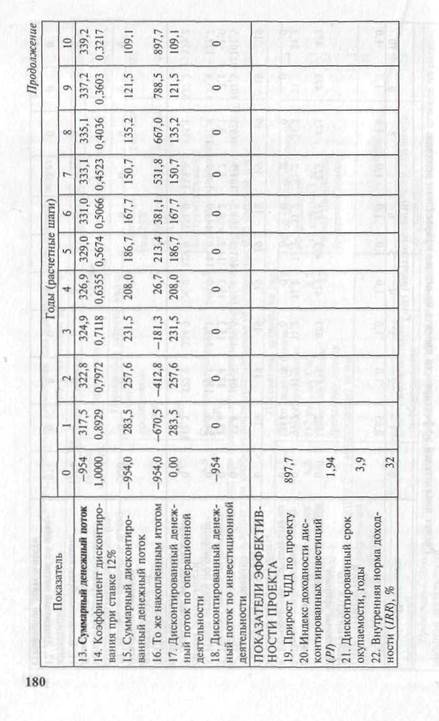

Расчет показателей эффективности выполнен в табл. 7.6.

Амортизация нового оборудования (стр. 5) определена от

первоначальной стоимости (без НДС) приобретенного оборудо

вания при норме амортизации 10%. Эта статья приведена спра-

вочно и в расчете итогов по денежным потокам не участвует.

Она используется только для расчета прироста налога на при

быль.

12-2085 177

|

|

|

Прирост налога на прибыль (стр. 6) рассчитывается исходя I из того, что суммарное снижение операционных затрат равно

приросту прибыли от продаж. При ставке 24% от прибыли (или I соответственно от суммарного снижения операционных затрат) рассчитывается следующим образом: (стр. 2 - стр. 3 - стр. 4 - - стр. 5) • 0,24.

Из табл. 7.6 видно, что данный проект достаточно эффективен по всем показателям эффективности.

Для проектов, у которых отсутствует четко выраженная динамика затрат и результатов в течение расчетного периода, применяют упрощенную модель статического расчета. При этом вносят следующие допущения:

• расчетный шаг принимают равным одному году;

• все дополнительные инвестиционные затраты производят

ся в нулевом году и в последующих годах их нет;

• упущенный альтернативный доход от использования в про

екте имеющихся на предприятии объектов принимается посто

янным по годам;

• доход от продажи высвободившихся лишних объектов от

носится к нулевому году;

• текущие (операционные) затраты по годам в обоих вари-

| антах - исходном и основном - поддерживаются на постоян

ном уровне;

• объемы производства (работ) по годам в обоих вариантах

также поддерживаются на постоянном уровне;

• доход от продажи выбывающих, износившихся объектов в

конце расчетного периода принимается незначительным и в

расчетах не учитывается. 181

|

|

|

Упрощенная формула для статического расчета прироста ЧДД имеет вид

Для проектов, у которых все инвестиции вкладываются на нулевом году и в последующие годы наблюдаются стабильные значения доходов и расходов, возможен приближенный расчет дисконтированного срока окупаемости. Исходят из того, что на момент срока окупаемости при PI= 1 должно соблюдаться равенство

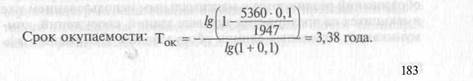

Пример 2.Инвестиционный проект заключается в реконструкции помещения производственного цеха, благодаря которой обеспечивается более компактное размещение оборудования и высвобождаются производственные площади 600 м2, которые планируется сдать в аренду при годовой ставке аренд-ной платы 3,5 тыс. руб. за 1 м2. Накладные расходы и платежи

арендодателя составят 153 тыс. руб. в год. Инвестиционные затраты на реконструкцию равны 5360 тыс. руб.

Необходимо оценить эффективность данного проекта по показателям прироста ЧДД, индекса доходности и срока окупаемости. Расчетный период принимается равным 10 годам. Ставка дисконта 0,1 (10%). При/•= 0,1 ил = 10 годам пятая функция «Текущая стоимость единичного аннуитета» равна 6,1446.

Решение. Рассчитываем чистый годовой доход от сдачи освободившейся части помещения в аренду: 3,5 • 600 — 153 = 1947 тыс. руб. В данном проекте чистый доход от аренды рассматривается как получаемое снижение операционных затрат по сравнению с исходным состоянием, т.е. АИ = 1947 тыс. руб.

Прирост ЧДД рассчитываем по упрощенной формуле: 1947-х х 6,1446 - 5360 = 6603,5 тыс. руб.

Индекс доходности: (1947 • 6,1446)/53бО = 2,23.

Таким образом, расчеты подтверждают высокую эффективность данного инвестиционного проекта по реконструкции производственного помещения.

Пример 3. Предложен инвестиционный проект, согласно которому на лимитирующем участке вместо существующей поточной линии предлагается установить высокопроизводительную автоматическую линию, что позволит увеличить производственную мощность предприятия на 15%.

Частично изношенное оборудование поточной линии может быть реализовано на сумму 2800 тыс. руб. (за вычетом стоимости демонтажных и предпродажных работ).

Инвестиционные затраты, необходимые для приобретения автоматической линии, ее монтажа и наладки, составляют 4200 тыс. руб.

Годовые операционные затраты в исходном варианте равны 1570 тыс. руб., в основном варианте при внедрении автоматической линии - 1410 тыс. руб. Постоянные годовые затраты равны 744 тыс. руб. Дополнительных производственных помещений под проект не требуется.

Расчетный период принят равным 9 годам. Ставка дисконта 11%.

Необходимо определить прирост ЧДД в случае реализации данного проекта.

Решение. Уменьшение годовых операционных затрат у основного варианта по сравнению с исходным вариантом: (1570 — - 744) • 1,15 - (1410 - 744) = 283,9 тыс. руб.

При г = 0,11ии = 9 годам пятая функция «Текущая стоимость единичного аннуитета» равна 5,537.

Прирост ЧДД составляет: 283,9 • 5,537 + 2800 - 4200 = 171,95 тыс. руб.

фективности в отношении этих объектов оценивается упущенный альтернативный доход, который представляет собой упущенную выгоду, связанную с другим возможным альтернативным их использованием. Альтернативное использование должно быть юридически допустимым, практически реализуемым, наиболее характерным для данного вида имущества и достаточно эффективным. Для имущественных объектов на предприятиях наиболее характерны и доступны к оценке два направления альтернативного использования: либо продажа, т.е. реализация на сторону, либо передача в аренду.

При этом для правильной оценки упущенного альтернативного дохода необходимо привести в сопоставимый вид процесс использования объекта в инвестиционном проекте и процесс его альтернативного использования. Причем сопоставление должно проводиться по стадиям жизненного цикла.

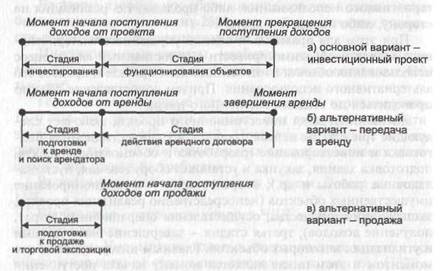

Жизненный цикл инвестиционного проекта включает следующие три стадии: первая стадия — прединвестиционная подготовка и инвестирование (разработка и обоснование проекта, подготовка здания, закупка и установка оборудования, пускона-ладочные работы и др.); вторая стадия — функционирование имущественных объектов (непосредственно реализация проекта, эксплуатация имущества, осуществление операционных затрат, получение доходов); третья стадия — завершение эксплуатации и утилизация некоторых объектов. Главным интересующим нас моментом в этом цикле является момент начала поступления доходов, т.е. момент перехода от стадии инвестирования к стадии функционирования.

Жизненный цикл у вариантов альтернативного использования имеет свои стадии и свой момент начала поступления доходов. Если возможна продажа объекта, то имеем две стадии: 1) подготовка к продаже (предпродажный ремонт, выход на рынок, торговая экспозиция и оформление сделки); 2) расчеты с покупателем по сделке. Если намечается сдача в аренду, то имеют место стадии: 1) подготовка объекта к аренде; 2) эксплуатация объекта арендатором и получение арендного дохода арендодателем. В обоих случаях переход от первой ко второй стадии характеризуется моментом начала поступления доходов от альтернативного использования имущества (на протяжении некоторого промежутка времени при аренде или почти единовременно при продаже без отсрочки платежа).

|

|

Для определения упущенного альтернативного дохода используемых в проекте объектов рекомендуется вести сравнение основного варианта (реализация проекта) с альтернативным вариантом, при котором недвижимое имущество (здание, помещение) сдается в аренду, а движимое имущество (машины и оборудование) продается по рыночной или ликвидационной стоимости. При этом у сравниваемых вариантов моменты начала поступления доходов должны совпадать (рис. 7.2).

Рис. 7.2. Согласование вариантов использования объектов имущества

Для недвижимого имущества, как показывает современная практика, наиболее вероятным способом альтернативного использования является аренда. В этом случае первая (подготовительная) стадия включает освобождение здания от посторонних предметов, ремонт, поиск арендатора, оформление договора аренды и т.д. Эта стадия характеризуется некоторыми затратами, которые затем должны быть вычтены из получаемых доходов от аренды. Чистый денежный поток от сдачи недвижимости в аренду представляет собой чистую прибыль (или арендный процент) как результат после налогообложения прибыли, образованной поступлениями арендных платежей.

Способ расчета чистого арендного дохода зависит от результатов сравнения продолжительности стадии инвестирования в

основном варианте с продолжительностью стадии подготовки аренды в альтернативном варианте.

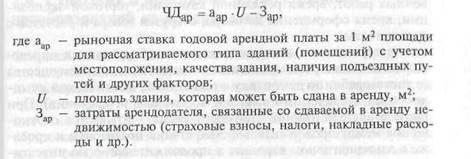

Если стадия подготовки аренды короче или равна стадии инвестирования, то упущенный альтернативный доход, т.е. чистый доход от возможной сдачи недвижимости в аренду, за год рассчитывается исходя из рыночной арендной ставки:

Рыночная ставка годовой арендной платы берется из информации о ставках арендных платежей для аналогичных зданий на рынке арендных услуг в данном городе, где расположено предприятие.

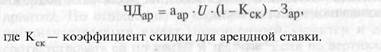

Если рассматриваемая недвижимость не пользуется активным спросом на рынке арендных услуг и стадия подготовки ее аренды продолжительнее стадии инвестирования, то для сокращения срока подготовки аренды и приближения его к сроку инвестирования упущенный чистый доход от аренды рассчитывается по сниженной арендной ставке:

В таблице расчета экономической эффективности в разделе денежных оттоков по операционной деятельности появляется строка, где показаны ежегодные значения упущенного чистого дохода от сдачи в аренду недвижимости на протяжении расчетного периода проекта.

Для объектов движимого имущества (машин, оборудования, транспортных средств и др.) альтернативный вариант предполагает их возможную продажу по стоимости, которая должна учитывать состояние соответствующего сегмента рынка, реальный износ объектов и требования по срокам продажи. Альтернатив-

|

ная стоимость объектов движимого имущества определяется как «стоимость в обмене», т.е. как наиболее вероятная цена продажи каждого объекта в отдельности в состоянии готовности к продаже (после демонтажа и предпродажной подготовки).

Продолжительность стадии подготовки к продаже включает время на выполнение демонтажных, обслуживающих и упаковочных работ, время рекламной кампании, торговой экспозиции, время оформления договора, отгрузки товара и расчетов с покупателем.

Альтернативная стоимость машин и оборудования определяется как остаточная рыночная стоимость данного имущества (с учетом работ по демонтажу и подготовке, фактической комплектации, физического износа и морального устаревания). При расчете альтернативной стоимости также учитывается соотношение между продолжительностью стадии подготовки к продаже в альтернативном варианте и продолжительностью инвестирования в основном варианте.

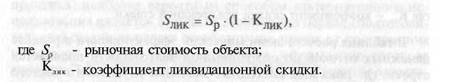

Если продолжительность стадии подготовки к продаже в альтернативном варианте меньше или равна продолжительности стадии инвестирования в основном варианте, то альтернативная стоимость имущества определяется как рыночная стоимость. Если, наоборот, стадия подготовки к продаже продолжительнее стадии инвестирования, то альтернативная стоимость имущества берется со скидкой. В этом случае предполагают, что данное имущество обладает малой ликвидностью, и чтобы продать такие объекты в сокращенный срок, соответствующий продолжительности инвестиционной стадии, их реализация возможна по ликвидационной стоимости:

Вопросы назначения ликвидационной скидки рассматриваются в п. 10.3.

В таблице расчета экономической эффективности проекта в разделе денежных оттоков по инвестиционной деятельности появляется строка, показывающая рыночную, или ликвидационную, стоимость объектов движимого имущества на конец нулевого года.

Таким образом, формирование денежного потока при внедрении инвестиционного проекта имущественных преобразований на действующем предприятии имеет ряд особенностей, которые необходимо учитывать при его разработке.

7.4. Стратегия и программа имущественных преобразований на предприятии

Операционные имущественные комплексы в составе предприятия под влиянием вносимых изменений могут развиваться в разных направлениях. Скоординированность этих направлений, их подчиненность общим целям деятельности предприятия достигается на основе стратегического подхода. Имущественные преобразования относятся к стратегическим преобразованиям, так как их результаты нацелены на перспективу, а не замыкаются устранением текущих диспропорций в производстве. Так как имущественные преобразования реализуются через инвестиционные проекты, то стратегия имущественных преобразований по своему характеру относится к типу инвестиционных стратегий. Стратегия имущественных преобразований задает как бы единый вектор для всей совокупности инвестиционных проектов по обновлению и развитию имущественных комплексов.

Стратегию имущественных преобразований следует рассматривать как составную часть инвестиционной стратегии предприятия, которая является одной из функциональных стратегий, содержание ее задается общей корпоративной стратегией предприятия. По отношению к корпоративной стратегии инвестиционная стратегия имеет подчиненный характер и должна соответствовать ей по целям и задачам. Если по вертикали инвестиционная стратегия связана с корпоративной стратегией, то по горизонтали она связана с функциональными стратегиями: финансовой, производственной, продуктовой, маркетинговой, ценовой, технологической, инновационной, кадровой, социальной и др.

Инвестиционная стратегия обеспечивает целевое единство инвестиционной деятельности на предприятии, которая включает следующие взаимосвязанные процессы: 1) инвестиционное проектирование, т.е. формирование совокупности проектов для решения задач экономического, технологического, инновацион-

ного, социального, экологического и другого развития предприятия; 2) выбор источников инвестиций и организация привлечения инвестиций; 3) формирование бюджета инвестиций по срокам и направлениям; 4) упорядочение и ранжирование проектов, приводящее к формированию инвестиционного портфеля; 5) практическое воплощение инвестиционной стратегии путем разработки и реализации инвестиционной программы. Стратегия имущественных преобразований также охватывает определенный сегмент инвестиционной деятельности и включает практически все перечисленные выше процессы в рамках своего направления.

Наиболее распространенные цели формирования и реализации инвестиционной стратегии заключаются в следующем: 1) увеличение объемов производства и расширение пользующегося спросом ассортимента; 2) развитие производства на новой технологической основе с применением эффективных ресурсосберегающих технологий, направленных на снижение издержек и повышение качества продукции; 3) внедрение экологически чистых продуктов; 4) достижение удовлетворительной структуры баланса и укрепление финансового положения предприятия; 5) комплексное использование собственного, заемного и акционерного капитала при финансировании инвестиционной деятельности для формирования оптимальной его структуры; 6) организация дополнительных эмиссий акций. Со своими особенностями перечисленные выше цели имеют значение и для формирования стратегии имущественных преобразований.

Модель формирования стратегии имущественных преобразований включает следующие части: 1) комплексный анализ стратегических предпосылок к проведению имущественных преобразований; 2) концепция стратегии имущественных преобразований;

3) стратегическая программа имущественных преобразований.

Комплексный анализ стратегических предпосылок проводится по направлениям: 1) анализ состояния финансов; 2) анализ состояния имущества; 3) анализ состояния банка проектных идей;

4) анализ состояния инвестиционной привлекательности пред

приятия.

На основе комплексного анализа стратегических предпосылок вырабатывается концепция стратегии имущественных преобразований, включающая две основные части: доминанту стратегии и механизм реализации стратегии.

Доминанта стратегии показывает ту главную цель, которая закладывается при разработке стратегии и преобладает над всеми другими целями. В зависимости от доминанты можно выделить следующие виды стратегий имущественных преобразований.

1. Стратегия с акцентом на инновационность развития иму

щественных комплексов. Данная стратегия характерна для пред

приятий с высокотехнологическими производствами. Основным

приоритетом в этой стратегии является лидерство предприятия

в инновационной деятельности, в создании условий для реали

зации самых передовых технологий на производстве.

2. Стратегия с акцентом на обеспечение высокой гибкости

производственной базы. Данная стратегия ставит во главу угла

такие имущественные преобразования, которые в конечном счете

создают быстро адаптирующуюся техническую базу к смене ас

сортимента продукции. Парк оборудования при этом оснащает

ся быстро переналаживаемыми технологическими машинами с

высоким уровнем автоматизации.

3. Стратегия с акцентом на достижение сбалансированности

имущественных комплексов. Структурная сбалансированность

имущественного комплекса предприятия означает наличие вы

сокой степени соответствий по разным направлениям его функ

ционирования. В зависимости от аспекта анализа свойств иму

щественного комплекса можно различать три вида соответствий:

между имущественными объектами, между выполняемыми функ

циями имущественного комплекса и его частей и между показате

лями, характеризующими состояние и процесс функционирова

ния комплекса. В зависимости от сферы проявления соответствия

можно подразделить на внешние и внутренние. Внешние уста

навливаются между имущественным комплексом и другими сис

темами, с которыми комплекс взаимодействует. Внутренние ус

танавливаются между элементами имущественного комплекса.

4. Стратегия с акцентом на структурную рациональность.

Данная стратегия характерна для предприятий с напряженным

экономическим положением и предприятий, которые ограни

чены в средствах. При этом стремятся исключить все лишнее в

составе имущественных комплексов и применить наиболее ко

роткие маршруты производственных потоков. Выручка от про

дажи лишнего имущества идет на приобретение необходимого

имущества.

5. Стратегия с акцентом на экономичность в использовании.

Данная стратегия означает такую замену имущественных объек

тов, когда приобретаются наиболее экономичные в эксплуата

ции машины, требующие малого расхода топливных, энергети

ческих и материальных ресурсов.

6. Стратегия с акцентом на наращивание стоимости или

капитализации. В ряде работ эта стратегия считается самой пе

редовой, проводимой в интересах собственников. В действитель

ности данная стратегия больше характерна для таких предприя

тий, которые предполагают осуществить реструктуризацию,

привлечь внешних инвесторов, разместить на фондовом рынке

пакеты эмитируемых акций. Наращивание стоимости означает

стремление как можно дороже продать либо все предприятие,

либо какую-то его часть. Имущественные преобразования ста

новятся подготовительными операциями для организации та

кой продажи.

Концепция стратегии имущественных преобразований должна также отражать механизмы ее реализации: реконструкция с соответствующими изменениями в недвижимом имуществе; расширение с дополнительными строительными работами, техническое перевооружение производства с изменениями, в основном только в парке оборудования. Концепция стратегических преобразований должна давать четкое представление о том, какие приоритеты ставятся при разработке инвестиционных проектов, как эти приоритеты увязаны с корпоративной стратегией, какие комплексы проектов должны быть выполнены для достижения поставленных целей.

Концепция стратегических преобразований конкретизируется затем в стратегической инвестиционной программе, которая включает набор объектов инвестирования, связанных с последовательным развитием операционных имущественных комплексов.

Программа имущественных преобразований представляет собой долговременный план проведения инвестиционных проектов и мероприятий по структурному, технологическому и организационному изменению операционных имущественных комплексов.

При разработке программы имущественных преобразований решаются следующие задачи, а именно необходимо:

1) отобрать наиболее эффективные и доступные к реализа

ции проекты, учитывающие стратегические цели и условия дея

тельности предприятия;

2) определить приоритеты при установлении очередности

выполнения отобранных проектов;

3) взаимно увязать отдельные проекты между собой по сро

кам и потребляемым ресурсам.

Программа имущественных преобразований представляет собой сеть проектов, которые подразделяются на монопроекты и мультипроекты.

Монопроект отличается поставленной однозначной, узкой целью (например, освоение нового конкретного оборудования и технологии, создание производственной базы под выпуск конкретного продукта, реконструкция производственного участка под новые требования по условиям труда и т.д.), осуществляется в жестких временных и финансовых рамках, выполняется чаще всего одной группой специалистов во главе с руководителем (координатором) проекта.

Мультипроект — совокупность нескольких организационно и технологически взаимосвязанных монопроектов, направленных на достижение сложной, более обобщенной цели (например, технологическое перевооружение совокупного парка оборудования на предприятии, реструктуризация предприятия с выделением отдельного производства в форме бизнес-единицы и т.д.). Мультипроект обладает многоуровневым управлением, осуществляемым как на уровне всего проекта, так и на уровне входящих в него монопроектов.

Монопроекты подразделяются на автономные и связанные. Автономные монопроекты не имеют связей с другими проектами и выполняются изолированно и самостоятельно. Связанные монопроекты имеют различные технологические и организационные связи и сопряженные работы с другими монопроектами, их выполнение по срокам и результатам во многом зависит от выполнения других проектов. При определенных условиях множество связанных проектов объединяют в мультипроект. В настоящее время разработаны различные программные средства на базе компьютерных технологий, позволяющие производить оптимальный синтез монопроектов в мультипроекты.

Стратегическая инвестиционная программа должна содержать финансовое обеспечение, которое прежде всего определяет со-

13-2085 ДО

|

|

став и структуру источников финансирования. Основное подразделение источников финансирования идет по отношениям собственности: источники собственные, заемные и привлекаемые.

Основной частью программы имущественных преобразований является инвестиционный портфель, под которым понимается набор инвестиционных проектов, отобранных для реализации на данном предприятии. Оптимальный инвестиционный портфель — это набор наиболее эффективных инвестиционных проектов, обеспечивающих наибольшую отдачу инвестиций и вписывающихся в ограничение по бюджету инвестиций.

Формирование оптимального инвестиционного портфеля имущественных преобразований рассмотрим на примере инвестиций для обновления и развития парка оборудования.

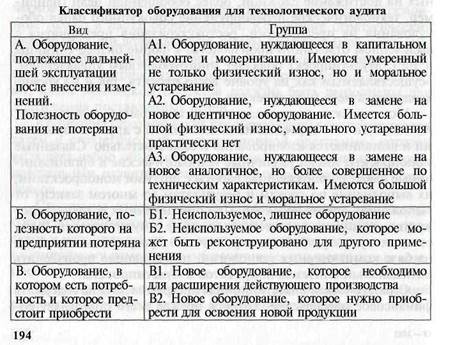

Совокупность решений, а затем и проектов вырабатывается на основе анализа исходного состояния парка оборудования или так называемого технологического аудита. С точки зрения наличия потребности в изменениях все комплексы оборудования подразделяются на виды и группы согласно классификатору, приведенному в табл. 7.7.

Таблица 7.7

С помощью данной классификации составляется полный перечень управленческих решений в отношении парка оборудования, на основе которых разрабатываются соответствующие инвестиционные проекты.

В отношении одного и того же комплекса оборудования может быть предложено несколько альтернативных проектов. Таким образом, всю совокупность проектов можно представить в виде морфологической матрицы (рис. 7.3).

На рис. 7.3 затемненные квадраты обозначают альтернативные проекты, относящиеся к какому-либо комплексу оборудования.

На первом этапе проводят выбор лучшего проекта среди альтернативных проектов. В качестве критерия может быть взят максимум прироста ЧДЦ, техника расчета которого была описана выше в п. 7.2.

После отбора среди альтернативных проектов получают набор единичных независимых проектов для каждого комплекса оборудования.

Все инвестиционные проекты в один и тот же период, например год, осуществить невозможно, так как имеется ограничение по средствам и времени. Поэтому возникает задача сформировать инвестиционный портфель на планируемый период и разработать план реализации принятых проектов по срокам начала и завершения. Чтобы решить эту задачу, необходимо: во-первых, назначить критерий отбора проектов, на основе которого можно установить приоритет для каждого проекта и, во-вторых, определить имеющиеся ограничения.

|

Так как сравнению подлежат разнородные по содержанию и масштабам инвестиционные проекты, то их оценку лучше производить с помощью относительного показателя эффективности, например, с помощью индекса доходности (РГ) или внутренней нормы доходности (IRR). Применительно к проектам по обновлению и развитию парка оборудования был применен показатель индекса доходности.

Индекс доходности как критерий эффективности по сравнению с приростом ЧДД имеет то преимущество, что с его помощью можно сравнивать проекты, различающиеся абсолютными суммами эффекта и капитальных вложений. Индекс доходности по сравнению с внутренней нормой доходности и сроком окупаемости имеет то преимущество, что он проще рассчитывается и не требуется монотонная динамика изменения ЧДД по годам проекта.

Для проектов данного вида достаточно рассмотреть движение денежных средств только в рамках операционной и инвестиционной деятельности. Так как у большинства проектов инвестиции осуществляются в начале проекта, т.е. в нулевой год, а операционные денежные потоки практически стабильны на протяжении расчетного периода, то применили упрощенную формулу для определения индекса доходности.

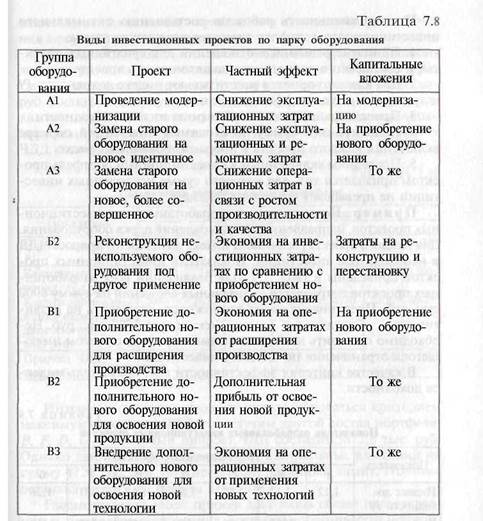

Для многих проектов имущественных преобразований по парку оборудования уменьшение операционных затрат ДИ рассматривается как экономический результат в операционной деятельности, т.е. это экономия от снижения текущих производственных затрат при внедрении проекта по сравнению с исходным состоянием парка оборудования. В табл. 7.8 приведены возможные виды инвестиционных проектов по парку оборудования и содержание их частных эффектов и капитальных вложений.

При расчете индекса доходности PI и других показателей эффективности соблюдались следующие условия:

• расчетный период для всех проектов был выбран одинако

вым по среднему сроку службы оборудования (12 лет);

• денежные потоки рассматривались только в рамках опера

ционной и инвестиционной деятельности;

• применялась методика статического расчета показателей

эффективности на базе приростного подхода;

• реальные ставки дисконта для каждого проекта строились на единой безрисковой ставке, а надбавка за риск дифференцировалась в зависимости от рисковости конкретного проекта.

Основным ограничением при построении оптимального инвестиционного портфеля является бюджет капитальных вложений (инвестиций) на планируемый год. Вторым ограничением может быть предельный размер потерь от остановки производства на время осуществления проектов.

|

Последовательность работ по составлению оптимального инвестиционного портфеля включает следующие этапы.

1. Принятие решений в отношении альтернативных проек

тов и составление полного списка автономных проектов.

2. Для каждого проекта рассчитывают индекс доходности PI

и другие показатели эффективности.

3. Проекты ранжируют по убыванию индекса доходности.

4. Подсчитывают сумму необходимых инвестиций по мере

включения каждого проекта в проранжированном списке.

5. Последним включенным в инвестиционный портфель про

ектом признается тот, для которого сумма накопленных инвес

тиций не превышает лимита по бюджету.

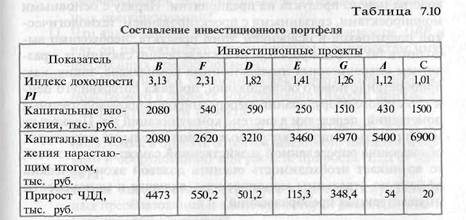

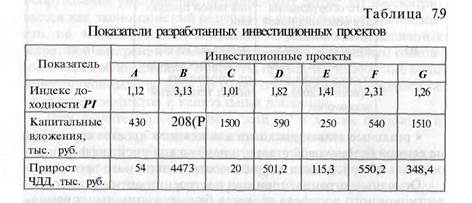

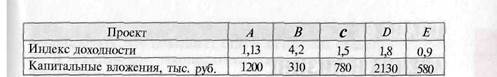

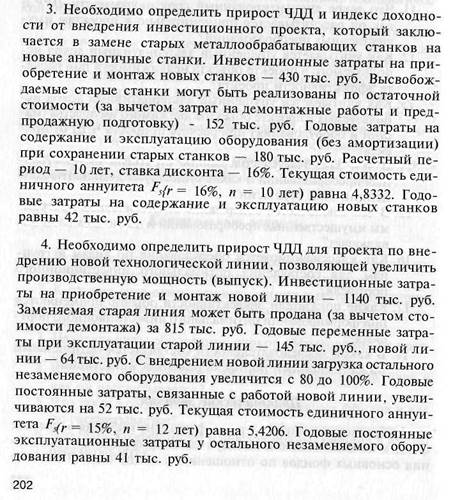

Пример.На предприятии разработаны семь инвестиционных проектов, направленных на обновление парка оборудования. Для каждого проекта рассчитаны индекс доходности, прирост ЧДД и необходимые инвестиции. Показатели инвестиционных проектов приведены в табл. 7.9. Для реализации всех разработанных проектов потребуется капитальных вложений на сумму 6900 тыс. руб. Предприятие имеет возможность направить на развитие парка оборудования в планируемом году 3500 тыс. руб. Необходимо составить инвестиционный портфель с учетом имеющегося ограничения по бюджету инвестиций.

В качестве критерия эффективности взят показатель индекса доходности.

капитальных вложений с нарастающим итогом по мере включения проранжированных проектов в список.

Из табл. 7.10 видно, что после включения проекта Е накопленная сумма капитальных вложений составит 3460 тыс. руб., т.е. она находится в пределах установленного лимита 3500 тыс. руб. Включение следующего проекта G приведет к перерасходу лимита инвестиций, поэтому сформированный инвестиционный портфель включает проекты В, F, D и Е. Суммарный прирост ЧДД составляет 5639,7 тыс. руб.

|

Инвестиционные проекты были ранжированы в порядке убывания индекса доходности и получили упорядоченный ряд проектов, показанный в табл. 7.10. В этой же таблице сделан расчет

Интересно отметить, что если руководствоваться критерием максимума прироста ЧДД, то получим другой состав портфеля: В, F, D, G. Суммарный прирост ЧДД составит 5872,8 тыс. руб. Однако данный портфель потребует капитальных вложений на сумму 4720 тыс. руб., что превышает заданный лимит. Поэтому останавливаемся на первом варианте.

Рассмотренный выше пример дает лишь общее представление о процедуре составления оптимального инвестиционного портфеля. В реальной практике на этот процесс накладывается влияние еще целого ряда факторов. Так, в инвестиционный портфель войдут с первоочередным приоритетом проекты, не завершенные в предыдущем году, а также проекты, которые необходимо осуществить по соображениям экологии, безопасности, улучшения условий труда и др.

При формировании инвестиционного портфеля оценивается эффективность не только отдельных отбираемых проектов,

|

|

года выбыло фондов стоимостью 240 тыс. руб. и введено новых фондов стоимостью 350 тыс. руб. Полная стоимость основных фондов на начало года равна 1850 тыс. руб.

2. Необходимо определить коэффициент износа основных фондов на начало и на конец года. На начало года полная стоимость основных фондов равна 3240 тыс. руб., остаточная стоимость - 1150 тыс. руб. В течение года выбыло основных фондов с полной стоимостью 280 тыс. руб. и остаточной стоимостью 50 тыс. руб. Полная стоимость новых, введенных основных фондов равна 450 тыс. руб.

5. Необходимо сформировать оптимальный инвестиционный портфель по обновлению и развитию имущественного комплекса. Разработаны пять инвестиционных проектов, у которых следующие показатели:

Сумма капитальных вложений, которую предприятие может направить на обновление имущественного комплекса, составляет 3240 тыс. руб.

Дата добавления: 2016-06-13; просмотров: 2902;