Методы анализа денежных потоков

Приоритетная цель анализа денежных потоков состоит в выявлении дефицита (избытка) денежных средств, источников их поступления и направлений расходования для контроля за текущей платежеспособностью корпорации.

Финансовая устойчивость корпорации находится в непосредственной зависимости от реального денежного оборота в виде потока денежных поступлений и платежей, отражаемых на счетах бухгалтерского учета. Поэтому анализ движения денежных средств существенно дополняет методику оценки платежеспособности и ликвидности и дает возможность реально оценить финансовое состояние корпорации. В этих целях можно использовать прямой и косвенный методы, о которых говорилось в параграфе 7.4.

Основным документом для анализа денежных потоков является Отчет о движении денежных средств, составленный на базе прямого метода. С помощью данного документа можно установить:

• уровень финансирования текущей и инвестиционной деятельности за счет собственных средств;

• зависимость корпорации от внешних источников поступлений;

• дивидендную политику в текущем периоде (и сделать прогноз на будущее);

• финансовую эластичность корпорации, т.е. ее способность формировать денежные резервы (в форме чистого притока денежных средств);

• реальное состояние платежеспособности в отчетном периоде и прогноз на ближайшую перспективу (квартал, год).

В процессе изучения денежных потоков необходимо ответить на следующие вопросы:

1) в случае притока денежных средств:

– не произошел ли приток за счет краткосрочных обязательств, погашение которых потребует оттока в будущем;

– не было ли распродажи имущества (капитальных и оборотных активов);

– нет ли роста акционерного капитала за счет дополнительной эмиссии акций;

– сокращаются ли материально-производственные запасы;

– снижаются ли остатки готовой продукции на складе;

– насколько интенсивно взыскивается дебиторская задолженность;

2) при оттоке денежных средств:

– нет ли снижения оборачиваемости оборотных активов;

– не растут ли абсолютные значения запасов и дебиторской задолженности;

– не было ли резкого увеличения объема производства и продажи товаров, что требует привлечения дополнительных денежных средств;

– не было ли чрезмерных выплат акционерам сверх рекомендуемой нормы распределения чистой прибыли (30– 35%);

– своевременно ли выплачиваются налоги и сборы в бюджетный фонд государства;

– не было ли длительной задолженности персоналу по оплате труда.

Общий денежный поток должен стремиться к нулю, гак как положительное сальдо по одному виду деятельности компенсируют положительным сальдо по другому его виду.

Для изучения денежных потоков используют систему стандартных аналитических показателей. Наиболее важными из них являются:

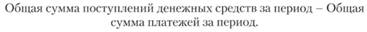

1) сальдо совокупного денежного потока (положительное или отрицательное), которое рассчитывается по формуле

Данное сальдо характеризует конечный результат деятельности корпорации, который влияет на формирование и динамику остатка его денежных активов;

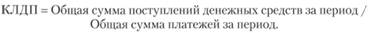

2) коэффициент ликвидности денежного потока (КЛДП):

Для обеспечения требуемой ликвидности денежного потока этот коэффициент должен иметь значение не меньше единицы. Превышение данной минимальной величины будет генерировать рост остатка денежных средств на конец расчетного периода, т.е. способствовать повышению значения общей платежеспособности корпорации (Оборотные активы / Краткосрочные обязательства);

3) коэффициент эффективности денежного потока (КЭДП):

Пример

Исходя из показателей табл. 7.2 значения КЛДП и КЭДП по корпорации следующие:

– коэффициент ликвидности денежного потока:

• в базовом году – 1,035 (205 973 / 199 061);

• в отчетном году – 1,04 (238 680 / 229 474);

– коэффициент эффективности денежного потока:

• в базовом году – 0,035 (6912 / 199 061);

• в отчетном году – 0,04 (9206 / 229 474).

В рассматриваемом периоде эти коэффициенты имеют положительное значение, а их величина существенно не изменилась.

Систематизация деятельности корпорации на три вида (текущую, инвестиционную и финансовую) исключительно важна для российской практики хозяйствования, так как благоприятный (близкий к нулю) совокупный чистый денежный ноток может быть достигнут за счет покрытая отрицательного денежного потока по текущей деятельности притоком денежных средств от продажи активов (имущества) или привлечения краткосрочных банковских кредитов. В данном случае величина денежного потока скрывает реальную убыточность деятельности корпорации.

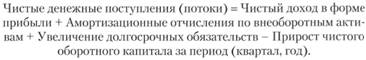

Для корпораций, располагающих значительными внеоборотными активами, привлекающих кредиты банков и использующих денежные средства для увеличения чистого оборотного капитала, удобнее применять показатель чистых денежных поступлений (потоков), который определяют по стандартной формуле:

По результатам анализа денежных потоков косвенным методом можно получить ответы на следующие вопросы:

• каковы объем и источники денежных средств и основные направления их расходования;

• способна ли корпорация в результате текущей деятельности обеспечить превышение поступлений над платежами (резерв денежной наличности);

• в состоянии ли она погасить краткосрочные обязательства за счет поступлений от корпораций-дебиторов;

• достаточно ли полученной корпорацией чистой прибыли для удовлетворения текущих инвестиционных потребностей;

• чем объясняется разница между величиной полученной чистой прибыли и объемом денежных средств.

Соблюдение указанных положений на практике позволяет финансовому менеджеру не только правильно анализировать движение денежных потоков за отчетный период, но и делать обоснованные прогнозы на будущее (квартал, год).

Дата добавления: 2016-06-02; просмотров: 536;