Інструментарій аналізу банківської діяльності

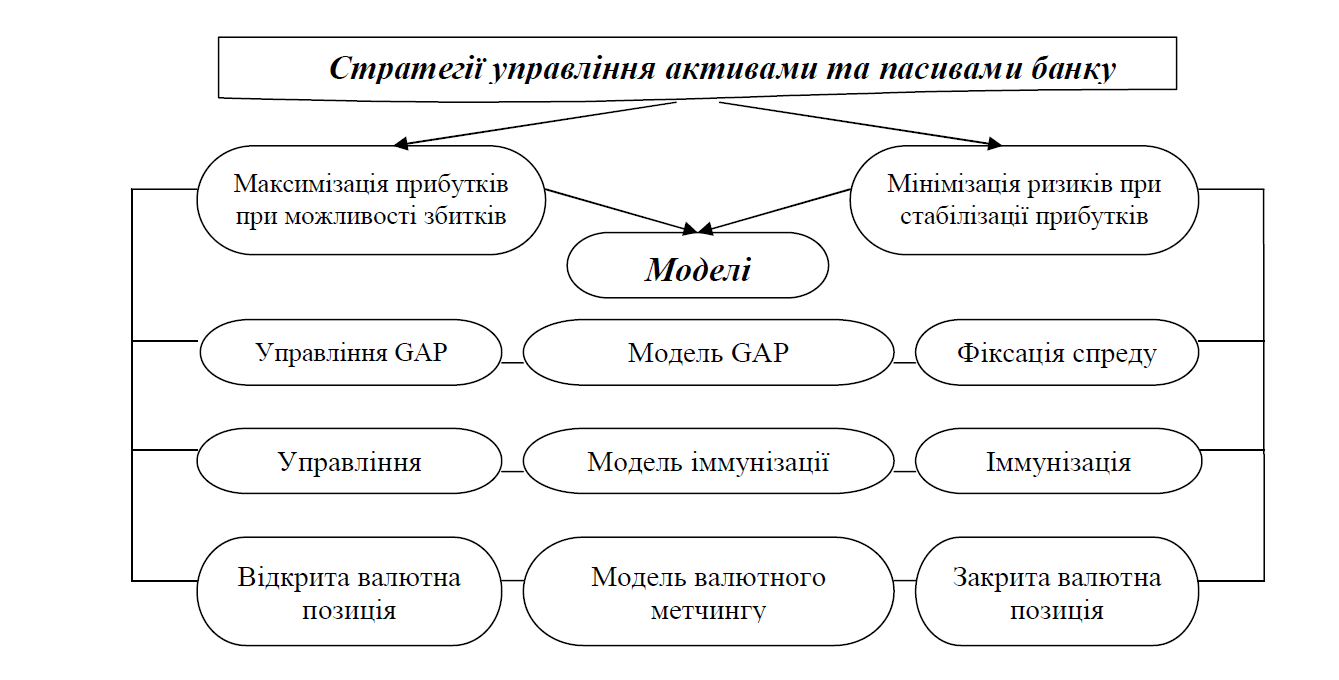

Між прибутковістю та ризиком банку існує пряма залежність, отже, ринкова оцінка вартості банку зростає за двох обставин: підвищення прибутків за постійного рівня ризику або зниження ризику за умови стабілізації прибутковості. Тому і стратегій управління банком лише дві.

Завдання стратегії максимізації прибутку - запобігання можливості переростання допустимого ризику в катастрофічний, який загрожує самому існуванню банку і може призвести до банкрутства.

Завдання стратегії мінімізації ризику - стабілізація фінансових результатів.

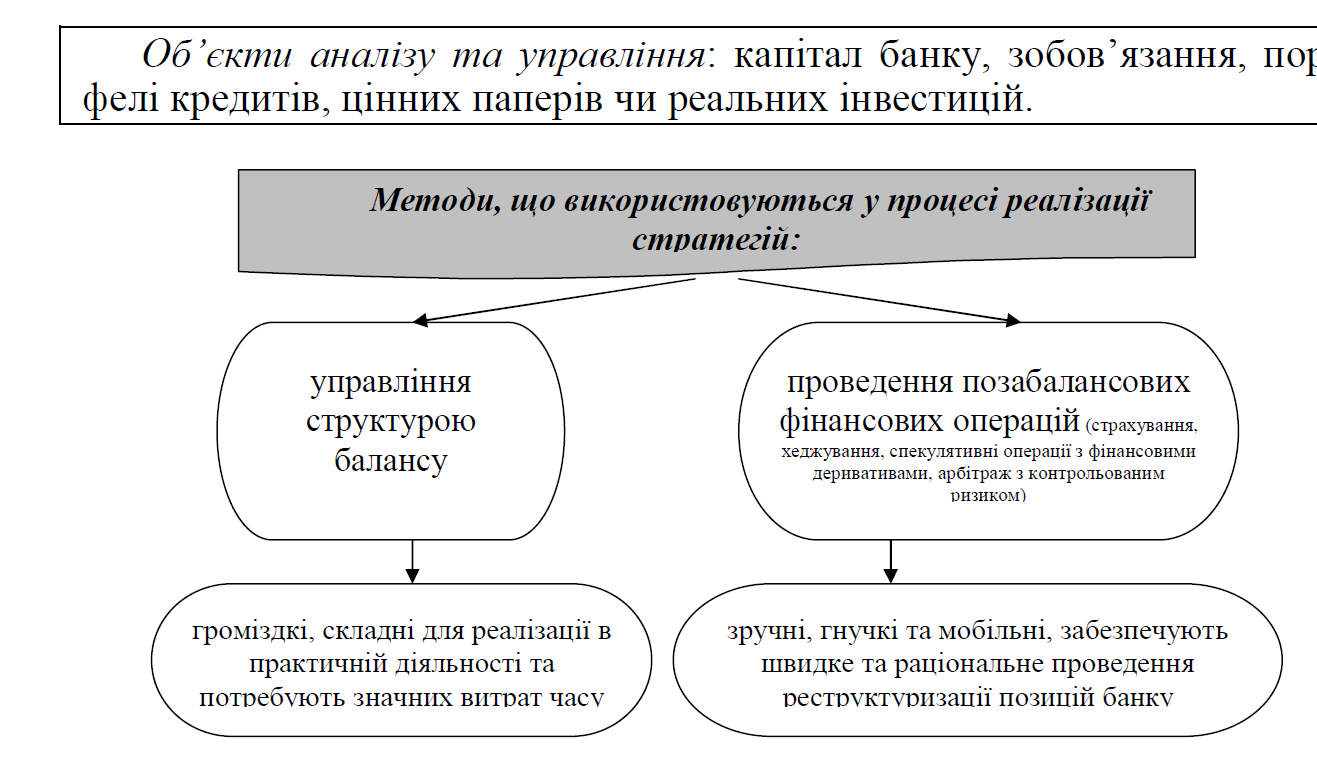

Завдання банківського аналізу полягає в тому, щоб забезпечити ефективну реалізацію вибраної банком стратегії.

Об'єкти аналізу та управління: капітал банку, зобов'язання, портфелі кредитів, цінних паперів чи реальних інвестицій.

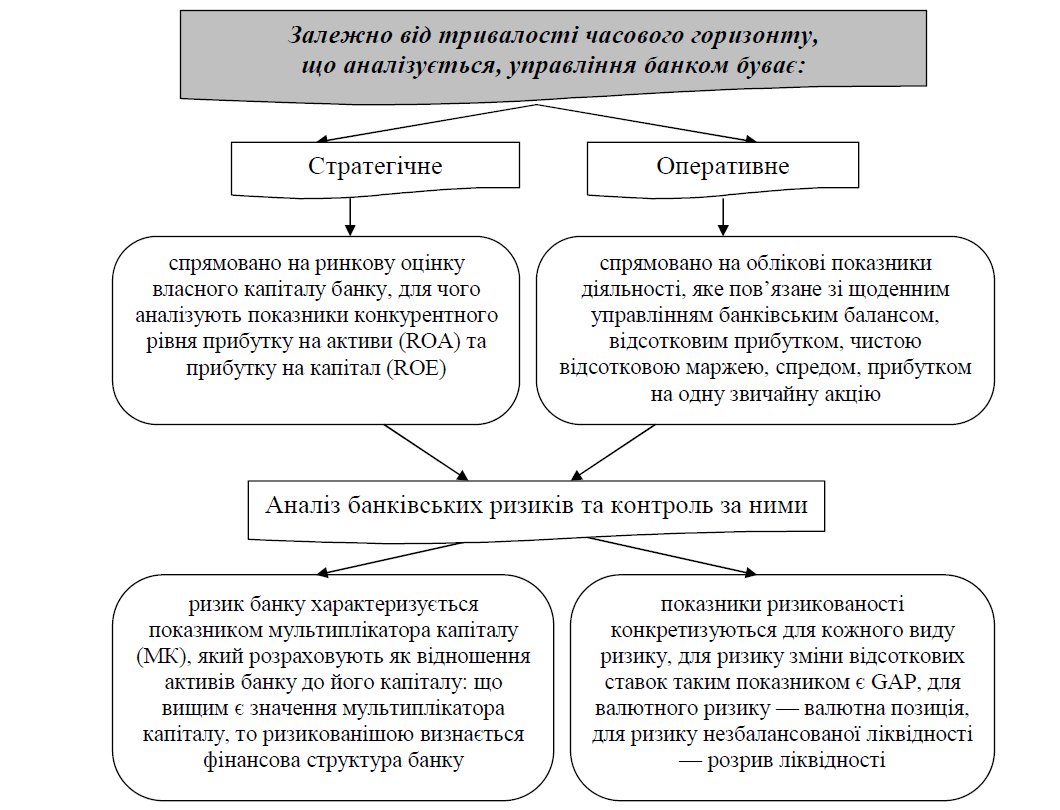

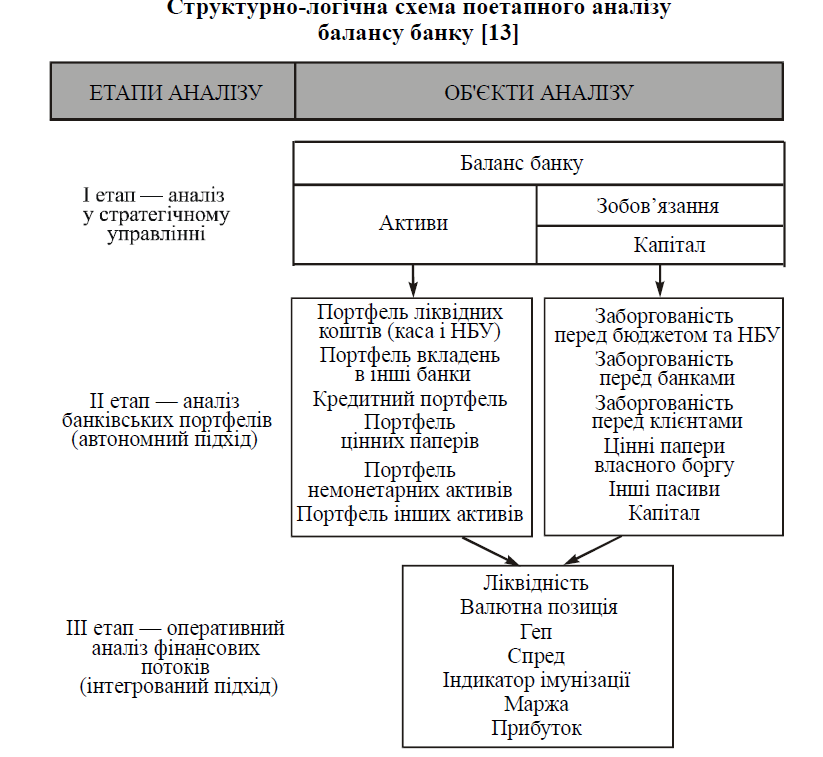

Завдання аналітичного процесу полягає у формуванні методики аналізу динамічного банківського балансу за схемою "прибуток - ризик" [13]. Структуру аналітичного процесу можна зобразити у вигляді трьох послідовних блоків (етапів), які відрізняються за рівнем деталізації аналітичних процедур, складом і кількістю аналітичних показників, спрямованістю та інструментарієм дослідження.

Оперативний аналіз банківського балансу з позицій "прибуток - ризик".

Прибутковість характеризується традиційними для банків показниками (прибуток, маржа, спред) та похідними від них - чиста відсоткова маржа, чистий спред, маржа прибутку. Показники прибутковості за своїм економічним змістом є інтегральними, оскільки розраховуються "згортанням" доходів і витрат (і в грошовому вимірі, і у відсотках).

Рівень ризиковості характеризується показниками: розрив ліквідності - невідповідність між строками та сумами активів і зобов'язань (ризик незбалансованої ліквідності); GAP - дисбаланс між активами та зобов'язаннями, чутливими до зміни відсоткової ставки на ринку протягом певного періоду (відсотковий ризик); валютна позиція - різниця між сумою активів та зобов'язань у тій самій іноземній валюті (валютний ризик); індикатор імунізації балансу - розрив між дюрацією активів та дюрацією пасивів банку (ринковий та відсотковий ризики).

У зовнішньому аналізі в основному використовуються дві групи показників ризику: статистичні величини (варіація, дисперсія, коефіцієнт бета) або непрямі показники ризиковості діяльності банку - співвідношення власних і залучених коштів, залежність від міжбанківського кредитування, коефіцієнти ліквідності та платоспроможності банку.

Статистичні прийоми вимірювання ризиків не дуже придатні для використання в Україні, насамперед за браком необхідного масиву історичної інформації (тривалість якого має становити близько 30 років).

Для більшості користувачів найдоступнішими і найуживанішими залишаються непрямі показники ризику.

Для інсайдерів проблеми аналізу ефективності банківської діяльності пов'язані з формуванням механізмів трансфертного ціноутворення та адекватною оцінкою ефективності внутрішньобанківського обороту коштів.

Контрольні питання:

1. Дайте поняття «банківське регулювання», «банківський нагляд», «банківський контроль».

2. Назвіть та надайте характеристики формам регулювання банківської діяльності.

3. Які основні напрями входять до системи банківського нагляду?

4. Поясніть як проводиться банківський контроль та які служби мають повноваження його здійснювати.

5. Де, коли і з якою метою був створений Комітет банківського нагляду?

6. Коли була прийнята угода Базель-І, які її основні складові?

7. Що стало основною метою впровадження Базель-ІІ і в чому полягають його відмінності від Базель-І?

8. Дайте визначення фінансовому механізму державного регулювання банківської діяльності.

9. Назвіть фінансові інструменти механізму державного регулювання банківської діяльності.

Тестові завдання:

1. Основний капітал містить:

а) статутний капітал + емісійний дохід + розкриті резерви;

б) статутний капітал + розкриті резерви;

в) статутний капітал + резервний фонд + нерозподілений прибуток.

2. Додатковий капітал включає:

а) усі резерви на покриття втрат за активними операціями;

б) лише резерви для покриття втрат за кредитними операціями;

в) лише резерви під стандартну заборгованість за кредитними

операціями.

3.При розрахунку регулятивного капіталу комерційний банк може включати в субординований капітал той субординований борг, який виник стосовно:

а) лише юридичних осіб;

б) і юридичних, і фізичних осіб;

в) лише фізичних осіб.

4. Мінімальний розмір статутного капіталу на день реєстрації банку не може бути менший:

а) 75 млн. грн.;

б) 120 млн. грн.;

в) 150 млн. грн.

5. Загальний норматив інвестування регламентує інвестиції комерційних банків:

а) лише у корпоративні цінні папери;

б) лише у державні цінні папери;

в) у корпоративні і державні цінні папери.

6. Регулятивний капітал комерційного банку згідно з нормативними документами НБУ містить:

а) основний капітал + додатковий капітал + субординований борг;

б) статутний капітал + основний капітал + додатковий капітал + субординований борг;

в) основний капітал + додатковий капітал.

7. Нормативне значення показника адекватності регулятивного капіталу банку становить:

а) не нижче 10 %;

б) не нижче 8 %;

в) не вище 10 %.

8. Нормативне значення показника миттєвої ліквідності банку може бути:

а) не менше 20 %;

б) не менше 40 %;

в) не більше 20 %.

9. В Україні система гарантування поширюється на депозити:

а) лише юридичних осіб;

б) лише фізичних осіб;

в) юридичних і фізичних осіб.

10. Нормативне значення показника максимального розміру кредитів, наданих одному інсайдеру, повинне бути:

а) не вище 20 %;

б) не вище 5 %;

в) не нижче 5 %.

Дата добавления: 2016-05-05; просмотров: 1010;