Анализ операционных, процентных и внереализационных доходов и расходов

Значительное влияние на величину валовой и чистой прибыли оказывают финансовые результаты от прочей реализации. Анализ финансовых результатов от прочей реализации (основных средств и прочих активов) предполагает рассмотрение этих операций с точки зрения правильности оценки реализуемого имущества, определения затрат на реализацию и сопоставления их с доходами от возможной реализации.

Целесообразно сопоставить доходы от реализации имущества с доходами, которые предприятие может получить в случае продолжения эксплуатации основных средств.

Однозначно эффективной является реализация неиспользуемого имущества.

Доходы (потери) от реализации имущества прогнозируются с учетом фактора времени: доход от продажи минус дисконтированный доход от возможной эксплуатации оборудования.

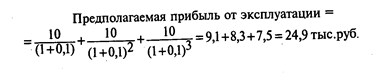

Например: ежегодная прибыль от эксплуатации оборудования составляет 10 тыс. руб. в год.

Срок эксплуатации оборудования - 3 года.

Ставка дисконтирования - 10% в год.

Доход от возможной реализации (без НДС) - 30 тыс. руб.

Доход от реализации больше дохода от эксплуатации при принятой ставке дисконтирования. Отсюда следует вывод: продажа оборудования экономически целесообразна.

Каждый вид реализации прочих активов (сырья, материалов и т.д.) имеет свою специфику, которую необходимо учитывать при анализе.

Особое внимание следует обратить на реализацию излишних материалов. Это необходимо для выявления наличия излишних запасов, которые приводят к замедлению их оборачиваемости.

При анализе доходов от аренды необходимо сопоставлять их с издержками (бухгалтерскими и экономическими) по содержанию сдаваемого в аренду имущества.

Анализ внереализационных доходов и расходов следует проводить по каждому виду. Как внереализационные расходы, так и внереализационные доходы, как правило, являются результатом нарушений финансово-хозяйственной дисциплины, например, договоров поставки. К внереализационным доходам относятся, например, суммы, поступившие в погашение дебиторской задолженности, списанные в прошлые годы в убыток как безнадежные к получению.

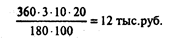

Но поступившие суммы задолженности лишь условно можно отнести к доходам. Срок исковой давности в соответствии с Гражданским кодексом РФ составляет 3 года. Средства в расчетах в течение 3 лет были отвлечены из оборота. Если дебиторская задолженность, срок исковой давности по которой истек, составила 10 тыс. руб., то при средней оборачиваемости капитала в 180 дней и рентабельности оборотного капитала в 20% снижение прибыли (финансовые потери) из-за замедления оборачиваемости составит:

Внереализационные убытки в значительной мере являются результатом нарушения договорной дисциплины. Внереализационные доходы и расходы от штрафов, пени, неустоек в некоторых случаях объясняются плохой постановкой учета.

Кроме штрафных санкций, существенное влияние на снижение прибыли оказывают непроизводительные расходы: потери от брака, непроизводительные расходы, отнесенные на себестоимость. Каждый вид непроизводительных расходов является самостоятельным объектом анализа.

Анализ доходов от ценных бумаг включает в себя анализ наличия, состава, структуры и динамики ценных бумаг. Особое внимание при анализе процентных доходов обращается на структуру ценных бумаг. Увеличение удельного веса векселей может свидетельствовать об увеличении продаж в кредит. Это может привести к замедлению оборачиваемости оборотных средств. Поэтому необходимо провести сравнительный анализ дохода от выданных векселей с потерями от замедления оборачиваемости в связи с выдачей векселей. Эту сумму можно рассчитать как произведение количества дней замедления оборачиваемости, однодневного оборота по реализации и коэффициента рентабельности реализованной продукции.

Высокий удельный вес облигаций или привилегированных акций может быть причиной снижения интереса инвесторов к обыкновенным акциям этого предприятия.

Основными видами процентных доходов и расходов являются полученные и выплаченные дивиденды по акциям. Предприятиям необходимо изучать факторы, влияющие на изменение обшей суммы дивидендов.

Факторами 1-го порядка, влияющими на этот показатель, являются:

• изменение количества проданных акций;

• изменение уровня дивиденда на одну акцию. Последний фактор можно детализировать в свою очередь по факторам, оказавшим влияние на чистую прибыль эмитента и ее распределение.

Резюме

Обобщающая оценка финансово-хозяйственной деятельности предприятия дается на основе изучения показателей прибыли и рентабельности. Выбор направлений и объектов анализа, приемов и способов его проведения определяется задачами управления.

Ретроспективный анализ прибыли в большей степени важен для контролирующих органов; прогнозный анализ позволяет управлять ресурсами с учетом прогнозируемых изменений в конъюнктуре рынка. Методики ретроспективного и прогнозного анализа существенным образом не различаются.

Объектами ретроспективного анализа является:

• прибыль от реализации;

• отдельные виды доходов и расходов, формирующие прибыль отчетного периода;

• величина налога на прибыль;

• направления использования прибыли;

• фонды специального назначения, образуемые из прибыли.

При анализе состава прибыли следует придерживаться формы №2 "Отчет о прибылях и убытках" и порядка ее заполнения.

Объектом особого внимания на предприятии является прибыль от реализации и факторы, на нее влияющие:

• объем реализации;

• издержки;

• уровень цен;

• ассортиментная структура выпускаемой и реализуемой продукции.

Решение управленческих задач требует группировки издержек на переменные и условно-постоянные и выявления их раздельного влияния на прибыль. Такая группировка позволяет оценить степень предпринимательского риска получения прибыли, измеряемого эффектом операционного рычага.

Анализ прибыли в системе «директ-костинг» предполагает расчет и изучение показателя «маржинальный доход», характеризующего возможности предприятия по возмещению постоянных издержек. Снижение маржинального дохода по сравнению с постоянными издержками увеличивает риск предпринимательской деятельности и «чувствительность» прибыли к изменению выручки. Анализ соотношения переменных и постоянных издержек и их влияния на финансовый результат позволяет принять управленческое решение по изменению состава имущества и структуры располагаемых ресурсов.

Алгоритм анализа прибыли в торговле отличают некоторые особенности, связанные с порядком формирования доходов и составом затрат. На размер прибыли в торговле, кроме рассмотренных факторов, влияет величина валового дохода, которая в свою очередь формируется под влиянием объема товарооборота, среднего уровня торговых надбавок по товарным группам и структурных сдвигов в ассортименте.

Группировка издержек на переменные и условно-постоянные проводится с большой степенью условности и оказывает значительное влияние на величину маржинального дохода и эффект операционного рычага.

Результаты аналитических расчетов прибыли применяются для обоснования бизнес-планов, отдельных управленческих решений, например, при формировании ассортимента, расширении экономического потенциала предприятия, ценообразовании.

Вопросы для контроля

1. По каким направлениям проводится анализ прибыли?

2. Какое значение имеет анализ состава прибыли в динамике?

3. В какой последовательности проводится анализ прибыли от реализации?

4. Как проводится расчет влияния объема, структуры и себестоимости реализованной продукции на величину прибыли от реализации?

5. На каких принципах строится анализ прибыли в системе «директ-костинг»?

6. Какие факторы оказывают влияние на прибыль в торговле?

7. Охарактеризуйте понятие эффекта операционного рычага и необходимость его определения.

8. Какие приемы и способы применяются при анализе формирования прибыли?

Дата добавления: 2016-02-11; просмотров: 1877;