III. КЛАССИЧЕСКИЙ АНАЛИЗ ГРАФИКОВ

Построение графика

Приверженцы технической школы изучают поведение рынка, пытаясь идентифицировать повторяющиеся модели изменения цен (Price Patterns). Их цель - добиться прибыли, основывая свою игру на повторяющихся моделях поведения цен. Большинство из них работает с линейными графиками, отражающими максимальную и минимальную цены, цену открытия и закрытия и объемами сделок. Некоторые так же отслеживают цену открытия и число открытых контрактов (Open Interest) на момент открытия (неудовлетворенный спрос). Так называемые графики "крестики-нолики" отражают только изменения цен, без учета временных интервалов, объема и числа открытых контрактов (неудовлетворенного спроса).

Классическое построение графика (Classical Chart Analysis) требует только наличия карандаша и листа бумаги. Он подходит людям, мыслящим визуальными образами. Те, кто изображает цены вручную, часто вырабатывают физическое чувство их изменения. Компьютер ускоряет рисование ценой утраты части этого чувства.

Наибольшей проблемой при использовании графика является принятие желаемого за действительное. Игрокам часто удается убедить себя в том, что график показывает на рынок "быков" или "медведей", в зависимости от того, хотят ли они купить или продать.

В начале нашего века швейцарский психиатр Герман Роршах придумал тест для исследования человеческого сознания. Он капнул чернила на 10 листочков бумаги и согнул каждый пополам, получив симметричные пятна. Большинство людей, рассматривавших эти пятна, могли описать, что они видели: фрагменты тел, животных, здания и прочее. В действительности, это были только чернильные пятна! Каждый видел то, что существовало в его сознании. Большинство игроков пользуются графиками как гигантским тестом Роршаха. Они переносят на графики свои надежды, страхи и фантазии.

Краткая история

В первые графики цен начали строить в Соединенных Штатах на рубеже столетий. Среди них были Чарльз Доу, автор знаменитой теории рынка ценных бумаг, и Вильям Гамильтон, который сменил Доу на посту редактора Wall Street Journal. Известной максимой Доу была “Индекс решает все”. Он имел в виду, что изменения в индексе Доу Джонса и Железнодорожном индексе отражают все знание о рынке ценных бумаг и все связанные с ним надежды.

Доу так и не написал книги, оставив только редакционные статьи в Wall Street Journal. Гамильтон занял пост после смерти Доу и ввел игру, написав после краха 1929 года редакционную статью “Очередность волн прилива”.

Гамильтон изложил принципы теории Доу в книге “Барометр рынка акций”. Роберт Pea, автор информационного бюллетеня, придал теории законченный вид в своей книге 1932 года “Теория Доу”.

Десятилетие 1930-х было золотым веком графиков. У многих изобретательных людей оказалось много свободного времени после краха 1929 года. Шабакер, Pea, Эллиот, Викофф, Ганн и прочие опубликовали свои исследования в это время. Их работы образовали два отчетливо видимых направления. Одни, как Викофф и Шабакер, считали графики отражением динамики спроса и предложения на рынке. Другие, вместе с Эллиотом и Ганном, искали совершенную упорядоченность рынка, занятие захватывающее, но, к сожалению, бесплодное (см. главу 6).

В 1948 году Эдвардc, который был приемным сыном Шабакера, и Маги опубликовали “Технический анализ рыночных тенденций”. Они популяризировали такие понятия, как треугольник, прямоугольник, "голова и плечи" и другие фигуры на графиках, а так же уровни поддержки и сопротивления, линии тренда. Другие любители графиков применили эти принципы к товарным рынкам.

Со времен Эдвардса и Маги рынки изменились очень сильно. В 1940-х годах количество акций, ежедневно появлявшихся на Нью-Йоркской фондовой бирже, составляло несколько сотен, а в 1990-х годах оно часто превышало миллион. Баланс сил на рынке ценных бумаг сместился в сторону "быков". Ранние специалисты по графикам писали, что подъемы рынка происходят быстро и резко, а падения занимают более длительное время. Это было верно в их дефляционную эру, но с 1950-х справедливо обратное. Теперь спады проходят быстро, а подъемы требуют гораздо большего времени.

Смысл линейных графиков

Графики отражают волны жадности и страха, захватывающие игроков. В этой книге основное внимание уделяется дневным графикам, отражающим ежедневные данные, но вы можете применить основные принципы к иным временным отрезкам. Правила анализа графиков, построенных по недельным, дневным, часовым и так далее данным очень похожи.

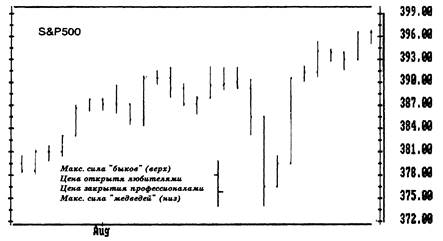

Каждая цена отражает мгновенный консенсус по поводу стоимости между всеми участниками рынка, выраженный действием. Каждая черта дает несколько видов данных о балансе сил между "быками" и "медведями" (рис. 1).

Цена открытия дня или недели, обычно отражает точку зрения любителей на текущую стоимость. Они прочитали утренние газеты, узнали, что происходило накануне, и позвонили своим брокерам, сообщив свои заявки, перед тем, как уйти на работу. Любители особенно активны в начале дня и в начале недели.

Рис. 1. Смысл биржевого графика.

Цены открытия определяются любителями, чьи заказы накапливаются ночью и выходят на рынок утром. Цены закрытия в основном устанавливаются профессионалами рынка, которые играют в течении дня. Обратите внимание на то, как часто цены открытия и закрытия оказываются на противоположных концах вертикальной линии.

Верхний конец каждой линии показывает максимальную силу "быков" за определенный период времени. Нижний конец каждой вертикальной линии показывает максимальную силу "медведей" за соответствующий этой линии период времени. Разница цен обычно меньше, если вы открываете или закрываете позицию, когда линия короткая.

Игроки, изучавшие соотношение между ценами открытия и закрытия на протяжении десятилетий, обнаружили, что цены открытия обычно располагаются рядом с верхним или нижним концом вертикальной линии цены, отражающим события одного дня. Продажи и покупки любителями в начале дня создают эмоциональное потрясение, от которого цены постепенно, со временем, оправляются.

На рынке "быков" цены достигают минимального значения за неделю в понедельник или во вторник, когда любители получают свою прибыль, а затем поднимаются к новым высотам в четверг или в пятницу. На рынке "медведей" наибольшие цены за неделю часто устанавливаются в понедельник или во вторник, с последующим снижением к четвергу и пятнице.

Цена закрытия на дневном или недельном графике обычно отражает действия профессиональных игроков. Они наблюдают за рынком в течение дня, реагируют на изменения и становятся особенно активны перед закрытием. Большинство из них предпочитают получить свою прибыль в это время, не откладывая на следующий день.

Профессионалы, как группа, обычно играют против любителей. Они стремятся покупать при низкой цене открытия, продавать при высокой и затем закрывать свою позицию в течение дня. Игроку следует обращать внимание на соотношение между ценами открытия и закрытия. Если цена закрытия выше, чем цена открытия, то рыночные профессионалы, видимо, ближе к "быкам", чем любители. Если цены закрытия ниже цен открытия, то рыночные профессионалы, скорее всего, ближе к "медведям", чем любители. Играть с профессионалами против любителей выгодно.

Верхний конец линии цены показывает максимальную силу "быков" за соответствующий период. "Быки" делают деньги, когда цены растут. То, что они покупают, толкает цены вверх, и каждый подъем увеличивает их прибыли. Наконец, "быки" достигают точки, где они не могут дальше поднять цены, даже чуть-чуть. Верхний конец линии цены на дневном графике, показывает максимальную силу "быков" в этот день; верхний конец линии цены на недельном графике, показывает максимальную силу "быков" на этой неделе; верхний конец линии цены на 5-минутном графике, показывает максимальную силу "быков" в течение этих 5 минут. Верхний конец каждой линии цены показывает максимальную силу "быков" за период времени, соответствующий этой линии.

Нижний конец линии цены показывает максимальную силу "медведей" за период, соответствующий этому столбику. "Медведи" делают деньги, когда цены падают. Они продолжают продавать, их продажи толкают цены вниз и каждое снижение увеличивает их прибыль. В какой-то момент у них кончается капитал или энтузиазм и цены перестают падать. Нижний конец каждой линии цены показывает максимальную силу "медведей" за период, соответствующий этой линии. Нижний конец линии цены, на дневном графике, показывает максимальную силу "медведей" в течение этого дня, а нижний конец линии цены на недельном графике показывает максимальную силу "медведей" на этой неделе.

Цена закрытия, отмеченная на каждой линии цены, показывает исход борьбы между "быками" и "медведями" за соответствующий период. Если цена закрытия близка к верхнему концу линии, значит в этот день "быки" выиграли битву. Если цена закрытия близка к нижнему концу, то дневную битву выиграли "медведи". Особенно важны цены закрытия на дневных графиках, отражающих рынок фьючерсов. Сумма на вашем счету зависит от них, поскольку стоимость ваших активов “сверяется с рынком” каждый вечер.

Расстояние между верхним и нижним концами линии цены отражает интенсивность конфликта между "быками" и "медведями". Линия средней длины говорит об относительно спокойном рынке. Линия длиной в половину средней указывает на сонный, не заинтересованный рынок. Линия в два раза длиннее среднего показывает на бурлящий рынок, на котором "быки" борются с "медведями" по всему полю.

Разница цен (см. главу 3) обычно ниже на спокойном рынке. Выгодно вступать в игру, когда линии цен имеют среднюю длину или даже короче. Длинные линии показывают на подходящее время для закрытия позиций и получения прибыли. Попытка выйти с заявкой на динамичный рынок напоминает стремление запрыгнуть на движущийся поезд. Лучше подождать следующего.

Японские подсвечники

Японские торговцы рисом начали рисовать японские подсвечники (Candlestick) примерно за два столетия до того, как в Америке появились первые поклонники графиков. Вместо линии цены, на этих графиках изображены ряды свечей с фитилями с обоих концов. Высота каждой свечи показывает разницу между ценами открытия и закрытия. Если цена закрытия выше, чем цена открытия, то свеча белая. Если цена закрытия ниже, то свеча черная.

Конец верхнего фитиля показывает максимальную цену дня, а конец нижнего фитиля - минимальную цену дня. Японцы считают, что максимальная и минимальная цены не столь важны, согласно книге Стива Нисона “Техника японских подсвечников”. Они сосредотачиваются на соотношении между ценами открытия и закрытия и фигурах, образованных несколькими свечами.

Основным преимуществом графиков подсвечников является то, что они сосредотачивают внимание на борьбе между любителями, которые определяют цены открытия, и профессионалами, определяющими цены закрытия. К сожалению, большинство любителей свеч не пользуются многими инструментами западного анализа. Они не учитывают объем и не выделяют линии трендов и технические индикаторы. Эти пробелы сейчас заполняются усилиями современных западных аналитиков, таких, как Грег Моррис, чья программа Candelpower объединяет западные технические индикаторы и классические графики с японскими подсвечниками.

Профиль рынка

Питер Стейдельмайер разработал этот метод анализа периодов накопления и распределения на протяжении дневных торгов. Профиль рынка (Market Profile) требует доступа к данным в реальном времени -постоянного потока сведений на протяжении всего дня. Каждому получасу торгов присваивается своя буква последовательно по алфавиту. Эта буква отражает максимальную цену, достигнутую в течение этого получаса.

По мере того, как цены изменяются, на экране появляется все больше и больше букв, образующих фигуру в форме колокола. Когда цены образуют тренд, профиль рынка отражает это, принимая вытянутую форму. Метод профиля рынка иногда сочетают с Банком данных о ликвидности, который отражает объем сделок нескольких групп игроков-трейдеров в операционном зале, хеджеров и игроков вне биржи.

Эффективность рынка, теория случайности и закон природы

Теория эффективности рынка - это академическое допущение, согласно которому ничто не может действовать более эффективно, чем рынок, поскольку в каждый момент времени цена отражает всю имеющуюся информацию. Уоррен Баффет, один из самых успешных инвесторов нашего столетия, комментирует это так: “Мне кажется совершенно замечательным то, как правящим ортодоксам удается убедить множество людей в том, что Земля плоская. Заниматься инвестициями на рынке, участники которого верят в его эффективность, все равно, что играть в бридж с теми, кому сказали, что смотреть на карты вовсе не нужно”.

Логическая ошибка теории эффективности рынка состоит в уравнивании знания и действия. Возможно, что у людей и есть необходимые сведения, но эмоциональное давление со стороны толпы часто заставляет их действовать нерационально. Хороший аналитик может обнаружить на своих графиках повторяющиеся структуры, отражающие поведение толпы, и воспользоваться ими.

Теория случайности (Random Walk) заключается в том, что цены на рынке изменяются случайным образом. Конечно, на рынке много случайного или “шума”, как много случайного и в любой другой толпе вокруг него. Умный наблюдатель может обнаружить повторяющиеся модели поведения толпы и обоснованно поставить на его продолжение или изменение рынка.

У людей есть память, они помнят прошлые цены, и их память оказывает влияние на их решения о покупке и продаже. Память помогает создать поддержку и сопротивление для рыночных цен. Сторонники теории случайности отрицают влияния нашей памяти на наше поведение в настоящем.

Как указывал Мильтон Фридман, цены дают информацию о возможности предложения и о состоянии спроса. Участники рынка используют эту информацию для принятия решений о покупке и о продаже. Например, потребители покупают больше товаров на распродаже и меньше, когда цены высоки. Финансисты в той же степени способны к разумному поведению на бирже, что и домохозяйки в супермаркете. Когда цены низкие, вступают в игру охотники за наживой. Дефицит может привести к паническим покупкам, но высокие цены ограничат спрос.

Теория детерминированности рынка ("закон природы") является истерическим криком кучки мистиков, противостоящих сторонникам теории случайности. Мистики утверждают, что на рынке царит совершенный порядок, и он работает как часы, подчиняясь неумолимым законам природы. Р.Н. Эллиот даже назвал свою книгу “Закон природы”.

Толпа, следующая “Закону природы” тяготеет к астрологии и ищет связь между ценами и движением планет. Большинство мистиков прячут свои астрологические привязанности, но узнать их очень просто. Когда с вами в очередной раз заговорят о законах природы, действующих на рынке, коснитесь астрологии. Весьма вероятно, что собеседник ухватится за возможность выйти из подполья и поговорить о своих звездах.

Те, кто верит в совершенный порядок на рынке, полагают, что максимумы и минимумы можно предсказывать далеко в будущее. Любителям нравятся прогнозы, а мистицизм обеспечивает прекрасный маркетинг. Он помогает продавать курсы, системы игры и бюллетени.

У мистиков, академических сторонников теории случайности и у теоретиков эффективности рынка есть одна общая черта. Они в равной степени оторваны от реалий рынка. Экстремисты спорят друг с другом, но мыслят одинаково.

Дата добавления: 2016-02-11; просмотров: 2546;