Анализ влияния использования прибыли на финансовое положение предприятия

Соотношение использования прибыли на накопление и потребление оказывает влияние на финансовое положение предприятия. Недостаточность средств, направляемых на накопление, сдерживает рост оборота, приводит к увеличению потребности в заемных средствах.

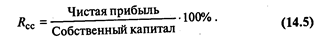

Верхнюю границу потенциального развития предприятия определяет рентабельность собственных средств (Rcc):

Если Rcc. равна 20%, то, отказавшись от использования средств на потребление и выплату дивидендов, можно увеличить собственные средства на 20% или, отказавшись от использования средств на накопление, направить все средства на потребление или выплату 20%-ных дивидендов.

В действительности приходится находить оптимальное соотношение между использованием средств на потребление (нормой распределения) и процентом увеличения собственных средств (внутренними темпами роста).

Для достижения высоких темпов роста оборота нужно повышать возможности увеличения рентабельности собственных средств предприятия.

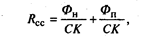

Рентабельность собственных средств можно представить как отношение суммы средств, направляемых на накопление и потребление, к величине собственных средств.

Сумма средств, направляемых на накопление и потребление, представляет собой сумму чистой прибыли, которая образуется у предприятия после уплаты налога на прибыль и финансовых издержек:

где Фн — фонд накопления; Фп — фонд потребления; СК — собственный капитал.

Отношение фонда накопления к величине собственного капитала определяет внутренние темпы роста, т. е. темпы увеличения активов. Теоретически при неизменном значении коэффициента оборачиваемости капитала прирост объема реализации продукции равен внутренним темпам роста.

Отношение фонда потребления к размеру собственного капитала составляет уровень потребления.

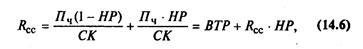

Если представить фонд потребления как произведение чистой прибыли и нормы распределения прибыли, рентабельность собственных средств может быть рассчитана так:

где HP — норма распределения прибыли; ВТР — внутренние темпы роста.

Отсюда ВТР = Рсс (1 - HP).

В то же время рентабельность собственных средств может быть выражена через эффект финансового рычага:

где Rэ — экономическая рентабельность; ЭФР — эффект финансового рычага.

Эффект финансового рычага — это приращение к рентабельности собственных средств, получаемое благодаря использованию заемных средств, несмотря на их платность.

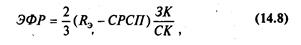

Эффект финансового рычага (финансовый леверидж) определяется по формуле:

где СРСП — средняя ставка ссудного процента; ЗК — заемный капитал; СК — собственный капитал.

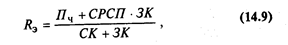

Формула определения эффекта финансового рычага выводится из определения экономической рентабельности (или рентабельности актива):

где СРСП ∙ ЗК — сумма процентов по заемным средствам (или финансовые издержки).

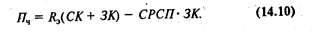

Чистую прибыль (Пч) из формулы (14.9) можно определить так:

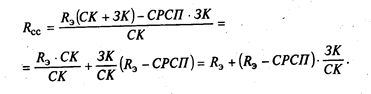

Выражение (14.10) подставим в формулу рентабельности собственных средств (14.5):

Выражение (Rэ — СРСП) представляет собой эффект финансового рычага. Если экономическая рентабельность рассчитывается по балансовой прибыли, то рассчитанный эффект уменьшается на размер налога на прибыль, составляющий в среднем 1/3 балансовой прибыли.

Финансовый рычаг показывает влияние финансовых издержек, связанных с заимствованием капитала, на величину чистой прибыли. Если он является величиной положительной, то увеличивает рентабельность собственных средств. Положительным финансовый рычаг будет при условии, если экономическая рентабельность капитала выше ставки ссудного процента. В рыночной экономике ставка ссудного процента определяется, кроме всех прочих условий, размером заемного капитала: чем выше размер заемного капитала в структуре источников средств предприятия, тем выше ставка ссудного процента и тем ниже величина чистой прибыли и соответственно рентабельность собственных средств. Использование чистой прибыли на потребление увеличивает потребности предприятия в заемном капитале. При высокой цене ресурсов и низкой рентабельности активов это приводит к отрицательному эффекту финансового рычага и снижению рентабельности собственных средств, ограничивает внутренние темпы роста предприятия.

Анализ использования прибыли выявляет, насколько эффективно распределялись средства на накопление и потребление. Здесь можно выделить следующие критерии оценки:

1) если в структуре капитала возросла доля заемных средств, значит социальные выплаты ограничивали внутренние темпы роста;

2) если внутренние темпы роста возрастают, значит политика распределения прибыли выбрана правильно.

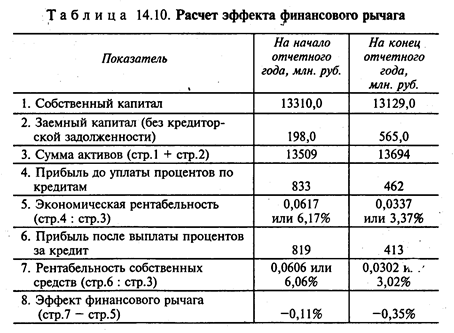

Оценка эффективности распределения прибыли на накопление и потребление производится также с помощью количественного измерения эффекта финансового рычага.

Экономическая рентабельность определяется отношением прибыли после налогообложения до выплат процентов за кредит к величине чистых активов. Сумма собственных средств рассчитывается как разность итога раздела IV баланса, убытков и расчетов с учредителями; сумма заемных средств берется без кредиторской задолженности; сумма актива рассчитывается как сумма собственных и заемных средств.

Проведенные расчеты показывают, что заимствование капитала приводит к снижению рентабельности собственных средств. ЭФР, характеризующий степень влияния процентов за кредит на величину Rcс, является величиной отрицательной как в базисном, так и в отчетном годах, причем степень отрицательного влияния возрастает. Это происходит вследствие превышения средней расчетной ставки за кредит над рентабельностью капитала. Таким образом, привлечение заемных средств при низкой рентабельности капитала и высокой процентной ставке нецелесообразно. Отрицательное значение эффекта финансового рычага повлияло на уменьшение рентабельности собственных средств.

Для увеличения рентабельности собственных средств нужно увеличивать как чистую прибыль, так и сумму собственных средств или привлекать заемные средства на выгодных условиях, чтобы их привлечение способствовало увеличению рентабельности собственных средств, а не ее уменьшению.

В примере большая часть чистой прибыли была направлена в фонд потребления и использовалась очень интенсивно на выплаты социального характера. Но увеличение суммы использования средств фонда потребления привело к уменьшению величины собственного капитала. Таким образом, предприятию нужно пересмотреть порядок распределения прибыли, направляя большую ее часть на формирование фонда накопления и уставного капитала.

Резюме

Анализ прибыли, остающейся в распоряжении предприятия, предполагает решение следующих задач:

• количественная оценка влияния факторов на изменение чистой прибыли;

• выявление тенденций, сложившихся в распределении прибыли за отчетный период;

• оценка влияния распределения прибыли на финансовое состояние предприятия;

• измерение влияния факторов на величину специальных фондов;

• оценка эффективности использования фондов накопления и потребления в соответствии с показателями эффективности экономического потенциала.

Факторы, влияющие на чистую прибыль, подразделяются на факторы первого, второго и третьего уровней влияния:

• к факторам первого уровня относятся сумма прибыли, сложившаяся за отчетный период, и размер налоговых отчислений;

• к факторам второго уровня относятся факторы, влияющие на величину налоговых отчислений: размер налогооблагаемой прибыли и ставка налога на прибыль;

• факторы третьего уровня — это факторы, влияющие на размер налогооблагаемой прибыли.

Факторный анализ формирования чистой прибыли позволяет определить выгоды от увеличения прибыли от финансово-хозяйственной деятельности, снижения налога на прибыль, расширения перечня и увеличения размера льгот.

Дата добавления: 2016-02-11; просмотров: 2434;