Основные задачи разработки финансовой структуры

Разработка финансовой структуры требует глубоко знания бизнеса и готовности взглянуть на компанию «открытыми глазами». Для формирования финансовой структуры нужно:

· Определить структуру бизнеса.

· Выделить ключевые процессы.

· Определить границы инвестиционной деятельности.

· Определить активы.

· Определить структуру прибыли.

· Определить взаимоотношения подразделений.

· Выявить основные управленческие связи.

Определите структуру бизнеса

Для выделения направлений бизнеса необходимо рассмотреть клиентскую базу, продукты и услуги компании. Вот характерные признаки различных направлений бизнеса:

· Различные группы продукции продаются разным группам клиентов;

· По различным группам продукции у компании - разные конкуренты;

· Для производства различных групп продукции или услуг используются принципиально отличающиеся технологии и ресурсы.

Выделите ключевые процессы

Достаточно выделить процессы верхнего уровня, чтобы прояснить структуру деятельности компании и связать центры ответственности с ключевыми процессами.

Определите границы инвестиционной деятельности

Активы

Подходы к определению прибыли, и способы ее структурирования влияют на формирование финансовой структуры.

Маржинальная прибыль служит показателем эффективности основных производственных процессов. При ее расчете учитываются условно-переменные затраты, складывающиеся преимущественно из сдельной заработной платы и стоимости сырья и материалов.

Операционная прибыль характеризует производственную деятельность в целом. В ней учитываются условно-постоянные расходы на зарплату производственного персонала, содержание производственных помещений, обслуживание производственного оборудования и т.п.

Контролируемый вклад в прибыль – это финансовый результат корпорации. При его расчете учитываются все расходы, которые контролирует руководство завода. Кроме перечисленных выше сюда входят расходы на содержание аппарата управления и хозяйственное обеспечение.

Общая прибыль определяется с учетом той доли расходов корпорации, которая вменяется вышестоящим руководством данной бизнес-единице. Это расходы на содержание управляющей компании холдинга, распределенные между центрами прибыли по установленным правилам.

Чистая прибыль образуется после вычета из общей прибыли налога на прибыль и процентов по кредитам.

Итак, каждая стадия формирования прибыли связана с определенной группой затрат. Необходимо распределить ответственность за различные группы затрат между центрами финансовой ответственности – это позволит получить представление об эффективности всех основных процессов производства продукции и управлять ими. Например:

Финансовая структура холдинга.

Финансовая структура холдинга.

Здесь между различными ЦФО разделена ответственность за различные виды затрат, определяющих те или иные стадии формирования прибыли. В наглядном виде схема разграничения ответственности за группы затрат представлена в Таблице .

Разграничение ответственности за группы затрат.

| Переменные затраты | Постоянные затраты | Косвенные внутренние | Косвенные внешние | Налоги и проценты | ||

| ЦФО «Производство» | ЦФО «Цех 1» | |||||

| ЦФО «Цех 2» | ||||||

| ЦФО «Управление производством» | ||||||

| ЦФО «Обеспечение производства» | ЦФО «Склад» | |||||

| ЦФО «ОТК» | ||||||

| ЦФО «Служба технолога» | ||||||

| ЦФО «Служба главного инженера» | ||||||

| ЦФО «Хозяйственное обеспечение» | ЦФО «Склад» | |||||

| ЦФО «ОТК» | ||||||

| ЦФО «Служба технолога» | ||||||

| ЦФО «Служба главного инженера» | ||||||

| ЦФО «Управление заводом» | ЦФО «Склад» | |||||

| ЦФО «ОТК» | ||||||

| ЦФО «Служба технолога» | ||||||

| ЦФО «Служба главного инженера» | ||||||

| ЦФО «Управление холдингом» |

Как видно на Таблице производственные ЦФО «Цех 1» и ЦФО «Цех 2» ответственны за затраты, складывающиеся из сдельной заработной платы рабочих, стоимости сырья и материалов, используемых на производстве. ЦФО «Управление производством», «Склад», «ОТК» и др. несут ответственность за расходы на зарплату производственного персонала, содержание производственных помещений, обслуживание производственного оборудования и т.д. ЦФО «Управление холдингом» отвечает за расходы на содержание управляющей компании холдинга и налоги.

Для реализации финансовой политики организации используется финансовый механизм, который представляет собой совокупность способов организации финансовых отношений, планирования и использования финансовых ресурсов для их эффективного воздействия на конечные результаты работы. Он включает в себя финансовые методы, финансовые рычаги (или инструменты), правовое нормативное и информационное обеспечение.

Структура финансового механизма сложна и зависит от действия экономических законов в обществе. В механизме определяется отношение между отдельными формами денежных накоплений и денежными фондами.

Состав и некоторые элементы финансового механизма организации представляют собой следующее.

Финансовые методы — это способы воздействия финансов на производственно-хозяйственную деятельность организации через:

а) управление движением денежных потоков;

б) управление затратами, доходами;

в) материальное стимулирование и ответственность за использование денежных фондов.

Сюда относят: прогнозирование, планирование, самофинансирование, налогообложение, систему расчетов, страхование, залоговые операции, лизинг, факторинг, взаимоотношения с государственными органами, хозяйствующими субъектами и т.п.

Финансовые рычаги — это приемы, действия финансовых методов, реализуемые через доходы, прибыль, амортизационные отчисления, финансовые санкции, цены, дивиденды, формы расчетов, виды кредитов и валют, процентные ставки, ценные бумаги и т.п.

Правовое обеспечение позволяет проводить единую политику в области финансов через законы, указы Президента, постановления правительства, лицензии, устав хозяйствующего субъекта и т.п. Соблюдение правовых норм обеспечивает финансовую дисциплину в государстве.

Нормативное обеспечение уточняет и развивает правовые законодательные акты через инструкции, нормы, методические указания и другую нормативную документацию.

К финансовой информации относят бухгалтерскую, статистическую отчетность, аналитические данные. Информация является интеллектуальной собственностью и может вноситься в уставный капитал в виде сведений о поставщиках и покупателях, о ценах, дивидендах, о финансовой устойчивости. Кто владеет информацией, тот владеет финансовым рынком.

Реализуется финансовый механизм с помощью:

• регулирования денежных потоков;

• формирования капитала, доходов и денежных фондов;

• использования капитала, доходов и денежных фондов.

Тема 1.2.5. Информационная основа управления финансами корпорации.

Экономическая информация - сведения, уменьшающие неопределенность, недостаток знаний, дополняющие представление о социально-экономических процессах как в сфере производства, так и в непроизводственной сфере на всех уровнях и во всех органах.

Экономическая информация отображает факты производственно-хозяйственной деятельности с помощью системы натуральных и стоимостных показателей.

Ценность экономической информации определяется такой совокупностью ее свойств, как своевременность, достоверность, содержательность, удобство восприятия и т.п.

В зависимости от целей экономического анализа принята следующая классификация экономической информации:

· по признакам отображаемых объектов;

· по фазам воспроизводства (информация о производстве, распределении, обмене, потреблении);

· по элементам (факторам) воспроизводства (информация о средствах производства, трудовых ресурсах, природных ресурсах, продуктах и услугах);

· по отраслям хозяйства (информация о промышленности, сельском хозяйстве, торговле, строительстве и т.д.);

· по назначению в процессе управления (управляющая - доведение до исполнителей подлежащих выполнению решений, осведомляющая - реализация обратной связи в системе управления).

Внутри этих классов делят информацию:

· по признаку функции управления, результатом которой она является (учетная, отчетная, плановая, прогнозная, нормативная, финансовая и т.п.);

· по месту возникновения (входящая, сводная, исходящая);

· по степени соответствия (достоверная, недостоверная, своевременная, несвоевременная, полезная, ложная, избыточная);

· по отношению к процессам обработки и хранения (исходная (необработанная), промежуточная, результатная);

· по степени стабильности (постоянная (условно-постоянная), переменная);

· по степени охвата полноты данных (сплошная (полная), выборочная).

В обороте экономической информации наибольший удельный вес занимают данные первичного и бухгалтерского учета (внутри предприятий), транспортная и платежно-расчетная документация (в обороте между предприятиями), бухгалтерская и статистическая отчетность, плановые и нормативные документы, данные оперативного управления.

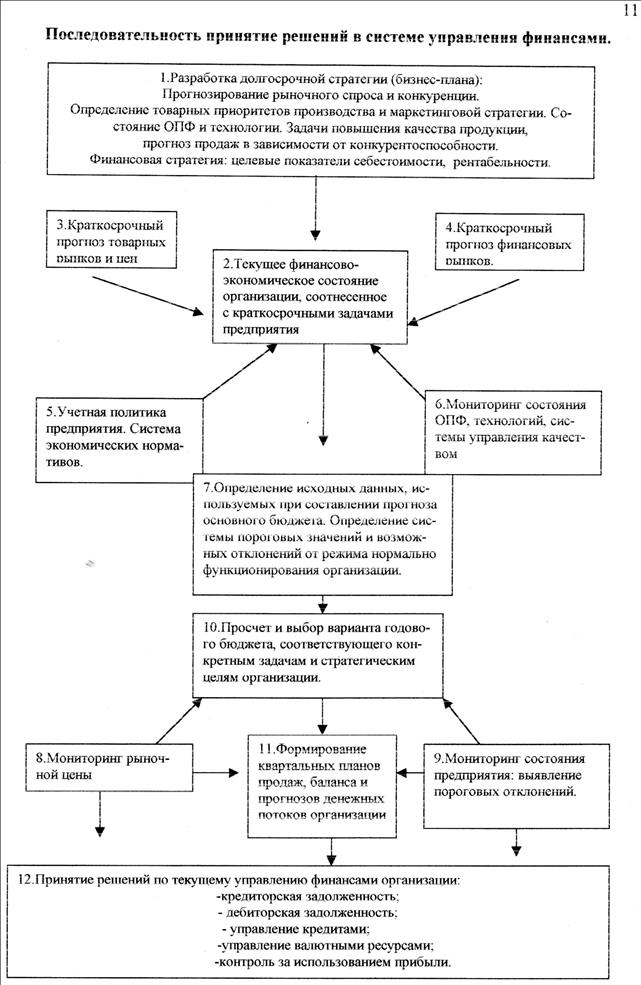

Цели и решения экономической политики воздействуют на цели и решения в сфере управления финансами через товарные и финансовые рынки, что показано на рис. на котором изображено экономическое окружение (среда) организации.

Рис. Взаимоотношения товарных и финансовых рынков и организации.

1.2.6. Финансовая политика, стратегия и тактика корпораций.

Финансовая политика корпорации — это целенаправленное использование финансов для достижения стратегических и тактических задач, усиления на рынке товаров; достижения приемлемого объема продаж, прибыли и доходности (рентабельности) активов; увеличения собственного капитала; сохранения платежеспособности и ликвидности баланса.

Целью финансовой политики организаций и корпораций является построение эффективной системы управления финансами, направленной на достижение стратегических и тактических целей ее деятельности. В настоящее время для организаций и предприятий характерна реактивная форма управления финансами, т.е. принятие управленческих решений, связанных с текущими проблемами.

Главной задачей финансовой политики в организациях является переход к управлению финансами на основе анализа финансово-экономического состояния с учетом стратегических целей ее деятельности и поиска путей их решения.

В условиях нестабильной экономической среды, высокой инфляции, непредсказуемой налоговой и денежно-кредитной политики государства многие корпорации вынуждены проводить политику выживания, т. е. ограничиваться решением текущих, сиюминутных финансовых проблем. Подобная реакция на неопределенные макроэкономические установки властных структур порождает конфликт интересов организаций и государства, собственников и менеджеров, обусловливает противоречие между ценой внешних заимствований и рентабельностью производства, доходностью собственного производства и фондового рынка.

Содержание финансовой политики многогранно и включает следующие важнейшие аспекты:

•разработку оптимальной концепции управления финансами корпораций обеспечивающей сочетание высокой доходности и низкого предпринимательского риска;

•определение основных направлений использования финансовых ресурсов и текущий период (месяц, квартал) и на перспективу (год и более длительный срок) с учетом планов

производственной и коммерческой деятельности, состояния и прогнозов макроэкономической конъюнктуры (налогообложения, учетной банковской процентной ставки, норм амортизационных

отчислений по основным фондам и др.);

•практическое достижение поставленных целей (финансовый анализ и контроль, выбор способов финансирования предприятия, оценка инвестиционных проектов и т. д.).

Разработка финансовой политики строится на анализе финансово-экономического состояния организации, который является ее базой. Этот анализ опирается на показателях квартальной и годовой бухгалтерской отчетности.

В качестве примера осуществления выбора направлений финансовой политики на основе полученных результатов финансово-экономического анализа может служить принятие решения о реструктуризации имущественного комплекса в результате проведенного анализа рентабельности основных средств. Если рентабельность основных фондов низкая, стоимость основных фондов в структуре имущества высокая. Следует принять решение о ликвидации или продаже (передаче), консервации основных средств, целесообразности проведения переоценки основных средств с учетом их рыночной стоимости, изменения механизма начисления амортизации и тд.

В целях выработки кредитной политики организации нужно провести анализ структуры пассивов баланса и определить уровень соотношения собственных и заемных средств. На основании этих данных организация решает вопрос о недостатке собственных оборотных средств, либо их излишке. Иногда организации может быть выгодно взять вексельный кредит, при этом нужно сравнить процентные ставки по векселю и кредиту.

Исходя из длительности периода и характера решаемых задач, в составе финансовой политики выделяют финансовую стратегию и тактику.

Стратегическими направлениями финансовой политики являются:

• максимизация прибыли;

• оптимизация структуры капитала и поддержка финансовой устойчивости организации;

•достижение «информационной прозрачности» предприятия для собственников (участников,

учредителей), инвесторов и кредиторов;

• обеспечение инвестиционной привлекательности предприятия;

• использование рыночных механизмов привлечения денежных ресурсов (эмиссии корпоративных ценных бумаг);

• эффективное управление финансами (финансовый менеджмент) на основе диагностики финансового состояния, выбора стратегических целей деятельности предприятия, адекватных рыночным условиям, и поиска путей их

достижения.

При разработке эффективной системы управления финансами постоянно возникает проблема

гармонизации таких противоречивых целей, как развитие корпорации и поддержание достаточно

высокой ликвидности и платежеспособности.

В теории стратегического управления (М. Портер) выделяют три универсальных стратегии:

- лидерство в снижении издержек – корпорация должна удерживать издержки ниже, чем у конкурентов.

- дифференциация – корпорация может предложить покупателям нечто уникальное, разнообразное

- фокусирование – корпорация ориентируется на определенный сегмент рынка, на определенную клиентскую группу.

Каждая из этих стратегий имеет свои положительные стороны и недостатки и молодая корпорация сразу же не может ориентироваться на одну из них. Поскольку любая организация в своем развитии проходит несколько жизненных циклов и каждый раз сталкивается с новыми проблемами и рисками необходимо продумывать стратегию развития и менять организационную структуру корпорации.

Если финансовая стратегия относительно стабильная, финансовая тактика должна отличаться гибкостью, обеспечиваяя быстрое реагирование на изменение рыночной конъюнктуры (спроса и предложения на ресурсы, товары и услуги, капитал).

Финансовая стратегия - это генеральный план действий по обеспечению предприятия денежными средствами. Финансовая стратегия предприятия решает задачи, обеспечивающие финансовую устойчивость предприятия в рыночных условиях хозяйствования: определяет тенденции финансового состояния, ориентации в финансовых возможностях и перспективах (получение банковского кредита, привлечение иностранных инвестиций), оценки финансового состояния других хозяйствующих субъектов.

Виды финансовой стратегии:

Различают генеральную финансовую стратегию (стратегию, определяющую деятельность предприятия. Например, взаимоотношения с бюджетами всех уровней, образование и использование дохода предприятия, потребности в финансовых ресурсах и источниках их формирования на год), оперативную финансовую стратегию (стратегию текущего маневрирования финансовыми ресурсами, т.е. стратегию контроля за расходованием средств и мобилизацией внутренних резервов, и стратегию выполнения отдельных стратегических задач, другими словами - достижение частных стратегических целей (умелое исполнение финансовых операций, направленных на обеспечение реализации главной стратегической цели).

Главной стратегической целью финансов является обеспечение предприятия необходимыми и достаточными финансовыми ресурсами.

Финансовая стратегия предприятия в соответствии с главной стратегической целью обеспечивает:

1) формирование финансовых ресурсов и централизованное стратегическое руководство ими;

2) выявление решающих направлений и сосредоточение на их выполнении усилий, маневренности в использовании резервов финансовым руководством предприятия;

3) ранжирование и поэтапное достижение задач;

4) соответствие финансовых действий экономическому состоянию и материальным возможностям предприятия;

5) объективный учет финансово-экономической обстановки и реального финансового положения предприятия в году, квартале, месяце;

6) создание и подготовку стратегических резервов;

7) учет экономических и финансовых возможностей самого предприятия и его конкурентов;

8) определение главной угрозы со стороны конкурентов, мобилизацию сил на ее устранение и умелый выбор направлений финансовых действий;

9) маневрирование и борьбу за инициативу для достижения решающего превосходства над конкурентами.

Финансовая стратегия разрабатывается с учетом риска неплатежей, инфляции и других форс-мажорных обстоятельств. Таким образом, финансовая стратегия должна соответствовать производственным задачам и при необходимости корректироваться и изменяться.

Контроль над реализацией финансовой стратегии обеспечивает проверку поступлений доходов, экономное и рациональное их использование, так как хорошо налаженный финансовый контроль помогает выявлять внутренние резервы, повышать рентабельность хозяйства, увеличивая денежные накопления.

Важной частью финансовой стратегии является разработка внутренних нормативов, с помощью которых определяются, например, направления распределения прибыли. Такой подход успешно используется в практике зарубежных компаний.

Таким образом, успех финансовой стратегии предприятия гарантируется при выполнении следующих условий:

1) при взаимном уравновешивании теории и практики финансовой стратегии;

2) при соответствии финансовых стратегических целей реальным экономическим и финансовым возможностям через жесткую централизацию финансового стратегического руководства и гибкость его методов по мере изменения финансово-экономической ситуации.

Корпорация может применять для решения задач развития и достижения поставленных целей различные стратегии. Существует множество различных видов стратегий.

Стратегии менеджмента, прежде всего, разделяют по уровням управления на общекорпоративную, бизнес-стратегии и функциональные стратегии. С учетом интенсивного развития процессов децентрализации и самоорганизации в современных организациях следует также учитывать стратегии развития команд, групп и работников от которых зависит успех разработки и реализации стратегических планов.

Классификация стратегий по уровням компании.

Главенствующей является общая корпоративная стратегия корпорации.

В целом она дает ответ на два ключевых вопроса любой диверсифицированной

компании:

- какие бизнес-направления будет включать портфель компании, то есть куда

она будет направлять свои ресурсы (инвестиции, время, люди);

- какую роль будет играть корпоративный центр в управлении бизнесами и

какую степень самостоятельности будет иметь каждый из этих бизнесов в отдельности?

Как видно из рисунка, финансовая стратегия относится к категории функциональных стратегий, назначение которых заключается в обеспечении выполнения стратегий бизнес-единиц и компании в целом. При разработке финансовой стратегии учитываются общекорпоративные задачи и одновременно задачи развития подразделений в целом. Финансовая стратегия в целом определяет способы привлечения и объемы привлекаемых финансовых ресурсов, соотношение между собственным и заемным капиталом, основные показатели эффективности финансово-экономической деятельности, принципы управления денежными потоками, расчеты с кредиторами и другие ключевые финансовые характеристики.

Отсюда, главная финансовая стратегия предприятия представляет собой избираемое генеральное направление его финансового развития, касающееся всех важнейших аспектов его финансовой деятельности и финансовых отношений, обеспечивающее реализацию его основных стратегических целей.

Выбор главной финансовой стратегии организации в первую очередь зависит от принятой им базовой корпоративной стратегии. Такая зависимость определяется тем, что финансовая стратегия носит подчиненный характер по отношению к базовой корпоративной стратегии и, как и любой другой вид функциональной стратегии, призвана обеспечивать эффективную ее реализацию.

Разработка финансовой стратегии организации включает в себя несколько основных этапов

Шаг 1. Включение финансовой стратегии в общую стратегию компании в соответствии с ранжированием целей корпоративной стратегии.

Шаг 2. Установление интегральной финансовой цели, то есть цели первого уровня. Здесь может быть только одна финансовая цель. В большинстве случае такой целью выступает рыночная стоимость компании, которая может быть определена как в абсолютных (увеличение рыночной стоимости на N у.е.), так и в относительных показателях (рост рыночной стоимости на N%).

Шаг 3. Определение базовых целей финансовой стратегии (2-й уровень). Интегральная цель первого уровня детализируется на подцели, что потребует конкретизации поставленных задач и учета особенностей развития предприятия. Цель первого уровня может быть достигнута, если у компании достаточно собственных финансовых ресурсов, рентабельность собственного капитала высока, структура активов и пассивов обеспечивает приемлемый уровень финансовых рисков в процессе осуществления хозяйственной деятельности и т.п. Каждая из намеченных на данном уровне целей должна быть сформулирована кратко и четко, отражена в конкретных показателях - целевых стратегических нормативах. Например, такими целевыми нормативами по отдельным аспектам финансовой деятельности предприятия может быть доля собственных оборотных средств компании в общем объеме собственного капитала; коэффициент рентабельности собственного капитала; соотношение оборотных и внеоборотных активов; минимальный уровень денежных активов, обеспечивающий платежеспособность предприятия; норма самофинансирования инвестиций.

Шаг 4. Определение действий по достижении финансовых целей (3-й уровень). На данном этапе предлагается перечень конкретных мероприятий.

Шаг 5. Реализация финансовой стратегии и монитторинг достижения поставленных целей.

Таким образом, если у компании есть финансовая стратегия, она, безусловно, становится более управляемой для менеджмента и прозрачной для собственников, более гибкой в реагировании на изменения окружающей бизнес-среды и внутренних процессов и способствует эффективной реализации общей корпоративной стратегии компании.

В процессе разработки финансовой стратегии прогнозируют основные тенденции развития финансов, формируют концепцию их использования, намечают принципы финансовых отношений с государством (налоговую политику) и партнерами. Стратегия предполагает выбор альтернативных путей развития предприятия. При этом используют прогнозы, опыт и интуицию специалистов для мобилизации финансовых ресурсов на достижение поставленных целей. С позиций стратегии формулируют конкретные цели и задачи производственной и финансовой деятельности и принимают оперативные управленческие решения.

Главными инструментами финансовой стратегии организации являются:

•анализ финансово-экономического состояния;

• учетная и налоговая политики;

• кредитная политика;

• управление внеоборотными активами и амортизационная политика;

• управление оборотными средствами и кредиторской задолженностью;

• управление операционными расходами, сбытом продукции и прибылью;

• ценовая политика;

• дивидендная политика.

Выбор той или иной стратегии и тактики не гарантирует еще получение прогнозируемого эффекта (дохода) из-за влияния внешних факторов и, в частности, состояния финансового рынка, налоговой и денежно-кредитной политики государства.

Существует несколько подходов к процессу увязки целей стратегического планирования предприятия, текущего и оперативного планирования.

Первый подход используемый отечественными авторами, такими как Стоянова Е.С., Акулов В.Б., основан на матрице финансовой стратегии.

Методика выработана на основании рекомендаций французских ученых Ж. Фрашоном и И. Романе, и заключается в проведении экспресс-анализа финансового и хозяйственного состояния предприятия, а также выявления основных закономерностей дальнейшего развития.

Для построения матрицы рассчитываются показатели трех типов:

· Результат финансовой деятельности (РФД);

· Результат хозяйственной деятельности (РХД);

· Результат финансово-хозяйственной деятельности.

После расчета этих основных показателей можно условно отнести предприятие к одному из квадрантов матрицы, каждый из которых имеет свой номер, свое уникальное название, и каждый из которых характеризуется набором показателей определяющих только предприятия данного квадранта и соответственно имеющих идентичные пути дальнейшего развития.

В зависимости от значений результата финансовой деятельности и результата хозяйственной деятельности предприятие может занимать следующее положение в матрице:

Таблица - матрица финансовой стратегии

| РФД<<0 | РФД=0 | РФД>>0 | |

| РХД>>0 | РФХД=0 | РФХД>0 | РФХД>>0 |

| РХД=0 | РФХД<0 | РФХД=0 | РФХД>0 |

| РХД<<0 | РФХД<<0 | РФХД<0 | РФХД=0 |

В итоге, в экспертном заключении для предприятия занимающего тот или иной квадрант матрицы дается краткое описание и определяются пути его дальнейшего развития.

Квадранты 4, 8, 5 связаны с созданием ликвидных средств фирмой (некоторый избыток оборотных средств). Квадранты 7, 6, 9 связаны с потреблением ликвидных средств фирмой (дефицит оборотных средств).

По горизонтали РФД связан с реализацией фирмой инвестиционного проекта (массированное инвестирование средств). Только этим можно объяснить переход от положительного РХД (ситуация значительного инвестиционного вложения средств).

Таким образом, манипулируя в рамках данной матрицы, мы можем рассматривать проблему в динамике, давая возможность не только формулировать финансовую стратегию, но и модифицировать (менять) ее в результате изменения каких-то очень важных параметров функционирования предприятия как такового.

Финансовая стратегия разрабатывается с учетом риска неплатежей, инфляции и других непредвиденных обстоятельств. Контроль за реализацией финансовой стратегии обеспечивает проверку поступлений доходов, экономное и рациональное их использование. Налаженный финансовый контроль позволяет выявить внутренние резервы, повысить рентабельность организации, увеличить денежные накопления.

Дата добавления: 2016-04-14; просмотров: 606;