Порядок расчета и уплаты единого налога

Налог рассчитывается как соответствующая налоговой ставке процентная доля налоговой базы.

По итогам каждого отчетного периода налогоплательщики должны исчислять и уплачивать авансовые платежи. Их расчет производится исходя из ставки налога и фактически полученных доходов (либо доходов, уменьшенных на величину расходов – в зависимости от объекта налогообложения), рассчитанных нарастающим итогом с начала года до окончания соответствующего отчетного периода.

Налогоплательщики, применяющие в качестве объекта налогообложения доходы за минусом расходов, уплачивают минимальный налог в размере 1 % доходов, если сумма рассчитанного налога меньше суммы минимального налога. Разница между суммой уплаченного минимального налога и суммой исчисленного налога может быть включена в расходы в следующие налоговые периоды.

В случае получения убытка налогоплательщиком, применяющим в качестве объекта налогообложения доходы за вычетом расходов, налоговая база может быть уменьшена им на сумму этого убытка. Оставшаяся часть убытка может быть перенесена на следующие налоговые периоды (но не более чем на десять).

Сумма налога и авансовых платежей уменьшается налогоплательщиками на сумму взносов на обязательное пенсионное страхование, уплаченных за соответствующий период, и на сумму выплаченных работникам пособий по временной нетрудоспособности. При этом сумма налога и авансовых платежей не может быть уменьшена более чем на 50%.

Суммы налога зачисляются на счета Федерального казначейства для их последующего распределения в бюджеты всех уровней и бюджеты государственных внебюджетных фондов.

Организации представляют декларацию по налогу в налоговые органы по месту своего нахождения по итогам налогового периода не позднее 31 марта года, следующего за истекшим налоговым периодом.

Индивидуальные предприниматели по истечении налогового периода представляют налоговую декларацию в налоговые органы по месту своего жительства не позднее 30 апреля года, следующего за истекшим налоговым периодом.

Авансовые платежи по налогу уплачиваются не позднее 25-го числа первого месяца, следующего за истекшим отчетным периодом. Налог, подлежащий уплате по истечении налогового периода, уплачивается не позднее 31 марта года, следующего за истекшим налоговым периодом.

Индивидуальным предпринимателям разрешено перейти на упрощенную систему налогообложения на основе патента. Патент выдается налоговым органом по выбору налогоплательщика на квартал, шесть месяцев, девять месяцев, календарный год.

Заявление на получение патента подается налогоплательщиком в налоговый орган не позднее, чем за один месяц до начала применения им упрощенной системы налогообложения на основе патента. Патент выдается (либо осуществляется отказ в его выдаче) в 10-дневный срок со дня подачи заявления. При выдаче патента заполняется его дубликат, который хранится в налоговом органе.

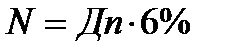

Годовая стоимость патента рассчитывается следующим образом:

,

,

где N – годовая стоимость патента;

Дп – потенциально возможный к получению годовой доход.

Размер потенциально возможного годового дохода устанавливается законами субъектов РФ по каждому виду деятельности на основе патента.

Стоимость патента оплачивается индивидуальным предпринимателем в следующие сроки:

1/3 стоимости патента – не позднее 25 дней после начала предпринимательской деятельности на основе патента;

оставшаяся часть стоимости патента – не позднее 25 дней со дня окончания периода, на который был получен патент.

При оплате оставшейся части стоимости патента она уменьшается на сумму страховых взносов на обязательное пенсионное страхование.

Патент действует только на территории субъекта, его выдавшего.

Налоговая декларация при упрощенной системе налогообложения на основе патента не представляется.

При нарушении условий применения упрощенной системы налогообложения на основе патента предприниматель теряет право на применение этой системы и должен уплачивать налоги в соответствии с общим режимом налогообложения.

Контрольные вопросы

1. Понятие упрощенной системы налогообложения учета и отчетности.

2. Каков порядок предоставления права на переход к упрощенной системе?

3. Что означает переход к упрощенной системе для организаций и для предпринимателей?

4. Что является объектами налогообложения при упрощенной системе?

5. По каким ставкам производится налогообложение по упрощенной системе?

6. Каков порядок и сроки уплаты единого налога при упрощенной системе для юридических лиц и для физических лиц – предпринимателей?

7. Для чего предназначен патент?

Дата добавления: 2016-04-11; просмотров: 1427;