Особенности уплаты НДПИ, налога на прибыль и НДС участниками соглашений

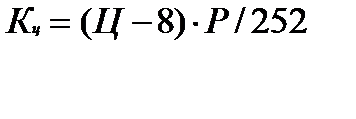

Налоговым кодексом РФ определены особенности уплаты налога на добычу полезных ископаемых, налога на прибыль и НДС участниками соглашений. Так, налоговая база по НДПИ при добыче нефти и газового конденсата из нефтегазоконденсатных месторождений определяется как количество добытых полезных ископаемых в натуральном выражении. Налоговая база определяется отдельно по каждому соглашению. Налоговая ставка (обычная – 419 рублей за одну тонну) применяется к коэффициентам, характеризующим динамику мировых цен на нефть. Коэффициент определяется ежемесячно налогоплательщиком по формуле:

где Ц – средний за налоговый период уровень цен нефти сырой марки «Юралс» в долларах США за один баррель;

Р – среднее значение за налоговый период курса доллара США к рублю.

При выполнении соглашений налоговые ставки при добыче полезных ископаемых, за исключением нефти и газового конденсата, применяются с коэффициентом 0,5. Налоговая ставка с коэффициентом 0,5 применяется и при добыче нефти и газового конденсата, но до достижения предельного уровня коммерческой добычи нефти и газового конденсата, установленного соглашением.

Объектом обложения налогом на прибыль признается прибыль, полученная инвестором, которая определяется как разница между доходами и расходами налогоплательщика. Доходами признаются стоимость прибыльной продукции и внереализационные доходы. Расходами налогоплательщика признаются обоснованные и документально подтвержденные расходы, которые подразделяются на:

1) расходы, возмещаемые за счет компенсационной продукции;

2) расходы, уменьшающие налоговую базу.

Возмещаемые расходы – это расходы, произведенные в отчетном (налоговом) периоде в целях выполнения работ в соответствии с программой и сметой расходов.

Расходы, уменьшающие налоговую базу, включают в себя расходы, учитываемые в целях налогообложения, и не включаемые в состав возмещаемых расходов. Сюда относятся и суммы налога на добычу полезных ископаемых.

Налоговая база – денежное выражение налогооблагаемой прибыли. Налоговая база определяется по каждому соглашению раздельно. Если в каком-либо налоговом периоде облагаемая база по налогу на прибыль оказалась отрицательной, то в этот период налоговая база принимается равной нулю. В последующих налоговых периодах налогоплательщик имеет право уменьшить налоговую базу на сумму убытка в течение 10 лет, но не более срока действия договора.

Ставка налога – 20%.

При выполнении соглашений о разделе продукции применяется ставка НДС – 18%. Если по итогам налогового периода сумма налоговых вычетов по НДС при выполнении соглашения превышает общую сумму налога, полученная разница возмещается из бюджета. В случае несоблюдения сроков возмещения суммы НДС, подлежащие возврату, увеличиваются на 1/360 ставки рефинансирования ЦБ РФ за каждый день просрочки.

Освобождаются от обложения налогом на добавленную стоимость:

– передача на безвозмездной основе имущества, необходимого для выполнения работ по соглашению, между инвестором по соглашению и оператором соглашения в соответствии с программой работ и сметой;

– передача организацией, являющейся участником не имеющего статуса юридического лица объединения организаций, выступающего в качестве инвестора в соглашении, другим участникам такого соглашения соответствующей доли произведенной продукции, полученной инвестором по условиям соглашения;

– передача налогоплательщиком в собственность государства вновь созданного или приобретенного налогоплательщиком имущества, использованного для выполнения работ по соглашению и подлежащего передаче государству в соответствии с условиями соглашения.

Налогоплательщик представляет в налоговые органы по местонахождению участка недр налоговые декларации по каждому налогу, и по каждому соглашению отдельно от другой деятельности.

Налогоплательщики, отнесенные к категории крупнейших, представляют налоговые декларации в налоговый орган по месту регистрации в качестве крупнейших налогоплательщиков.

Налогоплательщик ежегодно, в срок не позднее 31 декабря года, предшествующего планируемому, представляет в налоговые органы программу работ и смету расходов по соглашению на следующий год.

По вновь введенным соглашениям в срок до начала работ налогоплательщик представляет в налоговые органы утвержденные программу работ и смету расходов по соглашению на текущий год.

В случае внесения изменений или дополнений в программу работ и смету расходов налогоплательщик представляет указанные изменения или дополнения в срок не позднее 10 дней с даты их утверждения.

В целях контроля по выполнению обязательств перед государством выездной налоговой проверкой может быть охвачен любой период в течение срока действия соглашения. При этом первичные документы сохраняются за весь период действия соглашения. Проверка не может продолжаться белее 6-ти месяцев. А при проверке филиалов срок увеличивается на один месяц для проверки каждого филиала и представительства.

Дата добавления: 2016-04-11; просмотров: 1248;