Основные показатели, используемые в анализе и диагностике деятельности предприятия

В анализе и диагностике финансово-хозяйственной деятельности предприятий используется большое число разнообразных показателей.

Для конкретных целей отбираются конкретные показатели с учетом вида, методики, отраслевой специфики объектов анализа и диагностики финансово-хозяйственной деятельности. В рамках анализа и диагностики финансово-хозяйственной деятельности предприятий используют процедуры комплексной оценки, которые завершаются построением мультипликатора – агрегированного показателя, выведенного на базе показателей более низкого уровня, который исполняет роль своеобразного индикатора. Отметим, что существуют два типа мультипликаторов: стандартные, применяемые повсеместно, и субъективные, которые определяются для конкретного предприятия.

К стандартным мультипликаторам относится широко известная модель Дюпона, которая используется для оценки экономического роста компании. Основная сложность применения этой модели связана с необходимостью ведения бухгалтерской отчетности по международным стандартам, переход на которые в России еще не осуществлен. Другой известный стандартный мультипликатор – оценка вероятности наступления банкротства предприятия по методу Альтмана. Этот показатель основан на расчете суммы пяти финансовых коэффициентов (рентабельности и оборачиваемости активов, коэффициентов задолженности и реинвестирования прибыли в активы, доли собственных оборотных средств в активах), каждый из которых имеет определенный вес. Но поскольку и набор, и веса коэффициентов были рассчитаны в США в 1960-е гг., то они не соответствуют современным российским реалиям. Поэтому метод Альтмана можно применять только для общей оценки тенденций развития предприятия.

Субъективные мультипликаторы позволяют учесть специфические характеристики, которые не учитываются стандартными методами анализа и диагностики финансово-хозяйственной деятельности предприятия.

Для различных целей анализа и диагностики финансово-хозяйственной деятельности предприятия применяют различные группы показателей:

1. Показатели использования материальных ресурсов. К ним относятся показатель оборачиваемости материальных запасов в днях и коэффициент маневренности.

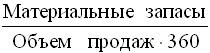

Оборачиваемость материальных запасов в днях – отношение суммы материальных запасов к однодневному обороту по реализации:.

(1.1)

(1.1)

С помощью данного соотношения устанавливается число дней, приходящихся на один оборот материальных запасов. Низкое значение данного показателя свидетельствует об устойчивом спросе на продукцию предприятия. Высокое значение показателя может означать, что предприятие имеет больше материальных запасов, чем ему необходимо, либо испытывает трудности со сбытом продукции. Для получения более точного результата в числителе формулы часто используют среднюю величину материальных запасов за период.

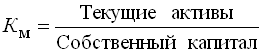

Коэффициент маневренности – отношение оборотного капитала (текущих активов) к собственному капиталу предприятия (в процентах):.

(1.2)

(1.2)

Данный коэффициент показывает долю собственного капитала предприятия, находящегося в такой форме, которая позволяет свободно им маневрировать, увеличивая закупки сырья, материалов, комплектующих изделий, изменяя номенклатуру поставок, приобретая дополнительное оборудование, осуществляя инвестиции в другие предприятия. По его величине можно судить о финансовой независимости предприятия, т. е. о способности предприятия не оказаться в положении банкрота в случае длительного технического перевооружения или трудностей со сбытом продукции. Чем выше данный коэффициент, тем ниже риск, с которым связано владение машинами и оборудованием, быстро устаревающими в условиях научно-технического прогресса.

2. Показатели платежеспособности. Платежеспособность предприятия – это его способность выполнять внешние (краткосрочные и долгосрочные) обязательства, используя свои активы. Данный показатель измеряет финансовый риск, т. е. вероятность банкротства. В общем случае предприятие считается платежеспособным, если его общие активы превышают его внешние обязательства. Таким образом, чем больше превышение общих активов над внешними обязательствами, тем выше степень платежеспособности.

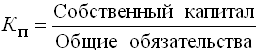

Для измерения уровня платежеспособности используют специальный коэффициент платежеспособности, который показывает долю собственного (акционерного) капитала предприятия в его общих обязательствах (в процентах):.

(1.3)

(1.3)

Высокий коэффициент платежеспособности отражает минимальный финансовый риск и хорошие возможности для привлечения дополнительных средств со стороны. Изменения в уровне коэффициента платежеспособности могут свидетельствовать также о расширении или сокращении деятельности корпорации (ее деловой активности).

Высокий коэффициент платежеспособности отражает минимальный финансовый риск и хорошие возможности для привлечения дополнительных средств со стороны. Изменения в уровне коэффициента платежеспособности могут свидетельствовать также о расширении или сокращении деятельности корпорации (ее деловой активности).

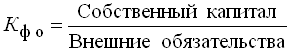

При определении платежеспособности предприятия всегда необходимо анализировать финансовую структуру источников его средств, т. е. из каких средств финансируются его активы. Показатель, отражающий состояние финансовых средств предприятия, получил название финансового отношения и определяется путем деления величины собственного капитала на размер внешних обязательств:.

(1.4)

(1.4)

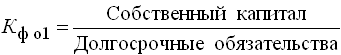

Теоретически считается нормальным соотношение между собственным капиталом и внешними обязательствами 2:1, при котором 33 % общего финансирования осуществляется из заемных средств. Частный вариант финансового отношения – отношение собственного капитала к размеру долгосрочных обязательств:

. (1.5)

. (1.5)

Высокое значение данного показателя характеризует низкий риск банкротства и хорошую платежеспособность.

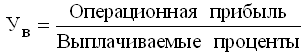

Уровень возврата долгосрочных обязательств – отношение операционной прибыли к сумме выплачиваемых за год процентов:.

(1.6)

(1.6)

Высокий коэффициент означает хорошие возможности возврата кредитов и низкую вероятность неплатежеспособности (банкротства).

3. Показатели прибыльности (рентабельности). Виды прибыли, отражаемые в отчете о прибылях и убытках, являются наиболее общими показателями прибыльности предприятия. Однако при проведении финансового анализа важно знать, насколько эффективно (прибыльно) использовались все средства, обеспечившие получение конкретного дохода. Для эффективного комплексного измерения прибыльности используются следующие показатели.

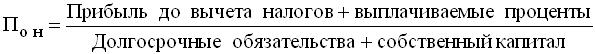

Прибыль на общие инвестиции – отношение прибыли до вычета налогов и суммы выплаченных процентов по долгосрочным обязательствам к общим инвестициям (долгосрочные обязательства и собственный капитал, в %). Данный коэффициент показывает, насколько эффективно использовались инвестированные средства, т. е. какой доход получает предприятие на одну денежную единицу (ден. ед.) инвестированных средств:.

(1.7)

(1.7)

Этот показатель также характеризует эффективность управления инвестированными средствами и косвенно – опыт и компетенцию руководства. Поскольку сумма уплачиваемых налогов устанавливается государством и не зависит от конкретного предприятия, наиболее точным показателем прибыльности предприятия является прибыль до вычета налогов. Кроме того, прибыль должна включать компенсацию по выплате процентов по долгосрочным обязательствам, так как размеры процентных ставок также устанавливаются вне предприятия. Данные обстоятельства отражены в числителе приведенной формулы. Некоторые финансовые аналитики используют показатель чистой прибыли в числителе данной формулы, определяя тем самым эффективность общих инвестиций.

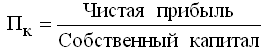

Прибыль на собственный капитал – отношение чистой прибыли к собственному капиталу (в %):.  (1.8)

(1.8)

Этот коэффициент показывает, насколько эффективно использовался собственный капитал, т. е. какой доход получило предприятие на одну ден. ед. собственных средств. Данный показатель особенно важен для акционеров, так как характеризует уровень эффективности использования вложенных ими денег, а также служит основным критерием при оценке уровня котировки на фондовой бирже акций данного предприятия.

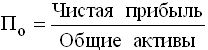

Прибыль на общие активы – отношение чистой прибыли к общей сумме активов (в %):.  (1.9)

(1.9)

Этот показатель служит измерителем эффективности использования всех активов (фондоотдачи), которыми обладает предприятие, т. е. какой доход получен на одну ден. ед. активов. Следует отметить, что если прибыль на активы меньше процентной ставки по долговым срочным кредитам, то ситуация должна рассматриваться как неблагополучная.

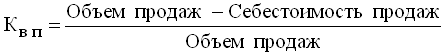

Коэффициент валовой прибыли – отношение разности между объемом продаж и их себестоимостью к объему продаж (в %):.

(1.10)

(1.10)

Данный коэффициент показывает предел «общей прибыли», т. е. долга валовой прибыли, приходящегося на одну ден. ед. продаж (реализованной продукции). Он позволяет определить величину чистой прибыли, которая остается после вычета из стоимости реализованной продукции расходов на выплату налогов и процентов за кредит, покрытие операционных расходов. Определив данный показатель, можно легко найти долю себестоимости продукции, приходящуюся на одну ден. ед. продаж. Коэффициент валовой прибыли отражает взаимодействие нескольких факторов, таких, как цены, объем производства и стоимость. Его повышение может являться следствием снижения себестоимости продукции либо свидетельствовать о благоприятной конъюнктуре рынка.

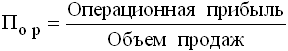

Прибыль на операционные расходы – отношение операционной прибыли к объему продаж (в %):.

(1.11)

(1.11)

Это показатель величины операционных расходов, приходящийся на одну ден. ед. продаж.

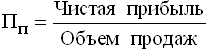

Прибыль на продажи – отношение чистой прибыли к объему продаж:.

(1.12)

(1.12)

Данный коэффициент показывает величину чистого дохода, полученного предприятием, на одну ден. ед. реализованной продукции.

4. Показатели эффективности использования активов. Данную группу коэффициентов часто называют коэффициентами эффективности, так как они служат измерителями уровня эффективности использования активов, которые имеет предприятие. К ним относятся следующие коэффициенты.

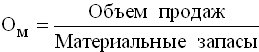

Оборачиваемость материальных запасов – отношение объема продаж к величине материальных запасов, или число оборотов, совершаемых материальными запасами в год:.  (1.13)

(1.13)

Высокое значение этого показателя считается признаком финансового благополучия, так как хорошая оборачиваемость обеспечивает увеличение объема продаж и способствует получению более высоких доходов. Если этот коэффициент значительно превышает среднеотраслевые нормы (от 4-х до 8-ми), ситуация должна быть подвергнута тщательному анализу, так как это может означать наличие риска, связанного с нехваткой запасов, следствием которого будет снижение объема продаж. Слишком высокая оборачиваемость может являться признаком недостатка свободных денежных средств и служить сигналом о возможной неплатежеспособности предприятия. Для получения более точного результата в знаменателе данной формулы часто используют среднюю величину товарных запасов за рассматриваемый период.

Некоторые финансовые аналитики предпочитают использовать в числителе формулы показатель себестоимости продаж вместо показателя объема продаж. Резон такого подхода состоит и том, что себестоимость продаж и уровень запасов измеряются в оптовых ценах (т. е. не включает продажных и налоговых надбивок и наценок, в то время как объем продаж содержит их). При таком подходе приведенная формула будет иметь следующий вид:.

(1.14)

(1.14)

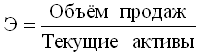

Коэффициент эффективности использования текущих активов – отношение объема продаж к оборотному капиталу (текущим активам, в %):.

(1.15)

(1.15)

Данный коэффициент показывает, сколько денежных единиц продукции реализовано на одну ден. ед. текущих активов.

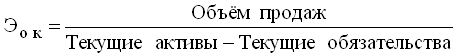

Коэффициент эффективности использования чистого оборотного капитала – отношение объема продаж к чистому оборотному капиталу (текущие активы минус текущие обязательства, в %):.

(1.16)

(1.16)

Данный коэффициент показывает, сколько денежных единиц продукции реализовано на одну ден. ед. чистого оборотного капитала.

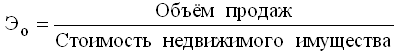

Коэффициент эффективности использования основных средств – отношение объема продаж к стоимости недвижимого имущества показывает, сколько денежных единиц продукции реализовано на одну ден. ед. основных средств в %:.

(1.17)

(1.17)

Величина данного коэффициента может составлять от 100 до 700 % и зависит от капиталоёмкости производства.

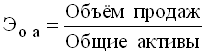

Коэффициент эффективности использования общих активов – отношение объема продаж к общим активам предприятия в %:.

(1.18)

(1.18)

Чем выше значения последних двух коэффициентов, тем более интенсивно, а следовательно, и эффективно используются производственное оборудование и другие виды активов.

В настоящее время, согласно приказу Федеральной службы по финансовому оздоровлению и банкротству РФ от 23 января 2001 г. № 16 «Об утверждении Методических указаний по проведению анализа финансового состояния организаций», анализ финансового состояния организаций проводится с использованием коэффициентного анализа. Данный анализ изложен в 10 главе данного учебного пособия.

Дата добавления: 2016-03-15; просмотров: 1515;