Рынок капитала. Ссудный процент

Среди факторов производства большая роль в рыночных условиях принадлежит капиталу. Это понятие в экономической литературе определяется неоднозначно. Оно рассматривается как «стоимость, приносящая прибавочную стоимость» (марксистская терминология), но есть и другой подход. Его часто используют в современной российской экономической литературе. Так, термин «капитал» употребляется для обозначения всех искусственных приспособлений – средств производства, используемых в производстве. Такое понимание капитала обуславливает включение в него зданий и сооружений, оборудования и инструментов, транспортных средств, т.е. средств труда, а также предметов труда – сырья, полуфабрикатов, топлива. Это вещественные элементы капитала, которые имеют место в различных видах рынков: товаров, услуг, средств производства. Одновременно следует такой рынок отличать от «рынка капиталов» как части рынка ссудных капиталов, на котором формируется спрос и предложение на средне- и долгосрочный капитал, что в значительной степени связано с движением денежного капитала.

Понятие капитала экономисты часто связывают со способностью приносить доход в виде процента.

Процент имеет несколько значений:

Во-первых, определяется нормой прибыли.Она представляет собой чистый доход по отношению к общей сумме инвестиций за отчетный период:

П`=П/К* 100%.

П` от 15 до 50% считается приемлемой, более 100% – сверхприбылью.

Во-вторых, процент выступает как доход на финансовые активы фирм и населения. Эти средства аккумулируются в финансово-кредитной системе. В этом случае процент – это цена, которую банк или другой заемщик должен заплатить кредитору за пользование его деньгами в течение определенного периода времени.

Величина процентной ставки зависит от размера капитала, срока и от степени риска в каждом конкретном случае. Различают:

- краткосрочные– сроком до 1 года;

- среднесрочные– от 1 до 5 лет;

- долгосрочные – более 5 лет процентные ставки.

Капитал, находящийся в распоряжении фирм подразделяют на основной и оборотный.

Основной капитал – это производственные здания и сооружения, оборудование, машины и механизмы, транспортные средства, т.е. все то, что обладает большой стоимостью и может использоваться в течение длительного времени. Основной капитал переносит свою стоимость в процессе производства на стоимость вновь изготавливаемой товарной продукции или услуг по частям, т.е. путем амортизации.

Оборотный капитал (оборотные средства) – это сырье, материалы, рабочая сила, энергия и другие ресурсы, полностью потребляемые в течение одного производственного цикла и переносящие свою стоимость на стоимость готовой продукции целиком.

Рынок капитала как средств производства предусматривает их куплю и продажу для дальнейшего производства, что непосредственно связано с понятием «инвестиции» (капиталовложения). Само понятие «инвестиции» имеет финансовое и экономическое определение.

Понятие инвестиции (капиталовложения)

По финансовому определению,инвестиции – это все виды активов (средств), вкладываемых в хозяйственную деятельность в целях получения дохода. Экономическое определение инвестиций можно сформулировать следующим образом: инвестиции – это расходы на создание, расширение, реконструкцию и техническое перевооружение основного капитала, а также на связанные с этим изменения оборотного капитала. Ведь изменения в товарно-материальных запасах во многом объясняются движением расходов на основной капитал.

В России в капитальные вложения «включаются затраты на новое строительство, на реконструкцию, расширение и техническое перевооружение действующих предприятий, затраты на жилищное, коммунальное и культурно-бытовое строительство». Затраты на капитальный ремонт в инвестиции не включаются.

Далее речь пойдет преимущественно об инвестициях в финансовом смысле этого термина.

Анализ инвестиций весьма многообразен. Укажем лишь на некоторые его направления:

1. Анализ динамики инвестиций, очищенный от инфляции, позволяет судить об инвестиционной активности фирмы.

2. Анализ структуры инвестиций, объектами которого могут являться:

- производственная (отраслевая) структура инвестиций, во многом характеризующая будущую картину производственной диверсификации фирмы;

- география инвестиций, включая затраченные капиталовложения, во многом характеризующая территориальную экспансию фирмы;

- воспроизводственная структура инвестиций, т.е. соотношения между вложениями: а) в новое строительство; б) в расширение действующих предприятий; в) в техническое перевооружение и реконструкцию действующих предприятий. Обычно последние виды вложений обходятся дешевле, чем новое строительство;

- технологическая структура капиталовложений, т.е. соотношение затрат на строительно-монтажные работы (пассивная часть инвестиций) и на приобретение оборудования, машин, инструмента (активная часть). Наиболее эффективной является такая структура, в которой преобладает активная часть;

- концентрация инвестиций: чем меньше стоимость незавершенного строительства по отношению к годовому объему инвестиций, тем лучше.

3. Другие направления анализа инвестиций, и, прежде всего, анализ их доходности.

Капитал является одним из основных элементов общественного богатства. Капитал в широком смысле слова – это любой ресурс, создаваемый с целью производства большего количества экономических благ. Получение определенного потока товаров и услуг в будущем предполагает наличие в производственном процессе определенного запаса ресурсов /длительного пользования, т.е. капитала.Капитал отличается от земли тем, что он обладает способностью воспроизводства, в то время как земельный фонд представляет фиксированную величину и не может быть быстро увеличен.

Различают две основные формы капитала: физический (материально-вещественный) капитал(машины, здания, сооружения, сырье и т.д.) и человеческий капитал(общие и специальные знания, трудовые навыки, производственный опыт и т.д.). Строго говоря, человеческий капитал – это особая разновидность трудовых ресурсов. Поэтому под капиталом в собственном смысле слова обычно подразумевают только физические, материальные факторы. Физический капитал разделяется, в свою очередь, на основной капитал,куда относятся реальные активы длительного пользования, такие, как здания, сооружения, машины, оборудование, и оборотный капитал,расходуемый на покупку средств для каждого цикла производства: сырья, основных и вспомогательных материалов труда.

Основной капитал служит в течение нескольких лет и подлежит замене (возмещению) лишь по мере его физического или морального износа (последнее означает обесценение основного капитала по мере удешевления его производительности или с началом выпуска машин и оборудования принципиально нового качества, что делает использование старого основного капитала технически и экономически невыгодным). Каждый год собственник основного капитала списывает определенную часть стоимости его оборудования (осуществляет амортизационные отчисления). Например, если станок стоит 10 тыс. долл. и служит 10 лет, то при равномерном списании его стоимости ежегодные амортизационные отчисления будут равны 1000 долл. в год.

Оборотный капитал полностью потребляется в течение одного цикла производства, и его стоимость включается в издержки производства целиком, в отличие от основного капитала, стоимость которого учитывается в издержках по частям.

Сегодняшняя ценность капитала зависит от того, что капитал может произвести в будущем. Для производства дохода владелец капитала должен отказаться от текущего потребления в надежде получить более высокое вознаграждение в будущем. Поток будущего доходадолжен стимулировать создание сегодняшнего запаса.Чтобы создать этот запас, в свою очередь, необходим поток сбережений. Фактор времени(сравнение прошлого с настоящим, настоящего с будущим) приобретает при анализе капитала первостепенное значение. Доход на капитал будет произведен лишь в том случае, если собственник капитала передаст его для производительного использования предпринимателю (или сам станет предпринимателем). При этом капитал, ссужаемый на время, должен вернуться с приращением. Этот прирост, возвращаемый собственнику капитала, и называется процентом. Ссудный процент – это цена, уплачиваемая собственнику капитала за использование его средств в течение определенного периода времени.При анализе обычно рассматривают капитал исключительно в денежной форме, подразумевая, что на деньги покупают физический капитал.

Для создания и увеличения капитала необходимы вложения денежных средств – инвестиции. Инвестирование– это процесс создания или пополнения запаса капитала.Обычно под процессом инвестирования понимают приток нового капитала в данном году. Различают валовые и чистые инвестиции. Валовые инвестиции– это общее увеличение запаса капитала.Валовые инвестиции сравниваются с затратами на возмещение. Возмещение – это процесс замены изношенного основного капитала. Чистые инвестиции– это валовые инвестиции за вычетом средств, идущих на возмещение.

Валовые инвестиции — Возмещение = Чистые инвестиции.

Если валовые инвестиции больше возмещения, то чистые инвестиции положительны (имеет место прирост запаса капитала, производство расширяется). Если валовые инвестиции меньше возмещения, то чистые инвестиции отрицательны: «проедается» имеющийся капитал. И, наконец, если валовые инвестиции равны возмещению, то запас капитала остается на прежнем уровне, имеет место продолжение производства в тех же самых масштабах (простое воспроизводство).

Для решения вопроса об эффективности инвестирования необходимо сравнить издержки, связанные с осуществлением проекта, и доходы, которые будут получены в результате его осуществления. В случае использования заемных средств необходимо сравнить внутреннюю норму окупаемости (r) и ссудный процент (i). Предельная чистая окупаемость инвестиций представляет собой разницу между предельной внутренней окупаемостью инвестиций и ставкой ссудного процента (r – i). Прибыль от инвестиций будет максимальной, когда r = i.

Большинство инвестиций носит долгосрочный характер. Это, прежде всего, инвестиции в основной капитал. Полезный срок службы основного капитала– период, в течение которого вложенные в расширение производства капитальные активы будут приносить фирме доходы (или сокращать ее издержки).

Для расчета прибыли от долгосрочных вложений капитала фирма должна, во-первых, определить полезный срок службы основного капитала и, во-вторых, рассчитать ежегодную надбавку к доходам от эксплуатации основных фондов.

Допустим, что I – предельная стоимость инвестиций, Rj – предельный вклад инвестиций в увеличение дохода (или сокращение издержек) в j-й год службы. Тогда предельную окупаемость капитальных вложений для первого года можно подсчитать по формуле I(1 + r) = R1.

Допустим, предельная стоимость капитальных вложений равна 100 млн. рублей, внутренняя норма окупаемости – 40%. Тогда предельный вклад в увеличение дохода первого года составит: I(1+ r) = 100(1 + 0,4) = 140 млн. рублей. Если ставка ссудного процента равна 10%, то чистая окупаемость составит: r – i = 40 – 10 = 30%.

Соответственно для второго года: I(1+ r) (1+ r) = R2.

В нашем примере 100(I + 0,4)2 = 196 млн. руб. Поэтому стоимость однолетней инвестиции года составит:

а двухлетней соответственно

.

.

Дляn лет стоимость приобретенного капитала будет равна:

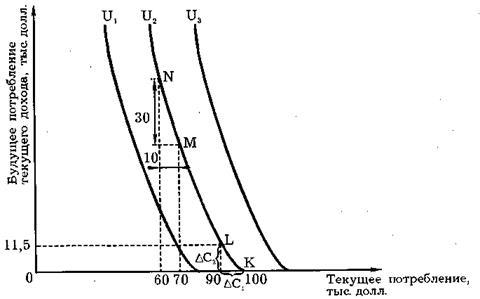

Люди, осуществляющие сбережения, сравнивают текущее потребление с будущим. На рис. 36 изображены кривые безразличия для настоящего и будущего потребления.

Обычный потребитель имеет положительные временные предпочтения (time preference). Это означает, что отказ от расходования одного доллара в настоящем должен принести ему более 1 долл. в будущем. Предположим, что доход индивида составляет 100 тыс. долл. в год. Если он потребляет в текущем году все 100 тыс., то его сбережения равны 0. На графике (рис. 45) эта ситуация отражена точкой К.

Рис. 46. Временные предпочтения.

Допустим, наш индивид решил откладывать деньги на «черный день». Предположим, что величина этих сбережений ради будущего потребления равна 10 тыс. долл. текущего дохода. Такое ответственное решение может быть принято рациональным индивидом только в том случае, если в будущем эти 10 тыс. долл. позволяют ему потреблять на сумму, превышающую 10 тыс., например, 11,5 тыс. долл. Эту ситуацию отражает на графике точка I. Отказ от следующих 10 тыс. долл. дается, как правило, труднее и должен быть компенсирован большим вознаграждением. Поэтому кривые безразличия будут приближаться к вертикальному положению. Больший угол наклона характерен для кривых безразличия тех индивидов, кто стремится к немедленному вознаграждению. Предельная норма временного предпочтения (marginal rate of time preference) – это стоимость дополнительного будущего потребления, достаточного для компенсации отказа от единицы текущего потребления при условии, что общее благосостояние индивида не изменится.

Для отрезка KL MRTP = ΔC2/ΔC1 = 11,5/10 = 1,15.

Для отрезка MN MRTP = 30/10 = 3,

где MRTP – предельная норма временного предпочтения;

ΔС2 – объем потребления в будущем году, необходимый, чтобы потребитель отложил ΔC1 потребления в текущем году. Межвременные предпочтения касаются инвестиций как в физический, так и в человеческий капитал. В обоих случаях люди сокращают текущее потребление в надежде увеличить его вбудущем.

Дата добавления: 2016-03-15; просмотров: 866;