Економічна сутність і функції податків

В умовах ринкової економіки фінансова політика держави базується на системі фінансових регуляторів. Такими фінансовими регуляторами є насамперед, податки, які забезпечують вилучення і перерозподіл створеного валового внутрішнього продукту і формування централізованих фондів грошових ресурсів держави.

Податки - це економічні відносини, які виникають між державою і юридичними та фізичними особами з приводу примусового відчуження нею частини новоствореної вартості в грошовій формі, її вилучення і перерозподілу для фінансування державних видатків. Вони є вихідною категорією фінансів, економічною базою функціонування держави і найважливішою фінансовою формою регулювання ринкових відносин. Це - обов'язковий елемент економічної системи держави незалежно від того, яку модель економічного розвитку вона обирає, які політичні сили перебувають при владі.

Податки - це головний фінансовий метод мобілізації державних доходів. Вони становлять від 80 до 97 % дохідної частини державного бюджету.

Під податком і збором (обов'язковим платежем) до бюджетів та до державних цільових фондів слід розуміти обов'язковий внесок до бюджету відповідного рівня або державного цільового фонду, здійснюваний платниками у порядку і на умовах, що визначаються законами України про оподаткування.

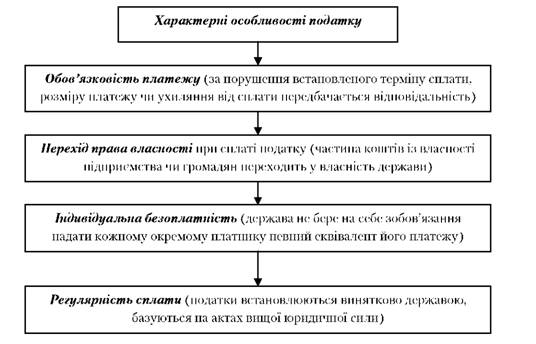

Податки не єдина форма акумуляції грошових коштів бюджетом та іншими державними фондами, проте їм властиві певні риси, що відрізняють їх від понять "плата", "платіж", "відрахування" (рис. 3.1).

Рис.3.1. Характерні ознаки податків

Риси податків притаманні обов'язковим платежам:

1) податкові платежі - це обов'язкові збори, які стягуються з платників за умови конкретного еквівалентного обміну між державою та платником (плата за воду, землю);

2) відрахування, внески - це обов'язкові збори з юридичних та фізичних осіб, яким притаманні ознаки цільового призначення.

Основними характерними особливостями податку порівняно з обов'язковими платежами є такі:

- справляється на умовах безповоротності. Повернення податку можливе тільки в разі його переплати або тоді, коли законодавством передбачені пільги щодо цього податку;

- має односторонній характер встановлення. Оскільки податок сплачується з метою покриття суспільних потреб, які в основному відокремлені від індивідуальних потреб конкретного платника, то він є індивідуально безповоротним. Сплата податку не породжує зустрічного зобов'язання держави вчиняти будь-які дії на користь конкретного платника;

- може бути сплачений лише до бюджету, а не до іншого грошового централізованого або децентралізованого фонду;

- немає цільового призначення;

- податки є виключно атрибутом держави і базується на актах вищої юридичної сили.

Характеристику податку слід розглядати у таких аспектах: за економічною сутністю; за формою прояву; з організаційно-правової сторони.

Економічна сутність податків виявляється у грошових відносинах, які складаються у держави з юридичними і фізичними особами з приводу примусового вилучення частини створеної вартості і формування фонду фінансових ресурсів держави. Процес примусового відчуження частки доходів юридичних і фізичних осіб

З організаційно-правової сторони податок - це обов'язковий платіж, який надходить у бюджетний фонд у визначених законом розмірах і встановлені строки.

Податковим відносинам притаманні відмінні риси, що дають змогу виділити їх із загальної сукупності фінансових відносин. Зокрема, це обов'язковий характер податків та їх відносна безповоротність.

Отже, податки - це обов'язкові платежі, які законодавчо встановлюються державою, сплачуються юридичними та фізичними особами в процесі перерозподілу частини вартості валового внутрішнього продукту й акумулюються в централізованих грошових фондах для фінансового забезпечення виконання державою покладених на неї функцій.

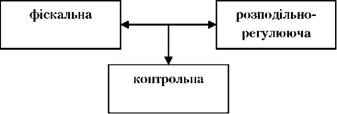

Функції податків як фінансової категорії випливають з функцій фінансів. Таким чином, за економічною сутністю податки виконують дві функції: фіскальну і розподільчо-регулюючу. Деякі дослідники виділяють ще й контрольну (рис. 3.2).

Рис. 3.2. Функції податків

За допомогою фіскальної функції податків формуються фінансові ресурси держави. Фіскальна функція є основною у характеристиці сутності податків, вона визначає їх суспільне призначення. Податкові надходження мають бути постійними і стабільними та рівномірно розподілятися за регіонами.

Постійність означає, що податки повинні надходити до бюджету не у вигляді разових платежів з невизначеними термінами, а рівномірно протягом бюджетного року у чітко встановлені строки. Оскільки призначення податків полягає у забезпеченні витрат держави, то терміни їх сплати мають бути погоджені з термінами фінансування видатків бюджету.

Стабільність надходжень визначається високим рівнем гарантій того, що передбачені Законом про бюджет на поточний рік доходи будуть отримані у повному обсязі. Недоречно встановлювати такі податки, які не дають необхідних гарантій, адже тоді невизначеною стає уся фінансова діяльність держави.

Рівномірність розподілу податків за територією необхідна для забезпечення достатніми доходами всіх ланок бюджетної системи. Без цього виникає потреба у значному перерозподілі коштів між бюджетами, що зменшує рівень автономності кожного бюджету, ступінь регіонального самоврядування і самофінансування.

Отже, фіскальна функція податків створює об'єктивні передумови для державного втручання в економічні процеси, що відбуваються в суспільстві, тобто зумовлює розподільчо-регулюючу функцію.

Розподільчо-регулююча функція полягає в тому, що за допомогою податків відбувається перерозподіл вартості національного доходу між державою та її суб'єктами, і через елементи податку (об'єкт, суб'єкт оподаткування, ставка податку, податкові пільги тощо) держава в змозі регулювати вартісні пропорції такого розподілу. Змінюючи пропорції функціонування ресурсів в економіці, оподаткування суттєво впливає на процес виробництва, нагромадження капіталу, інвестування, платоспроможний попит і пропозицію.

Контрольна функція полягає у тому, що податки є сигналізатором якісних і кількісних пропорцій, які складаються в соціально-економічному житті суспільства в результаті розподілу і перерозподілу ВВП. Це створює можливості для використання податків як засобів контролю.

У цілому, використання податків як фінансових регуляторів - дуже складна справа. Тут не може бути головного і другорядного - все головне. Іноді незначні деталі в оподаткуванні можуть докорінно змінити сутність впливу податку: зробити його прямо протилежним щодо передбачуваного.

3.2. Елементи системи оподаткування

Справляння податків ґрунтується на виділенні таких елементів системи оподаткування: суб'єкт і носій податку, об'єкт і одиниця оподаткування, джерело сплати, податкова ставка і квота. Між цими поняттями існує певне підпорядкування, яке найпростіше можна проілюструвати, поставивши до них запитання: суб'єкт -" хто сплачує; об'єкт -" що оподатковується; одиниця -" що обчислюється; джерело -" з чого сплачується; ставка -" скільки сплачується; квота -" яка частка доходу утримується.

Суб'єкт оподаткування, або платник податків - фізична або юридична особа, на яку законом покладено обов'язок платити податок. Податкова робота розпочинається саме з встановлення платників, адже податкова служба держави повинна чітко знати, хто саме вносить той чи інший податок до бюджету, хто відповідає за зобов'язання перед державою.

Носій податку - фізична чи юридична особа, що у кінцевому підсумку здійснює витрати зі сплати податку.

Суб'єкт оподаткування, чи платник, не завжди є дійсним його носієм, оскільки іноді податок перекладається на інших осіб, наприклад, щодо обкладення митом якого-небудь товару зрозуміло, що воно буде перекладене на споживачів шляхом надбавки до ціни. Оскільки основним споживачем у будь-якій країні є її народ, то саме громадяни скрізь були, є і завжди будуть основними носіями, тобто реальними платниками податків.

Об'єкт оподаткування - явище, предмет чи процес, внаслідок наявності яких сплачується податок, тобто те, що обкладається податком (дохід, майно тощо). Часто і сама назва податку випливає з об'єкта, наприклад: поземельний, прибутковий та ін. Це другий за черговістю елемент оподаткування, адже визначивши платника, необхідно встановити, що саме у нього оподатковується. Нормальна податкова робота можлива лише у разі чітко визначеного об'єкта оподаткування. Об'єкт оподаткування має бути стабільним, піддаватися чіткому обліку, безпосередньо стосуватися платника, відображати саме його вплив на даний об'єкт.

Одиниця оподаткування - одиниця виміру об'єкта (з прибуткового податку - грошова одиниця країни, з земельного податку - гектар, акр і т. ін.). Різниця між масштабом і одиницею обкладання полягає в тому, що в масштабі одиниця береться як принцип, а в одиниці обкладання - як міра.

Джерело сплати податку - дохід суб'єкта (прибуток, заробітна плата, відсоток, рента), з якого сплачується податок. За деякими податками об'єкт і джерело збігаються. Таке оподаткування є досить справедливим, оскільки тільки дохід є джерелом сплати. Крім того, у підприємства джерело сплати може розглядатися з позицій віднесення того чи іншого податку на валові витрати або собівартість продукції, отриманий прибуток чи цінову надбавку. Загальним джерелом сплати є виручка від реалізації продукції (робіт, товарів, послуг). Однак залежно від того, з якого її елемента сплачується податок, визначається його вплив на фінансові інтереси підприємства.

База оподаткування - законодавчо закріплена частина доходів чи майна платника податків (за вирахуванням пільг), яка враховується при розрахунку суми податку, тобто сума, з якої стягується податок.

Ставка податку - розмір податку на одиницю обкладання; якщо виражена у відсотках, то називається квота.

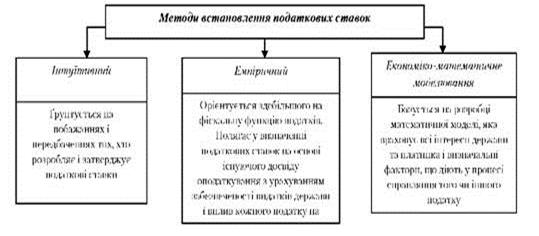

Встановлення ставок податку є найважливішою і найскладнішою проблемою оподаткування. Воно може базуватися на інтуїтивному методі, емпіричному методі й економіко-математичному моделюванні (рис. 3.3).

Рис. 3.3. Методи встановлення податкових ставок

Залежно від побудови податків розрізняють тверді й часткові ставки. Тверді ставки встановлюються в грошовому вираженні на одиницю об'єкта. Часткові ставки виражають у визначених частках об'єкта обкладання.

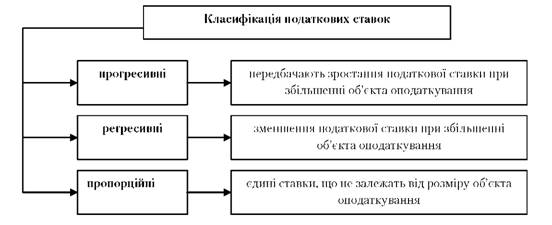

Часткові ставки є таких видів (рис. 3.4):

Пропорційні - діють в однаковому відсотковому відношенні до об'єкта оподаткування без урахування диференціації його величини.

Прогресивні - при збільшенні об'єкта оподаткування збільшується ставка податку. Якщо темпи зростання ставки податку відповідають темпу зростання об'єкта оподаткування, то це проста прогресія. Якщо темпи зростання ставки податку випереджують темпи зростання об'єкта оподаткування, то це складна прогресія (шкала ставок).

Рис. 3.3. Методи встановлення податкових ставок

Залежно від побудови податків розрізняють тверді й часткові ставки. Тверді ставки встановлюються в грошовому вираженні на одиницю об'єкта. Часткові ставки виражають у визначених частках об'єкта обкладання.

Часткові ставки є таких видів (рис. 3.4):

Пропорційні - діють в однаковому відсотковому відношенні до об'єкта оподаткування без урахування диференціації його величини.

Прогресивні - при збільшенні об'єкта оподаткування збільшується ставка податку. Якщо темпи зростання ставки податку відповідають темпу зростання об'єкта оподаткування, то це проста прогресія. Якщо темпи зростання ставки податку випереджують темпи зростання об'єкта оподаткування, то це складна прогресія (шкала ставок).

Рис. 3.4. Види податкових ставок

Регресивні - при збільшенні об'єкта оподаткування зменшується ставка податку.

Загалом видно, що прогресивні податки - це податки, тягар яких найбільше давить на осіб з великими доходами, регресивні податки найбільш важко вдаряють по фізичних і юридичних особах з незначними доходами.

Сфера дії податку - сукупність носіїв податку, на яких у кінцевому підсумку лягає його тягар.

Масштаб оподатковування - одиниця, яка береться в основу виміру об'єкта оподаткування; у промисловому податку масштабом може бути оборот підприємства чи його прибуток, його капітал, кількість робітників і верстатів, величина приміщення, плата за нього і т. ін.

Податковий оклад - сума податку, що сплачується суб'єктом з одного об'єкта.

Податкові пільги - законодавчо закріплений перелік умов, за наявності яких платник податку зменшує податкові зобов'язання (податкова соціальна пільга, знижки, відрахування та ін.).

Податковий період - термін, протягом якого завершується процес формування податкової бази, остаточно визначається розмір податкового зобов'язання.

Рис. 3.4. Види податкових ставок

Регресивні - при збільшенні об'єкта оподаткування зменшується ставка податку.

Загалом видно, що прогресивні податки - це податки, тягар яких найбільше давить на осіб з великими доходами, регресивні податки найбільш важко вдаряють по фізичних і юридичних особах з незначними доходами.

Сфера дії податку - сукупність носіїв податку, на яких у кінцевому підсумку лягає його тягар.

Масштаб оподатковування - одиниця, яка береться в основу виміру об'єкта оподаткування; у промисловому податку масштабом може бути оборот підприємства чи його прибуток, його капітал, кількість робітників і верстатів, величина приміщення, плата за нього і т. ін.

Податковий оклад - сума податку, що сплачується суб'єктом з одного об'єкта.

Податкові пільги - законодавчо закріплений перелік умов, за наявності яких платник податку зменшує податкові зобов'язання (податкова соціальна пільга, знижки, відрахування та ін.).

Податковий період - термін, протягом якого завершується процес формування податкової бази, остаточно визначається розмір податкового зобов'язання.

|

Дата добавления: 2016-03-04; просмотров: 1404;