Национальная система бухгалтерского учета состоит из систем учета

Финансовая отчетность – информационная база финансового

1.

Бухгалтерская отчетностьпредставляет собой единую систему данных об имущественном и финансовом состоянии организации и о результатах ее хозяйственной деятельности и формируется на основе данных бухгалтерского учета по установленным формам.

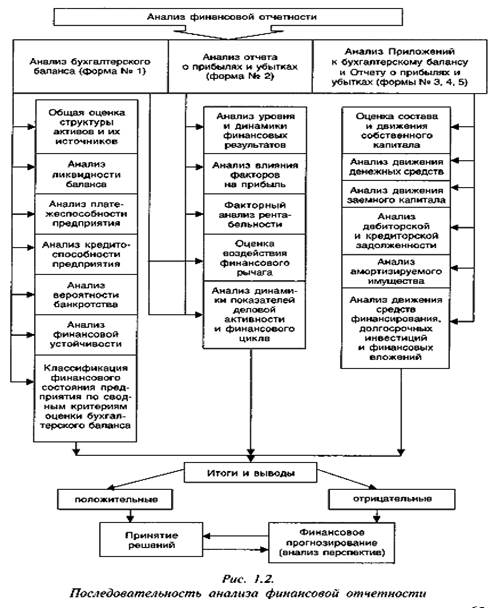

Анализ бухгалтерской (финансовой) отчетности становится условием цивилизованных отношений в бизнесе, основой надежности и всесторонней обоснованности финансовых решений на всех уровнях и во всех субъектах хозяйствования, включая и отношения субъектов хозяйствования с органами власти, которые представляют государственные интересы.

Главная ЦЕЛЬ анализа - своевременно выявлять и устранять недостатки в финансовой деятельности и находить резервы улучшения финансового состояния предприятия и его платежеспособности.

Анализ отчетности является частью комплексного и тематического (финансового) анализа деятельности любого предприятия. Поскольку отчетность включает итоговые обобщающие показатели деятельности предприятия, то для ее понимания необходимо активно привлекать все материалы управленческого, производственного анализа организации в целом и ее подразделений.

Анализ финансового состояния – это исследование финансовых отношений и движения финансовых ресурсов в едином производственно-коммерческом цикле.

Основными задачами финансового анализа являются:

· Выявление рентабельности и оценка финансовой устойчивости предприятия;

· Изучение эффективности использования финансовых ресурсов;

· Установление положения хозяйствующего субъекта на финансовом рынке;

· Оценка степени выполнения плана финансовых мероприятий и финансовых показателей;

· Оценка мер, разработанных для ликвидации выявленных недостатков.

Финансовое состояние – это количественная характеристика финансовой конкурентоспособности, которая включает в себя:

· Платежеспособность;

· Ликвидность;

· Полноту использования ресурсов;

· Возможности исполнения обязательств перед государством и партнерами.

Стремясь решать конкретные вопросы и получать квалифицированную оценку финансового положения, руководители вынуждены прибегать к помощи финансового анализа. При этом недостаточно констатации величины показателей финансовой отчетности, требуется обоснованный прогноз этих показателей. Удовлетворить эти запросы можно только с помощью детального анализа финансового состояния, который позволяет выявить больные места и на основании полученных результатов предложить меры по оптимизации финансового состояния.

Стандартная процедура анализа финансового состояния включает в себя:

1. Анализ доходности;

2. Анализ финансовой устойчивости;

3. Анализ кредитоспособности;

4. Анализ использования капитала;

5. Анализ уровня самофинансирования.

2.

Организации - субъекты малого предпринимательства формируют бухгалтерскую отчетность по следующей упрощенной системе:

а) в бухгалтерский баланс и отчет о финансовых результатах включаются показатели только по группам статей (без детализации показателей по статьям);

б) в приложениях к бухгалтерскому балансу и отчету о финансовых результатах приводится только наиболее важная информация, без знания которой невозможна оценка финансового положения организации или финансовых результатов ее деятельности.

Бухгалтерская (финансовая) отчетность является связующим звеном между организацией и другими субъектами рынка. Недостаток информации, предоставляемой пользователям, может стать серьезным препятствием для развития деятельности организации - в смысле притока дополнительных капиталов как источника расширения деятельности организации, так как деловые партнеры организации не получат интересующих их сведений о финансовой устойчивости, платежеспособности, перспективах развития организации, а часто даже о ее существовании. Такое знакомство возникает при изучении доступных для них источников - публично предъявляемой бухгалтерской отчетности.

Изучая бухгалтерскую отчетность, субъекты рыночных отношений преследуют различные цели:

· деловых партнеров интересует информация о возможности своевременно погашать долги;

· инвесторов - перспективы организации, финансовая устойчивость;

· акционеров – цена акции, размеры и порядок выплат дивидендов.

Пользователи информации могут быть разделены на две группы:

Внутренние - менеджеры, бухгалтеры, акционеры;

Внешние - банки, налоговые органы, аудиторские и консалтинговые фирмы, юристы и др.

Количество пользователей бухгалтерской отчетности постоянно меняется и может значительно варьироваться в зависимости от конкретных экономических условий, тогда как интересы пользователей в отношении информационного содержания достаточно постоянны.

Разнохарактерность информационных запросов влечет за собой возникновение определенных противоречий в требованиях к содержанию и структуре отчетности между:

а) внутренними и внешними пользователями - заключается в степени дезагрегированности отчетных данных. В силу своего «привилегированного» положения пользователи внутренней отчетности являются и составителями, и поставщиками публичной отчетности для внешних пользователей информации. Следовательно, поставщикам публичной документации важно найти оптимальное содержание отчетных данных, позволяющее дать ответы на приоритетные информационные запросы внешних пользователей. Недостаток же сведений не позволит внешним пользователям отчетности сделать выводы о жизнеспособности хозяйствующего субъекта.

б) внешними пользователями - Между пользователями открыто предоставляемой отчетности противоречия возникают в силу расхождения интересов и взглядов на экономику хозяйствующего субъекта. Пользователи по горизонтали по их количеству и экономическим интересам играют определяющую роль по отношению к организации. В силу определяющего статуса пользователей по горизонтали корпоративная публичная отчетность должна быть ориентирована прежде всего на них.

в) различными группами пользователей;

г) собственниками и действующим руководством - управление организацией может осуществляться в противоречии с интересами собственника, действие или бездействие руководства может не соответствовать текущей конъюнктуре, стратегии рыночного поведения.

Неинформированность собственника о реальном положении дел в организации создает угрозу финансовой нестабильности, недополучения ожидаемых выгод или получения прямых убытков, а также потенциального банкротства.

3.

Национальная система бухгалтерского учета состоит из систем учета

· для корпоративного сектора,

· для субъектов хозяйствования малого и среднего бизнеса,

· для государственного сектора.

Приведенное деление систем базируется на подходах к стандартизации учета в международной практике.

Сравнение различных организационно-правовых форм предприятия:

ЧП: Ответственность по обязательствам - Всем своим имуществом. Не требуется официальной бухгалтерии, за исключением записей по НДС и НДФЛ. Прекращение деятельности - По желанию собственника, регистрация, подготовка отчетов занимает минимальные сроки, Уставной капитал — Не обязательно

ООО: имеет ограниченную ответственность по обязательствам, требуется ведение официальной бухгалтерии и подготовки отчетов в соответствии. с официальными требованиями. Все официальные налоги. Продолжает существовать, пока не будет ликвидировано учредителями. Регистрация и подготовка отчетов занимают достаточно длительное время. Уставной капитал - Не менее 100 МРОТ

ЗАО: Ответственность по обязательствам — В пределах стоимости своих вкладов. Требуется ведение официальной бухгалтерии и подготовки отчетов в соответствии с официальными требованиями, оплачивает все официальные налоги, продолжает существовать, пока не будет ликвидировано учредителями. Регистрация и подготовка отчетов занимают достаточно длительное время. Уставной капитал - Не менее 100 МРОТ

Финансовая отчетность субъектов государственного сектора, составленная в соответствии с международными стандартами должна предоставлять информацию:

· о финансовом состоянии,

· о результатах деятельности

· о денежных потоках субъекта,

· отображать эффективность использования и целевое назначение вверенных ему ресурсов.

При этом финансовая отчетность может использоваться в качестве прогнозов или быть источником информации для прогнозирования уровня ресурсов, нужных для продолжения деятельности.

Кроме того, она может также предоставлять данные о получении ресурсов в соответствии с порядком, установленным законом, а также использованием этих ресурсов, в соответствии с юридическими и контрактными требованиями, включая финансовые лимиты, установленные законодательными органами. Таким образом, содержательные акценты использования финансовой отчетности государственного сектору несколько другие в сравнении с использованием финансовой отчетности негосударственного сектору. Финансовая отчетность государственного сектора – является ключевым звеном в информационном обеспечении государственного финансового контроля, финансового планирования и прогнозирования на государственном уровне.

Относительно системы учета в корпорациях, то они обусловлены

· корпоративной формой собственности,

· отделением владельцев от управления субъектом ведения хозяйства

· определенными требованиями пользователей финансовой отчетности к ее содержанию.

Следует отметить, что эта система учета в корпорациях является основополагающей при формировании других систем, поскольку исторически впитала у себя концептуальные основы учета в условиях рыночной экономики.

Относительно системы учета в малом и среднем бизнесе, то ее методологические и организационные особенности обусловлены незначительными объемами деятельности и другими заданиями бухгалтерского учета сравнительно с большим бизнесом.

Очевидно, что система бухгалтерского учета субъекта хозяйствования, как объект организации, является подчиненной по отношению к такому объекту как национальная система, поскольку именно на национальном уровне создается и внедряется правовое, методологическое и методическое обеспечение бухгалтерского учета. Учет отраслевых особенностей, а также специфики отдельных видов деятельности происходит также на национальном уровне путем создания соответствующего методического обеспечения, например, по страховой деятельности, банковскому делу и тому подобное.

4.

При анализе соответствия бухгалтерской (финансовой) отчетности налоговым декларациям и статистическим отчетам необходимо убедиться, что при ее составлении соблюдены общие требования, предусмотренные Положением по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, Положением по бухгалтерскому учету «Бухгалтерская отчетность организации» ПБУ 4/99, Методическими рекомендациями о порядке формирования показателей бухгалтерской отчетности организации и другими нормативными актами по бухгалтерскому учету.

Общими требованиями к бухгалтерской отчетности считаются следующие:

1) В бухгалтерскую (финансовую) отчетность должны включаться данные, необходимые для формирования достоверного и полного представления о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении. Достоверной и полной считается бухгалтерская (финансовая) отчетность, сформированная исходя из правил, установленных нормативными актами по бухгалтерскому учету. Для обеспечения достоверности данных бухгалтерского учета и бухгалтерской (финансовой) отчетности организации обязаны проводить инвентаризацию имущества и обязательств, в ходе которой проверяются и документально подтверждаются их наличие, состояние и оценка.

Данные бухгалтерской (финансовой) отчетности организации должны включать показатели деятельности всех подразделений (включая выделенные на отдельные балансы). Организации, осуществляющие составление сводной бухгалтерской финансовой) отчетности с учетом данных по своим дочерним (зависимым) обществам, устанавливают объем представляемой им дочерними и зависимыми обществами бухгалтерской (финансовой) отчетности и требования к ней, выдвигаемые учредителями для целей формирования сводной информации. Если выясняется недостаточность данных для формирования полного представления о финансовом положении организации, финансовых результатах ее деятельности и изменениях в ее финансовом положении, то в бухгалтерскую (финансовую) отчетность организация включает соответствующие дополнительные показатели и пояснения к рекомендованным Минфином РФ показателям.

2) При формировании бухгалтерской (финансовой) отчетности организаций должна быть обеспечена нейтральность информации, содержащейся в ней, т.е. исключено одностороннее удовлетворение интересов одних групп пользователей бухгалтерской (финансовой) отчетности перед другими. Если посредством отбора или формы представления информация влияет на решения и оценки пользователей с целью достижения предопределенных результатов или последствий, такая информация не является нейтральной.

3) Показатели об отдельных активах, обязательствах, доходах, расходах и хозяйственных операциях, в бухгалтерской (финансовой) отчетности отражаются обособленно в случаях их существенности и если без знания о них заинтересованными пользователями невозможна оценка финансового положения организации или финансовых результатов ее деятельности. Показатель считается существенным, если его нераскрытие может повлиять на экономические решения заинтересованных пользователей, принимаемые на основе отчетной информации. Существенной признается сумма, отношение которой к общему итогу соответствующих данных за отчетных год составляет не менее пяти процентов. Организация может принять решение о применении для целей отражения в бухгалтерской (финансовой) отчетности существенной информации, отличной от вышеназванного. Решение организацией вопроса, является ли данный показатель существенным, зависит от оценки показателя, его характера, конкретных обстоятельств возникновения.

4) По каждому числовому показателю бухгалтерской (финансовой) отчетности, кроме отчета, составляемого вновь созданной организацией за отчетный период, должны быть приведены данные минимум за два года – отчетный и предшествующий отчетному, а с 2011г. три показателя – отчетный и два предшествующих.

Организация вправе раскрывать по каждому числовому показателю данные более чем за два года. Если организация принимает решение в представляемой бухгалтерской (финансовой) отчетности раскрывать по каждому числовому показателю данные более чем за два года (три и более), то должна быть обеспечена сопоставимость данных за все периоды.

5) В бухгалтерской (финансовой) отчетности организация должна быть обеспечена сопоставимость отчетных данных с показателями за предшествующий год (годы) или соответствующие периоды предшествующих отчетных периодов. Если данные за период, предшествовавший отчетному, несопоставимы с данными за отчетный период, то первые из названных данных подлежат корректировке исходя из правил, установленных нормативными актами по бухгалтерскому учету.

6) В бухгалтерской (финансовой) отчетности не допускается зачет между статьями активов и пассивов, статьями прибылей и убытков, кроме случаев, когда такой зачет предусмотрен соответствующими положениями по бухгалтерскому учету.

7) Бухгалтерский баланс должен включать числовые показатели в нетто-оценке, то есть за вычетом регулирующих величин.

8) При составлении бухгалтерской (финансовой) отчетности должны быть исполнены требования ПБУ и др.нормативных док-ов по бухгалтерскому учету по раскрытию в бухгалтерской (финансовой) отчетности информации.

Тема 2. Анализ бухгалтерского баланса(4 часа)

1. Значение и функции бухгалтерского баланса в рыночной экономике.

2. Анализ бухгалтерского баланса, его основных статей и расчетных показателей.

3. Анализ состава активов.

4. Анализ пассива

1.

Термин «баланс» (лат.) буквально означает «двучашие» и употребляется как символ равновесия, равенства.

Бухгалтерский баланс (ББ) – это основная форма аналитической отчетности, характеризующая в денежной оценке финансовое положение организации по состоянию на отчетную дату.

Функции бухгалтерского баланса:

· экономико-правовая — является одним из признаков юридического лица; обеспечивает реализацию принципа бухгалтерского учета — имущественной обособленности организации;

· основной источник информации — знакомит пользователей экономической информации с имущественным состоянием организации;

· информирование о степени предпринимательского риска — баланс показывает способность организации в ближайшее время выполнить взятые на себя обязательства перед третьими лицами, наличие угроз финансовых затруднений;

· по бухгалтерскому балансу определяют финансовые результаты работы организации.

В практической деятельности различают несколько видов бухгалтерских балансов по функциональному назначению:

1. Ведение бухгалтерского учета на каждом предприятии начинается с составления вступительного баланса. Во вступительном балансе показываются: денежные вклады, организационные расходы, уставный капитал и расчеты с учредителями.

2. Промежуточный и годовой бухгалтерские балансы являются подвидами операционного баланса и могут быть похожи друг на друга по форме, они отличаются по технике формирования.

3. Соединительный баланс составляется при слиянии двух и более организаций в одно юридическое лицо.

4. Разделительный баланс составляется при выделении из единого баланса организации доли капитала для образования нового предприятия или при разделении одного предприятия на два или несколько предприятий.

5. Отдельный баланс — это баланс подразделения организации или его филиала.

6. Сводный баланс — это соединенные отдельные заключительные балансы при суммировании отчетных показателей и сведении общего итога актива и общего итога пассива в отдельную колонку.

7. Сводно-консолидированный баланс — это объединение балансов организаций, юридически самостоятельных, но связанных экономическими отношениями.

8. Санируемый баланс — это баланс, составленный в случае, когда организация близка к банкротству.

9. Ликвидационный баланс — это баланс, составленный при ликвидации организации, отличающийся от других как оценкой своих статей актива, так и их структурой.

10. Оборотный баланс — практически является перечнем всех счетов, приведенных в Главной книге, или согласно рабочему плану счетов, принятому в составе учетной политики организации, в котором приводятся только итоги дебетования и кредитования счетов.

Баланс состоит из двух равновеликих частей: актива и пассива, которые формируют 5 разделов.

В балансе для сравнения приводятся показатели дату отчетного периода, а также по состоянию на аналогичную дату двух прошедших периодов.

Первая часть баланса называется активом, а вторая – пассивом.

АКТИВ. I раздел – Внеоборотные активы (ВОА);

II раздел – Оборотные активы (ОА);

Iраздел +IIраздел = Активы или валюта баланса.

Активы отражают средства предприятия (ресурсы) по составу, размещению, т.е. имущество преприятия и все то, чем оно владеет. Активы могут приобретаться, обмениваться, создаваться. Они дают определенное представление о потенциале предприятия.

ПАССИВ. III раздел – Капитал и резервы (СК) – собственный капитал.

IV раздел – Долгосрочные обязательства (ДО);

V раздел – краткосрочные обязательства (КО).

ДО+КО = заемный капитал.

III+IV+ V – это пассив баланса.

Пассивы отражают собственные средства и привлеченные (заемные) в виде долгосрочных и краткосрочных кредитов.

Пассив показывает, откуда взялись средства, кому обязано за них предприятие.

2.

Общей целью анализа баланса является выявление и раскрытие информации о финансовом состоянии хозяйствующего субъекта и перспективах его развития, необходимой для принятия решений заинтересованными пользователями отчетности.

К основным задачам анализа баланса следует отнести:

• оценку имущественного положения анализируемого предприятия;

• анализ ликвидности отдельных групп активов;

• изучение состава и структуры источников формирования активов;

• характеристику обеспеченности обязательств активами;

• анализ взаимосвязи отдельных групп активов и пассивов;

• анализ способности генерировать денежные средства;

• оценку возможности сохранения и наращивания капитала.

Следует различать анализ баланса в широком и узком смыслах.

Анализ баланса в узком смысле может быть определен как анализ формально-технический. Цель такого анализа — изучить соотношения статей баланса и их изменение в отрыве от общей экономической ситуации, складывающейся внутри анализируемого предприятия и вне его.

При проведении такого анализа все внимание сосредоточено на показателях самого баланса, иная информация, характеризующая принципы учета и формирования отчетности данной организации, состояние внешней среды (уровень инфляции, стоимость финансовых ресурсов и др.), не рассматривается.

Цель анализа в широком смысле — изучить баланс с точки зрения экономического содержания протекающих хозяйственных процессов,отражением которых он и является. Для понимания этих процессов в ходе анализа привлекается дополнительная информация, раскрывающая состав, структуру, риски, связанные с используемыми в процессе финансово-хозяйственной деятельности активами и пассивами. В результате на основе промежуточных оценок имущественного и финансового состоянии организации формируется общее заключение о ее финансовой устойчивости и эффективности бизнеса.

Дата добавления: 2016-01-20; просмотров: 1739;