Классификации кредитных организаций

КРЕДИТНАЯ ОРГАНИЗАЦИЯ - юридическое лицо, которое для извлечения прибыли как основной цели своей деятельности на основании специального разрешения (лицензии) Центрального банка Российской Федерации (Банка России) имеет право осуществлять банковские операции, предусмотренные Федеральным законом «О банках и банковской деятельности». Кредитная организация образуется на основе любой формы собственности как хозяйственное общество.

Ст.1 ФЗ «О банках и банковской деятельности»

от 02.12.1990 г. № 395-1 (ред. от 13.07.2015).

Кредитные организации создаются как хозяйственные общества (акционерное общество, общество с ограниченной ответственностью или общество с дополнительной ответственностью).

КРЕДИТНОЙ ОРГАНИЗАЦИИ ЗАПРЕЩАЕТСЯ ЗАНИМАТЬСЯ ПРОИЗВОДСТВЕННОЙ, ТОРГОВОЙ И СТРАХОВОЙ ДЕЯТЕЛЬНОСТЬЮ.

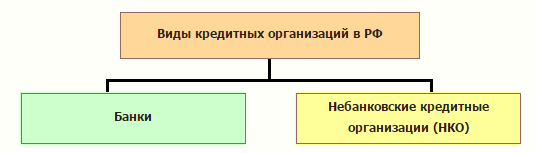

В банковской системе Российской Федерации в соответствии с законом «О банках и банковской деятельности» все кредитные организации подразделяются на два вида: банки и небанковские кредитные организации (НКО).

Банком признается кредитная организация, которая имеет исключительное право осуществлять в совокупности следующие банковские операции:

- привлечение во вклады денежных средств физических и юридических лиц,

- размещение указанных средств от своего имени и за свой счет на условиях возвратности, платности, срочности,

- открытие и ведение банковских счетов физических и юридических лиц

ч.2 ст.1 ФЗ «О банках и банковской деятельности»

НАЛИЧИЕ ЛИЦЕНЗИИ (РАЗРЕШЕНИЯ) БАНКА РОССИИ НА ПРИВЛЕЧЕНИЕ ДЕНЕЖНЫХ СРЕДСТВ ОТ ФИЗИЧЕСКИХ ЛИЦ – ГЛАВНЫЙ КРИТЕРИЙ, ПОЗВОЛЯЮЩИЙ ОТЛИЧИТЬ БАНКИ ОТ ИНЫХ КРЕДИТНЫХ ОРГАНИЗАЦИЙ.

Для того чтобы стать банком, кредитная организация должна получить соответствующую лицензию и «войти» в систему страхования вкладов, что является обязательным условием для всех банков.

МИНИМАЛЬНЫЙ РАЗМЕР УСТАВНОГО КАПИТАЛА вновь регистрируемого банка на день подачи ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций устанавливается в сумме

300 МИЛЛИОНОВ РУБЛЕЙ(с 1 января 2015 г.).

Банк России может предоставлять банку генеральную лицензию, дающую право осуществлять банковские операции со средствами в рублях и иностранной валюте, привлекать во вклады денежные средства физических и юридических лиц в рублях и иностранной валюте. Для ее получения банк должен иметь собственные средства (капитал) не менее 900 миллионов рублей.

По состоянию на 1 октября 2015 г. в РФ действуют 714 банков.

К банковским операциям относятся:

1) привлечение денежных средств физических и юридических лиц во вклады (до востребования и на определенный срок);

2) размещение привлеченных средств от своего имени и за свой счет;

3) открытие и ведение банковских счетов физических и юридических лиц;

4) осуществление переводов денежных средств по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам;

5) инкассация денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание физических и юридических лиц;

6) купля-продажа иностранной валюты в наличной и безналичной формах;

7) привлечение во вклады и размещение драгоценных металлов;

8) выдача банковских гарантий;

9) осуществление переводов денежных средств без открытия банковских счетов, в том числе электронных денежных средств (за исключением почтовых переводов).

Кредитная организация помимо перечисленных банковских операций вправе осуществлять следующие сделки:

1) выдачу поручительств за третьих лиц, предусматривающих исполнение обязательств в денежной форме;

2) приобретение права требования от третьих лиц исполнения обязательств в денежной форме;

3) доверительное управление денежными средствами и иным имуществом по договору с физическими и юридическими лицами;

4) осуществление операций с драгоценными металлами и драгоценными камнями в соответствии с законодательством Российской Федерации;

5) предоставление в аренду физическим и юридическим лицам специальных помещений или находящихся в них сейфов для хранения документов и ценностей;

6) лизинговые операции;

7) оказание консультационных и информационных услуг.

НЕБАНКОВСКАЯ КРЕДИТНАЯ ОРГАНИЗАЦИЯ:

- кредитная организация, имеющая право осуществлять отдельные банковские операции по усмотрению ЦБ РФ (ТОЛЬКО: открытие и ведение банковских счетов физических и юридических лиц; осуществление переводов денежных средств по поручению физических и юридических лиц, в том числе банков-корреспондентов, по их банковским счетам; осуществление переводов денежных средств без открытия банковских счетов).

Основным критерием, отличающим небанковскую кредитную организацию от банка, является перечень банковских операций, которые имеют право осуществлять банк и НКО. Только банки вправе проводить максимально широкий круг денежных операций (сделок), принятых в данной стране в данное время.

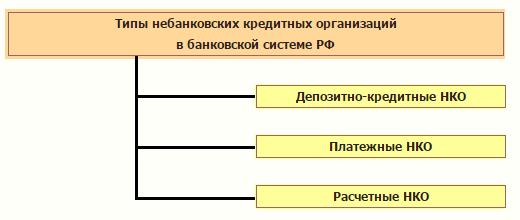

Деление небанковских кредитных организаций на виды осуществляется Банком России путем определения круга банковских операций, предписанных для того или иного вида небанковских кредитных организаций.

Виды небанковских кредитных организаций (НКО):

1. Платежные НКО.НКО, имеющие право на осуществление переводов денежных средств без открытия счета и проведение связанных с ними иных банковских операций;

2) Расчетные НКО и Депозитно-кредитные НКО.НКО, имеющие право осуществлять отдельные банковские операции, сочетания которых устанавливаются Центральным банком. (Инструкция № 135-И[5]).

Депозитно-кредитные НКО могут привлекать денежные средства на депозиты только от юридических лиц, размещать привлеченные деньги (выдавать кредиты физическим и юридическим лицам), заниматься куплей-продажей иностранной валюты в безналичной форме, проводя эту операцию исключительно от своего имени и за свой счет и выдавать банковские гарантии. Депозитно-кредитным НКО не разрешается открывать и вести банковские счета, осуществлять расчеты по поручению физических и юридических лиц, заниматься инкассацией, осуществлять переводы без открытия банковских счетов.

Платежные НКО появились после принятия ФЗ№ 161-ФЗ «О национальной платежной системе», который обязал всех юридических лиц, предоставляющих услуги по переводу денежных средств, иметь статус банка или НКО и работать с лицензией Центрального банка. Для работы с электронными деньгами и для осуществления платежей, принятых от физлиц в пользу иных физических или юридических лиц необходимым и достаточным условием является наличие в лицензии права на осуществление переводов без открытия клиентам банковского счета. Чтобы соответствовать новому закону известные на рынке операторы электронных денег, действовавшие ранее как обычные коммерческие компании, получили лицензию ЦБ РФ для платежных НКО и стали работать в качестве небанковской кредитной организации.

По сути, Платежные НКО могут только совершать денежные переводы без открытия счета.

Среди платежных НКО такие известные компании как Деньги.Мэйл.Ру, Единая касса, Монета.ру, Московский клиринговый центр («Элекснет»), Премиум, ПэйПал РУ, ПэйЮ, ЭПС и Яндекс.Деньги.

Расчетные НКО преобладают в банковской системе, на их долю приходится более 77% всех зарегистрированных НКО. Расчетные НКО имеют право на совершение наиболее широкого спектра банковских операций, предусмотренных для небанковских кредитных организаций. Они имеют право на открытие и ведение банковских счетов юридических лиц, переводов денежных средств по поручению юридических лиц, в том числе банков-корреспондентов, по их банковским счетам без ограничений, которые предусмотрены по этим же видам операций для Платежных НКО, а также на инкассацию денежных средств, векселей, платежных и расчетных документов и кассовое обслуживание юридических и физических лиц (осуществляется только в связи с переводами денежных средств без открытия банковских счетов, в том числе электронных денежных средств), на куплю-продажу иностранной валюты в наличной и безналичной формах, на осуществление переводов денежных средств без открытия банковских счетов.

К расчетным НКО относятся, например, НКО «Расчетная палата РТС»; ЗАО «Межрегиональный клиринговый центр», «Вестерн Юнион ДП Восток», НКО «Рапида».

Ни Платежные, ни Расчетные НКО не могут заниматься выдачей кредитов и привлечением денежных средств на депозиты.

Минимальный размер уставного капитала вновь регистрируемой небанковской кредитной организации, ходатайствующей о получении лицензии, предусматривающей право на осуществление расчетов по поручению юридических лиц, в том числе банков-корреспондентов, по их банковским счетам, на день подачи ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций устанавливается в сумме 90 миллионов рублей.

Минимальный размер уставного капитала вновь регистрируемой небанковской кредитной организации, не ходатайствующей о получении такой лицензии, на день подачи ходатайства о государственной регистрации и выдаче лицензии на осуществление банковских операций устанавливается в сумме 18 миллионов рублей;

Перечень банковских операций, которые имеют право выполнять в соответствии с имеющейся лицензией кредитные организации, установлен статьей 5 Федерального закона "О банках и банковской деятельности".

Дата добавления: 2016-01-18; просмотров: 4338;