Виды трестовых операций

Трастовыми операциями называются операции по управлению имуществом клиента и выполнению других услуг по поручению и в интересах клиента или третьего лица на правах его доверенного лица.

Сущность доверительных операций заключается в передаче клиентами банкам своего имущества (без передачи права собственности) для последующего инвестирования этих средств от имени их владельцев и по их Поручению на различных рынках с целью получения прибыли, с которой банки взимают определенную плату в виде комиссии.

Субъектами трастовых отношений являются:

Учредитель траста - это юридическое или физическое лицо, передающее имущество в управление

Управляющий имуществом - юридическое лицо (банк), осуществляющее управление имуществом в интересах выгодоприобретателя. Данный вид деятельности подлежит лицензированию.

Выгодоприобретатель - лицо, в пользу которого был заключен договор об учреждении траста.

Объектом траста может быть любое имущество в денежной и неденежной формах или имущественные права, принадлежащие учредителю управления на правах собственности или полного хозяйственного ведения.

Доверительное управление денежными средствами может осуществляться в форме либо полного доверительного управления, либо доверительного управления по согласованию, либо доверительного управления по приказу.

При полном доверительном управлении денежными средствами доверительный управляющий осуществляет действия с денежными средствами учредителя траста самостоятельно в пределах предоставленных полномочий по управлению.

Виды трастовых операций

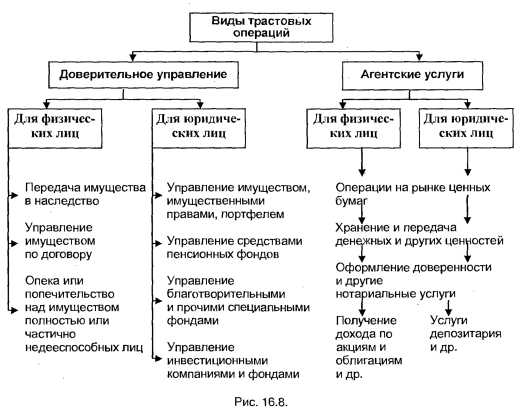

Классификация трастовых операций может быть разработана с учетом различных признаков. В предлагаемой классификации учитывается вид трастовой операции и тип клиента (см. рис. 16.8).

Первый вид трастовых операций — это доверительное управление, т.е. система отношений между собственником имущества и другим лицом, доверительным управляющим, которое в силу заключенного договора получило от собственника право на распоряжение его собственностью. Это право может включать совершение сделок и иных юридических действий при получении соответствующего поручения от собственника или без предварительного согласования с ним (оставаясь в рамках договора и получая за это комиссионное вознаграждение). Доверительный управляющий в своих действиях выступает от своего имени, но по поручению и за счет средств клиента — собственника имущества, и в случаях, предусмотренных договором, несет материальную ответственность за результаты действий.

Второй вид трастовых операций — агентские услуги. Участниками агентских услуг являются:

— принципал (доверитель) — лицо, поручающее другому лицу выполнить какие-либо действия и передающее ему свои полномочия;

— агент — лицо, действующее от имени принципала и выполняющее в точности его поручение.

В агентских услугах право собственности на имущество (имущественные права) остается у принципала (доверителя). Агент выполняет лишь функции поверенного. В соответствии с договором он несет ответственность только за качество исполнения самого поручения, а не за конечные результаты, последствия данного поручения. Агент может от имени клиента заключать договора, получать ссуды, выписывать чеки, индоссировать векселя, оплачивать счета доверителя, оформлять страховые полисы и пр. Агент действует за счет средств принципала и получает от него вознаграждение.

Далее рассмотрим подробнее отдельные виды трастовых операций.

Передача имущества в наследство связана с соблюдением интересов всех наследников. В ходе данной операции доверительный управляющий получает решение суда на открытие наследства, собирает наследуемое имущество, определяет его состав, рассчитывается по долгам, оплачивает административные издержки и налоги, делит оставшееся имущество между наследниками в соответствии с завещанием или законом о наследовании.

Управление имуществом по договору осуществляется в интересах доверителя (учредителя траста) или бенефициара. Оно может включать размещение денежных средств, покупку недвижимости с последующим управлением, формирование портфеля ценных бумаг (с корректировкой его содержимого в последующем) и другие операции. Обычно физические лица поручают трастовым подразделениям банка заботу о своем имуществе, поскольку сами не владеют необходимой информацией и квалификацией. Целью подобной деятельности, как правило, является извлечение дохода.

дохода.

АВАЛЬПоручительство, гарантия, согласно которой авалист (поручившееся лицо) принимает на себя ответственность за оплату векселя перед его владельцем.

АВИЗООфициальное почтовое или телеграфное сообщение, извещение, уведомление, призванное свидетельствовать о выполнении определенного круга поручений, о проведении операций, поступлении платежей, об изменении состояния взаимных расчетов. Авизо чаще всего связаны со взаимными денежными расчетами, движением денежных средств.

АККРЕДИТИВ(от лат. accredo — доверяю)

· Денежный документ, содержащий поручение о выплате определенной суммы денег физическому или юридическому лицу в соответствии с условиями, указанными в документе. Денежные аккредитивы являются именными. Они позволяют получить указанную в аккредитиве сумму полностью или частями в течение определенного периода времени;

· способ безналичных расчетов между предприятиями и организациями, суть которого состоит в том, что банк плательщика дает поручение банку, обслуживающему получателя платежа, оплатить требуемую сумму в оговоренный срок на основе условий, предусмотренных в аккредитивном заявлении плательщика.

· АКЦЕПТ (от лат. acceptus — принятый)

· Обязательство (подтверждение согласия) плательщика оплатить в установленный срок переводный вексель (тратту), выставленный на оплату счет, удовлетворить друтие требования об оплате. Акцепт оформляется в форме надписи «акцептовано» на платежном требовании и подписью. Когда говорят, что документ акцептован, это означает, что есть согласие плательщика (банка) на его оплату. Акцептом называют также согласие одной из договаривающихся сторон на заключение договора по предложению (оферте) другой стороны.

АННУИТЕТ(от лат. annuitas — ежегодный платеж)

· Один из видов срочного государственного займа, по которому ежегодно выплачиваются проценты и погашается часть суммы;

· равные друг другу денежные платежи, выплачиваемые через определенные промежутки времени в счет погашения полученного кредита, займа и процентов по нему.

БАНК

(от итал. banco - скамья)

Финансовая организация, учреждение, производящее разнообразные виды операций с деньгами и ценными бумагами и оказывающее финансовые услуги правительству, предприятиям, гражданам и друг другу. Банки выпускают, хранят, предоставляют в кредит, покупают и продают, обменивают деньги и ценные бумаги, контролируют движение денежных средств, обращение денег и ценных бумаг, оказывают услуги по платежам и расчетам.

БАНКНОТЫБанковские билеты, денежные знаки разного достоинства, выпускаемые в обращение в стране.

БАНКОМАТАппарат для выдачи наличных денег по кредитной карте в пределах лимита, определенного для владельца карты. Устанавливается в крупных магазинах, на вокзалах, на улицах. Выдает деньги при идентификации владельца пластиковой расчетной карты через компьютерную сеть, связанную с расчетным центром банка. Процедура выдачи денег включает также набор с клавиатуры личного идентификационного кода владельца карты, поэтому требует выполнения правил информационной безопасности.

БАНКРОТНесостоятельный должник. Юридическое или физическое лицо объявляется банкротом тогда, когда сумма задолженности, затребованной к оплате и не погашенной в срок, превысила документированную стоимость движимого или недвижимого имущества.

БЕНЕФИЦИАР(от франц. benefice - прибыль, польза, бенефициарий)

Лицо, которому предназначен денежный платеж, получатель денег.

ВАЛЮТНЫЕ СЧЕТА

Банковские счета, на которых находится иностранная валюта физических и юридических лиц, государственных учреждений. Через такие счета проводятся расчеты в валюте.

ВЕКСЕЛЬ

(от нем. wechsel - обмен)

Ценная бумага в виде долгосрочного обязательства, составленного в письменном виде по определенной форме. Вексель дает лицу, которому он выдан (кредитору, заимодавцу), именуемому векселедержателем, безусловное, поддерживаемое законом право на получение (возврат) предоставленного им на фиксированный срок и на определенных условиях денежного долга. Простой вексель удостоверяет обязательство заемщика, векселедателя, уплатить заимодавцу, векселедержателю, положенный к возврату долг в оговоренный срок. Переводный вексель, именуемый траттой, выписывается векселедержателем (трассантом) в виде письменного поручения, приказа векселедателю (трассату) заплатить заимствованную сумму с процентами третьему лицу (ремитенту).

ВКЛАДДенежные средства, внесенные на хранение в банк или в другое финансовое учреждение. Лицо, внесшее вклад, именуют вкладчиком. Существуют именные вклады и вклады на предъявителя. Вкладом на предъявителя вправе пользоваться любое лицо, предъявившее документ, удостоверяющий вложение средств. Вклады до востребования вносятся без указания срока хранения, а срочные вклады - на определенный срок.

ЕНОМИНАЦИЯ

(от лат. denominatio - переименование)

Укрупнение денежной единицы страны без изменения ее наименования, проводимое в целях облегчения денежного обращения и придания большей полноценности деньгам. Например, в 1961 г. "старые" деньги в СССР были заменены на "новые" таким образом, что 10 "старым" рублям соответствовал 1 "новый" рубль. Благодаря деноминации удается значительно сократить число денежных купюр и монет, находящихся в обращении.

ДЕНОНСАЦИЯ

(от франц. denonciation, лат. denuntiatio - уведомление)

Официальный отказ от договора, прекращение договора. Официальный отказ от договора одной из сторон может быть заявлен с момента истечения срока договора.

ДЕПОЗИТ

(от лат. depositum - вещь, отданная на хранение)

· Денежные вклады в банки (банковские депозиты);

· ценные бумаги и денежные средства, передаваемые на хранение в кредитное учреждение;

· взносы денежных средств в различные учреждения, производимые в качестве платежей, для обеспечения требуемой оплаты;

· записи в банковских книгах, содержащие или подтверждающие требования клиентов к банку.

ДЕПОНИРОВАНИЕ

Передача денег и ценных бумаг на хранение в кредитные и другие учреждения.

ДИВИДЕНД

(от лат. dividendus - подлежащий разделу)

Часть прибыли акционерного общества, которую оно распределяет между акционерами (обладателями акций) и выплачивает им ежегодно в соответствии с имеющимися у них акциями с учетом достоинства акций. Размер дивидендов, выплачиваемых на привилегированные акции, фиксирован заранее. Дивиденды по обыкновенным акциям могут меняться в зависимости от прибыльности акционерного общества и направлений использования полученной прибыли.

ЗАДАТОК

Гарантийный взнос в виде денежной суммы или имущественных ценностей, передаваемых одним экономическим субъектом другому в качестве гарантии выполнения принятых этим субъектом обязательств по отношению к тому, кому выдан задаток. Если субъект, давший задаток, не выполняет принятых им обязательств, то задаток теряется, то есть переходит к тому, кому он выдан в качестве гарантии. Если же обязательства выполнены, то задаток возвращается, либо засчитывается в оплату за исполнение обязательств. Например, субъект А заказал субъекту Б сшить ему пальто и принял на себя обязательство оплатить готовое пальто. В качестве гарантии последующей оплаты А выдает Б задаток в виде, скажем, части стоимости готового пальто. Если заказчик А отклоняется от приобретения сшитого ему пальто без достаточных к тому оснований, портной Б вправе не возвращать ему задаток.

ЗАДОЛЖЕННОСТЬ

Сумма финансовых обязательств, денежных долгов, подлежащая погашению, возврату в определенный срок. Если к этому сроку задолженность не погашена, то она становится просроченной.

ЗАЕМ

Один из видов договора, соглашения между двумя договаривающимися сторонами: заимодавцем и заемщиком. Согласно такому договору заемщик получает от заимодавца в собственность или в оперативное управление деньги либо товары, а через определенный срок обязан вернуть равную сумму денег или товары эквивалентной значимости и ценности. Договор займа, как правило, безвозмездный.

ЗАИМОДАВЕЦ

Лицо, предоставившее заем, приобретающее право на его последующий возврат и получение процентов или на другую форму оплаты.

ИМПОРТНЫЙ ЛИЗИНГ

Торговая операция, при которой лизинговая компания закупает оборудование у иностранной фирмы и предоставляет его отечественному арендатору.

ИМУЩЕСТВО

· Материальные ценности, вещи, находящиеся во владении юридических и физических лиц; различают движимое, перемещаемое имущество и недвижимое в виде земли и прикрепленных к ней объектов;

· имущественные права и обязанности юридических и физических лиц, например наследственное имущество, имущество, находящееся на балансе предприятия, ответственность за охрану имущества.

· ИПОТЕКА

· (от греч. hypotheke - заклад, залог)

· Залог недвижимого имущества, главным образом земли и строений, с целью получения ипотечной ссуды. Ипотека представляет такой вид залога, при котором закладываемое имущество не передается в руки кредитора, а остается у должника. Под ипотекой понимают также закладную и долг по ипотечному кредиту.

КВАЗИДЕНЬГИ

Безналичные денежные средства на срочных и сберегательных вкладах в коммерческих банках.

КРЕДИТ

(от лат. credit - он верит)

Ссуда в денежной или товарной форме, предоставляемая кредитором заемщику на условиях возвратности, чаще всего с выплатой заемщиком процента за пользование ссудой.

КРЕДИТОСПОСОБНОСТЬ

Наличие у заемщика предпосылок, возможностей получить кредит и возвратить его в срок. Определяется экономическим положением компании, ее надежностью, наличием ликвидных активов, возможностью мобилизации финансовых ресурсов.

ЛИЗИНГ

(от англ. leasing - аренда)

Долгосрочная аренда (на срок от 6 месяцев до нескольких лет) машин, оборудования, транспортных средств, сооружений производственного назначения, предусматривающая возможность их последующего выкупа арендатором.

Дата добавления: 2015-12-29; просмотров: 935;