Методологія побудови моделі

Модель Манделла — Флемінга розроблена американськими економістами Робертом Манделою і Маркусом Флемінгом у 60-х роках ХХ ст. Вона є модифікацією моделі IS – LM (див. розд. 14). Головна відмінність цих моделей полягає в тому, що модель

IS – LM описує закриту економіку, а модель Манделла — Флемінга — відкриту. Тому крім доходу і внутрішньої процентної ставки модель Манделла — Флемінга враховує такі три змінні: чистий експорт, валютний курс, світова процентна ставка.

Концептуальною основою моделі Манделла—Флемінга є припущення про абсолютну мобільність капіталу. Під абсолютною мобільністю капіталу розуміється спроможність капіталу без перешкод вільно переміщуватися між окремими країнами залежно від рівня його дохідності. Оскільки рівень дохідності капіталу визначається рівнем процентної ставки, то це означає, що різниця процентних ставок між окремими країнами викликає міжнародне переміщення капіталу.

Модель Манделла — Флемінга може розроблятися у двох варіантах: на базі великої відкритої економіки або на базі малої відкритої економіки. Поняття «велика» і «мала» економіка пов’язані не з масштабами національних економік, а з їхніми частками на світових фінансових ринках. До великих відкритих економік належать економіки тих країн, частки яких на світових фінансових ринках значні. Процентна ставка в таких країнах залежить від внутрішнього фінансового ринку, тобто визначається рівновагою між національними заощадженнями та інвестиціями. Мала відкрита економіка становить незначну частку на світових фінансових ринках, а її процентна ставка залежить від світової процентної ставки.

До малих відкритих економік належать економіки переважної більшості країн, у тому числі України. Тому модель Манделла — Флемінга нами буде розглядатися на базі малої відкритої економіки.

Згідно з припущенням про абсолютну мобільність капіталу світова процентна ставка визначається екзогенно і не залежить від малої відкритої економіки, а її внутрішня процентна ставка (r) дорівнює світовій процентній ставці (rw) Алгебраїчно зв’язок між внутрішньою і світовою процентними ставками можна записати так:

(16.6)

(16.6)

Щоб розкрити логіку рівняння (16.6) припустимо, що в малій відкритій економіці відбулася подія, яка спричинила підвищення внутрішньої процентної ставки порівняно зі світовою (r > rw). В умовах абсолютної мобільності капіталу зростання внутрішньої процентної ставки спровокує приплив в країну капіталу, який через відповідний передатний механізм спричинятиме збільшення пропозиції грошей, допоки внутрішня процентна ставка не знизиться до рівня світової (r ® rw). Якщо, навпаки, внутрішня процентна ставка під впливом екзогенних чинників знизиться порівняно зі світовою (r < rw), то відбудеться відплив з країни капіталу, який через певний передатний механізм викличе скорочення пропозиції грошей і підвищення внутрішньої процентної ставки до рівня світової (r ® rn). Отже, в умовах малої відкритої економіки з абсолютною мобільністю капіталу капітал швидко переміщується між країнами й завдяки цьому утримує внутрішню процентну ставку на рівні світової процентної ставки (r = rw).

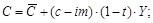

Модель Манделла — Флемінга, як і модель IS – LM, можна описати за допомогою двох рівнянь, одне з яких описує криву IS, а інше — криву LM. Спочатку розглянемо рівняння кривої IS, яке відображує рівновагу на товарному ринку в малій відкритій економіці з абсолютною мобільністю капіталу. Його можна вивести на базі рівнянь, що описують рівновагу на товарному ринку:

Звернемо увагу на деякі особливості наведених рівнянь: функція споживання додатково враховує граничну схильність до імпорту, інвестиційна функція спирається на світову процентну ставку; функція чистого експорту відповідає рівнянню (16.2). Зведемо всю систему рівнянь в одне розгорнуте рівняння рівноваги на товарному ринку:

(16.7)

(16.7)

Якщо рівняння (16.7) розв’язати відносно Y і врахувати, що  то отримаємо уніфіковане рівняння кривої IS:

то отримаємо уніфіковане рівняння кривої IS:

(16.8)

(16.8)

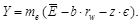

Рівняння (16.8) показує, що у малій відкритій економіці дохід (Y) прямо залежить від автономних витрат (  ), обернено — від світової процентної ставки (rw) і валютного курсу (є).

), обернено — від світової процентної ставки (rw) і валютного курсу (є).

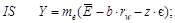

Тепер звернемося до рівняння кривої LM, яке відображує рівновагу на грошовому ринку в малій відкритій економіці з абсолютною мобільністю капіталу. Оскільки за цих умов r = rw, то рівняння, яке відображує рівновагу на грошовому ринку, слід записати так:

(16.9)

(16.9)

Але форма рівняння (16.9) не відповідає ідеології моделі Манделла — Флемінга. Це пояснюється тим, що в даному рівнянні пропозиція грошей виконує роль ендогенної змінної, тоді як в дійсності вона є екзогенною змінною. Інші чинники рівняння (16.9) також не можуть бути ендогенними змінними рівняння кривої LM. Так, дохід не може виконувати цю роль, оскільки не є категорією грошового ринку, а формується на товарному ринку. Що стосується світової процентної ставки, то вона, як відомо, не залежить від змін на грошовому ринку, а визначається екзогенно, тобто на світових фінансових ринках. За цих умов криву LM може адекватно описувати лише таке рівняння, яке відображує рівновагу на грошовому ринку без ендогенних змін:

(16.10)

(16.10)

Усі змінні рівняння (16.10) є екзогенними, оскільки від їх значення залежить рівновага на грошовому ринку. Але якщо значення MS / P та rw задаються до побудови моделі Манделла — Флемінга, то значення Y випливає з побудови цієї моделі, оскільки є ендогенною змінною рівняння кривої IS (16.8).

Модель Манделла — Флемінга використовується для пояснення впливу макроекономічної політики на дохід у короткостроковому періоді. Ця обставина суттєво впливає на визначення екзогенних та ендогенних змінних моделі.

До екзогенних змінних моделі Манделла — Флемінга входять інструменти макроекономічної політики: державні закупівлі, трансферти і податки, які є інструментами фіскальної політики; пропозиція грошей, яка є інструментом монетарної політики; мито і квоти, що є інструментами торговельної політики. Крім цього, до екзогенних змінних моделі відноситься і світова процентна ставка.

Інструменти фіскальної політики впливають на дохід через автономні витрати у складі рівняння (16.8), яке описує криву IS. Вплив інструментів торговельної політики на дохід здійснюється через чистий експорт, який входить до складу автономних витрат. Пропозиція грошей, що входить до складу рівняння (16.10), впливає на дохід опосередковано — через валютний курс.

До ендогенних змінних можуть відноситися лише такі змінні, які залежать від екзогенних змінних. Як видно з рівняння (16.8), ендогенною змінною моделі є дохід, який залежить від автономних витрат, світової процентної ставки і валютного курсу. Але автономні витрати і світова процентна ставка визначаються екзогенно. Ендогенною змінною моделі Манделла — Флемінга може бути лише валютний курс, який залежить від пропозиції грошей. Незважаючи на те, що валютний курс у рівнянні кривої LM відсутній, він є проміжною ланкою передатного механізму, на базі якого пропозиція грошей врівноважує грошовий ринок. Валютний курс, з одного боку, обернено залежить від пропозиції грошей, з іншого — обернено впливає на дохід.

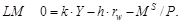

Отже, згідно з моделлю Манделла—Флемінга рівновагу в малій відкритій економіці з абсолютною мобільністю капіталу можна описати за допомогою двох рівнянь:

(16.11)

(16.11)

(16.12)

(16.12)

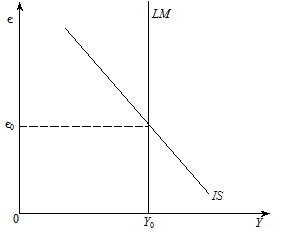

Відповідно до рівнянь (16.11) і (16.12) побудуємо графічну модель Манделла — Флемінга в координатах Y – є (рис. 16.3)

Рис. 16.3. Модель Манделла — Флемінга в координатах Y – є.

Як видно з рис. 16.3, крива IS має від’ємний нахил, оскільки відображує обернену залежність між реальним валютним курсом і ВВП: зростання валютного курсу скорочує чистий експорт і зменшує ВВП; зниження валютного курсу стимулює приріст чистого експорту і збільшує ВВП. Крива LM має вигляд вертикальної лінії, оскільки валютний курс не входить у її рівняння. Рівновага в економіці забезпечується в точці перетину кривих IS і LM. Ця точка визначає валютний курс і ВВП, за яких товарний і грошовий ринки знаходяться в рівноважному стані.

Щоб розкрити механізм впливу макроекономічної політики на дохід згідно з моделлю Манделла—Флемінга, слід враховувати, що наслідки її впливу на дохід залежать від валютного режиму (плаваючий чи фіксований валютний курс). Отже, об’єктом аналізу спочатку буде мала відкрита економіка з плаваючим валютним курсом, а потім — з фіксованим. У межах кожного валютного режиму послідовно розглядатимуться фіскальна, монетарна та торговельна політика. При цьому під валютним режимом будемо розуміти режим реального валютного курсу. Реальний валютний курс є фіксованим, якщо державне регулювання номінального курсу підпорядковується необхідності забезпечення стабільності реального курсу валюти. Реальний валютний курс є плаваючим, якщо держава не втручається в процес курсоутворення.

Макроекономічна політика

за плаваючого валютного курсу

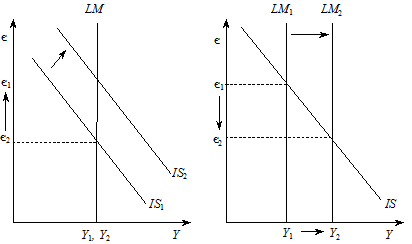

Фіскальна політика. Припустимо, що держава стимулює зростання автономних витрат шляхом збільшення державних закупівель, трансфертів або зниження податків. Графічну інтерпретацію наслідків цієї політики наведено на рис. 16.4. Як бачимо, стимулювальна фіскальна політика переміщує криву IS вправо (IS1 ® IS2). Внаслідок цього валютний курс зростає, але ВВП не змінюється, тоді як у закритій економіці стимулювальна фіскальна політика збільшує ВВП. Виникає питання: чим зумовлена така відмінність?

Із розд. 14 відомо, що в закритій економіці застосування стимулювальної фіскальної політики викликає збільшення доходу і зростання процентної ставки, яка, породжуючи ефект витіснення інвестицій, частково зменшує приріст ВВП. У малій відкритій економіці внутрішня процентна ставка зростає лише тимчасово. Це зумовлено тим, що в разі її зростання порівняно зі світовою процентною ставкою відбувається приплив капіталу, який збільшує попит на вітчизняну валюту і підвищує її курс, що викликає ефект витіснення чистого експорту і зменшення ВВП. Приплив капіталу і його наслідки тривають допоки зменшення ВВП не зумовить скорочення попиту на гроші, яке, у свою чергу, викликає зниження внутрішньої процентної ставки до рівня світової процентної ставки. Як тільки r досягне rw, ефект приросту ВВП, викликаний стимулювальною фіскальною політикою, повністю нейтралізуються ефектом витіснення чистого експорту. Отже, за плаваючого курсоутворення стимулювальна фіскальна політика в малій відкритій економіці з абсолютно мобільним капіталом є неефективною.

| Рис. 16.4. Стимулювальна фіскальна або торговельна політика за плаваючого курсоутворення | Рис. 16.5. Стимулювальна монетарна політика за плаваючого курсоутворення |

Монетарна політика. Нехай центральний банк збільшує пропозицію грошей. Графічне відображення наслідків такої політики наведено на рис. 16.5. Як бачимо, крива LM переміщується вправо (LM1 ® LM2), а зниження валютного курсу (є1 ® є2) збільшує дохід (Y1 ® Y2). Аналогічний наслідок спричинює стимулювальна монетарна політика і в закритій економіці. Згідно з моделлю IS – LM монетарна експансія зменшує процентну ставку і в такий спосіб стимулює інвестиції і збільшує ВВП. Проте в малій відкритій економіці передатний механізм монетарної політики інший. За моделлю Манделла — Флемінга збільшення пропозиції грошей знижує внутрішню процентну ставку порівняно із світовою. Це спричинює відплив капіталу, збільшення пропозиції національної валюти на валютному ринку і зниження її курсу, що стимулює чистий експорт і збільшує ВВП. Отже, за даних умов монетарна експансія є ефективною.

Торговельна політика. Якщо припустити, що держава запровадила імпортне мито або квоти, то це викличе скорочення імпорту і збільшення чистого експорту. Тому на рис. 16.4 крива IS переміститься вправо (IS1 ® IS2). Але скорочення імпорту породжує ще один наслідок — зменшення пропозиції національної валюти на валютному ринку. Як видно з рис. 16.4, це спрямовує курс національної валюти до зростання, що зменшує чистий експорт. У підсумку маємо таке: приріст чистого експорту, який досягається за рахунок торговельної політики, нейтралізується його зменшенням внаслідок зростання валютного курсу. Отже, за даних умов торговельна політика є неефективною.

Дата добавления: 2015-11-04; просмотров: 976;