Характеристики облигаций

Инвестор приобретает ценную бумагу, чтобы получать доходы, которые она приносит. Важнейшей характеристикой облигации является ее инвестиционная или внутренняя стоимость - это суммарная текущая стоимость платежей, генерируемых данной облигацией

В качестве генерируемых платежей выступают: купоны и выплата номинально й стоимости

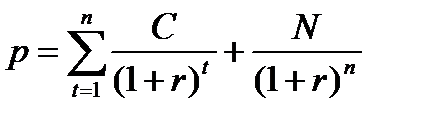

Следовательно, инвестиционная или внутренняя стоимость находится

(1)

(1)

где: Р— цена облигации,

С — купон;

N — номинал;

n — число лет до погашения облигации;

r— ожидаемая доходность (ставка дисконтирования)

t- кол-во временных периодов

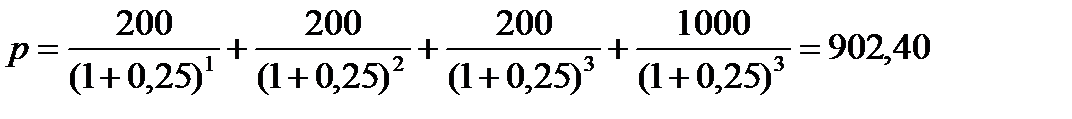

Пример

Номинал облигации равен 1 000 руб., купон — 20% (отношение величины купона к номиналу наз. купонной ставкой), выплачивается один раз в год, до погашения остается три года. На рынке доходность на инвестиции с уровнем риска, соответствующим данной облигации, оценивается в 25%. Определить курсовую стоимость бумаги.

руб.

руб.

В нашем примере, заплатив за облигацию 902,40 руб., вкладчик обеспечил себе ежегодную доходность из расчета 25% годовых.

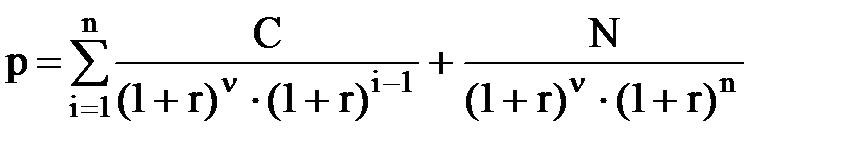

Приведенные формулы позволяют рассчитать чистую цену облигации, т.е. цену на основе целых купонных периодов. Однако бумаги продаются и покупаются также в ходе купонного периода. Потому следует ответить на вопрос, каким образом рассчитать полную цену облигации, т.е. цену, скорректированную на размер накопленных к моменту сделки суммы купонных процентов.

В общем виде формула определения цены облигации для такого случая, когда купон выплачивается один раз в год, имеет следующий вид:

(3)

(3)

где:

V = t/365 в днях. (4)

t — число дней с момента сделки до выплаты очередного купона: n - целое число лет, которое остается до погашения облигации, включая текущий год.

Если купон выплачивается т раз в год, то число купонных периодов в формуле (3) корректируется на т, как было показано выше, а в знаменателе формулы (4) вместо 365 дней указывается число дней в купонном периоде.

Показатель внутренней стоимости облигации используется для сравнения с рыночной ценой облигации. Разница между внутренней стоимостью облигации и ее рыночной называется чистой текущей стоимостью и служит показателем оцененности бумаги, Если внутренняя стоимость облигации выше цены, то следовательно облигация недооценена и наоборот.

Теоремы оценки облигаций:

1) Цена облигации и доходность до погашения находятся в обратной связи. При повышении доходности цена облигации падает, при понижении — возрастает.

2) Чем выше купонная выплата, тем слабее реагирует цена на изменение доходности

3) Колебания цены при изменении доходности будет при прочих равных условиях тем больше, чем более продолжительным является промежуток времени до погашения облигации

4)При понижении доходности до погашения на 1% цена облигации возрастает в большей степени, чем ее падение при увеличении доходности до погашения на 1% при прочих равных условиях.

5) Если доходность до погашения выше купонного процента, (r>C) облигация продается со скидкой.

Если доходность до погашения, ниже купонного процента, (r<C) облигация продается с премией.

Если доходность до погашения равна купонному проценту (r=C), цена облигации равна номиналу.

Дата добавления: 2015-10-09; просмотров: 863;