Лекция 9. Пути повышения эффективности деятельности туристских фирм

Основные меры повышения эффективности деятельности предприятия и его развития разделяются на организационные, экономические и финансовые.

Организационные включают: реструктуризацию предприятия; переориентацию производства и сбыта на потребителя; контроль за расходами (затратами); оптимизацию производственного процесса; сокращение нерентабельных производств; повышение квалификации менеджеров.

Экономические - экономию ресурсов; переход к рыночным условиям хозяйствования; переход на новую ценовую политику; повышение материальных стимулов труда; переход на экономические методы управления.

Финансовые подразумевают увеличение капитала; преобразование заемного капитала в собственный (путем участия кредиторов в предприятии); взыскание требований с дебиторов; переход на взаимозачеты; реструктуризацию долгов путем преобразования краткосрочных задолженностей в долгосрочные ссуды.

Разработка мероприятий по обеспечению реализации резервов развития и роста туристических фирм организуется по основным направлениям ее деятельности. Эти направления можно подразделить на следующие группы.

•Организационные. К ним относятся мероприятия по совершенствованию организационной структуры управления предприятием; совершенствованию форм специализации отдельных структурных единиц и подразделений; внедрению прогрессивных форм организации труда; совершенствованию режимов работы фирмы и п.

•Технические - мероприятия по повышению уровня автоматизации и механизации труда работников; внедрению более производительных машин и оборудования; повышению коэффициентов их использования.

• Технологические - мероприятия по внедрению прогрессивной технологии продвижения турпродуктов, внедрению прогрессивных методов продажи туров и новых видов туристских услуг покупателям; совершенствованию технологии приема и обслуживания туристов и т. п.

• Экономические - мероприятия по формированию центров ответственности на базе отдельных структурных единиц и подразделений с правом самостоятельного распоряжения частью суммы полученной прибыли; совершенствованию системы участия наемных работников в прибылях и т. п.

• Социальные - мероприятия по укреплению трудовой дисциплины на предприятии; совершенствованию условий труда и быта персонала; созданию благоприятного психологического климата и т. п.

Реализация многих из этих мероприятий может быть осуществлена на каждом предприятии, в его структурных единицах и подразделениях, на конкретных рабочих местах.

При динамичном, постоянно меняющемся и развивающемся рынке остановка развития грозит туристской фирме стагнацией, застоем, потерей конкурентоспособности и рыночных позиций. Поэтому в планах турфирмы должны быть предусмотрены и разработаны программы дальнейшего развития.

Турфирмами постоянно должны проводиться маркетинговые исследования перспективного спроса, так как развитие новых форм обслуживания наделяет первооткрывателей преимуществом в ценообразовании, позволяет устанавливать первоначально более высокие монопольные цены.

Также постоянно должна вестись работа по диверсификации туристской деятельности, способствующая разнообразию сферы инвестирования капитала в рамках туристского предпринимательства.

Существуют три способа диверсификации производственной деятельности в туризме: концентрический, горизонтальный и вертикальный (конгломератный).

Концентрическая диверсификация подразумевает рост турфирмы за счет дифференциации в рамках того вида услуг, на котором специализируется фирма (предложение дополнительных услуг клиентам).

Горизонтальная диверсификация состоит в организации таких видов деятельности, которые напрямую не связаны с нынешней специализацией турфирмы (открытие новых маршрутов, направлений, освоение новых видов туризма и обслуживания и т. д.).

Вертикальная (конгломератная) диверсификация включает открытие новых видов деятельности. Например, туроператор создает свое агентство, открывает свой гараж для трансферов, в дальнейшем строит гостиницы, рестораны, открывает свою авиакомпанию.

В мировой практике вертикальная (конгломератная) диверсификация встречается часто, но она возможна только при достижении определенного объема капитала и оборота.

Инвестирование капитала в диверсификацию туристского производства. Оценка стоимости капитала

Экономическую природу инвестиционных решений можно свести к балансу между доходами и издержками. Отношение общей суммы средств, представляющих собой плату за использование определенного объема финансовых ресурсов, к этому объему называется ценой капитала (cost of capital - СС). Цена капитала выражается в процентах.

Зная стоимость капитала, привлекаемого из различных источников, можно определить средневзвешенную стоимость капитала фирмы (weighted average cost of capital - WACC). Для принятия рисков положительных решений по инвестиционным проектам стоимость капитала должна соответствовать ожидаемой ставке дохода.

Стоимость капитала - одна из наиболее важных переменных в оценке бизнеса - определяется рынком и почти полностью находится вне контроля владельцев предприятий.

При оценке стоимости капитала возникает необходимость определения стоимости каждой его составляющей, то есть объектом изучения должна стать стоимость каждого источника финансирования.

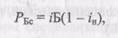

Цена источников финансирования. Основными составляющими заемного капитала являются ссуды банка и эмиссия фирмой ценных бумаг (облигаций). Цена ссуды банка (РБс) меньше, чем уплачиваемый банку процент (/Б):

где ia - ставка налога на прибыль.

Цена облигации приблизительно равна величине уплачиваемого по ним процента.

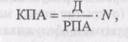

Цена привилегированных акций (КПА) определяется по формуле:

где Д - размер фиксированного дивиденда в денежном выражении;

РПА - текущая (рыночная) цена привилегированной акции;

N— количество выпущенных акций.

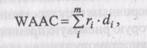

Рассчитав цену каждого источника капитала, необходимо найти среднюю цену (WACC) этих источников. Данный показатель является относительной величиной, выраженной в процентах, и может быть определен как уровень доходности:

где ri - требуемая доходность (норма прибыли) по капиталу, полученному из i-го источника;

di -доля капитала (инвестиционных ресурсов), полученного из i-го источника;

т - количество источников капитала.

Предприятие может принимать инвестиционные решения, ожидаемая рентабельность которых не ниже рассчитанного показателя. С показателем средневзвешенной стоимости капитала (WACC) сравнивают показатель внутренней ставки дохода (IRR), рассчитанный для конкретного проекта.

Если IRR > WACC, проект может быть принят;

IRR < WACC - Проект следует отвергнуть;

IRR = WACC - проект ни прибыльный, ни убыточный.

Метод расчета чистого приведенного эффекта (дохода)

При экономической оценке инвестиционных проектов используются определенные методы. Метод расчета чистого приведенного эффекта является одним из основных. Суть его сводится к расчету чистой текущей стоимости -NPV (net present value), которую можно определить следующим образом: текущая стоимость денежных притоков за вычетом текущей стоимости денежных оттоков.

Данный метод предусматривает дисконтирование денежных потоков с целью определения эффективности инвестиций.

Дисконтирование притока денежных средств, который распределен во времени, производится по процентной ставке i (ставка сравнения или барьерный коэффициент). Важно правильно выбрать уровень процентной ставки, по которой производится дисконтирование. Эта ставка должна отражать ожидаемый усредненный уровень ссудного процента на финансовом рынке. Важным моментом при определении процентной ставки является учет риска. Риск в инвестиционном процессе предстает в виде возможного уменьшения реальной отдачи от вложенного капитала по сравнению с ожидаемой. Так как это уменьшение проявляется во времени, предполагается вводить поправку к уровню процентной ставки.

Она должна характеризовать доходность по безрисковым вложениям (например, краткосрочным государственным ценным бумагам), то есть добавлять некоторую рисковую премию, учитывающую риск, связанный с неопределенностью получения дохода от конкретного капиталовложения, и рыночный риск, связанный с конъюнктурой.

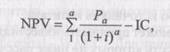

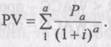

При разовой инвестиции расчет чистого приведенного дохода (эффекта) можно представить формулой

где Р1,Р2,...,Ра - годовые денежные поступления в течение а лет;

IС - стартовые инвестиции;

i - ставка сравнения;

PV (present value) - текущая стоимость, общая накопленная величина дисконтированных поступлений;

Очевидно, что при NPV > 0 проект следует принять; NPV < 0 - проект должен быть отвергнут; NPV = 0 - проект не прибылен, но и не убыточен.

При прогнозировании доходов по годам необходимо учитывать все виды поступлений производственного и непроизводственного характера, которые могут быть ассоциированы с данным проектом.

Так, если по окончании периода реализации проекта планируется поступление средств в виде ликвидационной стоимости оборудования или высвобождения части оборотных средств, они должны быть учтены как доходы соответствующих периодов.

Необходимо отметить, что показатель NPV отражает прогнозную оценку изменения экономического потенциала предприятия в случае принятия рассматриваемого проекта. Он аддитивен во временном аспекте, то есть NPV различных проектов можно суммировать. Это очень важное свойство, выделяющее этот критерий из всех остальных и позволяющее использовать его в качестве основного при анализе оптимальности инвестиционного портфеля.

Определение внутренней нормы доходности инвестиционных проектов

Внутренняя норма доходности, прибыли (internal rate of return -IRR) является показателем, широко используемым при анализе эффективности инвестиционных проектов.

Реализация любого инвестиционного проекта требует привлечения финансовых ресурсов, за которые всегда необходимо платить. Так, за заемные средства платятся проценты, за привлеченный акционерный капитал-дивиденды и т. д. Показатель, характеризующий относительный уровень этих расходов, является «ценой» за использованный (авансируемый) капитал (CCi). При финансировании проекта из различных источников, этот показатель определяется по формуле средней арифметической взвешенной.

Чтобы обеспечить доход или окупаемость от инвестированных средств, необходимо подобрать такую процентную ставку для дисконтирования членов потока платежей, которая обеспечит получение выражений NPV > 0 или NPV = 0.

Поэтому под внутренней нормой доходности понимают ставку дисконтирования, использование которой обеспечивает равенство текущей стоимости ожидаемых денежных оттоков и текущей стоимости ожидаемых денежных притоков. При начислении на сумму инвестиций процентов по ставке, равной внутренней норме доходности, обеспечивается получение распределенного во времени дохода.

Показатель внутренней нормы доходности (IRR) характеризует максимально допустимый относительный уровень расходов, которые могут быть произведены при реализации проекта. Значение IRR показывает верхнюю границу допустимого уровня банковской процентной ставки, превышение которой делает проект убыточным.

Таким образом, смысл этого показателя заключается в том, что инвестор должен сравнить полученное для проекта значение IRR с «ценой» привлеченных финансовых ресурсов (cost of capital - СС). Если IRR > СС, то проект следует принять; IRR < СС - проект следует отвергнуть; IRR = СС - проект ни прибыльный, ни убыточный. Практическое применение данного метода сводится к последовательной итерации, с помощью которой находится дисконтирующий множитель, обеспечивающий равенство NPV = 0.

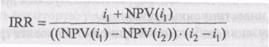

С помощью расчетов выбираются два значения коэффициента дисконтирования V\ и V2 так, чтобы в интервале (F, Vi) функция NPV = fly) меняла свое значение с «+» на «-» (или наоборот), и используют формулу:

где i\ - значение процентной ставки в дисконтном множителе, при котором f(i1) < 0 (f(i1)) > 0);

h - значение процентной ставки в дисконтном множителе, при котором f(i2) < 0 (f(i2) > 0).

Точность вычислений обратна длине интервала (i1, i2). Поэтому наилучшая апроксимация достигается в случае, когда длина интервала принимается минимальной (1%).

Дата добавления: 2015-09-14; просмотров: 1256;