Ценовая стратегия

Эффективно работающие сельскохозяйственные предприятия в условиях рыночной экономики, как правило, имеют четкую политику цен и определенную стратегию ценообразования.

Под политикой цен понимают общие принципы, которых предприятие придерживается при установлении цен на свои товары и услуги; стратегия ценообразования – это набор методов, с помощью которых данные принципы реализуют на практике.

В условиях рынка ценообразование является весьма сложным процессом и подвержено воздействию многих факторов. От цен во многом зависят финансовые результаты, а верная или ошибочная ценовая политика оказывает долговременное (положительное или отрицательное) воздействие на деятельность предприятия.

Суть целенаправленной ценовой политики заключается в том, чтобы установить на товары такие цены и так варьировать ими в зависимости от положения на рынке, чтобы овладеть его определенной долей и обеспечить получение планируемой прибыли.

Ценовая политика предприятия зависит от типа рынка, на котором оно работает. Обычно выделяют четыре типа рынков: свободной конкуренции, монополистической конкуренции, олигополитической конкуренции и чистой монополии.

Рынок свободной (совершенной) конкуренции характеризуется наличием многих продавцов и покупателей, ни один из которых ни оказывает значительного влияния на уровень текущих цен, однородностью и взаимозаменяемостью конкурентных товаров, отсутствием ценовых ограничений. В этих условиях цены складываются под воздействием спроса и предложения.

Рынок монополистической конкуренции состоит из множества покупателей и продавцов, совершающих сделки в широком диапазоне цен. Ему присущи острая конкурентная борьба между предприятиями и легкость проникновения на рынок. Товары конкурентов отличаются друг от друга качеством, оформлением, наличием сопутствующих (дополнительных) услуг. предприятие формирует цену на произведенную продукцию с учетом структуры потребительского спроса, цен, установленных конкурентами, а также собственных издержек производства.

Олигополистический рынок состоит из небольшого числа продавцов, которые реагируют на политику ценообразования конкурентов и осторожно относятся к изменению цен на свою продукцию.

На рынке чистой монополии господствует один продавец. Предприятие-монополист само определяет цены на производимую продукцию, не ориентируясь на ценовую политику остальных. Обладая большой свободой в установлении цен, предприятие определяет оптимальный уровень цен, исходя из спроса на свою продукцию.

Следует отметить, что анализ рынков сам по себе не может дать готового рецепта установления цен. Такой анализ необходим прежде всего для определения закономерностей ценообразования, его зависимости от соотношения спроса и предложения.

Ценообразование на предприятии представляет собой сложный процесс, состоящий из нескольких взаимосвязанных этапов: постановка целей ценообразования; определение проса; оценка издержек; анализ цен и товаров конкурентов; выработка ценовой стратегии; выбор метода ценообразования; окончательное установление цен.

Постановка целей ценообразования. На начальном этапе разработки ценовой политики предприятию необходимо решить, каких именно целей необходимо достичь в своей деятельности. Обычно выделяются три основные цели ценовой политики: обеспечение выживаемости, максимизация прибыли, удержание рынка.

Обеспечение выживаемости становится основной целью предприятия в тех случаях, когда на рынке слишком много производителей и царит острая конкуренция. Чтобы обеспечить работу и сбыт товаров, предприятия вынуждены устанавливать низкие цены в надежде на благожелательную ответственную реакцию потребителей. Выживание здесь важнее прибыли. Пока сниженные цены покрывают издержки, предприятия могут продолжать коммерческую деятельность.

С целью максимизации текущей прибыли предприятия производят оценку спроса и издержек применительно к разным уровням цен и выбирают такую цену, которая обеспечит получение прибыли.

Цель, преследующая удержание рынка, предполагает сохранение предприятием существующего положения на рынке или благоприятных условий для своей деятельности, что требует принятия различных мер, препятствующих сокращению сбыта и приводит к обострению конкурентной борьбы.

Определение спроса. Закономерности спроса анализируются с помощью кривых спроса и предложения, а также коэффициентов эластичности по цене.

Чем менее эластичен спрос, тем боле высокую цену стремится установить продавец товара. И наоборот, чем эластичнее спрос, тем больше оснований у производителя использовать политику снижения цен на свою продукцию, поскольку это приведет к увеличению объема сбыта, а, следовательно, и доходов предприятия.

Оценка издержек. Для осуществления продуманной ценовой политики необходимо анализировать уровень и структуру издержек, оценивать средние издержки на единицу продукции, сопоставлять их с планируемым объемом производства и существующими на рынке ценами. Также необходимо сравнить издержки предприятия с издержками основных конкурентов. Издержки производства образуют нижнюю границу цены; они определяют возможность и предприятия по изменению цен в конкурентной борьбе.

Анализ цен и товаров конкурентов. В интервале между верхней границей цены, определяемой платежеспособным спросом, и нижней границей, образуемой издержками, обычно и устанавливается конкурентная цена на тот или иной производимый предприятием товар. На цены предприятия влияют цены конкурентов и их поведение на рынке. Поэтому производителю необходимо изучать цены и качество товаров конкурентов; для этого может понадобиться специальный анализ.

Ценовая стратегия предприятия. Предприятие разрабатывает ценовую стратегию, исходя из особенностей товара, возможностей изменения цен, условий производства, ситуации на рынке, соотношения спроса и предложения.

а) Пассивная стратегия предполагает, что цены устанавливаются на основе затратного метода или только под влиянием ценовых решений конкурентов;

б) активная учитывает прежде всего собственные интересы в достижении высоких конечных результатов. Существуют также (для новых товаров) стратегии «снятия сливок», проникновения (внедрения) на рынок и следования за лидером на рынке.

Стратегия «снятия сливок» предполагает, что сначала устанавливаются высокие цены, чтобы «снять сливки» с рынка. Снижение цен имеет место после того, как спадет первая волна спроса. Эта стратегия наиболее эффективна при некотором ограничении конкуренции и наличии достаточного спроса.

Стратегия проникновения на рынок заключается в том, что первоначально на новый товар назначают низкую цену; это способствует быстрому завоеванию значительной доли рынка. Реализация такой стратегии требует больших затрат на расширение производства, большие объемы которого позволяют возмещать потери прибыли от снижения цен на отдельные товары. Эта стратегия дает эффект при эластичном спросе, а также в то случае, если рост объемов производства обеспечивает снижение издержек.

Стратегия следования за лидером на рынке предполагает, что цена на товар устанавливается исходя из цены, предлагаемой предприятием, доминирующим на рынке.

Каждое предприятие в рыночных условиях имеет множество вариантов выбора ценовых стратегий. Этот выбор обусловливается целями фирмы и характеристиками потребителей.

Стратегия следования за лидером на рынке предполагает, что цена на товар устанавливается исходя из цены, предлагаемой предприятием, доминирующим на рынке.

Для товаров, реализуемых на рынке относительно продолжительное время, применяют стратегии скользящей, гибкой или преимущественной цены.

Стратегия скользящей цены предполагает выбор цен на основе спроса и предложения и постепенное их снижение по мере насыщения рынка. Такой подход чаще всего применяется к товарам массового спроса. При данной стратегии важно не допускать сбивания цен конкурентами, повышать качество продукции и снижать издержки производства.

Стратегия гибкой цены основана на ценах, которые быстро реагируют на изменения соотношения спроса и предложения на рынке.

Стратегия преимущественной цены предусматривает понижение цен предприятием, которое занимает доминирующее положение на рынке и может обеспечить значительное снижение издержек производства за счет увеличения объемов выпуска и экономии на расходах по реализации. Цель такой стратегии – воспрепятствовать внедрению на рынок новых конкурентов.

Выбор метода ценообразования. Имея представления о закономерностях формирования спроса на товар, общей ситуации в отрасли, цене и издержках конкурентов, определив собственную ценовую стратегию, предприятие переходит к выбору конкретного метода ценообразования на производимый товар.

Правильно установленная цена должна полностью возмещать все издержки производства и обращения, а также обеспечивать получение определенной прибыли. Оптимальный уровень цены находится между минимальным, определяемым затратами, и максимальным, диктуемым спросом. Наиболее часто используются следующие способы ценообразования: средние издержки плюс прибыль; обеспечение безубыточности и целевой прибыли; установление цены по ощущаемой ценности; на уровне текущих цен; на основе закрытых торгов.

Расчет пор способу «средние издержки плюс прибыль» заключается в начислении наценки на себестоимость товара. Размеры таких наценок изменяются в широких пределах в зависимости от вида товара. Расчет на основе безубыточности и обеспечения целевой прибыли позволяет установить цену, которая обеспечивает запланированную прибыль.

При ориентации на ощущаемую ценность, исходя не от издержек, а из восприятия товара покупателями. Для формирования нужного впечатления используют неценовые приемы воздействия: особые гарантии покупателям, сервисное обслуживание, право использования товарной марки в случае перепродажи и т.д. Цена в этом случае лишь подкрепляет ощущаемую ценность товара.

Метод текущих цен основан на использовании цен конкурентов; в этом случае не обращают особого внимания на собственные издержки и спрос. Установление цен на основе закрытых торгов используется при борьбе за крупные заказы. В подобных ситуациях предприятие исходит из ожидаемых ценовых предложений конкурентов. Чем ниже цена, тем выше вероятность выиграть торги; но такая цена не может быть ниже себестоимости.

Установление окончательной цены. После того как цена определена 9одним из указанных выше способов), необходимо еще учесть ее психологическое восприятие потенциальным покупателем. Практика показывает, что для многих потребителей единственная значимая информация о качестве товара заключена в цене; поэтому нередко с ростом цен увеличивается объем сбыта, а, следовательно, и производства.

Предприятие обычно разрабатывает не одну-единственную цену на каждый товар, а систему ценовых модификаций, в зависимости от меняющихся рыночных условий. Эти модификации, однако, не должны выходить за пределы верхней и нижней границ установленной цены.

5. Зарубежный опыт учета затрат

В рыночной экономике при ценообразовании в большей степени учитываются факторы спроса, а не предложения. При таком подходе фактическая калькуляция себестоимости продукции служит лишь ориентиром для определения снижения цен в зависимости от влияния различных рыночных факторов.

В зарубежном управленческом учете существуют понятия долгосрочного и краткосрочного нижнего предела цены. Долгосрочный нижний предел цены показывает, какую цену можно установить, чтобы минимально покрыть полные затраты на производство и сбыт товара (равен полной себестоимости изделия). Краткосрочный нижний предел цены ориентирован на цену, покрывающую лишь переменные затраты (равен себестоимости в части переменных затрат). Расчет долгосрочного нижнего предела цены связан с калькулированием полной себестоимости изделия, расчет краткосрочного нижнего предела цены — с учетом и калькулированием по системе «директ-костинг».

Система «директ-костинг» основана на делении расходов на постоянные и переменные и позволяет оперативно производить расчет различных вариантов снижения цен. При данной системе анализируется влияние снижения цены:

• на выручку от продажи товара;

• на себестоимость продукции;

• на массу прибыли от реализации продукции.

Рассмотрим на условном примере применение системы «директ-

костинг» для обоснования снижения цены.

Пример. Предприятие производит и реализует продукцию одного вида в количестве 1000 шт. Цена реализации изделия — 60 руб., полная себестоимость — 56 руб. Маркетинговые исследования показали, что можно увеличить объем реализации на 10% —до 1100 шт. изделий при незначительном снижении цены. Поскольку производственные мощности позволяют увеличить объем выпуска, необходимо определить, насколько экономически выгодно фирме снизить цену — на 1 руб. или на 2 руб. Выручка от реализации продукции до и после уменьшения цены на 1 руб. и на 2 руб. составит: при цене 60 руб./шт. 60 х 1000 = 60 000 руб.; при цене 59 руб./шт. 59 х 1100 = 64 900 руб.; при цене 58 руб./шт. 58 х 1100 = 63 800 руб.

Таким образом, при снижении цены в обоих случаях выручка от реализации продукции увеличилась за счет увеличения объема продаж. Однако показатель выручки от реализации продукции не достаточно точно характеризует изменение прибыли, получение которой является основной целью любой фирмы. Для того чтобы оценить изменение прибыли, необходимо проанализировать влияние увеличения объема производства на 100 шт. изделий на соотношение между постоянными и переменными затратами. Расчет прибыли от увеличения объема производства на 100 шт. изделий и снижения цены на 1 руб. и 2 руб. представлен в табл. 20.11, при условии, что постоянные затраты составляют 30%, а переменные — 70%. Данные табл. 20.11 свидетельствуют, что при объеме продаж 1100 шт. и цене 58 руб. за 1 шт. прибыль фирмы уменьшилась на 120 руб. (разность 3880 руб. - 4000 руб.), а при цене 59 руб. за 1 шт. — увеличилась на 980 руб. (разность 4980 руб. - 4000 руб.) по сравнению с первоначальным вариантом.

Таблица 20.11

Расчет прибыли

| Показатели | Объем | ||

| 1000 шт. | 1100 шт. | 1100 шт. | |

| Продажная цена, руб./шт. Переменные затраты, руб./шт. Предельный доход, руб./шт. Общий предельный доход, руб. Общие постоянные затраты, руб. Общая прибыль, руб. | 60 56 х 0,7 = 39,2 20,8 20,8 х 1000 = = 20 800 56x1000x0,3 = = 16 800 | 39,2 18,8 18,8x1100 = = 20 680 16 800 3880 | 39,2 19,8 19,8x11 000 = = 21 780 16 800 4980 |

Аналогичные результаты можно получить и на основе анализа предельного дохода, что значительно упрощает расчеты:

(19,8 х 1100) - (20,8 х 1100) = 21 780 - 20 800 = 980 руб.

Таким образом, анализ вариантов по системе «директ-костинг» дает объективную и полную информацию, поскольку в расчет принимается себестоимость единицы изделия только в части переменных затрат, которая постоянна в расчете на единицу продукции при изменении объема производства. Постоянные затраты учитываются общей суммой на весь объем продаж. Отметим, что аналогичные выводы по расчету прибыли за счет снижения цен можно сделать и при использовании отечественной методики учета полной себестоимости при условии деления затрат на постоянные и переменные.

Зарубежные специалисты выделяют два основных этапа процесса ценообразования на предприятии: 1) определение базовой цены, т. е. цены без скидок, наценок, транспортных, страховых, сервисных компонентов и др.; 2) определение цены с учетом вышеуказанных компонентов, скидок, наценок и пр. Существует пять основных методов определения базовой цены, которые можно использовать изолированно либо в различных комбинациях (табл. 20.12).

Таблица 20.12 Методы определения базовой цены

| Название метода | Содержание метода | Сфера применения метода |

| 1. Метод полных издержек | К полной сумме затрат (постоянных и переменных) добавляют определенную сумму, соответствующую норме прибыли. Если за основу берется производственная себестоимость, то надбавка должна покрыть затраты по реализации и обеспечить прибыль | Наиболее распространенный метод. Применяется на предприятиях с четко выраженной товарной дифференциацией для расчета цен по традиционным товарам, а также для установления цен на совершенно новые товары, не имеющие ценовых прецедентов. Этот метод наиболее эффективен при расчете цен на товары пониженной конкурентоспособности |

| 2. Метод стоимости изготовления (переработки) | К полной сумме затрат (на единицу товара) на покупное сырье, материалы, узлы, полуфабрикаты добавляют сумму (процент, норму прибыли), соответствующую собственному вкладу предприятия в формирование стоимости изделия | Применяется в специфических условиях и в особых случаях: а) при принятии решений по одноразовым (индивидуальным, немассовым) заказам; б) при принятии решений об изменении ассортимента структуры производства (определение наиболее и наименее рентабельных изделий, изменения структуры продаж) и др. |

Окончание табл. 20.12

| Название метода | Содержание метода | Сфера применения метода |

| 3. Метод предельных издержек | К переменным прямым затратам на единицу продукции добавляется сумма (процент), покрывающая затраты и обеспечивающая достаточную норму прибыли | Метод применим практически к любым предприятиям, однако требует классификации затрат на условно-переменные и условно-постоянные |

| 4. Метод рентабельности инвестиций | Метод основан на том, что проект должен обеспечивать рентабельность не ниже стоимости заемных средств. К суммарным затратам на единицу продукции добавляется сумма процентов за кредит | Применяется для предприятий с широким ассортиментом изделий, каждое из которых требует своих переменных затрат. Применяется при принятии решений о величине объема производства нового для предприятия товара с известной рыночной ценой |

| 5. Метод «предложения втемную», или тендерный метод | Покупатели анонимно участвуют в конкурсе (торгах, тендере). Выигрывает тот, чья цена предложения обеспечивает продавцу максимальную прибыль | Применяется в странах с развитой рыночной экономикой при размещении государственных заказов и подрядов |

ЛЕКЦИЯ 18

ТЕМА: «УПРАВЛЕНИЕ ФИНАНСАМИ ПРЕДПРИЯТИЯ»

1. Финансовое планирование на предприятии.

2. Оперативное финансовое планирование.

3. Основные финансовые документы фирмы.

4. Оборотные средства и эффективность их использования.

ЦЕЛЬ ЛЕКЦИИ:

Обосновать значение управления финансами предприятия.

ЛИТЕРАТУРА: 1, 2, 3.

Финансовое планирование на предприятии, финансовый менеджмент

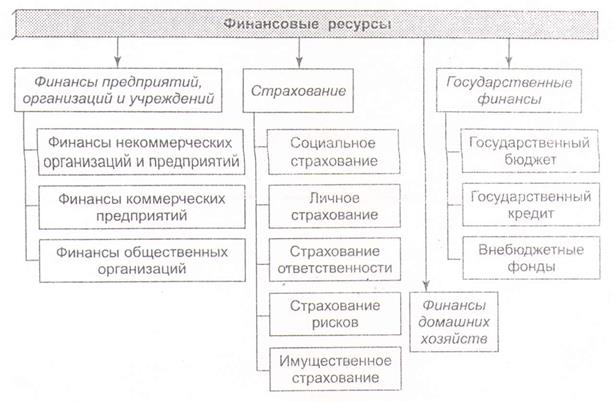

Финансы — это экономические отношения, возникающие в процессе формирования, распределения, перераспределения и использования денежных доходов и накоплений у субъектов хозяйствования и государства. Финансовые ресурсы — это совокупность фондов денежных средств, находящихся в распоряжении государства, предприятий, организаций и учреждений (рис. 1).

Финансы предприятий, организаций и учреждений занимают в финансовой системе центральное место — именно в этой сфере формируется основная масса финансовых ресурсов страны. Страхование означает создание целевого страхового фонда за счет денежных взносов участников для возмещения возможного ущерба. Государственные финансы - совокупность финансовых ресурсов государства и его предприятий, организаций и учреждений, которые используются для удовлетворения потребностей общества (оборона, социальные нужды и др.). Финансы домашних хозяйств (граждан) — это финансы отдельных семей (граждан), которые формируют бюджеты отдельных граждан и бюджеты ячейки общества — семьи. Главная цель этих бюджетов — использование денежных средств (доходов бюджета) на цели текущего потребления.

Финансовые ресурсы предприятия — денежные доходы и поступления, находящиеся в его распоряжении. Финансовое планирование — это планирование действий по формированию и использованию финансовых ресурсов, которые обеспечивают взаимосвязь доходов и расходов. Цель финансового планирования — обеспечение воспроизводственного процесса финансовыми ресурсами. В ходе финансового планирования выполняются следующие расчеты:

1. планирование прибыли (доходов) и расходов предприятия;

2. расчет потребности в собственных оборотных средствах;

3. анализ и планирование денежных потоков;

4. расчет необходимых финансовых ресурсов, а именно, объема и структуры внутреннего и внешнего финансирования, резервов и объема дополнительного финансирования, потребности в кредитных ресурсах;

5. составление баланса доходов и расходов предприятия.

Финансовое планирование является составной частью стратегического, текущего и оперативного планирования. Оперативное финансовое планирование заключается в составлении платежного календаря, кассового плана и расчете потребности в краткосрочном кредите. Основой текущего финансового планирования является баланс доходов и расходов, план движения денежных средств, а также план прибылей и убытков.

Примерное содержание разделов финансового плана можно представить следующими основными статьями доходов и расходов предприятия.

1

. Доходы и поступления средств

. Доходы и поступления средств

Прибыль от реализации продукции (работ, услуг).

Прибыль от прочей реализации (основных средств, других активов).

Планируемые внереализационные доходы (в том числе доходы от долевого участия в уставном капитале других предприятий, доходы, полученные по ценным бумагам, доходы от хранения денежных средств на депозитных счетах в банках и других финансово-кредитных учреждениях, доходы от сдачи имущества в аренду).

Амортизационные отчисления на полное восстановление основных фондов и по нематериальным активам.

Поступление средств от других предприятий (в том числе в порядке долевого участия в строительстве, по хоздоговорам на научно-исследовательские работы).

Поступления из внебюджетных фондов.

Прочие доходы.

II. Расходы и отчисления средств

Налоги, уплачиваемые из прибыли (по видам налогов).

Распределение чистой прибыли, в том числе на накопление и на потребление (по направлениям использования).

Долгосрочные инвестиции (по формам инвестиций), в том числе за счет амортизационных отчислений, за счет других источников финансирования (по видам источников).

4. Прочие расходы.

В финансовом плане акционерного общества в доходной части необходимо выделить средства, мобилизуемые посредством выпуска акций. В состав доходов включаются, прежде всего, суммы, получаемые за счет устойчивых источников собственных средств, а при необходимости за счет заемных средств. К устойчивым источникам собственных доходов относятся прибыль, амортизационные отчисления, отчисления в ремонтный фонд, кредиторская задолженность, постоянно находящаяся в распоряжении предприятия. Цель составления финансового плана состоит в увязке доходов с необходимыми расходами.

При составлении финансового плана важным моментом является расчет потребности в оборотных средствах. При превышении доходов над расходами сумма превышения направляется в резервный фонд. При превышении расходов над доходами определяется сумма недостатка финансовых средств и источники их покрытия.

Финансовый механизм, или финансовый менеджмент — это система управления финансами предприятия, направленная на достижение стратегических и тактических целей функционирования данного предприятия на рынке. Таким образом, если финансы — объективная экономическая категория, отражающая объективно существующие денежные отношения, то финансовый механизм, или финансовый менеджмент, — это система управления финансами. Управление финансами осуществляется с помощью финансового механизма, т. е. совокупности форм и методов организации, планирования и стимулирования процесса формирования и использования финансовых ресурсов. Финансовый механизм включает:

финансовые методы — планирование, прогнозирование, кредитование, страхование, инвестирование, налогообложение и т. д.; финансовые методы — это методы финансового управления, к которым также относятся финансовый учет, анализ, финансовый контроль, финансовое регулирование, система расчетов, материальное стимулирование и ответственность и т. п.

финансовые рычаги — цены, процентные ставки, формы расчетов, виды кредитов и др.;

обеспечение — правовое (законы РФ, указы Президента РФ, постановления Правительства РФ и др.), нормативное (инструкции, нормативы и методические указания), информационное (любая информация о предприятии, рынке, посредниках и т. п.), кадровое, техническое и программное;

финансовые инструменты — краткосрочные и долгосрочные активы, торговля которыми осуществляется на финансовых рынках (денежные средства, ценные бумаги, опционы, форвардные контракты, фьючерсы и пр.). Под финансовым инструментом в самом общем виде понимается любой контракт, по которому происходит одновременное увеличение финансовых активов одной фирмы и финансовых обязательств другой. Таким образом, финансовые инструменты — это документы, имеющие денежную стоимость (или подтверждающие движение денежных средств), с помощью которых осуществляются операции на финансовом рынке.

Оперативное финансовое планирование

Оперативное финансовое планирование на предприятии включает разработку следующих разделов: составление платежного календаря, составление (расчет) кассового плана и расчет потребности в краткосрочном кредите.

Платежный календарь. Составление платежного календаря заключается в определении конкретной последовательности и сроков осуществления всех расчетов, что позволяет своевременно перечислить платежи в бюджет и внебюджетные фонды и обеспечить финансирование нормальной хозяйственной деятельности предприятия. Платежный календарь составляется на короткие промежутки времени (месяц, 15 дней, декада, пятидневка). Срок определяется исходя из периодичности основных платежей предприятия. Наиболее целесообразно составление месячных планов с подекадной разбивкой. Платежный календарь охватывает все расходы и поступления средств предприятия как в наличной, так и безналичной форме (включая взаимоотношения с бюджетной системой и банками).

Первым разделом календаря является его расходная часть, отражающая все предстоящие расчеты и перечисление средств, вторым — доходная часть. Соотношение обеих частей календаря должно быть таким, чтобы обеспечивалось их равенство либо (что еще лучше) превышение доходов и поступлений над расходами и отчислениями. В этом случае излишки средств осядут на расчетном счете предприятия, что означает большую финансовую устойчивость предприятия, его платежеспособность в предстоящем периоде.

Кассовый план. Кассовый план — это план оборота наличных денег через кассу предприятия, который обеспечивает своевременное получение наличных денег в банке и контроль за их поступлением и использованием. Кассовый план является частью оперативного финансового планирования и составляется на квартал. Предприятия обязаны сдавать в банк всю денежную наличность сверх лимитов, установленных банком по согласованию с руководством предприятия. Кассовый план состоит из четырех разделов:

1. источники поступления наличных денег;

2. расходы;

3. расчет выплат заработной платы и прочих видов оплаты труда;

4. календарь выдач заработной платы рабочим и служащим по установленным срокам (сумма выплат наличными деньгами, получаемыми в банке).

Разработка кассового плана начинается с I раздела «Источники поступления наличных денег», в котором отражаются поступления наличных денег в кассу предприятия (кроме денег, получаемых в банке). Вторым этапом разработки является расчет III раздела кассового плана «Расчет выплат заработной платы и прочих видов оплаты труда» Планируемый фонд заработной платы и премии рассчитываются на основе годового плана на соответствующий квартал. Наличные деньги на заработную плату выдаются за вычетом из начисленной суммы удержаний, налогов и перечислений.

После расчета выплат заработной платы заполняется II раздел «Расходы». Во II разделе показываются расходы предприятия в виде наличных денег на заработную плату, командировочные и хозяйственные расходы, выплату пособий по социальному страхованию и т. п. В IV разделе «Календарь выдач заработной платы рабочим и служащим по установленным срокам» в установленные сроки (конкретные числа каждого месяца) указываются суммы выплат предприятию наличными деньгами. Эти суммы в соответствии с договором расчетно-кассового обслуживания банк выдает предприятию за установленную в договоре плату.

Кассовый план необходим предприятию для того, чтобы по возможности более точно представлять размер обязательств перед работниками предприятия по заработной плате и размер других выплат. Банку, обслуживающему предприятие, также необходим его кассовый план, чтобы составить сводный кассовый план на обслуживание своих клиентов в установленные сроки.

Расчет потребности в краткосрочном кредите. Данный расчет проводится, если предприятие испытывает потребность в кредите. В этом случае необходимые документы представляются в банк в соответствии с его требованиями и с ним заключается договор о кредитном обслуживании. Однако этому должен предшествовать обоснованный расчет размера кредита, а также той суммы, которую с учетом процентов необходимо вернуть банку. Эффективность кредитуемого мероприятия или ожидаемая выручка от реализации продукции должна обеспечить своевременный возврат кредита и исключить штрафные санкции. Ориентировочная кредитная заявка составляется в следующей форме.

Получение кредита в условиях рыночной экономики — сложная процедура, которая требует от предприятия разработки бизнес-плана, который должен ответить на вопросы: как эффективно организовать производство, когда будут получены первые доходы; как скоро можно будет расплатиться с кредиторами; как уменьшить возможный риск; каков риск потери денег кредиторами. В связи с этим каждый банк имеет свой пакет (список) документов для рассмотрения вопроса о кредитовании, предоставлении банковской гарантии, который заемщик (предприятие) должен представить в банк.

Дата добавления: 2015-08-14; просмотров: 1060;