Основные направления и методы снижения предпринимательского риска

Требования к механизму обеспечения экономической безопасности предприятия и снижению предпринимательского риска сводятся к тому, чтобы: во-первых, процесс защищенности предприятия носил динамичный характер; во-вторых, учитывались угрозы, исходящие не только извне, но и изнутри предприятия; в-третьих, экономическая безопасность предприятия взаимодействовала с системой обеспечения безопасности государства.

Концептуальным направлением снижения риска является формирование и реализация системы мер по обеспечению адаптации экономики предприятия к постоянно меняющимся условиям внутреннего и внешнего рынка. К основным направлениям снижения предпринимательского риска на предприятии следует отнести повышение экономической эффективности производства и финансовой устойчивости предприятия. При этом целесообразно выделить меры по развитию предприятий на основе активизации инновационно-инвестиционной деятельности. Все эти направления можно отнести к разряду создания предпосылок для снижения риска на предприятии.

Практика минимизации предпринимательского риска на стадиях производства и реализации продукции выработала ряд правил. Назовем некоторые из них.

1. Ограничение производства продукции при отсутствии предварительного договора на ее поставку и без определения потенциальных поставщиков сырья, материалов, комплектующих изделий для выпуска продукции.

2. Максимальная унификация комплектующих узлов, технологий по всей номенклатуре производимой продукции при обеспечении унификации поставок материалов, комплектующих узлов и деталей.

3. Изучение рынка сбыта продукции (его емкость, цены, возможность получения гарантии оплаты за поставленную продукцию и услуги).

4. Достижение высокого уровня конкурентоспособности своей продукции без проигрышей в доходе.

5. Расширение рекламы продукции с целью ее реализации.

6. Стремление быть надежным партнером для потребителей.

7. Определение страховых рынков.

К числу взаимосвязанных групп методов управления рисками, которые непосредственно влияют на снижение рисков, следует отнести: технические, организационные и экономические.

Технические методы основаны на внедрении различных технических средств, например систем противопожарного контроля, банковских электронных расчетов, охранной сигнализации и т.п.

Организационные методы включают комплекс распорядительных мер, направленных на предотвращение потерь от риска в случае наступления неблагоприятных обстоятельств, а также на их компенсацию в случае возникновения потерь. Они, как правило, реализуются с помощью различных управленческих регламентов.

К группе экономических методовотносятся страхование, хеджирование, резервирование средств, залог, неустойка (штраф, пеня), задаток. Среди наиболее распространенных методов непосредственного снижения риска на предприятии следует выделить страхование — систему возмещения убытков страховщиками при наступлении страховых случаев из специальных страховых фондов, формируемых за счет страховых взносов, уплачиваемых страхователями.

Страховым возмещением называется сумма денежных средств, выплачиваемых в счет возмещения ущерба при наступлении страхового случая по договору имущественного страхования. Страховым случаем признается событие, с наступлением которого связывается выплата страхового возмещения в форме страхового взноса (страховой премии). Размер этого взноса по добровольным видам страхования определяется соглашением сторон, а по обязательным видам страхования — законодательством. Страховые взносы по обязательным видам страхования, а также по страхованию имущества юридических лиц, грузов и риска непогашения кредитов включаются в себестоимость продукции (работ, услуг).

Страхование может иметь две формы — перестрахование и сострахование. Перестрахованием является передача страховщиком на определенных условиях ответственности перед страхователем другому страховщику (перестраховщику). Страховая компания, не покрывающая принятые по договорам страхования обязательства за счет собственных средств и резервов,обязана обеспечить исполнение обязательств путем их перестрахования.

Сострахование—это страхование, которое использует метод выравнивания и распределения крупных рисков между несколькими страховщиками.

Залог как метод относится к способам исполнения обязательств, при котором кредитор (залогодержатель) имеет право в случае невыполнения должником (залогодателем) обеспеченного залогом обязательства получить удовлетворение своего требования из стоимости заложенного имущества преимущественно перед другими кредиторами.

Предметом залога может быть любое имущество: здание, сооружение, оборудование, ценные бумаги, денежные средства, имущественные права, которые могут быть отчуждены. Договором могут быть предусмотрены следующие виды залога: залог, при котором предмет залога остается у залогодателя; ипотека; залог товаров в обороте; заклад; залог прав и ценных бумаг. При этом законодательство допускает применение одновременно разных видов залога.

Резервирование средств – это создание резервов ресурсов на покрытие непредвиденных расходов, которые позволяют компенсировать риск, возникающий в процессе реализации планов, инвестиционных и технических проектов на предприятии. Процесс резервирования средств включает: прогнозную оценку потенциальных потерь, которые могут быть вызваны непредвиденными обстоятельствами; определение структуры резерва на покрытие последствий рисков; целевое распределение резерва между различными видами риска; корректировка плана проекта в связи с формированием резерва.

Все многообразие применяемых в хозяйственной практике методов управления риском можно разделить на четыре типа:

• методы уклонения от риска;

• методы локализации риска;

• методы диссипации риска;

• методы компенсации риска.

Методы уклонения от риска наиболее распространены в хозяйственной практике. Этими методами пользуются предприниматели, предпочитающие действовать наверняка, не рискуя. Руководители этого типа отказываются от услуг ненадежных партнеров, стремятся работать только с подтвердившими свою надежность контрагентами — потребителями и поставщиками, стараются не расширять круг партнеров. Хозяйствующие субъекты, придерживающиеся тактики уклонения от риска, отказываются от инновационных и иных проектов, выполнимость или эффективность которых вызывает хотя бы малейшие сомнения.

Другие возможности уклонения от риска состоят в попытке перенести риск на какое-либо третье лицо. С этой целью прибегают к страхованию своих действий или поиску гарантов, полностью перекладывая на них свой риск.

Методы локализации риска используют в тех сравнительно редких случаях, когда удается вычленить источники риска. Выделив экономически наиболее опасный этап или участок деятельности, можно сделать его контролируемым и таким образом снизить уровень финального риска предприятия.

Подобные методы применяют многие крупные производственные компании, например, при реализации инновационной деятельности, освоении новых видов продукции, коммерческий успех которых вызывает большие сомнения. Как правило, это такие виды продукции, для освоения которых требуются интенсивные и дорогостоящие НИОКР либо использование новейших научных достижений, еще не апробированных промышленностью.

Методы диссипации (распределения) риска заключается в распределении общего риска путем объединения (с разной степенью интеграции) с другими участниками, заинтересованными в успехе общего дела. Для этого могут создаваться акционерные общества, финансово-промышленные группы, где предприятия могут приобретать акции друг друга или обмениваться ими, вступать в различные консорциумы, ассоциации, концерны.

Интеграция может быть:

а) вертикальной — объединение нескольких предприятий одного подчинения или одной отрасли для проведения согласованной ценовой политики, для разделения зон хозяйствования;

б) горизонтальной — по последовательности технологических затрат, операций снабжения и сбыта.

К данной группе методов управления риском относятся различные варианты диверсификации:

• диверсификация деятельности — увеличение числа используемых или готовых к использованию технологий, расширение ассортимента выпускаемой продукции или спектра предоставляемых услуг, ориентация на различные социальные группы потребителей, на предприятия разных регионов и т.п.;

• диверсификация рынка сбыта, т.е. работа одновременно па нескольких товарных рынках, когда неудача на одном из них может быть компенсирована успехами на других; распределение поставок между многими потребителями;

• диверсификация закупок сырья и материалов предполагает взаимодействие со многими поставщиками, позволяя ослабить зависимость предприятия от его «окружения», от ненадежности отдельных поставщиков сырья, материалов и комплектующих.

При формировании инвестиционного портфеля предприятия в соответствии с методами диссипации риска рекомендуется отдавать предпочтение программам реализации нескольких проектов относительно небольшой капиталоемкости перед программами, состоящими из единственного инвестиционного проекта, который, поглотив практически все резервы предприятия, не оставит возможностей для маневра. Такой метод управления риском можно назвать диверсификацией инвестиций.

Методы компенсации риска связаны с созданием механизмов предупреждения опасности. По виду воздействия эти методы относят к упреждающим методам управления. Они, как правило, более трудоемки, требуют обширной предварительной аналитической работы, от полноты и тщательности которой зависит эффективность их применения. Так стратегическое планирование как средство компенсации риска дает эффект в том случае, если процесс разработки стратегии пронизывает все сферы деятельности предприятия.

Ценность стратегического планирования состоит в том, что оно помогает снять большую часть неопределенности, позволяет предугадать появление узких мест в производственном цикле, упредить ослабление позиций предприятия в своем секторе рынка, заранее идентифицировать специфический профиль факторов риска данного предприятия, а следовательно, заблаговременно разработать комплекс компенсирующих мероприятий, план использования и подключения резервов.

С целью компенсации рисков оправданным является создание финансовых резервов, которые могут выступать в форме накопления собственных денежных страховых фондов. Актуальной становится выработка финансовой стратегии и политики управления своими активами и пассивами, организация их оптимальной структуры и обеспечение достаточной ликвидности вложенных средств.

Эффективным является и использование резервов внутренней среды предприятия, возможностей его самосовершенствования — от обучения и тренинга персонала, и прежде всего руководителей, в соответствии с его склонностью к риску до выработки специфической корпоративной культуры.

Заключение.

Присутствие фактора риска является сильным стимулом для экономии средств и ресурсов, что вынуждает менеджеров предприятий тщательно анализировать рентабельность проектов, ответственно разрабатывать инвестиционные сметы, взвешивать все "за" и "против" при принятии рисковых управленческих решений. Инновационная деятельность — это всегда рисковая деятельность. Вместе с тем организации, осуществляющие инновационную деятельность, имеют более высокую рентабельность и обладают более высоким уровнем конкурентоспособности по сравнению с организациями, занимающимися производственно-хозяйственной деятельностью с использованием традиционных технологий и оборудования, методов организации и управления производством.

Таким образом, существование риска выступает постоянным и сильнодействующим фактором развития субъектов хозяйствования, экономики и общества в целом. Выбор же такой тактики или стратегии управления производственно-хозяйственной деятельностью, которая приводит к отсутствию риска, вредит как самому хозяйствующему субъекту, так и всему обществу, подрывая динамичность и эффективность экономики.

Риск — это управляемый параметр, на его уровень не только можно, но и необходимо оказывать воздействие. Теория управления хозяйственными рисками ориентирует менеджеров на сознательное и рациональное отношение к риску.

Хотя последствия риска чаще всего проявляются в виде потерь ресурсов или невозможности получения ожидаемой прибыли, риск —• это не только нежелательные результаты принятых решений. При определенных вариантах принимаемых решений существует не только опасность не достичь намеченного результата, но одновременно и вероятность превысить ожидаемую прибыль. Следовательно, риск характеризуется сочетанием возможности достижения как нежелательных, так и особо благоприятных отклонений от запланированных результатов.

Оценка риска и выбор управленческих решений в условиях риска во многом зависят от человека, его принимающего. Одна и та же рисковая ситуация разными менеджерами характеризуется неодинаково, с учетом склада ума, уровня знаний и опыта, характера, готовности их идти на риск. Для одного менеджера данный размер риска является приемлемым, тогда как для другого — неприемлемым. Принятие рискового решения зависит от предпочтений менеджера между ожидаемой доходностью от вкладываемых средств и надежностью, понимаемой как вероятность получения доходов.

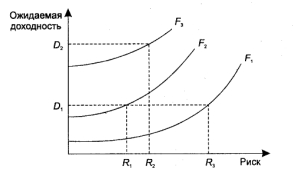

Предпочтения между эффективностью вложения средств и риском отражаются в виде так называемой "карты предпочтений", на которой изображаются кривые, носящие название "кривых равных предпочтений", иногда их называют "кривыми безразличия" (рис. 6.6.5).

Человек, принимающий рисковое решение, должен иметь как право принятия решения, необходимого для реализации намеченной цели, так и право ответственности за принятое им решение. Поэтому рисковые решения должны приниматься менеджером обязательно единолично. В случае риска недопустимо принятие коллективных решений.

Коллектив, принявший рисковое решение, никогда не отвечает за его выполнение. Коллективное рисковое решение в силу психологических особенностей отдельных индивидов (их антагонизма, эгоизма, политической или идеологической платформы, материальной зависимости и др.) является более субъективным, чем рисковое решение, принимаемое одним специалистом.

Итак, риск не только объективен, но и субъективен. В этой связи в теории управления хозяйственными рисками существует еще одна аксиома — аксиома приемлемости, состоящая в том, что лицо, принимающее рисковое решение, оценивает риск исходя из своих внутренних критериев, установок, диктуемых внешней средой, выбирая для себя пороги приемлемости риска для каждой конкретной ситуации и формируя свое поведение исходя из принятых при этом оценок.

Представления о границах приемлемости устанавливаются субъектом интуитивно. Причем человек, принимающий рисковое решение, воспринимая факторы, влияющие на оценку риска, может правильно или неправильно представлять диапазон изменения оцениваемых показателей и потому правильно или неправильно оценивать положение верхней и нижней границ риска.

На оценку менеджером риска оказывает также влияние его отношение к риску вообще. Психологи в зависимости от отношения к риску объединяют людей в группы. Наиболее распространенной является группа людей, не расположенных к риску. Вместе с тем есть люди, охотно идущие на риск. Человек, расположенный к риску, при одном и том же математическом ожидании результатов отдает предпочтение рискованным вариантам по сравнению с вполне определенным вариантом, свободным от серьезных рисков. Что лежит в основе поведения людей, предпочитающих риски? В основном это объясняется наличием склонности к риску в силу того, что ими переоценивается вероятность выигрыша из-за сужения диапазона изменения оцениваемых показателей.

Дата добавления: 2015-08-11; просмотров: 4739;