Структура фінансового ринку

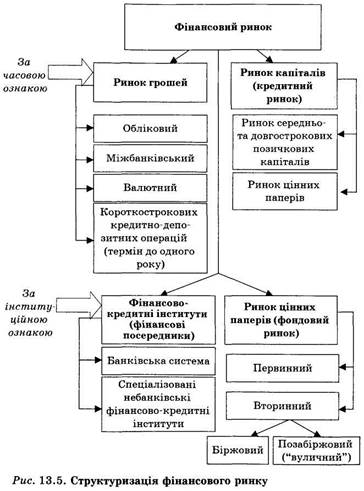

Єдиного методу структуризації фінансового ринку не вироблено. У практиці розвинутих країн оптимальна структура фінансового ринку визначається двома основними ознаками — часовою та інституціональною (рис. 13.5).

Відповідно до часової ознаки фінансовий ринок поділяють на два основних елементи:

1) грошовий ринок — ринок короткострокових капіталів (натермін до одного року) або грошових коштів, що виступають уплатіжних засобах;

2) ринок капіталів — це ринок середньо- та довгострокових капіталів або грошових коштів (на термін більше одногороку), що представляють інвестиційний фактор у розвитку економіки.

Структура фінансового ринку в інституціональному розумінні складається з таких секторів:

1)кредитно-фінансових інститутів (банків та інших небанківських фінансово-кредитних установ, тобто фінансових посередників);

2) ринку цінних паперів, який, у свою чергу, поділяється на первинний (нові емісії цінних паперів) і вторинний, який також поділяється на біржовий, або організований (фондову біржу), і позабіржовий, або неорганізований ("вуличний").

За часовою ознакою (терміном кредитних операцій та боргових зобов'язань) та за формою фінансових ресурсів фінансовий ринок поділяється на ринок грошей і ринок капіталів.

Грошовий ринок пов'язаний з готівковими грошима та аналогічними платіжними засобами. Це ринок готівкових грошей, короткострокових кредитних операцій (до одного року), валюти.

Структуру грошового ринку можна представити таким чином:

— обліковий ринок — це ринок, на якому під час укладання угод в обігу перебувають високоліквідні активи (векселі,чеки); гроші обмінюють на інші ліквідні активи за альтернативною вартістю, що вимірюється в одиницях номінальноїнорми процента;

— міжбанківський ринок — це ринок, на якому залучаються та розміщуються міжбанківські кредити, у тому числікредити НБУ та комерційних банків;

— валютні ринки — це ринки, що ефективно обслуговують внутрішній та міжнародний платіжний оборот за допомогою обміну однієї валюти на іншу у формі купівлі-продажу.

Це складова грошового ринку, де "зустрічаються" попит і пропозиція на валюту.

Ринок капіталів — це ринок, на якому купують грошові кошти на тривалий строк (більше одного року). Класичними операціями ринку капіталів є операції з фондовими інструментами — акціями, середньо- та довгостроковими облігаціями; довгострокові депозити та позики комерційних банків, операції спеціалізованих інвестиційних та фінансових компаній.

Структура ринку капіталів така:

—ринок цінних паперів — це частина ринку позичковихкапіталів, де здійснюються емісія та купівля-продаж ціннихпаперів, формується ціна на них, урівноважується попит іпропозиція. Через ринок цінних паперів (банки, спеціальнікредитно-фінансові інститути, фондову біржу) акумулюютьсягрошові нагромадження підприємств, приватних осіб, держави, банків і спрямовуються на виробниче та невиробниче вкладення капіталів;

—ринок середньо- та довгострокових банківських кредитів —це частина ринку позичкових капіталів, де купуються грошовікошти (кредитні ресурси) на тривалий строк (більше одногороку). Ці кошти використовують для збільшення маси основного та оборотного капіталу, зайнятого в обороті позичальників.

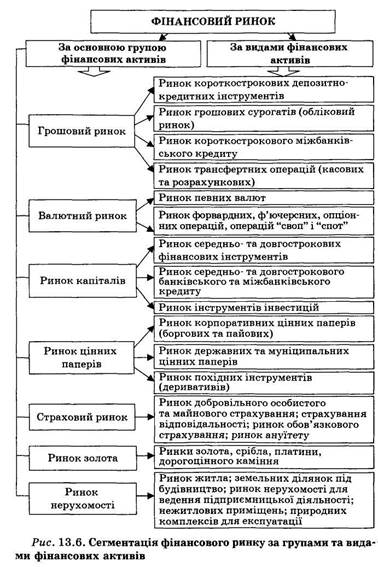

В основі первинного поділу фінансового ринку лежить певна група фінансових активів. Це пояснюється тим, що саме фінансовий актив визначає зміст поняття "фінансовий ринок". Тоді структуру фінансового ринку можна представити у вигляді грошового ринку та ринку капіталів (кредитного ринку), які у свою чергу можна представити як: грошовий ринок; ринок позичкових капіталів; ринок цінних паперів; валютний ринок; страховий ринок; ринок дорогоцінних металів і каміння; ринок інструментів нерухомості.

Кожен виокремлений структурний сегмент фінансового ринку можна розбити на окремі сектори (мікросегменти). В основу виокремлення того чи іншого сектору (мікросегмента) покладено конкретний вид фінансового активу: конкретну послугу (як товар); ф'ючерс; акції конкретного емітента; золото тощо.

Кожний із названих сегментів фінансового ринку з самостійною ланкою національного фінансового ринку (рис. 13.6).

Для розвитку означених структурних сегментів фінансового ринку в регіонах країни (область, економічний район чи інше територіальне утворення) має створюватись відповідна інфраструктура. Для кожного сегмента фінансового ринку характерні своя специфіка та особливості функціонування, власні правила укладання угод із фінансовими активами тощо. Один і той самий фінансовий актив може бути товаром декількох ринків. Наприклад, кредит у гривнях — це об'єкт діяльності грошового, кредитного а також валютного ринку.

Процес переливання фінансових ресурсів із одного виду фінансового ринку і сегмента в інші називається сек'юритиза-цією. Останніми роками процес сек'юритизації характеризується переміщенням операцій з ринку позичкових капіталів на ринок цінних паперів (насамперед ринок облігацій) і забезпечує зниження витрат при залученні кредитів. Це робить виокремлені ринки (сегменти) тісно залежними один від одного.

Дата добавления: 2015-07-24; просмотров: 1589;