Страховий ринок

Страховий ринок — це особливе соціально-економічне середовище, частина фінансового ринку, де об'єктом купівлі-продажу є страховий захист (страхова послуга) і формуються попит та пропозиція на неї, а також інфраструктура й конкуренція.

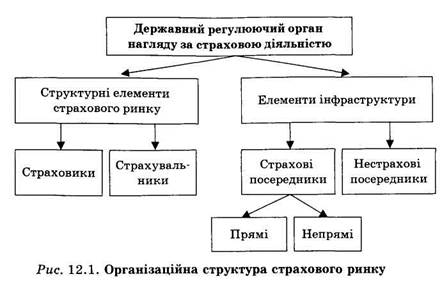

Організаційну структуру страхового ринку представлено на рис. 12.1.

Суб'єктами страхового ринку є страховики (страхові компанії), які надають страхові послуги, і страхувальники — споживачі цих послуг. Прямими посередниками у проведенні страхування є страхові агенти і страхові брокери, непрямими — оцінювачі ризику (актуарії та сюрвейєри) і оцінювачі збитку (аварійні комісари та диспашери).

Об'єктивна необхідність виникнення і розвитку страхового ринку зумовлена суспільними потребами у страхових послугах і наявністю страховиків, здатних їх забезпечити.

Головною функцією страхового ринку є акумуляція та розподіл страхового фонду з метою страхового захисту суспільства (громадян) і суб'єктів господарювання.

Галузеву структуру страхового ринку представлено на рис. 12.2.

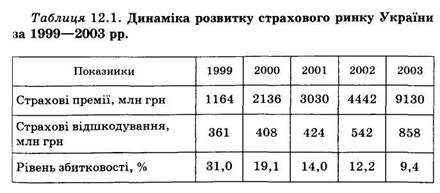

На сьогодні в Україні налічується 353 страхові компанії, 12 з яких мають ліцензії на операції зі страхування життя. Страховий ринок України характеризується значною концентрацією — на 50 найбільших компаній припадає близько 80 % статутного капіталу і 88 % зібраних страхових премій. У табл. 12.1 представлено динаміку розвитку страхового ринку України за 1999—2003 рр.

Сьогодні, наприклад, на страховому ринку Харківської області працюють 24 харківські страхові компанії і 22 філії страхових компаній інших регіонів. Загальна сума страхових платежів, отриманих ними за 2003 р., становила 1222,2 млн грн; порівняно з 2002 р. загальні страхові надходження зросли на 537,7 млн грн (на 78,5%). Страхові виплати та страхові відшкодування порівняно з 2002 р. збільшились на 28,6 млн грн (183,1 %) і становили 44,2 млн грн.

Сума страхових надходжень за обов'язковими видами страхування за 2003 р. становила 7,4 млн грн — лише 0,6 % від загальної суми надходжень.

Сума страхових надходжень з добровільних видів страхування за 2003 р. порівняно з 2002 р. зросла на 538,3 млн грн (на 79,6%) і становила 1214,8 млн грн. Найбільша частка страхових надходжень у добровільному страхуванні припадає на страхування фінансових ризиків, а саме — 926,5 млн грн (76,3%).

Таким чином, спостерігається активне розширення страхового ринку Харківського регіону.

Страхові компанії становлять основу інституційної та територіальної структури страхового ринку.

На особливу увагу заслуговує розгляд питань щодо створення, функціонування, реорганізації та ліквідації страхової компанії в Україні.

Основними підходами, що допоможуть вивчити процес створення страхової компанії, є розгляд таких взаємопов'язаних етапів:

— реєстрація страховика як юридичної особи;

— надання цій юридичній особі статусу страховика.

Вивчаючи питання функціонування страхової компанії, необхідно визначити, якими видами діяльності може займатися страховик, у чому полягає їх сутність. Треба також визначити сутність стратегії страхової компанії, значення бізнес-плану для ефективної реалізації стратегії страховика.

Страхові компанії при формуванні своїх організаційних структур використовують такі принципи:

1) лінійного підпорядкування — вищі керівники мають право давати розпорядження нижчим співробітникам з усіх питань, що виникають;

2) функціонального підпорядкування — право давати розпорядження, пов'язане з виконанням конкретних функцій, незалежно від того, хто їх виконує;

3) лінійно-штабного підпорядкування — виконання консультаційних функцій у процесі стратегічного планування, підготовки рішень з інших найважливіших питань роботи компанії.

Задля реалізації економічних і соціальних інтересів держави та дієвості механізму соціального гарантування виникає необхідність державного регулювання страхової діяльності.

Усі правові відносини, пов'язані з проведенням страхування, можна поділити на дві групи:

— правовідносини, які виникають у зв'язку з організацією страхової справи, що регулюють діяльність страховиків, їх взаємозв'язок з бюджетом, банками, органами державного управління;

— правовідносини, що регулюють процес формування та використання страхового фонду при особистому, майновому страхуванні та страхуванні відповідальності.

Правове забезпечення страхування здійснюється шляхом прийняття законів та нормативних актів, що регулюють страхову діяльність як у цілому, так і за окремими її напрямами й питаннями взаємовідносин страховиків з клієнтами, суспільними та державними інститутами України.

Система правового регулювання страхової діяльності включає норми, що визначені:

1) Конституцією України;

2) міжнародними угодами зі страхування, що були підписані та ратифіковані Україною;

3) Цивільним кодексом України;

4) законами та постановами Верховної Ради України, зокрема Законом "Про страхування";

5) указами та розпорядженнями Президента України;

6) декретами, постановами та розпорядженнями Кабінету Міністрів України;

7) нормативними актами (інструкціями, методиками, положеннями, наказами), що прийняті міністерствами, відомствами та центральними органами виконавчої влади і зареєстровані в Міністерстві юстиції України;

8) нормативними актами органу, що згідно із законодавством України здійснює нагляд за страховою діяльністю;

9) нормативними актами органів місцевої виконавчої влади у випадках, коли окремі питання регулювання страхової діяльності були делеговані цим органам за рішеннями Президента або Кабінету Міністрів України.

Поетапне входження України до міжнародного страхового ринку, передбачає вступ до міжнародних організацій, діяльність яких пов'язана зі страхуванням; удосконалення порядку оподаткування страхової діяльності; визначення вимог до порядку створення та діяльності страхових організацій; розвиток інфраструктури страхового ринку; розроблення системи поступової адаптації національного законодавства до вимог європейських директив із питань страхування.

Дата добавления: 2015-07-24; просмотров: 1645;