Доходи та витрати страховика

Доходи страховика — кошти, що створюють необхідний страховий фонд.

Доходи поділяють:

— на доходи від страхової діяльності — усі премії зі страхування і перестрахування;

— доходи від розміщення тимчасово вільних коштів як власних, так і страхових резервів.

Доходами від розміщення коштів (доходи від інвестиційної діяльності) є проценти за депозитами коштів, розміщених на розрахункових рахунках у банку; проценти від облігацій і акцій; участь у прибутку перестрахувальника; доходи від реалізації корпоративних прав; проценти за довгостроковими інвестиціями.

Доходи від інвестиційної діяльності включають власні кошти у вигляді статутного фонду і резервних фондів; вільні резерви спеціального призначення; нерозподілений прибуток.

За економічним змістом витрати страховика складаються із таких груп:

— витрати зі страхових операцій (собівартість страхової послуги);

— витрати на перестрахування.

Виплати залежать від розміру збитку і страхових сум, а також наданих пільг. У складі витрат на ведення справи розрізняють:

— аквізиційні витрати, пов'язані із залученням нових страхувальників, актуарними розрахунками;

— комісійні винагороди посередникам, оплата послуг фахівця, ведення страхової документації;

— витрати на рекламу;

— інквізаційні витрати, пов'язані з обслуговуванням наявного обороту страхових премій, оплатою праці, банківських послуг;

— ліквідаційні витрати з урегулювання збитків: збирання інформації, виплати, поштово-телеграфні витрати, відрахування в резерв збитків;

— витрати на утримання страхової компанії — основна і додаткова заробітна плата з нарахуваннями, оренда, оплата комунальних послуг, послуг зв'язку, канцелярські витрати, обслуговування автотранспорту, амортизація, витрати на відрядження (витрати на ведення справи не повинні перевищувати 30%).

Відповідно до закону основним фінансовим результатом діяльності страхової компанії є балансовий прибуток, що включає прибуток від страхової діяльності (крім страхування життя і медичного страхування); прибуток від розміщення вільних коштів; прибуток від інших операцій.

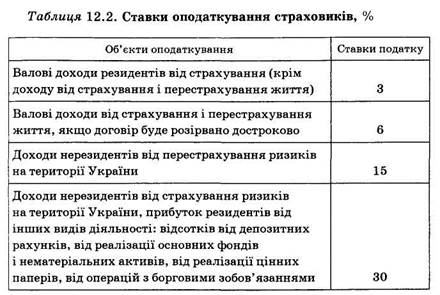

Ставки оподаткування страховиків представлено в табл. 12.2.

Фінансова надійність страховика — це його здатність виконати страхові зобов'язання, які взяті за договорами страхування та перестрахування, у разі впливу несприятливих чинників.

Фінансова надійність забезпечується кількома чинниками:

— розміром власних коштів;

— правильно розрахованими тарифними ставками;

— збалансованим страховим портфелем;

— величиною страхових резервів, адекватних сумі взятих страховиком зобов'язань;

— розміщенням страхових резервів;

— перестрахуванням.

Законодавством України передбачено формування резерву незароблених премій, що включає частки від сум надходжень страхових платежів, які відповідають страховим ризикам, що не минули на звітну дату, та резерву збитків — зарезервованих несплачених сум страхового відшкодування за відомими вимогами страхувальників.

Згідно із Законом України "Про страхування" страхові резерви мають складатися з активів таких категорій: грошові кошти на розрахунковому рахунку; банківські вклади (депозити); нерухоме майно; цінні папери, що передбачають одержання доходу; цінні папери, що емітуються державою; права вимог до перестраховиків; довгострокові інвестиційні кредити (для резервів зі страхування життя).

Зобов'язання страховика складаються із двох груп:

— зовнішні зобов'язання, тобто зобов'язання перед страхувальниками, фінансовими установами, перестраховиками, бюджетом і т. ін.;

— внутрішні зобов'язання — це зобов'язання перед засновниками, представництвами та філіями, співробітниками.

Фактичний запас платоспроможності визначають як різницю між активами (крім нематеріальних) і зобов'язаннями. У разі, якщо фактичний запас платоспроможності перевищує нормативний, страхова компанія вважається платоспроможною.

Роль страхування може розглядатися за такими напрямами:

— страхування додає впевненості в розвитку бізнесу й економіки в цілому;

— страхування дає можливість раціоналізувати структуру ресурсів і активізувати через інвестиції в найбільш ефективні сфери господарювання коштів, спрямованих на організацію економічної безпеки;

— страхування забезпечує раціональне формування використання коштів, призначених для здійснення державних соціальних програм (охорони здоров'я, пенсійного забезпечення, фінансового утворення);

— у страхуванні створюються значні резерви коштів, що стають джерелами зростання і покриття збитку у разі великих стихійних лих і аварій;

— створюють робочі місця, формується інфраструктура фінансового ринку.

Отже, страхування є однією з найбільш перспективних сфер фінансової системи, оскільки виконує активну перерозподільчу функцію в економіці.

Дата добавления: 2015-07-24; просмотров: 1135;