Экспресс-диагностика финансового состояния предприятия

I. Сравнительная рейтинговая экспресс–оценка. Требования к исходным данным.

1. Система финансовых показателей базируется на данных публичной отчетности, что позволяет контролировать финансовое состояние организации всем заинтересованным пользователям.

2. Исходные показатели рейтинговой оценки объединены в 4 группы: оценки прибыльности, эффективности управления (деловой активности); ликвидности и рыночной устойчивости. Каждая группа может содержать 4–8 показателей.

3. В качестве базы сравнения для рейтинговой оценки могут служить показатели условно–эталонной организации (наилучший), либо условно–удовлетворительной организацией (минимально допустимые значения).

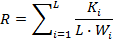

4. Коэффициенты, используемые для рейтинговой оценки должны иметь одинаковую направленность и положительную корреляцию, то есть их рост должен означать улучшение финансового состояния предприятия. В общем виде рейтинговое число может быть определено по формуле

L – число показателей, используемых для рейтинговой оценки;

– i-тый коэффициент;

– i-тый коэффициент;

Wi - нормативное значение i-го коэффициента

- весовой индекс i-го коэффициента.

- весовой индекс i-го коэффициента.

Рассмотрим один из вариантов расчета подобного рейтинга на базе 5 показателей.

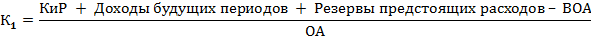

1. Коэффициент обеспеченности собственными оборотными средствами.

Нормативное значение К1>0,1.

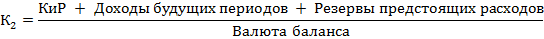

2. Коэффициент автономии

Нормативное значение К2>0,5.

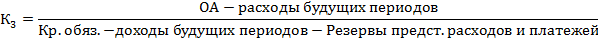

3. Коэффициент текущей ликвидности

Нормативное значение К3>2.

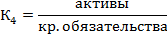

4. Коэффициент общей платежеспособности

Нормативное значение К4>2.

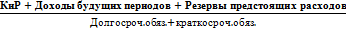

5. Коэффициент финансирования показывает какая часть деятельности предприятия финансируется за счет собственных средств.

=

=

Нормативное значение К5>1.

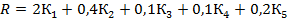

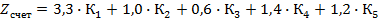

На основании этих 5 показателей определяется рейтинговое число.

Нормативное значение рейтинговой оценки 1. Подобная рейтинговая оценка позволяет оценить изменение финансового состояния предприятия во времени (например, на начало и конец периода) или проводить сравнения между предприятиями.

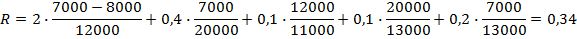

Выполним расчет рейтинговой оценки для исходного электронного баланса.

Рейтинговая оценка существенно ниже нормативного значения, что свидетельствует о низком уровне финансовой устойчивости предприятия. Выбор подобного предприятия в качестве партнера для коммерческой деятельности нежелателен.

II. Вероятность банкротства предприятия в ближайшие 2-3 года за рубежом принято оценивать по показателю «Z-счет» Альтмана. Формула для расчета этого показателя

Где К1 = прибыль (убыток от продаж)/ имущество предприятия;

К2 – выручка/имущество предприятия;

К3 – собственные средства/ все пассивы предприятия (валюта баланса).

К4 – чистая прибыль/ имущество предприятия;

К5 – собственные оборотные средства/ имущество предприятия.

Если расчетное значение «Z-счета» меньше критического 2,675, то в ближайшие 2-3 года предприятие может стать финансово несостоятельным (банкротом). Многие специалисты считают, что так как методика Альтмана создана на базе предприятий США, она не вполне пригодна для условий российской экономики. В России также делались неоднократные попытки создать комплексную оценку пригодную для оценки финансового состояния и прогнозирования банкротства.

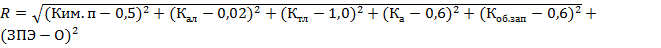

III. Существуют и другие варианты определения комплексной (рейтинговой) оценки финансово-экономического состояния предприятия. Приведем одну из них. В основе расчета рейтинга лежит сравнение расчетных показателей с их эталонными значениями.

+

+

Ким.п – коэффициент имущества производственного назначения;

Кал – коэффициент абсолютной ликвидности;

Ктл – коэффициент текущей ликвидности;

Ка – коэффициент автономии;

Коб.зап. – доля собственных оборотных средств в формировании запасов

ЗПЭ – золотое правило экономики (выполняется – 0; не выполняется – 1).

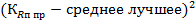

КR п пр - коэффициент рентабельности продаж по прибыли от реализации.

Оптимальное значение комплексной оценки=0, то есть текущее значение выбранных показателей равны нормативным.

Чем больше расчетное значение R отличается от 0, тем хуже финансовое состояние.

Дата добавления: 2015-07-18; просмотров: 1059;