Анализ рентабельности деятельности

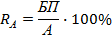

1. Общая рентабельность предприятия (активов)

БП – балансовая прибыль

А – итог активов баланса

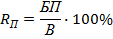

2. Чистая рентабельность

3. Рентабельность собственного капитала

4. Общая рентабельность продаж

5. Чистая рентабельность продаж

6. Рентабельность продукции (вида деятельности)

Анализ ценовой конкурентоспособности и стратегии развития

К показателям ценовой конкурентоспособности относят такие показатели как:

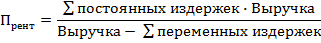

1. Порог рентабельности

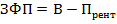

2. Запас финансовой прочности

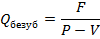

Порог рентабельности продукции или критический объем продаж определяется по формуле:

P – цена;

F, V – издержки(постоянные, переменные).

Критический объем продаж – это такой объем выручки, при которой предприятие способно покрыть все свои издержки, но не получить прибыли, то есть рентабельность деятельности равна 0. Следует стремиться к снижению порога рентабельности, так как чем он ниже, тем при меньшем объеме продаж предприятие начинает получать прибыль. Рассмотрим, каким образом влияют на порог рентабельности входящие в формулу параметры:

1. Увеличение цены на реализуемую продукцию ведет к снижению порога рентабельности.

2. Рост переменных и постоянных издержек приводит к увеличению порога рентабельности.

Ценовая конкурентоспособность предприятия обеспечивается, если критический объем продаж ниже фактического объема продаж. В этом случае предприятие при необходимости может снизить цену на продаваемый товар с целью повышения конкурентоспособности и остаться при этом прибыльным.

Запас финансовой прочности определяется разницей между фактической выручки и порогом рентабельности.

Запас финансовой прочности определяет нвсколько можно снизить цены и потерять выручку, чтобы при этом деятельность предприятия не оказалась убыточной. Чем выше значение этого показателя, тем более финансово устойчиво предприятие и тем более конкурентоспособно предприятие или его продукция в завоевании рынка за счет снижения цен.

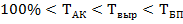

Основным показателем оценки стратегии развития предприятия является «золотое правило» экономики. Если это правило выполняется, значит финансово-экономическая деятельность предприятия успешна и оно развивается. Правило выполняется в том случае, если выполняются три условия:

ТАК – темп роста авансированного капитала;

Твыр – темп роста выручки;

ТБП – темп роста балансовой прибыли.

4.05.09

Первое соотношение (100%<ТАК) означает, что имущество предприятия должно расти, то есть предприятие должно развиваться.

Опережение темпа роста выручки над темпом авансированного капитала означает повышение эффективности использования активов предприятия. Превышение темпа роста балансовой прибыли над темпом роста выручки означает, что рост прибыли обеспечивается не за счет роста цен на продукцию, а за счет снижения затрат предприятия на производство и торговлю. Таким образом, выполнение правила означает, что предприятие развивается, эффективность использования имущества повышается, а рост прибыли достигается за счет снижения затрат предприятия.

Этап 6. Анализ несостоятельности (банкротства).

Под несостоятельностью (банкротством) понимается признанная арбитражным судом или объявленная должником его неспособность в полном объеме удовлетворять требования кредиторов и (или) исполнить обязанность по уплате обязательных платежей. Предприятие может быть признано банкротом, если оно не рассчитывается по своим денежным обязательствам в течение 1 месяца со дня наступления этого срока. Сумма долга должна быть не менее 100тыс. для юридических лиц и 10тыс. для физических лиц. В прежнем законе о банкротстве, действовавшем до 2002 года были приведены количественные критерии банкротства. Из ныне действующего закона эти критерии исключены. Тем не менее, при проведении анализа вероятности возможного банкротства эти критерии используются. Такими критериями являются:

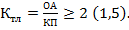

1.  В прежнем законе предусматривалась критическая величина Ктл не менее 2. Сейчас считается, что для предприятий торговли вполне достаточна величина этого коэффициента 1,5.

В прежнем законе предусматривалась критическая величина Ктл не менее 2. Сейчас считается, что для предприятий торговли вполне достаточна величина этого коэффициента 1,5.

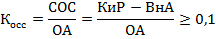

2. Коэффициент обеспеченности собственными оборотными средствами.

В тех случаях, когда оба эти коэффициента или хотя бы один из них ниже норматива, структура баланса признается неудовлетворительной, а предприятие неспособным выполнить свои денежные обязательства, то есть банкротом. При выходе Ктл за рамки норматива вычисляется:

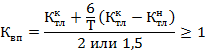

3. Коэффициент восстановления платежеспособности в ближайшие 6 месяцев

– коэффициент текущей ликвидности на начало и на конец периода;

– коэффициент текущей ликвидности на начало и на конец периода;

Т, мес. – анализируемый период.

Этот коэффициент имеет смысл рассчитывать в тех случаях, когда Ктл на начало периода ниже норматива, но за анализируемый период происходит его увеличение, то есть разность в скобке положительная.

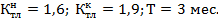

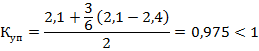

Например,

Это означает, что если динамика изменения показателей на ближайшие 6 месяцев сохранится, предприятие может восстановит свою платежеспособность.

В тех случаях, когда значение критериев остаются выше нормативных, но снижаются, рассчитывают:

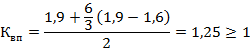

4. Коэффициент утраты платежеспособности в ближайшие 3 месяца

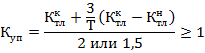

Например,

Это означает, что при отсутствии изменений в динамике Ктл предприятие в ближайшие 3 месяца может потерять свою платежеспособность.

При рассмотрении дел о банкротстве юридических лиц применяются следующие процедуры банкротства:

1. Наблюдение;

2. Финансовое оздоровление;

3. Внешнее управление;

4. Конкурсное производство;

5. Мировое соглашение.

При рассмотрении дела о банкротстве должника – физического лица применяются следующие процедуры:

1. Конкурсное производство;

2. Мировое соглашение;

3. Иные, предусмотренные ФЗ.

Наблюдение. Определение о введении наблюдения выносит арбитражный суд. С этого момента назначенный временный управляющий контролирует деятельность предприятия должника. Оно не вправе продавать имущество, выделять долю учредителям и тому подобное. Основная задача внешнего управляющего на этом этапе провести финансовый анализ и сохранить имущество предприятия–должника. На этой стадии предприятие ведет свою основную деятельность. По окончанию наблюдения внешний управляющий представляет свой отчет и арбитражный суд принимает решение о введении какой–либо другой процедуры банкротства.

Финансовое оздоровление. Предприятие–должник представляет собранию кредиторов план финансового оздоровления. Уплата штрафов, неустоек по долгам до введения финансового оздоровления не производится. Требования кредиторов удовлетворяются в соответствии со специальным порядком, предусмотренным законом. Предприятием управляет прежнее руководство, но с учетом вышеупомянутых ограничений.

Внешнее управление. Прежнее руководство отстраняется и предприятием руководит назначенный кредиторами и арбитражным судом внешний управляющий – высококлассный специалист в области антикризисного управления. Максимальный срок внешнего управления 1,5 года. По решению арбитражного суда срок может быть продлен еще на 6 месяцев.

Конкурсное производство. Если внешнее управление не дало положительных результатов, то арбитражный суд принимает решение о признании должника банкротом и открывает конкурсное производство (на этом этапе предприятие уже не работает). Конкурсное производство вводится сроком на один год. По ходатайству заинтересованных лиц оно может быть продлено еще на 6 месяцев. Задача конкурсного управляющего следить за законным разделом имущества должника, за соблюдением очередности удовлетворения обязательств должника. Продажа имущества проводится на основе конкурсов.

Мировое соглашение. На любом этапе процедуры банкротства между кредиторами и должником может быть достигнуто мировое соглашение.

11.05.09

Дата добавления: 2015-07-18; просмотров: 1171;