Анализ ликвидности баланса

Кроме расчетов коэффициентов ликвидности, анализ ликвидности и платежеспособности предприятия включает анализ ликвидности баланса. Он заключается в сравнении средств по активу, сгруппированных по степени их ликвидности и расположенных в порядке убывания ликвидности с обязательствами по пассиву, сгруппированными по срокам их погашения и расположенными в порядке возрастания этих сроков. По степени ликвидности активы предприятия разделяются на следующие группы:

А1 – наиболее ликвидные активы (денежные средства, краткосрочные финансовые вложения);

А2 – быстро реализуемые активы (дебиторская задолженность, прочие активы);

А3 – медленно реализуемые активы (запасы).

А4 – трудно реализуемые активы (итог первого раздела актива баланса — внеоборотные активы.

Пассивы баланса группируются по степени срочности их оплаты:

П1 – наиболее срочные обязательства (кредиторская задолженность, прочие пассивы, а также ссуды непогашенные в срок);

П2 – краткосрочные пассивы (краткосрочные кредиты и займы);

П3 – долгосрочные пассивы (долгосрочные кредиты и займы);

П4 – постоянные пассивы (капитал и резервы).

Для определения ликвидности баланса сопоставляют итоги приведенных групп по активу и пассиву. Баланс считается абсолютно ликвидным, если имеет место соотношение А1≥П1; А2≥П2; А3≥П3; А4≤П4. Выполнение первых трех неравенств с необходимостью влечет выполнение четвертого неравенства, которое носит балансировочный характер. Практически существенным является сопоставление итогов первых трех групп. Однако и в четвертое неравенство заложен экономический смысл. Его выполнение свидетельствует о наличии у предприятия собственных оборотных средств. Выполним анализ ликвидности баланса для нашего примера.

А1=1000<П1=9000 – не выполняется;

А2=4000>П2=2000 – выполняется;

А3=7000>П3=2000 – выполняется;

А4=8000>П4=7000 – не выполняется.

Условие абсолютной ликвидности не выполняется. В то же время недостаток одних средств по первой группе компенсируется избытком активов по второй и третьей группе. В этом случае можно говорить, что текущая (сегодняшняя) ликвидность предприятия не обеспечивается. В то же время перспективная ликвидность, то есть платежеспособность в будущем обеспечена.

Этап 4. Анализ финансовой независимости, устойчивости и стабильности деятельности

Анализ финансовой независимости предприятия. Финансовая независимость предприятия определяется тем, насколько его деятельность не зависит от внешних источников финансирования, то есть насколько она профинансирована за счет собственных средств.

Основные показатели финансовой независимости:

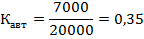

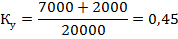

1. Коэффициент автономии (финансовой независимости)

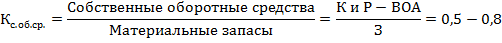

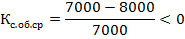

2. Доля собственных оборотных средств в формировании запасов

>

Собственные оборотные средства отсутствуют. Этот показатель принимают во внимание при оценке кредитоспособности предприятия. Банки считают предприятие некредитоспособным, если этот коэффициент ниже норматива (менее 50%).

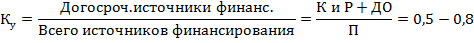

Анализ финансовой устойчивости предприятия. Финансовая устойчивость предприятия характеризуется уровнем обеспеченности его деятельности источниками финансирования длительного пользования (СК и долгосрочные привлеченные средства).

1.Коэффициент финансовой устойчивости, определяющий долю долгосрочных источников финансирования в валюте баланса.

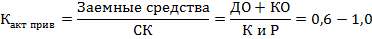

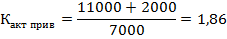

2.Коэффициент активности привлечения заемных средств (плечо финансового рычага).

27.04.09

Финансовая устойчивость текущей деятельности предприятия

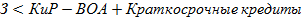

Условие финансовой устойчивости записывается следующим образом:

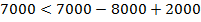

3.Запасы < собственные оборотные средства + краткосрочные кредиты и займы

Условие финансовой устойчивости не выполняется.

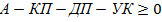

Разница чистых активов и уставного капитала

20000-11000-2000-4500>0

Экономический смысл данного показателя состоит в том, что он отражает получало ли предприятие прибыль и возрос ли за счет этого собственный капитал или он состоит только из УК (для случая, когда этот показатель=0). Отрицательный результат свидетельствует об убыточной деятельности.

Финансовая стабильность

Финансовая стабильность предприятия определяется величиной изменения показателей и коэффициентов, характеризующих ликвидность, финансовую независимость и устойчивость, а также тенденции их изменения. Если размеры абсолютного роста и темпы прироста этих показателей величины положительные и приблизительно равные, то деятельность предприятия можно признать финансово стабильно-растущей. Если величины отрицательные – финансово стабильно снижающиеся. Если размеры абсолютного прироста у этих показателей изменяются и по размерам и по направлениям, то деятельность предприятия признается как финансово нестабильная и неустойчивая.

Этап 5. Анализ деловой активности

Деловая активность менеджмента предприятия оценивается по различным показателям оборачиваемости средств.

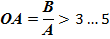

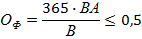

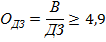

1. Общая капиталоотдача (фондоотдача, оборачиваемость активов)

В – выручка

А – итог актива баланса

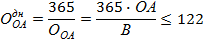

≤122

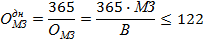

≤122

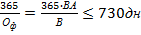

2. Отдача основных производственных средств и нематериальных активов (оборачиваемость внеоборотных активов)

=

=

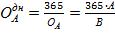

3. Оборачиваемость оборотных активов

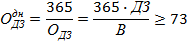

4. Оборачиваемость материальных запасов

5. Оборачиваемость дебиторской задолженности

Кроме приведенных коэффициентов, аналогичным образом может определяться оборачиваемость собственного капитала

Приведенные в формулах рекомендуемые значения весьма условны и при анализе деловой активности чаще ориентируются не на абсолютные значения, а на динамику изменения этих показателей (растет или уменьшается).

Также сравнение расчетных показателей оборачиваемости можно проводить со средними или лучшими значениями по отрасли. Для всех приведенных коэффициентов, измеряемых в числе оборотов, положительной тенденцией является рост, а для измеряемых в днях – снижение.

Дата добавления: 2015-07-18; просмотров: 1354;