Третий этап — поиск и выбор объектов инвестирования компании с учетом их эффективности

Выбор форм инвестиционной деятельности компании зависит от стратегии ее экономического и финансового развития. На этом этапе инвестиционной политики компании определяется соотношение основных форм инвестирования по функциональной, региональной и отраслевой направленности.

Поиск и выбор объектов инвестирования предусматривает:

• анализ текущего предложения на инвестиционном рынке;

• отбор инвестиционных проектов и финансовых инструментов, соответствующих формам инвестиционной деятельности компании;

• подготовку бизнес-планов инвестиционных проектов;

• экспертизу отобранных объектов инвестирования.

Анализ текущего предложения на инвестиционном рынке. Оценка инвестиционной привлекательности отдельных объектов инвестирования зависит от многих факторов и носит строго индивидуальный характер. В международной практике поиск инвестиционных идей осуществляется компаниями с учетом следующих возможностей:

— наличие полезных ископаемых или иных природных ресурсов, пригодных для переработки и производственного использования;

— традиции существующего сельскохозяйственного производства, определяющие потенциал его развития и круг проектов, которые могут быть реализованы на предприятиях агропромышленного комплекса;

— оценка возможных в будущем сдвигов в величинах и структуре спроса под влиянием демографических или социально-экономических факторов, либо в результате появления на рынке новых типов товаров;

— структура и объемы импорта, которые могут стать толчком для разработки проектов, направленных на создание импортозамещающих производств;

— опыт и тенденции развития структуры производства в других странах, особенно обладающих сходными уровнями социально-экономического развития и аналогичными ресурсами;

— потребности, которые уже возникли или могут возникнуть в отраслях-потребителях в рамках отечественной или мировой экономики;

— информация о планах увеличения производства в отраслях-потребителях или растущем спросе на уже производимую продукцию на мировом рынке;

— известные или вновь обнаруженные возможности диверсификации производства на единой сырьевой базе;

— рациональность увеличения масштабов производства ради достижения экономии издержек при массовом выпуске изделий;

— общеэкономические условия.

На основе таких исходных посылок формулируется идея инвестиционного проекта, направление, в котором его следует разрабатывать. На данном этапе для анализа используются приблизительные, укрупненные данные, полученные на основе государственной статистики или иной общедоступной информации. Поэтому до тех пор, пока та или иная концепция инвестиционного проекта не получит принципиального одобрения лиц, ответственных за принятие решений об инвестициях, нецелесообразно тратить дополнительные средства на сбор или подготовку более детальной и достоверной информации.

Отбор инвестиционных проектов и финансовых инструментов, соответствующих формам инвестиционной деятельности компании

Инвестиционный проект — обоснование экономической целесообразности, объема и сроков осуществления капитальных вложений, в том числе необходимая проектно-сметная документация, разработанная в соответствии с законодательством РФ и утвержденными в установленном порядке стандартами (нормами и правилами), а также описание практических действий по осуществлению инвестиций (бизнес-план).

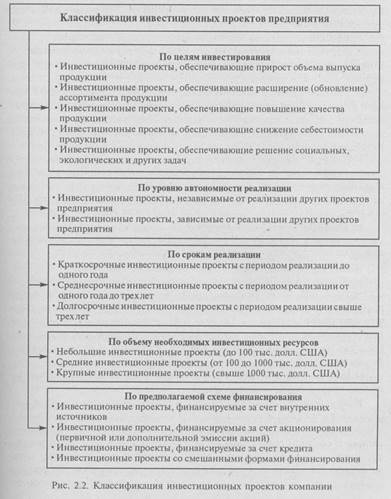

Инвестиционные проекты, разрабатываемые по отдельным формам инвестирования, классифицируются по ряду признаков (рис.): целям инвестирования, уровню автономности реализации, срокам реализации, объему необходимых инвестиционных ресурсов, предлагаемой схеме финансирования. При разработке схемы финансирования инвестиционного проекта рассматриваются следующие варианты: полное самофинансирование, акционирование, кредитное финансирование, лизинг, смешанное (долевое) финансирование.

Вложение средств в инвестиционный проект целесообразно, если инвестиционный процесс отвечает следующим критериям:

• чистая прибыль от данного вложения превышает чистую прибыль от помещения средств на банковский депозит или прибыль от других вложений;

• рентабельность инвестиций выше уровня инфляции;

• рентабельность проекта с учетом фактора времени (временной стоимости денег) выше рентабельности альтернативных проектов;

• рентабельность активов компании после осуществления проекта будет не ниже необходимого, критического (возможно предпроектного) уровня и превысит среднюю расчетную ставку по заемным средствам (т.е. дифференциал финансового рычага будет положительным);

• данный проект соответствует генеральной стратегической линии компании с точки зрения сроков окупаемости вложений, наличия финансовых источников покрытия издержек до начала окупаемости проекта, обеспечения достаточно стабильных поступлений.

Указанные критерии не являются исчерпывающими, их выбор субъективен и зависит от преследуемой цели и сложившихся условий.

Подготовка бизнес-планов инвестиционных проектов Инвестиционный проект обычно требует разработки бизнес-плана. Бизнес-план — основной документ, разрабатываемый и предоставляемый инвестору по реальному инвестиционному проекту. В нем в краткой форме и общепринятой последовательности разделов излагаются основные характеристики проекта и финансовые показатели, связанные с его реализацией. Целью его разработки и представления является мобилизация инвестиционных ресурсов или получение инвестиционного кредита. Он должен обеспечить эффективность намечаемых инвестиций.

Существуют возможности инвестиционного проектирования с применением компьютерной аналитической системы Project Expert (и другие !!!), позволяющей создавать в системе различные инвестиционные проекты и планировать их реализацию, анализировать эффективность и принимать обоснованные стратегические решения по выбору оптимального проекта, контролировать его исполнение.

Экспертиза отобранных объектов инвестирования

Оценка эффективности инвестиций предусматривает проведение анализа отобранных объектов инвестирования с позиции их экономической эффективности. Для каждого объекта инвестирования используется определенная методика оценки эффективности (см. предмет инвестиционная политика). По результатам оценки проводится ранжирование инвестиционных проектов и финансовых инструментов по критерию их эффективности (доходности). Для реализации принимаются объекты инвестирования, обеспечивающие наибольшую доходность.

Четвертый этап — поиск и выбор источников привлечения инвестиций для развития компании

Это направление включает в себя:

• анализ привлечения и использования заемных средств в предшествующем периоде;

• определение конкретных целей привлечения заемных средств в

предстоящем периоде;

• расчет предельного объема привлечения заемных средств;

• оценка стоимости привлечения заемного капитала из различных источников;

• определение соотношения объема заемных средств, привлекаемых на кратко- и долгосрочной основе;

• выбор форм привлечения заемных средств.

Анализ привлечения и использования заемных средств в предшествующем периоде позволяет выявить объем, состав и формы привлечения заемных средств компаний и оценить эффективность их использования. Анализ привлечения и использования заемных средств в предшествующем периоде включает:

• оценку динамики общего объема привлечения заемных средств в рассматриваемом периоде; сопоставление темпов динамики общего объема привлечения заемных средств с темпами прироста суммы собственных финансовых ресурсов, объемов операционной и инвестиционной деятельности, общей суммы активов компании;

• определение основных форм привлечения заемных средств: анализ динамики доли банковского кредита, товарного кредита и общей кредиторской задолженности в общей сумме заемных средств компании;

• определение соотношения объемов привлеченных заемных средств по времени их привлечения. В этих целях изучается динамика соотношения кратко- и долгосрочных заемных средств компании и их соответствие объему используемых оборотных и внеоборотных активов;

§ оценку состава кредиторов компании, а также условий предоставления ими различных форм банковского и товарного (коммерческого) кредитов. Анализ условий осуществляется с позиций их соответствия конъюнктуре финансового и товарного рынков;

• определение эффективности использования заемных средств в целом и отдельных их форм в компании. В этих целях используются показатели оборачиваемости и рентабельности заемного капитала. Первая группа этих показателей сопоставляется со средним периодом оборота собственного капитала компании.

Результаты проведенного анализа служат основой оценки целесообразности использования заемных средств в компании в сложившихся объемах и формах.

Определение конкретных целей привлечения заемных средств в предстоящем периоде является одним из условий эффективного их использования. Основными целями привлечения заемных средств компаниями являются:

• пополнение необходимого объема постоянной части оборотных активов;

• обеспечение формирования переменной части оборотных активов;

• формирование недостающего объема инвестиционных ресурсов;

• обеспечение социально-бытовых потребностей своих работников;

• другие временные нужды.

Расчет предельного объема привлечения заемных средств зависит от предельного эффекта финансового левериджа и обеспечения достаточной финансовой устойчивости компании. С учетом этих требований компании целесообразно устанавливать лимит использования заемных средств в своей хозяйственной деятельности.

На практике компания, выбрав рентабельный проект, сталкивается с дефицитом денежных средств для его реализации. В таком случае можно осуществить дополнительные расчеты рентабельности инвестиций с учетом привлечения внутренних и внешних источников финансирования. При этом привлечение заемных средств для реализации проекта повышает чистую рентабельность собственных средств, вложенных в него (сказывается влияние эффекта финансового левериджа). Однако это наблюдается в том случае, если средняя доходность инвестиций выше цены кредита. При этом инвестиционные возможности компании возрастают. Таким образом, инвестиционная политика предприятия, как элемент ее финансовой политики, определяет долгосрочные перспективы развития предприятия.

Дата добавления: 2015-05-28; просмотров: 1082;