Тема 12. ФИСКАЛЬНАЯ ПОЛИТИКА. ГОСБЮДЖЕТ

12.1 Финансовая система: понятие, функции, принципы построения и структура.

12.2 Государственный бюджет и его роль в экономике.

12.3 Государственные доходы. Налоги в РБ. Кривая Лаффера.

12.4 Государственные расходы.

12.5. Бюджетный дефицит и государственный долг.

12.6 Фискальная политика. Дискреционная экономическая политика. Политика встроенных стабилизаторов.

12.1 Финансовая система: понятие, функции, принципы построения и структура.

Финансы возникли в период разложения первобытнообщинного строя, с появлением государства и его институтов, развитием товарно-денежных отношений.

Финансовая система представляет собой совокупность финансовых отношений и осуществляющих их институтов различного назначения. Финансовые отношения — это система отношений, посредством которых осуществляется распределение и перераспределение созданного обществом продукта путем образования, распределения и использования фондов денежных средств. Однако отождествлять финансовые и денежные отношения не следует, так как последние по своему содержанию и составу шире финансовых. В их состав включаются денежный учет и контроль за всеми видами затрат, определение цен, учет и хранение выручки, регулирование денежного обращения, определение курсов валют и др.

В финансовые потоки включается движение наличных денег, кредитов, акций, облигаций, сертификатов, залоговых документов и др.

В составе финансового рынка выделяют относительно обособленные части: рынки денег, кредита и ценных бумаг.

Финансовые рынки — совокупность рыночных институтов, направляющих финансовый поток от собственников к заемщикам. Поскольку большинство сбережений совершается домашними хозяйствами, а инвестиции осуществляются фирмами, необходим определенный набор механизмов, организующих перемещение потоков денежных средств от первых ко вторым. Именно эти механизмы создаются благодаря функционированию финансовых рынков.

Роль финансов в развитии общественного воспроизводства, формировании экономической структуры общества проявляется в их функциях. Большинство экономистов считают, что финансы выполняют две основные функции: распределительно-перераспределительную и контрольно-стимулирующую. Некоторые дополняют или несколько видоизменяют их: опосредования кругооборота фондов, воспроизводственную, оперативную и т. д.

Принципами построения финансовой системы являются демократический централизм и федерализм.

1) демократический централизм означает, что основным звеном в системе общегосударственных финансов является Госбюджет (федеральный, областей (штатов), районов, округов, муниципальный и т. д.), а основной статьей доходов бюджетов всех уровней - налоги.

Принцип федерализма означает, что существует четкое разграничение функций между финансовыми звеньями разных уровней. Правительство контролирует расходы на национальные программы, космос, оборону. Местные органы власти финансируют развитие школ, охрану окружающей среды и общественного порядка и т. п.

Структурными элементами финансового механизма являются:

а) финансовое планирование;

б) система финансовых рычагов и стимулов;

в) организационная структура управления финансами,

12.2 Государственный бюджет и его роль в экономике.

Бюджет — свод денежных доходов и расходов государства, территориальных образовании, домохозяйств и т д. Сущность бюджета каждой страны определяется природой и функциями государства. Через госбюджеты распределяется от 20 до 60 % национального дохода. Используя финансовое программирование, развитые государства через бюджет оказывают воздействие на структурную перестройку хозяйства, научно-техническую политику, норму накопления, эффективность внешнеэкономических связей, объем валового национального продута

В целом государственный бюджет выполняет следующие функции.

1) перераспределение национального дохода,

2) стабилизация общественного воспроизводства,

3) осуществление государственной социальной политики

Структура государственного бюджета каждой страны отражает характер административной системы Так, в США федеральный бюджет построен по принципу "полного" и состоит из двух частей: собственно правительственный бюджет и доверительные (траст) фонды. Доходы правительственного бюджета формируются в основном за счет налогов на прибыль корпораций, подоходного налога с населения, акциза, таможенных пошлин. Государственные расходы США подразделяются на два основных вида: государственные закупки федерального правительства и правительств штатов и местных органов власти и трансферты.

В нашей стране бюджетное устройство базировалось на принципе демократического централизма. В Беларуси госбюджет включает бюджет республики и местные бюджеты (областей, районов, городов, сельских советов).

В Беларуси бюджетом управляют Министерстве финансов, областные, районные отделы исполкомов и т. д. Кассовое исполнение Госбюджета осуществляет Национальный банк республики или по его поручению другие звенья банковской системы. Утверждение республиканского бюджета осуществляется парламентом Республики Беларусь, местных бюджетов - соответствующими Советами депутатов.

Республиканский бюджет на 2004 г. был утвержден по доходам в сумме 22 049 млрд руб., по расходам – 22 013 млрд руб., т. е. превышение доходов над расходами в сумме 36 млрд руб.

По мере перехода к рыночному хозяйству и расширения самостоятельности местных уровней власти будет устанавливаться и их финансовая самостоятельность.

Составление и исполнение бюджета предполагает соблюдение определенных правил "игры". Прежде всего

1) устанавливается бюджетный год — период, в течение которого существует данный бюджет, равный 12 месяцам. В Великобритании, Японии, Канаде он начинается с 1 апреля, в Швеции и Норвегии — с 1 июля, в США — с 1 октября, в других странах, как правило, совпадает с календарным годом.

2) определение бюджетной классификации. Для расходов — это министериальная (ведомственная); предметная (например, образование по видам — школы, высшие учебные заведения и т д ), экономическая и смешанная. Экономическая подразделяет расходы по их целевому назначению, на капиталовложения, Зарплату, субсидии, дотации и др. Смешанная распределяет расходы по министерствам, а в них — по предметам.

12.3 Государственные доходы. Налоги в РБ. Кривая Лаффера.

Доходы бюджета в большинстве стран подразделяются по источникам и видам. Существуют и другие виды классификации доходов, юридическая, финансовая Юридическая распределяет доходы но способу их получения, т. е. используется сила государственной власти или нет. В первом случае это налоги и штрафы, во втором — плата за услуги и добровольные взносы. Финансовая классификация исходит из деления доходов на безвозвратные, или постоянные (налоги), и временные (займы).

Основные доходные статьи: налог на добавленную стоимость— 30,7 %, налог на прибыль и налог на доходы — 19,3, акцизы —-14,7 %. Чрезвычайный налог для финансирования расходов по ликвидации последствий катастрофы на ЧАЭС — 10,6 %, поступления от разбронирования государственных резервов и запасов — 2,6 %. В целом доходная часть бюджета состоит на 40 % из налогов, включаемых в издержки производства, что снижает конкурентоспособность белорусской продукции не только на внешних, но и на внутреннем рынке.

Для выполнения своих функций любому государству нужны денежные средства. Их источниками являются налоги, сборы, штрафы, добровольные платежи и взносы, таможенные пошлины. Наибольшую долю поступлений составляют налоги. На их долю приходится до 90 % поступлений в бюджеты индустриально развитых стран

Налоги — это обязательные платежи физических и юридических лиц.

В соответствии со степенью разделения властей налоговая система может быть двух- и трехзвенной. В странах с федеральным делением (США, Германия) она осуществляется на трех уровнях: правительственном, региональном (штаты, округа) и местном. В странах, не имеющих федерального деления (Беларусь, Франция), существует двухуровневая система, включающая общегосударственные и местные налоги (начиная с областей).

Налоги выполняют три основные функции: фискальную, экономическую (регулирующую) и социальную. С помощью фискальной функции образуются государственные денежные фонды, что создает условия для вмешательства государства в экономику. Экономическая функция означает, что с помощью налогов осуществляется перераспределение средств. Уменьшение ставок налога на прибыль корпораций, а также подоходного налога способствует поощрению развития инвестиций и стимулирует сбережения населения. Сокращение налоговою изъятия призвано увеличить темпы и пропорции накопления в долгосрочном периоде, а льготное налогообложение— обеспечить стимулирование научно-технического прогресса. Через систему дифференцированных налоговых ставок и льгот стимулируется развитие отдельных отраслей, видов деятельности, а следовательно, и изменение предложения и спроса. Социальная функция призвана поддерживать равновесие в обществе путем изменения соотношения между доходами отдельных социальных групп с целью сглаживания неравенства между ними. Основными инструментами здесь являются прогрессивное налогообложение и льготы многодетным семьям, переселенцам, студентам, мелким и средним предпринимателям, фермерам и другим группам населения.

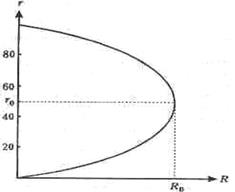

Несмотря на то, что налоги объективно необходимы как источник государственных доходов, на практике доказано, что их чрезмерный рост снижает деловую активность как индивидуальных лиц, так и компаний. На основе этого Лаффер сделал вывод о том, что высокие ставки налогов "повинны" в низком уровне сбережений, стагнации производства, высокой инфляции. Кривая Лаффера показывает, что при ставках налога, превышающих 50 %, люди cтpeмятся меньше работать и меньше сберегать либо направляют свою деятельность в "теневую" экономику. И следствием для бюджета будет снижение налоговых поступлений. Общий вид кривой Лаффера представлен на рис. 12.1

Рис 12.1 Кривая Лаффера

Налоговая система Республики Беларусь находится в стадии реформирования. В настоящее время установлены следующие виды общегосударственных налогов и сборов: налог на добавленную стоимость, акцизы, налог на прибыль и доходы, налог за пользование природными ресурсами (экологический), налог на недвижимость, земельный (плата за землю), налог на топливо, транзитный налог, государственные пошлины и сборы, подоходный налог с граждан.

Наибольшую долю в общей сумме налоговых поступлений составляют НДС, акцизы и налог на топливо — около 50 % от всей суммы поступлений.

Взимаются и так называемые неналоговые платежи: чрезвычайный налог на ликвидацию последствий катастрофы на ЧАЭС, отчисления в дорожные фонды, в фонд занятости, пенсионный фонд, на социальное страхование.

12.3 Государственные расходы.

Наряду с классическими системами распределения доходов в бюджетной практике появляются новые. Наибольшее распространение получили целевая и по функциональным признакам. Целевая — разбивка расходов в соответствии с общенациональными, политическими, экономическими и социальными программами. Классификация по функциональным признакам отражает концепцию финансов как инструмента политики правительства и производится в соответствии с основными функциями государства. Это социальные расходы, обеспечение занятости, здравоохранение, транспорт и связь, внутренние дела, оборона. Они в свою очередь делятся по категориям затрат: зарплата, текущие расходы, оборудование и т.д.

Основные расходные статьи: финансирование социально-культурных учреждений и мероприятий— 26,3 %, финансирование народного хозяйства — 9,6; дотации местным бюджетам областей и г. Минска—14,34; расходы по ликвидации последствий катастрофы на ЧАЭС — 11,3; расходы на оборону (включая пограничные и железнодорожные войска, оборонное, спортивно-техническое общество)—5,39; пополнение государственных запасов и резервов— 1,5; содержание органов внутренних дел (включая внутренние войска) — 4,3 %.

12.4 Бюджетный дефицит и государственный долг.

Представляется несомненным, что нормальным состоянием всех видов бюджетов является равенство доходов и расходов. Об этом мы можем судить, скажем, по бюджету отдельного человека или семьи.

Спрашивается, должен ли государственный бюджет быть ежегодно сбалансированным?

Государственный бюджет не может быть ежегодно сбалансированным, потому что государственный бюджет вынужден отражать циклическое движение экономики. Проводимая государствомантициклическая фискальная политика имеет два разных результата в соотношении доходов и расходов в бюджете.

Бюджетный дефицитимеет место в период кризисного спада, при этом бюджет имеет отрицательное сальдо (ит. saldo - расчет). То есть при приравнивании доходов и расходов бюджет сводится с дефицитом - расходы значительно возрастают, что важно для преодоления кризиса, и превышают доходы.

В период спекулятивного бума бюджет имеетположительное сальдо. Профицит - существенное превышение доходов над расходами - является следствием большого поступления налоговых платежей во время подъема производства. Изъятие значительной части доходов на фазе бума способствует снижению “перегрева” экономики.

Отсюда видно, что если бюджет будет ежегодно строго сбалансирован, то государство не сможет проводить стабилизирующую политику, которая призвана “гасить” экономические колебания. Более того, ежегодно уравновешенное соотношение доходов и расходов может усилить циклические колебания экономики. Так, во время кризиса совокупный спрос будет меньше требуемого. В период спекулятивного бума инфляция усилится.

Значит, очевидно:

ежегодно сбалансированный бюджет не является “нейтральным” по отношению к циклическим колебаниям;

государственный бюджет целесообразно балансировать с положительным сальдо при буме и отрицательным - при спаде производства.

Между тем типичен бюджет с отрицательным сальдо. Объясняется это прежде всего возрастанием роли государства в разных сферах жизни общества, увеличением численности государственных служащих, умножением расходов на военно-промышленный комплекс и др. В результате темпы затрат государства зачастую значительно превышают скорость увеличения ВНП.

Государственный долг представляет собой задолженность, которая накопилась у правительства в результате заимствования денег для финансирования прошлых бюджетных дефицитов. В ряде случаев эта величина достигает поистине астрономических размеров, которую невозможно погасить. Так, в 1994г. в США величина государственного долга составила примерно 3200 млрд долл., или свыше 50 тыс. долл. на каждую семью.

Не означает ли это, что государство с бюджетным дефицитом попадает в положение банкрота, не способного оплатить свои расходы? Нет, потому что оно имеет несколько источников для покрытия своего дефицита.

Источники покрытия государственного долга:

а) печатание новых денег, что, разумеется, усиливает инфляцию;

б) неналоговые поступления, например, доходы от иностранного туризма (в мире в целом они составляют 6% ВНП, в РБ менее 1%);

в) внешний долг - международный кредит, получивший в современных условиях широкое развитие. Крупными должниками являются не только слаборазвитые, но и развитые страны. Так, в 80-е годы США повысили процентные ставки в банках, чтобы привлечь иностранные инвестиции и за этот счет финансировать бюджетный дефицит;

г) внутренний долг - государственные ценные бумаги, продаваемые фирмам и населению. К их числу относятся государственные облигации (обязательство выплатить владельцу заимствованную у него сумму денег в будущем) и казначейские обязательства (краткосрочные- до одного года- казначейские векселя). Они обычно продаются со скидкой по сравнению с номинальной (обозначенной на бумаге) ценой, что образует доход владельца векселя, когда государство выкупает его обратно.

Увеличение государственного долга имеет рядотрицательных последствий. Этот долг составляет возрастающую часть ВНП, что уменьшает долю дохода, идущую на потребление и накопление. В бюджете выделяется все увеличивающаяся часть расходов для погашения процентов по внутреннему долгу (10-20% всех бюджетный затрат).

Широкая продажа государственных ценных бумаг предприятиям и населению неизбежно ведет к повышению процентных ставок и к увеличению удельного веса государства на рынке ссудных капиталов. В итоге возникает так называемый“эффект вытеснения”. С рынка ценных бумаг уходят иные продавцы, которые не могут дать покупателям ценных бумаг более надежные инвестиции.

Большие особенности имела бюджетная политика в нашей стране.

Дефицит бюджета Республики Беларусь в 1992 г. составлял 1,9 % к валовому внутреннему продукту, в 1998 г. — 2,9, в 2003 г. — 1,6 %. Государственный долг республики имеет тенденцию к снижению.

Огромную роль как в образовании бюджетных дефицитов, росте государственного долга, а также в их регулировании играет фискальная политика государства.

12.5 Фискальная политика: понятие, виды. Мультипликаторы государственных расходов и налогов.

Фискальная политика {от лат. fiscus — казна) — это совокупность финансовых мероприятий государства по регулированию правительственных доходов и расходов для достижения определенных социально-экономических целей (антикризисного регулирования, обеспечения занятости, борьбы с инфляцией и т, д.). Она может быть стимулирующей во время бюджетного дефицита и спада производства и сдерживающей в условиях инфляции и "перегрева" экономики.

Элементами фискальной политики являются

1) государственные закупки товаров и услуг. Они подразделяются на два вида: для собственного потребления и для регулирования рынка. В нашей стране госзакупки осуществлялись в основном в форме госзаказа, в развитых странах - с помощью контрактов Государственные расходы направляются на управление, оборону, развитие науки, строительство предприятий социальной сферы, инфраструктуры и др. В США и Великобритании с помощью государственных закупок реализуется до 20 % ВНП.

2) Другим важнейшим элементом фискальной политики являются налоги.

Фискальная политика осуществляется прямыми и косвенными методами. К прямым методам относятся государственные закупки и государственные инвестиции, а также субсидии и субвенции. Государство целенаправленно вкладывает средства в развитие отдельных отраслей с целью осуществления структурной политики (инфраструктура, здравоохранение, образование, реконструкция малорентабельных, но необходимых обществу предприятий и т. д.).

К косвенным методам относятся мероприятия, с помощью которых государство воздействует на финансовые возможности производителей товаров и услуг и размеры потребительского спроса населения: а) сумма налогообложения (изменение ставок, размеров, необлагаемого минимума, льгот и т д ), б) политика ускоренной амортизации в фондо- и наукоемких отраслях, в) процентная (дисконтная) политика

Фискальная политика в зависимости от механизмов ее реагирования на изменение экономической ситуации подразделяется на дискреционную и встроенных стабилизаторов

Дискреционная— это сознательное манипулирование налогами и правительственными расходами с целью изменения национального дохода и объема производства в целом, уровня занятости, контроля над инфляцией и ускорение экономического роста. Эта политика связана прежде всего с осуществлением правительственных программ занятости, социальной, налоговой политики Программа может осуществляться и через поощрение мелких предприятий (как в Китае), что уже предполагает включение налоговой политики. Недостаток программ занятости — их нужно разработать и принять, а на это необходимо время Кроме того, нужно подготовить материальную базу для их выполнения Социальные программы включают выплаты пенсий по старости и инвалидности, различные программы материальной помощи неимущим слоям населения, расходы на образование, медицину и т д Недостаток этих программ заключается в том, что они вводятся в условиях спада и их сложно отменить, когда начинается подъем и нужно проводить политику на снижение производства Более действенной является налоговая политика, в том числе и введение аккордного (паушального) налога, т е. налога в строго заданной сумме, величина которого не изменяется при изменении чистого национального продукта (ЧНП) и дохода.

Политика автоматических, или встроенных, стабилизаторов означает, что они работают в системе саморегулирования. Сюда прежде всего относятся изменения налоговых отчислений, которые происходят автоматически с ростом ЧНП Автоматически увеличивается не только сумма поступлений, но и их уровень, если ставка прогрессивна Частично к системе встроенных стабилизаторов относят и пособия по безработице, и социальные выплаты, а также индексацию доходов в связи с инфляцией. Так, пособия растут при увеличении числа безработных, а фонд пособий — при увеличении числа занятых Если резерва нет, то эффект от увеличения пособий снижается (рис. 12.2).

Если налоговые поступления колеблются в том же направлении, что и ЧНП, то дефициты, которые появляются автоматически во время спадов, затем помогают преодолеть их Обратная зависимость проявляется я условиях экономических подъемов — бюджетные изменения будут содействовать преодолению инфляции Однако встроенные стабилизаторы лишь уменьшают колебания цикла, но не могут их устранить. Поэтому на практике политика встроенных стабилизаторов дополняется дискреционной

Рис 12. 2 Встроенная стабильность

Действенность фискальной политики во многом определяется мультипликационным эффектом

Таким образом, фискальная политика в условиях дефицита бюджета способствует его уменьшению или устранению с помощью заимствования и выпуска денег (эмиссии) В условиях бюджетного избытка он устраняется путем погашения государственного долга (что менее эффективно) или изъятия денег из обращения. Фискальная политика может не принести ожидаемых результатов и в случае чрезмерной инфляции, а также эффекта вытеснения инвестиций и чистого экспорта. Поэтому в развитых экономических системах наряду с фискальной политикой государственного регулирования предполагается осуществление жесткой монетарной политики, регулирование цен, занятости, таможенной и валютной политики Таким образом, бюджетно-налоювая (фискальная) политика является частью макроэкономического регулирования в целом.

Фискальная политика Республики Беларусь осуществляется в основном в соответствии с рекомендациями, направленными на жесткую рестрикционную модель, принимаются меры по снижению и упорядочению государственных расходов. Совершенствуется и налоговая политика

Дата добавления: 2015-04-03; просмотров: 1450;