Дефицит государственного бюджета и предложение денег.

Если совокупные расходы государства превосходят его доходы, то образуется бюджетный дефицит. Для покрытия дефицита государство выпускает и продает государственные облигации. В зависимости от того, кто является покупателем этих облигаций, подобная политика может оказывать или не оказывать воздействие на денежную массу.

Рассмотрим потенциальных покупателей государственных облигаций. Облигации могут быть проданы Центральному Банку, населению данной страны или же они могут быть проданы за рубежом (покупателями в этом случае могут выступать как правительства иностранных государств, так и домохозяйства).

Рассмотрим ситуацию, когда государственные облигации покупает Центральный Банк. Такие действия Центрального Банка называют монетизацией бюджетного дефицита, поскольку в этом случае государственный долг покрывается за счет денежной эмиссии (Центральный Банк расплачивается вновь напечатанными деньгами, которые правительство тут же тратит, то есть эти деньги напрямую попадают в экономику).

Последствием продажи государственных облигаций Центральному Банку может стать не рост денежной базы, а сокращение золотовалютных резервов Центрального Банка. Это происходит в том случае, если для предотвращения роста денежной массы Центральный Банк продаст иностранную валюту на сумму, равную стоимости приобретенных государственных облигаций.

Другим способом финансирования дефицита является продажа облигаций населению. Этот способ, в отличие от предыдущего, нейтрален по отношению к денежной базе. Это объясняется тем, что население платит за облигации из своего кармана (а не печатая деньги, как поступает Центральный Банк). В результате денежная база сокращается, но деньги, вырученные правительством за государственные облигации, немедленно снова попадают в обращение, поскольку ими правительство расплачивается за товары и услуги. В итоги денежная база возвращается на исходный уровень.

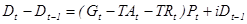

Формально изменение номинальной величины государственного долга (D) равно сумме номинальной величины бюджетного дефицита и процентных платежей по долгу предыдущего периода:

(6)

(6)

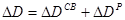

Изменение государственного долга или бюджетный дефицит, как мы говорили, будет покрыт за счет выпуска государственных облигаций. Государственные облигации могут быть проданы Центральному Банку и населению. Обозначим количество государственных облигаций, которыми владеет население через DP, тогда изменение этой величины и покажет, сколько государственных облигаций было куплено/продано населением. Таким образом, изменение государственного долга равно:

(7)  .

.

Подставляя выражение для DDCB из условия (7) в выражение (5) для изменения денежной базы, получаем:

(8)  .

.

Таким образом, если долг государства увеличился на единицу DD=1 и дефицит финансируется лишь за счет продажи государственных облигаций населению, то DDP=1 и, в результате, DH=0.

Равновесие на рынке денег

После того, как мы получили функции спроса и предложения на деньги, мы можем приступить к анализу равновесия на рынке денег. На данном этапе нас будет интересовать исключительно рынок денег, а не общее равновесие в экономике, поэтому уровень цен и уровень дохода будем считать фиксированными (  ). При этих условиях мы можем изобразить спрос и предложение денег, как функции от ставки процента.

). При этих условиях мы можем изобразить спрос и предложение денег, как функции от ставки процента.

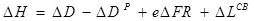

Заметим, что спрос на деньги, как и в модели IS-LM, будет отрицательно зависеть от процентной ставки, но и предложение денег более не будет абсолютно неэластичным по ставке процента, как мы считали ранее, выводя уравнение кривой LM. Зависимость предложения денег от ставки процента обусловлена тем, что повышение ставки процента при прочих равных условиях влечет сокращение избыточных резервов и тем самым увеличивает денежный мультипликатор, а, значит, растет и предложение. Зависимость не только спроса, но и предложения денег от ставки процента означает, что кривая LM будет более чувствительна к изменению процентной ставки. В случае постоянного наклона это означает, что LM будет более пологой, что отражено на рисунке 2. Кривая предложения MS1 соответствует предположению о независимости предложения денег от ставки процента и порождает стандартную кривую LM1. Кривая предложения денег MS2 отражает положительную связь между ставкой процента и денежным предложением, что приводит к более пологой кривой равновесия денежного рынка LM2.

Рисунок 2. Влияние зависимости предложения денег от ставки процента на наклон кривой LM.

Рисунок 2. Влияние зависимости предложения денег от ставки процента на наклон кривой LM.

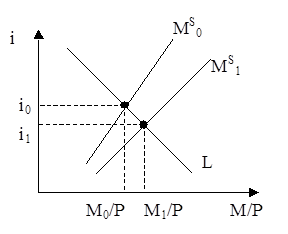

Проанализируем влияние операций на открытом рынке на равновесие на рынке денег. Рассмотрим ситуацию, когда Центральный банк покупает государственные облигации. Как мы знаем, в результате денежная база растет и кривая предложения денег сдвигается вправо (смотри рисунок 3). Более того, величина горизонтального сдвига равна:  . Поскольку величина денежного мультипликатора не является постоянной, а растет с увеличением ставки процента, то при больших значениях i предложение денег изменится сильнее. В результате новая кривая денежного предложения будет более пологой, чем первоначальная. Следствием роста денежной базы, как мы видим из рисунка 3, будет снижение процентной ставки и увеличение денежной массы. Соответственно эти изменения отразятся и на кривой LM, которая станет более пологой.

. Поскольку величина денежного мультипликатора не является постоянной, а растет с увеличением ставки процента, то при больших значениях i предложение денег изменится сильнее. В результате новая кривая денежного предложения будет более пологой, чем первоначальная. Следствием роста денежной базы, как мы видим из рисунка 3, будет снижение процентной ставки и увеличение денежной массы. Соответственно эти изменения отразятся и на кривой LM, которая станет более пологой.

Рисунок 3. Влияние операций на открытом рынке на равновесие на рынке денег.

Аналогичным образом можно проанализировать влияние других, не учитывавшихся в модели IS-LM факторов, например ставки рефинансирования, которая непосредственно влияет на денежное предложение или трансакционных издержек, которые влияют на реальный спрос на деньги.

Литература основная:

Р. Дорнбуш, С. Фишер, Макроэкономика, 1997, гл.11.

Дж. Сакс, Ф. Ларрен, Макроэкономика: глобальный подход, 1995, гл.9,10.

М.Бурда, Ч.Виплош, Макроэкономика. Европейский текст, 1998, гл.9.

Н.Г.Мэнкью, Макроэкономика, 1994, гл.18.

Литература дополнительная:

B.Friedman, Targets and Indicators of Monetary Policy, in B.Friedman and F Hahn (eds.), Handbook of Monetary Economics, Amsterdam: North-Holland, 1991.

F. Mishkin, The Economics of Money, Banking and Financial Markets, 1998

[1] Приведены данные из статистического раздела Экономического журнала ВШЭ, 1998-2002 гг. (Подборка данных Госкомстата России, Банка России, Госналогслужбы России и Минфина России).

[2] Приведены данные из статистического раздела Экономического журнала ВШЭ, 1998-2002 гг. (Подборка данных Госкомстата России, Банка России, Госналогслужбы России и Минфина России).

[3] Приведены данные из статистического раздела Экономического журнала ВШЭ, 1998-2002 гг. (Подборка данных Госкомстата России, Банка России, Госналогслужбы России и Минфина России).

[4] Приведены данные из статистического раздела Экономического журнала ВШЭ, 1998-2002 гг. (Подборка данных Госкомстата России, Банка России, Госналогслужбы России и Минфина России).

[5] Приведены данные из статистического раздела Экономического журнала ВШЭ, 1998-2002 гг. (Подборка данных Госкомстата России, Банка России, Госналогслужбы России и Минфина России).

[6] S.Kuznets, National Income, a Summary of Findings, National Bureau of Economic Research, New York, 1946.

[7] Ando A. and F.Modigliani, The ‘Life Cycle’ Hypothesis of Savings: Aggregate Implications and Tests, American Economic Review, March 1963 и R.Brumberg, F.Modigliani, Utility Analysis and the Consumption Function: an Interpretation of Cross-section Data, в книге K.Kurihara, Post-Keynesian Economics, Rutgers University Press, 1954.

[8] M. Friedman, A Theory of the Consumption Function, Princeton University Press, Princeton, 1957, New Jersey.

[9] R. Hall, Stochastic Implications of the Life Cycle-Permanent Income Hypothesis: Theory and Evidence, Journal of Political Economy, December,1978.

[10] M.Flavin, Excess Sensitivity of Consumption to Current Income: Liquidity Constraints or Myopia?, Canadian Journal of Economics, February 1985.

[11] F. Hayashi, Tobin's Marginal q and Average q: a Neoclassical Approach, Econometrica, January 1982.

[12] Данные из Бюллетеня Банковской Статистики, №4, 2003г, табл. 1.15.

[13] W.Baumol, The Transaction Demand for Cash: An Inventory Theoretic Approach, Quarterly Journal of Economics, November 1952.

J. Tobin, The Interest Elasticity of Transactions Demand for Cash, Review of Economics and Statistics, August 1956.

[14] Следует отметить, что такое представление функции ожидаемой полезности, как функции зависящей только от среднего и дисперсии опирается на предположение о квадратичной функции полезности от богатства. Мы рассматриваем упрощенный вариант модели Марковица (см. H.Markowitz, Portfolio selection, Journal of Finance, March 1952.)

[15] P. Cagan, The Monetary Dynamics of Hyperinflation, in M.Friedman (ed.), Studies in the Quantity Theory of Money, Chicago, University of Chicago Press, 1956.

[16] Приведены данные из статистического раздела Экономического журнала ВШЭ, 1998-2002 гг. (Подборка данных Госкомстата России, Банка России, Госналогслужбы России и Минфина России).

Дата добавления: 2015-02-25; просмотров: 2172;