Инструменты денежного контроля

ЦБ может непосредственно контролировать денежную базу, но имеет лишь ограниченное воздействие на предложение денег в целом. Причина – в ограниченном влиянии Центрального банка на мультипликатор: под его контролем находится лишь норма обязательных резервов и посредством ставки рефинансирования он имеет косвенное влияние на величину избыточных резервов. Таким образом, помимо Центрального банка на величину денежной массы влияют коммерческие банки (путем выбора величины избыточных резервов) и население, от предпочтений которого зависит отношение наличности к депозитам.

Рассмотрим операции, с помощью которых Центральный Банк изменяет денежную базу. К этим операция относят операции на открытом рынке, операции на рынке иностранной валюты и изменение ставки рефинансирования. Рассмотрим каждую из этих мер в отдельности.

Операции на открытом рынке

К операциям на открытом рынке относят покупку/продажу государственных облигаций. Когда Центральный Банк покупает облигации, то он расплачивается за них национальной валютой, которая в результате попадает в обращение, что означает рост денежной базы. Продажа государственных облигаций Центральным Банком, наоборот, означает, что деньги, заплаченные за них, уходят из обращения, что влечет сокращение денежной базы. Можно проследить, как операции на открытом рынке отразятся на балансе Центрального Банка.

Баланс Центрального Банка, как и любой другой, организации состоит из активов и пассивов (обязательств) (смотри таблицу 3). К активам Центрального Банка относят золотовалютные резервы, активы, кредиты, выдаваемые Центральным Банком коммерческим банкам, а также имеющиеся у Банка государственные ценные бумаги. К пассивам относят наличные деньги в обращении, депозиты коммерческих банков и правительства на счету в Центральном Банке, собственный капитал банка. Заметим, что как сумма всех активов, так и сумма всех пассивов должны давать одну и ту же величину, которую мы называем денежной базой.

Таблица 3. Баланс Центрального Банка

| Активы | Пассивы (обязательства) |

| Золотовалютные резервы | Наличные деньги в обращении |

| Кредиты коммерческим банкам | Депозиты коммерческих банков в ЦБ |

| Ценные бумаги | Депозиты правительства |

| Прочие активы | Собственный капитал Прочие пассивы |

| Сумма активов (денежная база) | Сумма пассивов (денежная база) |

В таблице 4 приведен баланс Банка России на 1 декабря 2002 года.

Таблица 4. Баланс России на 1 декабря 2002 года (млн. руб.)

| Активы | Пассивы (обязательства) | ||

| 1.Драгоценные металлы | 1. Наличные деньги в обращении | ||

| 2.Средства и ценные бумаги в иностранной валюте, размещенные у нерезидентов | 2. Средства на счетах в Банке России | ||

| 3. Кредиты и депозиты | 3. Средства в расчетах | ||

| 4. Ценные бумаги | 4. Прочие пассивы | ||

| 5. Прочие активы | 5. Капитал | ||

| Итого по активу | Итого по пассиву |

Рассмотрим, как покупка государственных облигаций на сумму, равную 100 млн. рублей отразится на балансе Центрального Банка. Предположим, что покупка облигаций производится непосредственно у домохозяйств. В результате этой операции активы Центрального Банка в форме государственных ценных бумаг увеличиваются на 100 млн. рублей (см. Таблицу 5).

Таблица 5. Отражение покупки государственных облигаций на балансе Центрального Банка

| Активы (изменение) | Пассивы (изменение) |

| Ценные бумаги +100 млн.руб. | Наличные деньги в обращении -100 млн.руб. |

| Другие активы 0 | Другие пассивы 0 |

| Сумма активов (денежная база) +100 млн.руб. | Сумма пассивов (денежная база) +100 млн.руб. |

С другой стороны, количество денег у домохозяйств выросло также на 100 млн. рублей, то есть пассивы Центрального Банка увеличились на такую же величину.

Следует отметить, что покупка государственных облигаций Центральным Банком влияет не только на денежную базу, но и на ставку процента. Действительно, покупка облигаций означает рост спроса на государственные облигации, что приводит к повышению их цены и, следовательно, к падению ставки процента.

Операции на рынке иностранной валюты

Другим видом операций, с помощью которых Центральный банк может изменять денежную базу, является покупка/ продажа иностранной валюты или активов, номинированных в иностранной валюте. Как и в случае с ценными бумагами, эти операции оказывают непосредственное влияние на денежную базу. Рассмотрим, к примеру, как отразится на денежной базе покупка иностранной валюты на сумму, равную 100 млн. рублей. С одной стороны, активы Центрального Банка в части золото-валютных резервов возрастут на 100 млн. рублей, как это показано в таблице 6. С другой стороны, покупая иностранную валюту, Центральный Банк расплачивается национальной валютой, что отражается на пассивах: наличность в обращении увеличивается на сумму покупки. Таким образом, денежная база возрастет на 100 млн. рублей.

Таблица 6. Отражение покупки иностранной валюты на балансе Центрального Банка

| Активы (изменение) | Пассивы (изменение) |

| Золотовалютные резервы +100 млн.руб. | Наличные деньги в обращении -100 млн.руб. |

| Другие активы 0 | Другие пассивы 0 |

| Сумма активов (денежная база) +100 млн.руб. | Сумма пассивов (денежная база) +100 млн.руб. |

Следует отметить, что, если Центральный Банк считает необходимым провести интервенцию на рынке иностранной валюты, но при этом не хочет влиять на денежную базу, то может одновременно нейтрализовать последствия своей интервенции посредством операций на открытом рынке. Подобная политика носит название стерилизации. Рассмотрим эту политику на следующем примере. Пусть Центральный Банк приобрел иностранную валюту на сумму в 100 млн. рублей. В результате денежная база возрастет. Для того, чтобы нейтрализовать влияние на денежную базу, Центральный Банк осуществляет стерилизацию, продавая государственные облигации на такую же сумму.

Возможность использовать интервенции на рынке иностранной валюты для влияния на денежную базу зависит от режима обменного курса. Так, при фиксированном обменном курсе денежно-кредитная политика становится эндогенной, поскольку необходимость поддерживать обменный курс требует вмешательства Центрального Банка всякий раз, когда имеет место дефицит или профицит платежного баланса. Таким образом, в этом случае предложение денег изменяется автоматически, как следствие неравновесия платежного баланса.

Изменение ставки рефинансирования

Еще одним способом воздействия на денежную базу является изменение ставки рефинансирования, то есть изменения цены заимствования для коммерческих банков. Если кредит, который можно взять у Центрального Банка становится дешевле, то банки будут больше брать взаймы и, следовательно, будут иметь большие возможности для выдачи кредитов, что, в свою очередь, породит новый приток депозитов в банки и тем самым будет способствовать росту денежной массы.

Справедливости ради следует заметить, что далеко не все просьбы со стороны коммерческих банков о предоставлении кредитов удовлетворяются Центральным Банком. Более того, даже, если ставка рефинансирования будет ниже, чем, скажем, ставка по межбанковскому кредиту, то вовсе не обязательно коммерческий банк обратится за кредитом именно к Центральному Банку. Дело в том, что частые обращения со стороны определенного банка могут быть восприняты Центральным Банком как сигнал о наличии проблем у этого банка.

Рассмотрим последствия снижения ставки рефинансирования. Удешевление кредита приведет к росту спроса на заимствования со стороны коммерческих банков и, в результате, величина кредитов, выданных Центральным Банком коммерческим возрастет, и именно на эту величину возрастет и денежная база. На балансе Центрального Банка это отразится следующим образом. Пусть объем заимствований по ставке рефинансирования вырос на 100 млн. рублей, тогда активы ЦБ в части кредитов коммерческим банкам возрастут ровно на эту сумму (таблица 7). Одновременно это отразится на балансе коммерческих банков, как рост задолженности Центральному Банку, то есть увеличение пассивов на 100 млн. рублей. Коммерческие банки занимали у Центрального Банка для того, чтобы выгодно использовать эти средства, сыграв на разнице между своей ставкой по кредитам и ставкой рефинансирования. В результате занятые у Центрального Банка средства пойдут на выдачу кредитов, то есть количество наличных денег возрастет. Это отразится на активах коммерческих банков в графе кредиты и на пассивах Центрального банка в графе наличные деньги в обращении.

Изменение ставки рефинансирования является важным инструментом воздействия на денежную базу, но, в отличие от операций на открытом рынке и на рынке иностранной валюты, в данном случае мы не можем точно оценить, как сильно изменится денежная база.

Таблица 7. Влияние ставки рефинансирования на денежную базу.

| Баланс Центрального Банка | Баланс коммерческого банка | |||

| Активы | Пассивы | Активы | Пассивы | |

| Кредиты коммерческим банкам +100 млн.руб. | Наличные деньги в обращении +100 млн.руб. | Кредиты +100 млн.руб. | Задолженность Центральному Банку +100 млн.руб. | |

| Другие активы 0 | Другие пассивы 0 | Другие активы 0 | Другие пассивы 0 | |

| Сумма активов (денежная база) +100 млн.руб. | Сумма пассивов (денежная база) +100 млн.руб. | Сумма активов +100 млн.руб. | Сумма пассивов +100 млн.руб. |

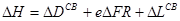

Просуммируем полученные результаты. Как мы показали, денежная база растет, когда Центральный Банк покупает государственные облигации, или, если Центральный Банк продает иностранную валюту или же в результате снижения ставки рефинансирования и увеличения кредитов, предоставляемых Центральным Банком коммерческим банкам. Обозначив стоимость государственных облигаций, которыми обладает Центральный Банк через DCB, величину резервов иностранной валюты через FR, а объем кредитов, предоставляемых коммерческим банкам по ставке рефинансирования через LCB, мы можем записать соотношение для изменения денежной базы:

(5)  ,

,

где e –номинальный обменный курс.

Дата добавления: 2015-02-25; просмотров: 2014;