Инвестиции: определение и классификация

Вспомним, что же мы понимаем под инвестициями в макроэкономике? Инвестиции – это расходы, направляемые на увеличение и сохранение основного капитала. Основной капитал состоит из зданий, оборудования, сооружений и др. элементов с длительным сроком службы, используемых в процессе производства. Следует отметить, что к инвестициям не относят следующие операции: покупку уже существующих инвестиционных благ, приобретение акций, облигаций и других ценных бумаг.

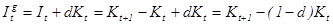

Различают валовые и чистые инвестиции. Валовые инвестиции представляют собой совокупность всех инвестиционных расходов, в то время как чистые инвестиции равны чистому приросту основного капитала. Таким образом, в чистые инвестиции не включают амортизационные расходы, то есть расходы, связанные с возмещением физически изношенного или морально устаревшего капитала. Считая, что амортизация пропорциональна имеющемуся на данный момент запасу капитала и, обозначив норму амортизации через d, получим следующее соотношение между чистыми It и валовыми  инвестициями периода

инвестициями периода  :

:  .

.

Все инвестиционные расходы подразделяются на 3 категории:

инвестиции в основной капитал (расходы на покупку машин, оборудования, строительство заводов, фабрик, офисов)

инвестиции в жилищное строительство (строительство и текущие расходы по поддержанию жилого фонда)

инвестиции в товарно-материальные запасы

Мы сконцентрируем наше внимание лишь на первой категории.

Рассматривая современные теории потребления, мы пришли к выводу , что потребители предпочитают сглаженное потребление, но в отношении инвестиций дело обстоит иначе. Инвестиционные расходы обладают большой изменчивостью. Еще Кейнс отметил, что именно изменения в уровне инвестиций являются движущей силой цикла деловой активности.

Следует отметить, что подсчет инвестиционных расходов, используемый в системе национальных счетов не совсем корректен. Так, например, расходы домохозяйств на товары длительного пользования (машины, холодильники и т.п.) включают в потребление, несмотря на то, что эти товары, будучи однажды приобретенными, создают услуги в течение ряда последующих лет и, следовательно, их следовало бы отнести к инвестиционным расходам. Кроме того, в системе национальных счетов под инвестициями понимается лишь изменение физического капитала, в то время как изменение человеческого капитала в результате роста уровня образования и накопления знаний на сегодняшний день в инвестиционных расходах не учитывается. Например, расходы на образование, как и расходы на приобретение товаров длительного пользования, в системе национальных счетов принято относить к потреблению. В результате уровень инвестиционных расходов сильно недооценивается.

Разделение решения об инвестициях и решения о потреблении (теорема отделимости)

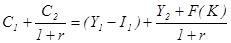

Рассмотрим двухпериодную модель для домохозяйства, как мы это делали при выборе решения о потреблении, однако введем дополнительные возможности для перераспределения ресурсов между периодами. Предположим, что часть ресурсов (I1) в первом периоде можно направить на инвестиции, которые позволят увеличить выпуск во втором периоде на величину F(K), где F(K)-производственная функция и K=K0+I1. Считая, что капитал полностью изнашивается за один период, получаем следующее бюджетное ограничение:

(1)  .

.

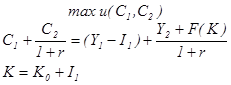

Задача потребителя заключается в оптимальном выборе потребления в каждом периоде и объема инвестиций, то есть потребитель максимизирует функцию полезности при ограничении (1):

Будем считать, что первоначальный запас капитала равен нулю  и изобразим решение задачи (2) графически (смотри рис.1). Первоначальный запас потребителя представлен на рисунке точкой A. Если бы не было возможностей для инвестирования, то потребитель выбирал бы оптимальное потребление на бюджетной линии, проходящей через точку А с наклоном, равным –(1+r), где r- реальная ставка процента. Возможность инвестирования позволяет потребителю расширить бюджетное множество. Эти возможности отражены на рисунке с помощью производственной функции F(K), которая наложена на рисунок в зеркальном отражении с началом координат в точке А. Таким образом, путем инвестирования потребитель может изменить доставшийся ему первоначальный запас, сдвинувшись вдоль кривой, отражающей производственные возможности, в любую точку левее точки А, например, в точку Е. В силу того, что ставка процента по кредитам совпадает со ставкой процента по депозитам, наклон бюджетного ограничения будет одинаков слева и справа от точки производства Соответственно в этом случае бюджетное ограничение потребителя будет представлено прямой с наклоном –(1+r), проходящей через выбранную точку (например, Е).

и изобразим решение задачи (2) графически (смотри рис.1). Первоначальный запас потребителя представлен на рисунке точкой A. Если бы не было возможностей для инвестирования, то потребитель выбирал бы оптимальное потребление на бюджетной линии, проходящей через точку А с наклоном, равным –(1+r), где r- реальная ставка процента. Возможность инвестирования позволяет потребителю расширить бюджетное множество. Эти возможности отражены на рисунке с помощью производственной функции F(K), которая наложена на рисунок в зеркальном отражении с началом координат в точке А. Таким образом, путем инвестирования потребитель может изменить доставшийся ему первоначальный запас, сдвинувшись вдоль кривой, отражающей производственные возможности, в любую точку левее точки А, например, в точку Е. В силу того, что ставка процента по кредитам совпадает со ставкой процента по депозитам, наклон бюджетного ограничения будет одинаков слева и справа от точки производства Соответственно в этом случае бюджетное ограничение потребителя будет представлено прямой с наклоном –(1+r), проходящей через выбранную точку (например, Е).

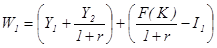

Как видно из рисунка 1, решение о производстве непосредственно отразится на бюджетном множестве потребителя: изменяя наше решение об инвестициях мы можем расширить бюджетное множество. Так, перейдя из исходной точки А в Е мы добились сдвига бюджетного ограничения вправо-ввверх, что увеличило количество доступных потребителю наборов. Однако данный уровень инвестиций не является наилучшим, поскольку мы могли бы немного уменьшив инвестиции, перейти в точку В, что позволило бы нам включить в бюджетное множество целую область ранее не доступных потребителю наборов. Заметим, что сдвинувшись из точки В влево или вправо мы лишь потеряем ряд потребительских наборов, но ничего не приобретем взамен, таким образом точка В дает максимально большое бюджетное множество. Таким образом, выбрав уровень инвестиций, соответствующий точке В, мы получим все возможные потребительские наборы, которые были бы доступны потребителю при любых других инвестиционных решениях. Это означает, что в данном множестве заведомо содержится оптмимальный набор каковы бы ни были предпочтения данного потребителя. Итак, как мы показали, решение о производстве не зависит от вида кривых безразличия, поскольку главная задача при выборе уровня инвестиционных расходов заключается в том, чтобы максимально расширить бюджетное множество потребителя. Для этого индивидууму следует выбрать максимальный уровень богатства (W), которое в данном случае может быть представлено следующим образом:  .

.

|

Рис. 1. Разделение решений о производстве и потреблении в двухпериодной модели.

Для максимизации богатства необходимо найти такую точку на границе множества производственных возможностей, в которой наклон равен -(1+r). Действительно из условия первого порядка для задачи (2) имеем:

(3)  или

или  .

.

В результате получаем, что производить нужно в точке В, а оптимальное потребление будет в точке D.

Итак, задача домохозяйства разбивается на две самостоятельные задачи. На первом шаге осуществляется выбор оптимального уровня инвестиций путем решения задачи максимизации богатства, а на втором шаге решается стандартная задача выбора оптимального потребления при заданном уровне богатства. Заметим, что подобное разбиение возможно только при условии совершенства финансового рынка, то есть, требуется совпадение ставок процента по кредитам и депозитам.

Этот результат имеет важное значение, поскольку позволяет делегировать решение о выборе инвестиций другому агенту (например, менеджеру), поставив перед ним задачу максимизации богатства, при этом разница в предпочтениях этих агентов не оказывает влияния на оптимальность принимаемого решения. Полученный нами вывод о возможности разделения решения о потреблении и решения о производстве носит название теоремы отделимости.

Дата добавления: 2015-02-25; просмотров: 1543;