Основы финансово-хозяйственной деятельности страховщиков

16.3.1. Функции страховщиков

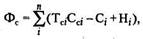

Страховые компании берут на себя ответственность за риски, возмещают ущерб и гарантируют личное материальное обеспечение граждан в рамках имеющихся договоров страхования за счет страхового фонда, который формируется из страховых взносов страхователей. Страховой фонд представляет собой совокупность страховых натуральных запасов и денежных средств и рассчитывается по следующей формуле:

где Тci — страховой тариф; Сci — страховая сумма; Сi- — скидки; Нi — надбавки; i — индекс договора страхования.

Совокупность страховых рисков, принятых страховщиком на себя за определенный период времени, составляет страховой портфель:

где Рci — страховой риск.

Соотношение страхового фонда и страхового портфеля зависит от выбранной стратегии риск-менеджмента.

Страховой фонд находится в оперативно-хозяйственном управлении у страховщика, этот фонд может инвестироваться в целях покрытия инфляции и получения дополнительной прибыли[34].

Основой финансовой устойчивости страховщиков является наличие:

• оплаченного уставного капитала страховой компании;

• сформированных страховых резервов;

• системы перестрахования.

374/

Законодательством Российской Федерации установлены ограничения на минимальный размер оплаченного уставного капитала, сформированного за счет денежных средств для получения лицензии на осуществление страховой деятельности[35]. Для обеспечения выполнения принятых страховых обязательств страховщики в порядке и на условиях, установленных законодательством Российской Федерации, образуют из полученных страховых взносов необходимые для предстоящих страховых выплат страховые резервы по видам страхования. В аналогичном порядке страховщики вправе создавать резервы для финансирования мероприятий по предупреждению несчастных случаев, утраты или повреждения застрахованного имущества[36]. Размещение страховых резервов должно осуществляться страховщиками на условиях диверсификации, возвратности, прибыльности и ликвидности.

Из доходов, остающихся после уплаты налогов и поступающих в распоряжение страховщиков, страховщики могут образовывать фонды, необходимые для обеспечения их деятельности, вправе инвестировать или иным образом размещать страховые резервы и другие средства, а также выдавать ссуды страхователям, заключившим договоры личного страхования, в пределах страховых сумм по этим договорам[37].

Для обеспечения своей платежеспособности страховщики обязаны соблюдать нормативные соотношения между активами и принятыми ими страховыми обязательствами. Методика расчета этих соотношений и их нормативные размеры определены федеральным органом исполнительной власти по надзору за страховой деятельностью, который может устанавливать дополнительные требования к нормативным соотношениям между активами и страховыми обязательствами, принятыми страховыми организациями с иностранными инвестициями.

Страховщики, принявшие обязательства в объемах, превышающих возможности их исполнения за счет собственных средств и страховых

375/

резервов, обязаны застраховать у перестраховщиков риск исполнения соответствующих обязательств.

Для формирования внешней финансовой отчетности и ведения бухгалтерского учета страховые компании используют устанавливаемые федеральным органом исполнительной власти по надзору за страховой деятельностью по согласованию с Министерством финансов Российской Федерации и Государственным комитетом Российской Федерации по статистике[38]:

• план счетов;

• правила бухгалтерского учета;

• показатели и формы учета страховых операций и отчетности страховщиков.

Страховщики публикуют годовые балансы и счета прибылей и убытков в сроки, установленные федеральным органом исполнительной власти по надзору за страховой деятельностью, после аудиторского подтверждения достоверности содержащихся в них сведений.

Государственный надзор за страховой деятельностью осуществляется в целях соблюдения требований законодательства Российской Федерации о страховании, эффективного развития страховых услуг, защиты прав и интересов страхователей, страховщиков, иных заинтересованных лиц и государства, осуществляется федеральным органом исполнительной власти по надзору за страховой деятельностью, действующей на основании Положения, утверждаемого Правительством Российской Федерации.

К функциям органа федерального надзора за страховой деятельностью относятся:

• выдача страховщикам лицензий на осуществление страховой деятельности;

• ведение единого Государственного реестра страховщиков и объединений страховщиков, реестра страховых брокеров;

• контроль над обоснованностью страховых тарифов и обеспечением платежеспособности страховщиков;

• установление правил формирования и размещения страховых резервов, показателей и форм учета страховых операций и отчетности о страховой деятельности;

• выдача разрешений на увеличение размеров уставных капиталов страховых организаций за счет средств иностранных инвесторов, на совершение сделок с участием иностранных инвесторов по отчуждению акций (долей в уставных капиталах) страховых организаций, а также на открытие филиалов страховыми организациями с иностранными инвестициями;

376/

• разработка нормативных и методических документов по вопросам страховой деятельности, отнесенным к компетенции органа исполнительной власти по надзору за страховой деятельностью;

• обобщение практики страховой деятельности, разработка и представление в установленном порядке предложений по развитию и совершенствованию законодательства Российской Федерации о страховании.

Федеральный орган исполнительной власти по надзору за страховой деятельностью имеет право:

• получать от страховщиков установленную отчетность о страховой деятельности, их финансовом положении;

• производить проверки соблюдения страховщиками законодательства Российской Федерации о страховании и достоверности представляемой ими отчетности;

• давать предписания по устранению недостатков;

• приостанавливать или ограничивать действие лицензий страховщиков;

• обращаться в арбитражный суд с иском о ликвидации страховщика в случае неоднократного нарушения последним законодательства Российской Федерации, а также о ликвидации предприятий и организаций, осуществляющих страхование без лицензий.

Предупреждение, ограничение и пресечение монополистической деятельности и недобросовестной конкуренции на страховом рынке обеспечивается Государственным комитетом Российской Федерации по антимонопольной политике и поддержке новых экономических структур в соответствии с антимонопольным законодательством Российской Федерации.

Лицензии выдаются на осуществление добровольного и обязательного личного страхования, имущественного страхования и страхования ответственности, а также перестрахования, если предметом деятельности страховщика является исключительно перестрахование.

Для получения лицензии на осуществление страховой деятельности страховщики предоставляют заявление с приложением:

• учредительных документов;

• свидетельства о регистрации;

• справки о размере оплаченного уставного капитала;

• экономического обоснования страховой деятельности;

• правил по видам страхования;

• расчетов страховых тарифов;

• сведений о руководителях и их заместителях.

В случае несоответствия документов, прилагаемых к заявлению, требованиям законодательства Российской Федерации это служит основанием для отказа в выдаче лицензии на осуществление страховой деятельности.

Об изменениях, внесенных в учредительные документы, страховщик обязан сообщить федеральному органу исполнительной власти

377/

по надзору за страховой деятельностью в месячный срок с момента регистрации этих изменений в установленном порядке.

Должностные лица федерального органа исполнительной власти по надзору за страховой деятельностью не вправе использовать в корыстных целях и разглашать в какой-либо форме сведения, составляющие коммерческую тайну страховщика.

16.3.2. Финансовые ренты в страховании

В страховании используются так называемые условные ренты (contingent annuity) — аннуитеты. В финансовых расчетах используется вероятностный подход наступления определенных событий денежного потока — поступлений или выплаты денег. В страховании выплата члена ренты зависит от наступления страхового события.

Согласно договору страхования страхователь выплачивает вперед страховщику страховую премию (premium) Р, которая дает право на получение страховой суммы S после наступления страхового случая, вероятность которого q.

Без учета фактора времени принцип эквивалентности обязательств страхователя и страховщика имеет следующий вид:

P=Sq.

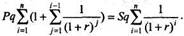

Для учета фактора времени вводится ставка дисконтирования будущих сумм, которая приводит их к настоящему моменту времени. Например, для имущественного страхования выполняется соотношение

Левая часть выражения содержит оценку выплат премии страхователя страховщику за п учетных периодов, если известна ставка дисконтирования г, а также постоянное значение вероятности наступления страхового случая q, размер премии Р. Правая часть выражения содержит оценку выплат страховщиком.

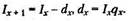

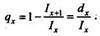

Как правило, в имущественном страховании суммы периодических выплат являются постоянной величиной, а в личном страховании — переменной, зависящей от возраста застрахованного. Например, при разработке страховых потоков платежей применяются значения вероятностей дожития до определенного возраста, смерти в определенном возрасте. Используются разработанные на основе статистических данных таблицы смертности. Применительно для 100 тыс. человек вычисляется число людей, которые доживают до определенного возраста х — 1Х, число умерших в течение года после возраста х — dx, вероятность умереть в течение одного года после возраста х — q^

378/

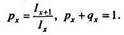

Величина вычисляется по следующей формуле:

Соответственно, рх — вероятность прожить еще один год при условии достижения возраста х.

Вероятность дожить от возраста х до возраста n:

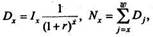

В актуарных расчетах используют так называемые коммутационные числа (функции): число доживающих до определенного возраста людей и число умерших до определенного возраста людей.

Для упрощения расчетов вводятся следующие показатели:

где Nx — коэффициент для расчета суммы выплат.

Например, при страховании жизни (дожитии до определенного возраста) в договоре страхования оговариваются: исходный возраст х, возраст дожития w, сумма выплат R, процентная ставка дисконтирования г.

Сбалансированность взносов и выплат — обязательное условие для выполнения обязательств страховщика.

Премия, выплачиваемая страховщику:

Нетто-ставка страхования на дожитие равна отношению Dx + w/Dx, она зависит от трех параметров: х, w, r (без учета инфляции). Для пенсионного страхования в условиях развития негосударственных пенсионных фондов (НГПФ) встает вопрос о страховых аннуитетах, тарифах и пенсиях. В рамках НГПФ применяют два основных метода обеспечения пенсиями: страховой — коллективное или индивидуальное страхование пенсий, при котором страховые суммы не предусматривают наследование остатков средств на счете участника в случае его смерти; сберегательный, или трастовый, покупка финансовой ренты, накопленные суммы предполагают наследование суммы выплат.

379/

Глава 17 АВТОМАТИЗИРОВАННЫЕ ИНФОРМАЦИОННЫЕ СИСТЕМЫ СТРАХОВОЙ ДЕЯТЕЛЬНОСТИ

Дата добавления: 2015-02-19; просмотров: 1203;