Стратегія формування інвестиційних ресурсів підприємства.

Для забезпечення ефективного управління формуванням інвестиційних ресурсів на підприємстві зазвичай розроблюється спеціальна інвестиційна стратегія, яка покликана забезпечити стабільну інвестиційну діяльність відповідно до потреб розвитку підприємства, найбільш ефективне використання власних фінансових ресурсів, призначених для виконання цих завдань, а також фінансову стійкість підприємства на довготермінову перспективу.

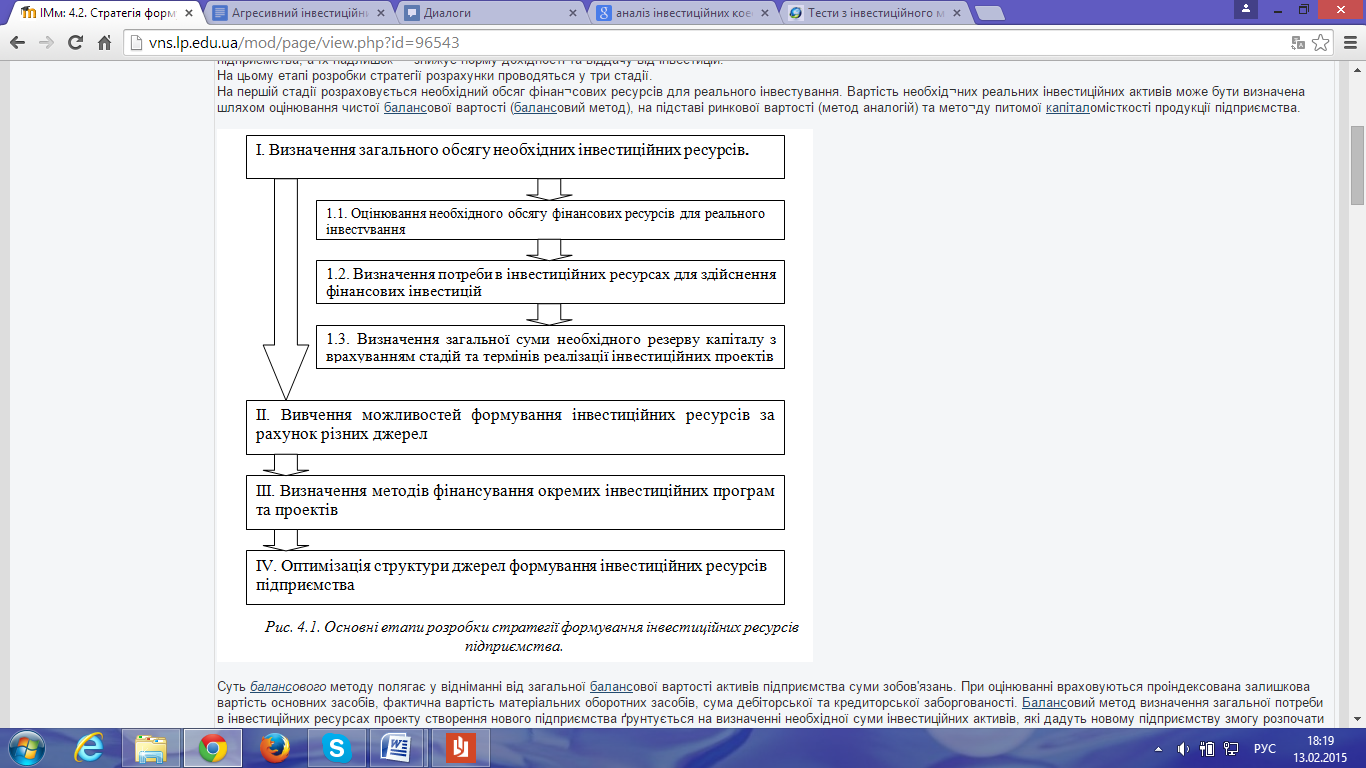

Розробка стратегії формування інвестиційних ресурсів підприємства проходить такі основні етапи (рис. 4.1.).

І. Визначення загального обсягу необхідних інвестиційних ресурсів. На основі детального та всебічного аналізу ринкової кон'юнктури і господарської діяльності підприємства розраховують величину виробничої потужності, якої не вистачає або яку необхідно технологічно оновити для задоволення ринкового попиту на продукцію підприємства (для торговельних організацій визначають необхідний додатковий обсяг реалізації продукції), і отримують перше загальне уявлення про обсяг необхідних інвестицій на розрахунковий період. Особливо складних розрахунків потребує визначення необхідних інвестиційних ресурсів для створення нового підприємства.

Найскладнішим завданням управління формуванням інвестиційних ресурсів підприємства є визначення їх загальної потреби, яке полягає у розрахунку реально необхідного обсягу фінансових засобів, оскільки недостатній обсяг сформованих інвестиційних ресурсів призводить до подовження періоду створення та освоєння виробничих потужностей підприємства, а їх надлишок — знижує норму дохідності та віддачу від інвестицій.

На цьому етапі розробки стратегії розрахунки проводяться у три стадії.

На першій стадії розраховується необхідний обсяг фінансових ресурсів для реального інвестування. Вартість необхідних реальних інвестиційних активів може бути визначена шляхом оцінювання чистої балансової вартості (балансовий метод), на підставі ринкової вартості (метод аналогій) та методу питомої капіталомісткості продукції підприємства.

Сутьбалансового методу полягає у відніманні від загальної балансової вартості активів підприємства суми зобов'язань. При оцінюванні враховуються проіндексована залишкова вартість основних засобів, фактична вартість матеріальних оборотних засобів, сума дебіторської та кредиторської заборгованості. Балансовий метод визначення загальної потреби в інвестиційних ресурсах проекту створення нового підприємства ґрунтується на визначенні необхідної суми інвестиційних активів, які дадуть новому підприємству змогу розпочати господарську діяльність. Розрахунок здійснюється за такими основними складовими: основні засоби; нематеріальні активи; запаси товарно-матеріальних цінностей, що забезпечують операційну діяльність; грошові засоби; інші види активів.

Сутьметоду аналогій при оцінюванні ринкової вартості необхідних інвестиційних ресурсів полягає у використанні даних про продаж аналогічних активів або підприємств на аукціонах, за конкурсом та у процесі приватизації. Таке оцінювання обов'язково здійснюється з урахуванням галузевої належності підприємства, особливостей регіону, обсягів діяльності та технологій, що використовуються на підприємстві. Слід зазначити складність використання цього методу, оскільки завжди є певні обмеження щодо добору адекватного інвестиційного активу — аналога за всіма визначеними параметрами, тому вводяться коригувальні коефіцієнти окремих параметрів, але їх оцінка є, як правило, лише суб'єктивним уявленням експерта.

На другій стадії визначення потреби в інвестиційних ресурсах розраховується необхідний обсяг фінансових інвестицій. Розрахунок потреби в цих інвестиціях здійснюється, як правило, лише для підприємств, що вже деякий час функціонують, і базується на встановлених раніше співвідношеннях різних форм інвестування у прогнозованому періоді.

Загальна потреба в інвестиційних ресурсах для здійснення фінансових інвестицій визначається шляхом підсумовування потреби в них у першому періоді та обсягів приросту цих ресурсів у кожному наступному періоді.

На третій стадії визначається загальний обсяг необхідних інвестиційних ресурсів. Він розраховується шляхом підсумовування запланованого обсягу необхідних засобів у процесі реалізації окремих реальних інвестиційних проектів, потреби в ресурсах для здійснення фінансових інвестицій та суми резерву капіталу, яка звичайно передбачається в обсязі 10—12 % від сукупної потреби в коштах для реального та фінансового інвестування. Крім того, загальна потреба в інвестиційних ресурсах додатково диференціюється за окремими стадіями здійснення на підприємстві інвестиційного процесу або за проектом. Так, на передінвестиційній стадії потрібні незначні обсяги інвестиційних ресурсів, що спрямовуються насамперед на розробку бізнес-плану, фінансування досліджень та проектних робіт. Наступна інвестиційна стадія потребує значних обсягів інвестиційних ресурсів, оскільки здійснюються будівельно-монтажні роботи або придбання необхідних активів. І, нарешті, експлуатаційна стадія характеризується передусім формуванням інвестиційних ресурсів для фінансування оборотних активів підприємства.

II. Вивчення можливостей формування інвестиційних ресурсів за рахунок різних джерел — другий етап розробки стратегії, на якому розглядаються можливі джерела фінансування інвестицій з урахуванням специфіки господарської діяльності того чи іншого підприємства. Усі джерела формування інвестиційних ресурсів поділяють на три основні групи: власні, позикові, залучені. Розглянемо їх детальніше.

До складувласних джерел належать такі:

1. Частина чистого прибутку, що спрямовується на виробничий розвиток.

2. Амортизаційні відрахування. Поряд з прибутком важливим джерелом фінансування інвестицій є амортизаційні відрахування, що належать до витрат виробництва та обігу і з яких формується амортизаційний фонд — складова фонду відшкодування.

Можливості сформованого амортизаційного фонду як джерела реальних інвестицій на підприємстві залежать насамперед від стабільності рівня цін. Зростаюча інфляція знецінює власні кошти підприємств, накопичені за рахунок амортизаційних відрахувань, тому одним з найважливіших заходів, спрямованих на підвищення внутрішньої інвестиційної активності, є інфляційних захист амортизаційного фонду шляхом пропорційної індексації балансової вартості основних засобів.

Відомо, що чим більше прибутку підприємства спрямовується в амортизаційні відрахування, тим швидше формуються нагромадження для інвестування, тобто прискорюється обіг основного капіталу. У світовій практиці господарювання прискорена амортизація як економічний стимул інвестування може здійснюватися двома способами:

а) штучно скорочуються нормативні терміни експлуатації техніки та устаткування й відповідно збільшуються норми амортизації;

б) без скорочення встановлених державою нормативних термінів використання основного капіталу окремим підприємствам дозволяється протягом кількох років здійснювати амортизаційні відрахування у підвищених обсягах, але зі зниженням їх у подальші роки.

Для пожвавлення інвестиційної активності підприємств та активізації процесу нагромадження капіталу держава додатково до прискореної амортизації може знижувати ставки оподаткування прибутку. Найбільший стимулюючий ефект досягається при поєднанні пільгової амортизаційної політики з кредитною експансією.

Суттєве значення для формування власних інвестиційних ресурсів мають й інші джерела коштів підприємства. Зокрема, до них належать такі:

Дата добавления: 2015-02-16; просмотров: 991;