Основні етапи формування інвестиційної стратегії підприємства.

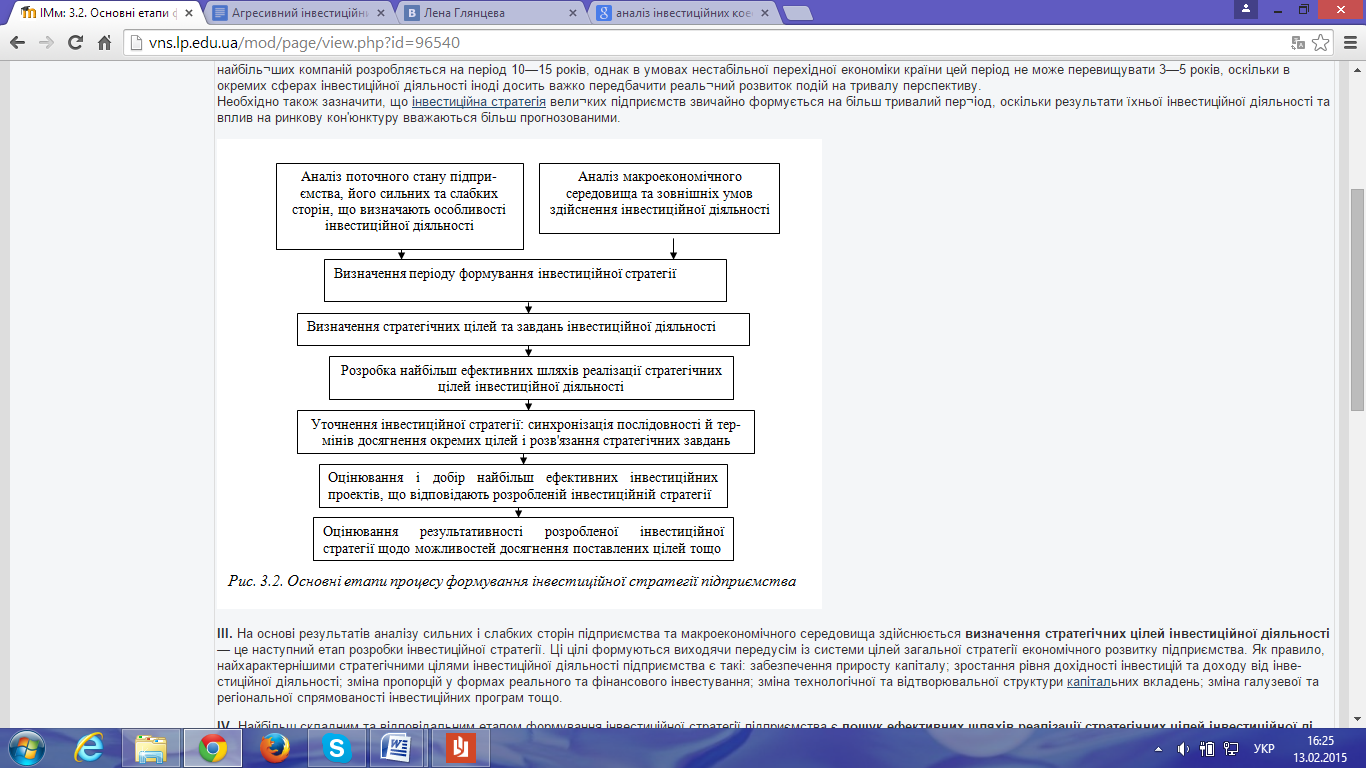

Процес формування інвестиційної стратегії підприємства являє собою спеціальні дослідження з типовими процедурами, орієнтований перелік яких наводиться на рис. 3.2. Розглянемо основні етапи розробки інвестиційної стратегії підприємства.

І. Вихідним пунктом формування інвестиційної стратегії є аналіз поточного стану підприємства, його сильних та слабких сторін, що визначають особливості інвестиційної діяльності, а також аналіз макроекономічного середовища та зовнішніх умов здійснення інвестиційної діяльності.

II. Визначення загального періоду формування інвестиційної стратегії підприємства залежить від низки умов. По-перше, необхідно врахувати загальну передбачуваність економічного розвитку країни в цілому та інвестиційного ринку зокрема. Звернемо вашу увагу, що, як правило, у країнах з розвиненою ринковою економікою інвестиційна стратегі янайбільших компаній розробляється на період 10—15 років, однак в умовах нестабільної перехідної економіки країни цей період не може перевищувати 3—5 років, оскільки в окремих сферах інвестиційної діяльності іноді досить важко передбачити реальний розвиток подій на тривалу перспективу.

Необхідно також зазначити, що інвестиційна стратегія великих підприємств звичайно формується на більш тривалий період, оскільки результати їхньої інвестиційної діяльності та вплив на ринкову кон'юнктуру вважаються більш прогнозованими.

III.На основі результатів аналізу сильних і слабких сторін підприємства та макроекономічного середовища здійснюєтьсявизначення стратегічних цілей інвестиційної діяльності— це наступний етап розробки інвестиційної стратегії. Ці цілі формуються виходячи передусім із системи цілей загальної стратегії економічного розвитку підприємства. Як правило, найхарактернішими стратегічними цілями інвестиційної діяльності підприємства є такі: забезпечення приросту капіталу; зростання рівня дохідності інвестицій та доходу від інвестиційної діяльності; зміна пропорцій у формах реального та фінансового інвестування; зміна технологічної та відтворювальної структури капітальних вкладень; зміна галузевої та регіональної спрямованості інвестиційних програм тощо.

IV. Найбільш складним та відповідальним етапом формування інвестиційної стратегії підприємства є пошук ефективних шляхів реалізації стратегічних цілей інвестиційної діяльності. На цьому етапі на основі проведення аналізу стратегічних альтернатив визначаються стратегічні напрямки інвестиційної діяльності та розробляється відповідна стратегія формування інвестиційних ресурсів підприємства. Ефективна розробка стратегічної спрямованості інвестиційної діяльності ґрунтується на системі сформованих цілей і здійснюється шляхом послідовного визначення співвідношення різних форм інвестування на окремих етапах перспективного періоду; за галузевою та регіональною спрямованістю інвестиційної діяльності.

V. Уточнення інвестиційної стратегії за періодами її реалізації. На цьому етапі визначаються послідовність і терміни розв'язання поставлених завдань, забезпечується їх синхронізація у часі з прогнозованими змінами кон'юнктури інвестиційного ринку, із загальними стратегічними цілями господарської діяльності підприємства; погоджуються у часі окремі напрямки інвестування між собою, а також із формуванням необхідних для цього інвестиційних ресурсів.

VI. Добір і оцінювання найбільш ефективних інвестиційних проектів, що відповідають розробленій інвестиційній стратегії здійснюється на основі сформованої підприємством інвестиційної політики щодо визначених напрямків інвестування. Раціональна реалізація інвестиційної політики є важливою запорукою успіху господарської діяльності підприємства.

Отже, інвестиційна політика підприємства становить частину його загальної інвестиційної стратегії, яка полягає у виборі й реалізації найбільш ефективних форм здійснення реальних і фінансових інвестицій з метою забезпечення високих темпів розвитку підприємства і розширення економічного потенціалу його господарської діяльності. На практиці за допомогою інвестиційної політики підприємство реалізує можливості щодо передбачення довготермінових тенденцій економічного розвитку та адаптації до них. Оскільки це здійснюється в реальному часі, то підприємство відповідним чином має враховувати кон'юнктурні коливання та пристосовуватися до них.

У процесі управління формуванням інвестиційних ресурсів підприємства передбачається забезпечення необхідного рівня самофінансування його інвестиційної діяльності та ефективних форм залучення позикового капіталу.

Інвестиційні проекти добирають на основі експертизи їх відповідності інвестиційній стратегії підприємства та аналізу привабливості стосовно таких основних характеристик:

• сфера діяльності чи галузь, у якій реалізується проект;

• обсяг, структура джерел інвестицій та їх фінансове забезпечення;

• показники ефективності проекту;

• детальність розробки проекту та його забезпеченість необхідною документацією;

• рівень ризику, механізми нейтралізації ризиків, ліквідність та можливість виходу з проекту;

• аналіз ділових якостей ініціаторів проекту, наявність або можливість залучення достатньо кваліфікованого персоналу для його реалізації.

Оскільки інвестиційний портфель формується на основі прогнозних оцінок цілої низки критеріїв, це непросте і надзвичайно відповідальне для менеджера завдання. Його вирішують за допомогою сучасних методик, що містять як типові процедури розрахунків прогнозованих показників, так і загальні рекомендації щодо формування портфеля.

Отже, основними критеріями формування інвестиційного портфеля підприємства є такі; прибутковість портфеля, терміновість досягнення стратегічних інвестиційних цілей, ступінь ризику портфеля, ліквідність проектів або фінансових інструментів, що формують портфель, відповідність проектів наявним фінансовим ресурсам підприємства.

Залежно від цільової спрямованості, рівня ризиковості та інших вихідних характеристик інвестиційні портфелі можна класифікувати за певними ознаками. Так званий інвестиційний портфель зростання формується з метою збільшення доходів за рахунок зростання вартості самого об'єкта інвестування; портфель доходу передбачає отримання високих і регулярних дивідендів з інвестованого капіталу. Консервативний інвестиційний портфель має мінімальний ризик втрати інвестованого капіталу, а в разі, якщо мається на меті максимізація показників очікуваної прибутковості інвестицій, портфель називається "агресивним", або "спекулятивним”.

Відповідність інвестиційного портфеля наявним фінансовим ресурсам є критерієм вибору саме тих проектів, що відповідають обсягам коштів, які можуть бути залучені інвестором. Для забезпечення фінансової стійкості підприємства необхідно дотримуватися оптимального співвідношення власних і залучених коштів у фінансуванні проектів. При цьому чим більшою є частка власного капіталу ініціатора інвестиційного проекту (краще — понад 50 %), тим більшою буде довіра сторонніх інвесторів до проекту.

VII. На останньому етапі процесу формування інвестиційної стратегії підприємства необхіднооцінити розроблену стратегію щодо її результативності на основі розрахунків очікуваної прибутковості, рівня ризиковості та фінансового стану підприємства у прогнозованому періоді, інших показників, що характеризують діяльність підприємства та його привабливість на ринку. Необхідно також дослідити узгодженість інвестиційної стратегії підприємства із загальною стратегією його економічного розвитку, наявним ресурсним потенціалом та умовами зовнішнього середовища, оцінити внутрішню збалансованість інвестиційної стратегії.

Дата добавления: 2015-02-16; просмотров: 1275;