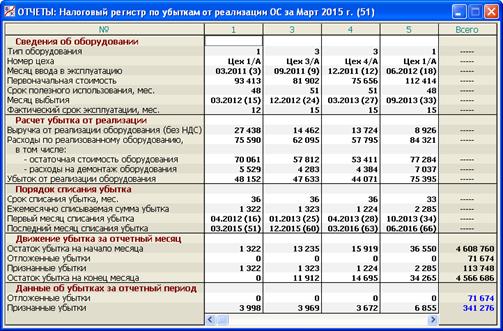

НАЛОГОВЫЙ РЕГИСТР ПО УБЫТКАМ ОТ РЕАЛИЗАЦИИ ОСНОВНЫХ СРЕДСТВ

В данном разделе программы (рис. 7.9) приводится аналитический регистр налогового учета, имеющий целью получить данные для заполнения строки 060 «Убытки от реализации основных средств» Приложения 3 и строки 100 «Признанный убыток от реализации основных средств» Приложения 2 к Листу 02 Декларации по налогу на прибыль (см. п. 7.1).

Рис. 7.9. Раздел «Отчеты/Налоговый регистр по убыткам от реализации ОС»

Коротко напомним суть проблемы, обозначенной в пп. 6 п. 7.1.

Согласно статье 268 НК РФ, убытки от реализации амортизируемого имущества (основных средств) не учитываются при расчете налоговой базы отчетного периода, но их можно переносить на будущее равными долями в течение оставшегося срока полезного использования данного имущества.

В бухгалтерском учете убытки от реализации основных средств (ОС) признаются сразу в момент их возникновения. Поэтому в каком-то смысле «история» убытков от реализации ОС (тем более, уходящая в прошлые календарные годы) не представляет интереса для бухгалтерского учета. В то же время для целей исчисления налога на прибыль четкое отслеживание этой «истории» имеет важное значение, поскольку позволяет на законных основаниях уменьшить налогооблагаемую прибыль в будущих отчетных периодах.

Следовательно, это – тот случай, когда требуется создание и постоянное поддержание специального налогового регистра. При этом ясно, что регистр должен вестись в разрезе каждого основного средства, проданного в прошлом с убытком.

Такой регистр и демонстрируется в данном разделе программы. Напомним, что количество основных средств в программе невелико: они представлены оборудованием производственных цехов как единым целым. На практике их может быть во много раз больше. В таких случаях представленный регистр станет лишь большим по размеру, не изменяясь по существу.

Поясним теперь смысл показателей регистра.

В строке «№» показывается порядковый номер оборудования, проданного в прошлом с убытком, который еще не полностью перенесен на последующие отчетные периоды. После того, как процедура переноса убытка будет завершена, столбец с соответствующим номером исчезнет.

В секции «Сведения об оборудовании» показываются исторические данные об оборудовании, проданном в прошлом с убытком, которые позволяют его однозначно идентифицировать.

В секции «Расчет убытка от реализации» показываются исторические данные о сумме убытка, подлежащего переносу на будущие отчетные периоды. Они повторяют данные раздела «Отчеты/Продажа оборудования и сырья» (п. 5.11) за месяц реализации оборудования, по которому получился убыток.

В секции «Порядок списания убытка» воспроизводятся однажды рассчитанные данные о порядке переноса убытка на будущее. Параметр «Срок списания убытка» рассчитывается как разница представленных выше параметров «Срок полезного использования и «Фактический срок эксплуатации», выраженных в месяцах. Параметр «Ежемесячная сумма списываемого убытка» рассчитывается путем деления параметра «Убыток от реализации ОС» на параметр «Срок списания убытка». Это означает, что списание убытка производится равными долями. Параметр «Первый месяц списания убытка» рассчитывается как указанный выше «Месяц выбытия», увеличенный на единицу. Иными словами, списание убытка начинается в месяце, следующим за месяцем выбытия. Параметр «Последний месяц списания убытка» рассчитывается соответствующим образом на основе предыдущих параметров.

В секции «Движение убытка за отчетный месяц» показывается динамика возникновения и последующего списания убытка за один месяц. При этом применительно к каждому конкретному оборудованию строка «Отложенные убытки» заполняется только один раз, в месяце выбытия оборудования. Строка «Признанные убытки» в последующем из месяца в месяц увеличивается на величину параметра «Ежемесячная сумма списываемого убытка» до тех пор, пока не примет значение параметра «Убыток от реализации», после чего со следующего месяца это оборудование исключается из списка.

В налоговом учете на основе данных этой секции в каждом месяце делаются следующие проводки (если их суммы не нулевые):

- на величину итогового значения строки «Отложенные убытки» – по дебету забалансового счета Н/УБ/ОС «Убытки от реализации основных средств» и кредиту вспомогательного забалансового счета Н/0 (операция 115 из табл. 4.2);

- на величину итогового значения строки «Признанные убытки» – уже по дебету счета Н/0 и кредиту счета Н/УБ/ОС (операция 116).

В результате дебетовое сальдо счета Н/УБ/ОС на конец каждого месяца выражает общую сумму еще не списанных убытков от реализации ОС.

В секции «Данные об убытках за отчетный период», наиболее важной для целей настоящего регистра, показываются общие суммы возникших и признанных убытков от реализации оборудования за период с начала календарного года по отчетный месяц. Эти данные служат основанием для заполнения соответствующих строк Декларации:

- строка 060 Приложения 3 к Листу 02 равняется итоговому значению строки «Отложенные убытки»;

- строка 100 Приложения 2 к Листу 02 равняется итоговому значению строки «Признанные убытки».

Заметим, что строка 060 Приложения 3 может быть получена также просто как дебетовый оборот по счету 91/21 или счету Н/УБ/ОС за отчетный период. Настоящий регистр лишь наглядно показывает, какие конкретно основные средства были проданы с убытком за отчетный период.

В то же время данный регистр является единственным источником информации для заполнения строки 100 Приложения 2.

Из сказанного ясно, что в одном отчетном периоде, даже по отношению к одному основному средству, могут заполняться обе указанные строки Декларации.

Предположим, например, что некоторое оборудование было продано в апреле 2011 г. с убытком в размере 10000 руб. Срок списания этого убытка – 10 мес. Ежемесячная сумма списываемого убытка – 1000 (10000/10).

Тогда по итогам 2011 г. в состав строки 060 Приложения 3 будет включена величина 10000, а в состав строки 100 Приложения 3 – величина 8000 (1000*8), поскольку списание убытка начнется с мая 2011 г. и захватит 8 месяцев этого года.

7.4. УЧЕТ РАСЧЕТОВ ПО НАЛОГУ НА ПРИБЫЛЬ (ПБУ 18/02)

В данном разделе программы показывается применение норм Положения по бухгалтерскому учету «Учет расчетов по налогу на прибыль» (ПБУ 18/02), утвержденного приказом Минфина РФ от 19.11.2002 № 114н и вступившего в силу с 1 января 2003 г.

Следует сразу подчеркнуть, что ПБУ 18/02 является одним из наиболее сложных нормативных актов по бухгалтерскому учету. Поэтому тем читателям, которые еще не знакомы с этим Положением, но хотели бы его освоить, рекомендуем набраться терпения. Внимательно прочитав последующий текст, Вы поймете, что в основе данного ПБУ лежит достаточно простая логика, выраженная на языке бухгалтерского учета.

1. Цели ПБУ 18/02

Основная цель ПБУ 18/02 заключается в том, чтобы выявить все разницы между прибылью (убытком) до налогообложения по данным бухгалтерского учета и налогооблагаемой прибылью (налоговой базой), рассчитанной в соответствии с требованиями главы 25 НК РФ, а затем оценить влияние этих разниц на налогообложение организации в будущем.

Как уже отмечалось в п. 7.1, до вступления в силу главы 25 НК РФ расчет налогооблагаемой прибыли осуществлялся косвенным методом: изначально бралась прибыль до налогообложения по данным бухгалтерского учета и затем путем различных корректировок, предусмотренных действовавшим тогда законодательством, доводилась до налогооблагаемой прибыли.

Глава 25 предусматривает принципиально иной, прямой метод расчета: в Декларации по налогу на прибыль (далее – Декларация) должны явно указываться все суммы доходов и расходов, которые участвуют в формировании налоговой базы. Иными словами, теперь налогооблагаемая прибыль рассчитывается независимо от расчета финансового результата по бухгалтерскому учету, на основе тем или иным образом организованного налогового учета.

Тем не менее, четкая взаимосвязь между бухгалтерской прибылью и налогооблагаемой прибылью представляет интерес по многим причинам. Прежде всего, необходим дополнительный нормативный контроль за правильностью исчисления налога на прибыль (наряду с прямой проверкой строк Декларации налоговыми органами). Кроме того, оценку влияния разниц между финансовой и налоговой отчетностью на будущее налогообложение организации предусматривает отчетность по МСФО (см. п. 8.5), к которой постепенно приближается российское бухгалтерское законодательство.

По всей видимости, исходя из этих соображений, Минфин РФ решил восстановить косвенный метод расчета (контроля расчета) налогооблагаемой прибыли, но уже как элемент бухгалтерского учета.

Окно обсуждаемого раздела имеет две закладки, соответствующие порядку применения ПБУ 18/02:

- Формирование налогооблагаемой прибыли

- Формирование налога на прибыль

Дата добавления: 2015-01-29; просмотров: 1977;