Инвестиционная политика и инвестиционный портфель коммерческого банка. Управление инвестиционным портфелем

Инвестиционная политика коммерческих банков предполагает формирование системы целевых ориентиров инвестиционной деятельности, выбор наиболее эффективных способов их достижения. В организационном аспекте она выступает как комплекс мероприятий по организации и управлению инвестиционной деятельностью, направленных на обеспечение оптимальных объемов и структуры инвестиционных активов, рост их прибыльности при допустимом уровне риска. Важнейшими взаимосвязанными элементами инвестиционной политики являются стратегические и тактические процессы управления инвестиционной деятельностью банка.

Под инвестиционной стратегией понимают определение долгосрочных целей инвестиционной деятельности и путей их достижения. Ее последующая детализация осуществляется в ходе тактического управления инвестиционными активами, включающего выработку оперативных целей краткосрочных периодов и средств их реализации. Разработка инвестиционной стратегии является, таким образом, исходным пунктом процесса управления инвестиционной деятельностью.

Формирование инвестиционной тактики происходит в рамках заданных направлений инвестиционной стратегии и ориентировано на их выполнение в текущем периоде. Оно предусматривает определение объема и состава конкретных инвестиционных вложений, разработку мероприятий по их осуществлению, а в необходимых случаях – составление моделей принятия управленческих решений по выходу из инвестиционного проекта и конкретных механизмов реализации этих решений.

Разработка инвестиционной политики банка является достаточно сложным процессом, что обусловлено следующими обстоятельствами. Прежде всего, вследствие продолжительности инвестиционной деятельности, она должна осуществляться на основе тщательного перспективного анализа, прогнозирования внешних условий (состояния макроэкономической среды и инвестиционного климата, конъюнктуры инвестиционного рынка и его отдельных сегментов, особенностей налогообложения и государственного регулирования банковской деятельности) и внутренних условий (объема и структуры ресурсной базы банка, этапа его жизненного цикла, целей и задач развития, относительной доходности различных активов с учетом факторов риска и ликвидности и др.), вероятностный характер которых затрудняет формирование инвестиционной политики.

Кроме того, определение основных направлений инвестиционной деятельности связано с масштабными проблемами исследования и оценки альтернативных вариантов инвестиционных решений, разработки оптимальной, с позиций прибыльности, ликвидности и риска модели инвестиционного развития. Существенно усложняет выработку инвестиционной политики изменчивость внешней среды деятельности банков, определяющей необходимость периодической корректировки инвестиционной политики, учета прогнозируемых изменений и выработки системы оперативного реагирования. Поэтому формирование инвестиционной политики банков сопряжено с существенными трудностями даже в условиях устойчиво развивающейся экономики.

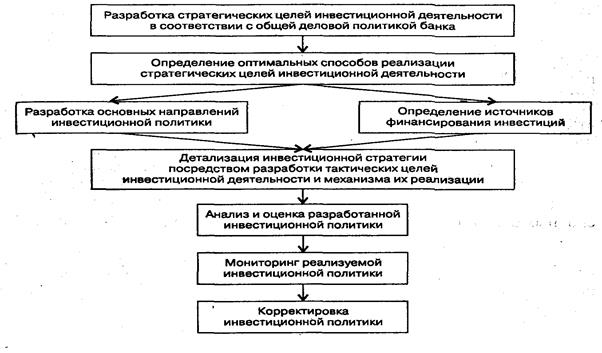

Предпосылкой формирования инвестиционной политики служит общая деловая политика развития банка, основные цели которой являются приоритетными при разработке стратегических целей инвестиционной деятельности. Представляя собой важный составной элемент общей экономической политики, инвестиционная политика выступает фактором обеспечения эффективного развития банка. Процесс формирования инвестиционной политики банка в наиболее общем виде представлен на рисунке 13.2.

Формулирование целей инвестиционной деятельности Основная цель инвестиционной деятельности банка может быть сформулирована как увеличение дохода от инвестиционной деятельности при допустимом уровне риска инвестиционных вложений.

Помимо общей цели, разработка инвестиционной политики в соответствии с избранной банком стратегией экономического развития предусматривает учет и специфических

Рисунок 13.2. – Процесс формирования инвестиционной политики банка

целей, в качестве которых выступают:

• обеспечение сохранности банковских ресурсов;

• расширение ресурсной базы;

• диверсификация вложений, осуществление которой уменьшает общий риск банковской деятельности и ведет к росту финансовой устойчивости банка;

• поддержание ликвидности;

• минимизация доли не приносящих дохода активов (наличные деньги, средства на корреспондентских счетах в Центральном банке) за счет замещения их части краткосрочными инвестициями, имеющими сопоставимую с денежными средствами степень ликвидности, но приносящими при этом некоторый доход;

• расширение сферы влияния банка посредством проникновения на новые рынки;

• увеличение круга клиентов и усиление воздействия на их деятельность путем участия в инвестиционных проектах, в создании и развитии предприятий, приобретении ценных бумаг, паев, долей участия в уставных капиталах предприятий;

• получение дополнительного эффекта при приобретении акций финансовых институтов, покупке филиалов, учреждение дочерних финансовых институтов в результате увеличения капитала и активов, соответствующего расширения масштабов операций, мобильного перераспределения имеющихся ресурсов, диверсификации средств, выхода на новые рынки, экономии текущих затрат.

Определение оптимальных способов реализации стратегических целей инвестиционной деятельности предполагает выработку основных направлений инвестиционной политики и установление принципов формирования источников финансирования инвестиций. В соответствии с этими критериями можно выделить следующие направления инвестиционной политики:

• инвестирование с целью получения дохода в виде процентов, дивидендов, выплат из прибыли;

• инвестирование с целью получения дохода в виде приращения капитала в результате роста рыночной стоимости инвестиционных активов;

• инвестирование с целью получения дохода, составляющими которого выступают как текущие доходы, так и приращение капитала.

Ориентация на одно из указанных направлений является ключевым звеном формирования инвестиционной политики, определяющим состав объектов инвестирования, источник получения дохода, уровень приемлемого риска и подходы к анализу инвестиций.

При выборе первого направления инвестиционной политики определяющее значение придается стабильности дохода. Отражая традиционные подходы к инвестированию, данное направление лежит в основе консервативной инвестиционной политики. Оно предусматривает вложение средств в активы с фиксированной доходностью в течение длительного периода времени при минимальном риске, высокой надежности и ликвидности инвестиций. Основной целью инвестиционного анализа является выявление степени надежности вложений, гарантированности доходов, уровня рисков и возможностей их хеджирования. Особое внимание уделяется ретроспективным и текущим аспектам анализа, сбору и обработке информации, характеризующей движение процентных ставок, доходность ценных бумаг, рейтинги компаний – эмитентов ценных бумаг.

При ориентации инвестиционной политики на приращение капитала на первый план выдвигается стабильность увеличения рыночной стоимости инвестиционных активов, а их доходность рассматривается лишь как один из факторов, определяющих стоимость активов. Политика, направленная на рост капитала, связана с вложениями средств в инвестиционные объекты, которые характеризуются повышенной степенью риска, обусловленной возможностью обесценения их стоимости. Рост рыночной стоимости объектов инвестирования может происходить как в результате улучшения их инвестиционных качеств, так и кратковременных колебаний рыночной конъюнктуры. При этом возрастает роль спекулятивной составляющей.

Особенности данного типа инвестиционной политики определяют усиление роли перспективных аспектов анализа по сравнению с ретроспективным и текущим анализом при принятии инвестиционных решений. Выбор рассматриваемого направления в качестве приоритетного характерен для агрессивной инвестиционной политики, целью которой является достижение высокой эффективности каждой инвестиционной операции, максимизации дохода в виде разницы между ценой приобретения актива и его последующей стоимостью при ограниченном периоде инвестирования.

В практике банковской деятельности оба направления инвестиционной политики могут сочетаться в различных формах, позволяющих, как правило, усилить преимущества и сгладить недостатки. Вариантом такой комбинации выступает умеренная инвестиционная политика, при которой предпочтение оказывается достаточной величине дохода в виде как текущих выплат, так и приращения капитала при не ограниченном жесткими рамками периоде инвестирования и умеренном риске.

К макроэкономическим факторам, влияющим на инвестиционную политику коммерческого банка, можно отнести:

• экономическую и политическую ситуацию в стране;

• состояние инвестиционного и финансового рынка;

• комплекс законодательных и нормативных основ банковской деятельности;

• политику налогообложения;

• структуру и стабильность банковской системы и др.

Анализ и учет данных факторов в процессе формирования инвестиционной политики предполагает сбор и обработку исходной информации. Аналитическая информация для оценки возможностей инвестирования представлена следующими блоками:

• макроэкономическая ситуация и инвестиционный климат;

• основные показатели, характеризующие макроэкономическое развитие инвестиционного рынка в целом;

• основные показатели развития отдельных сегментов инвестиционного рынка;

• показатели инвестиционной привлекательности отраслей экономики;

• показатели инвестиционной привлекательности регионов;

• данные о динамике отдельных инвестиционных инструментов;

• данные о деятельности отдельных хозяйствующих субъектов;

• законодательные и нормативные акты, определяющие режим инвестиционной деятельности банков;

• положения о налогообложении различных видов банковской деятельности.

Результаты оценки рассматриваемых показателей служат важным ориентиром при принятии инвестиционных решений. Качество исходной информации во многом определяет уровень инвестиционного анализа.

Основные микроэкономические факторы, воздействующие на формирование инвестиционной политики, включают:

• объем и структуру ресурсной базы, определяющие масштабы и виды инвестиционной деятельности;

• общую мотивацию деятельности банка, характер и значимость стратегических целей, обусловливающих выбор инвестиционной политики;

• стадии жизненного цикла банка;

• размеры, организационное строение и функциональную структуру банка;

• качество инвестиционных вложений, определяемое с учетом альтернативности доходности, ликвидности и риска;

• доходность сопоставимых активов;

• масштабы затрат на формирование и управление инвестиционным портфелем.

Разработка инвестиционной политики предполагает не только выбор направлений инвестирования, но и учет ряда ограничений, связанных с необходимостью обеспечения сбалансированности инвестиционных вложений коммерческого банка. Цели и ограничения устанавливаются законодательными и нормативными актами органов денежно-кредитного регулирования, а также органами управления банков.

Разработка инвестиционной политики банка проводится поэтапно:

I этап – формирование системы целей, определяющих направленность политики;

II этап – разработка программы действий в соответствии с инвестиционными целями. Программа может представлять собой подробную концепцию развития банка, развернутый перечень стратегических направлений деятельности, бизнес-план на долго-, средне- и краткосрочную перспективу и т.п. Итогом ее реализации должно стать формирование портфеля инвестиций, который принесет желаемый результат при заданном уровне затрат и приемлемом уровне риска.

Основное отличие инвестиций от других направлений размещения активов банка состоит в том, что денежные средства вкладываются не для удовлетворения текущих потребностей, а для обеспечения потребностей будущего периода.

Организация инвестиционной политики в банке предполагает разработку внутренних инструктивных документов, фиксирующих основные принципы и положения инвестиционной политики. Опыт банковской практики свидетельствует о целесообразности формулирования инвестиционной политики в виде инвестиционной программы. Отражая цели инвестирования, инвестиционная программа определяет основные направления вложений и источники их финансирования, механизм принятия и реализации инвестиционных решений, важнейшие характеристики инвестиционных активов: доходность, ликвидность и риск, их соотношение при формировании оптимальной структуры инвестиционных вложений.

Анализ и оценку разработанной инвестиционной политики осуществляют по следующим критериям:

• соответствие инвестиционной политики общей экономической политике банка по целям, направлениям и срокам реализации;

• внутренняя и внешняя сбалансированность инвестиционной политики;

• степень реализации инвестиционной политики;

• эффективность инвестиционной политики.

Изменение условий осуществления инвестиционной деятельности требует проведения постоянного мониторинга для успешного осуществления разработанной инвестиционной политики. Инвестиционная программа на момент составления не может охватить весь комплекс изменений внешних и внутренних факторов в перспективе. Поэтому гибкость и динамичность инвестиционной программы может быть достигнута путем текущей корректировки управления инвестициями, что предполагает объективную оценку эффективности отдельных вложений в краткосрочном периоде, определение возможностей выхода из инвестиционных проектов, реинвестирования капитала при наступлении неблагоприятной ситуации.

Наряду с факторами, влияющими на выбор инвестиционной политики и масштаб инвестиционной деятельности банков, существуют факторы, ограничивающие эту деятельность. К ним можно отнести:

– неблагоприятный инвестиционный климат, который делает инвестиции невыгодными (высокие темпы инфляции, наибольшая рискованность и большая прибыльность операций с валютой, с краткосрочными государственными бумагами);

– отсутствие у банка значительных излишков ликвидности, что связано с самой природой инвестиций (трансформация краткосрочных привлеченных ресурсов в более длительные вложения), а также с огромными рисками и возможной неликвидностью самих инвестиций;

– регулирующая деятельность Национального банка Республики Беларусь, направленная на ограничение рисков (создание резервов под обесценение ценных бумаг).

Инвестиционный портфель (портфель инвестиций) – совокупность средств, вложенных в ценные бумаги сторонних юридических лиц и приобретенных банком, а также размещенных в виде срочных вкладов иных банковских и кредитно-финансовых учреждений, включая средства в иностранной валюте и вложения в иностранные ценные бумаги. Критериями при определении структуры инвестиционного портфеля выступают прибыльность и рискованность операций, необходимость регулирования ликвидности баланса и диверсификация активов. Возможны различные принципы и подходы к управлению инвестиционным портфелем предприятий и банков. Наиболее распространенным является принцип ступенчатости погашения ценных бумаг, позволяющий поступающие от погашения (или реализации) ценных бумаг средства реинвестировать в ценные бумаги с максимальным сроком погашения. В более узком смысле под инвестиционными операциями банков погашаются вложения средств в ценные бумаги. Таким образом, при инвестиционных операциях банк является одним из множества кредиторов, в то время как при кредитных операциях банк обычно, хотя далеко и не всегда, выступает в роли единственного кредитора.

Основное содержание инвестиционной политики банка составляют определение круга ценных бумаг, наиболее пригодных для вложения средств, оптимизация структуры портфеля инвестиций на каждый конкретный период времени. При этом часть банков (главным образом средних и мелких) осуществляют инвестиционные операции, не руководствуясь каким-либо заранее составленным и одобренным планом. Есть банки, где служащие, занимающиеся инвестиционной деятельностью, руководствуются официально утвержденными руководством банка установками в отношении инвестиционной политики. При этом совет банка по крайней мере один раз в год вносит в нее определенные изменения с учетом складывающейся конъюнктуры рынка.

Инвестиционный портфель банка – это набор финансовых инструментов, выбираемых в расчете на достижение одной или нескольких целей. Основной принцип его формирования – комбинация инвестиционных инструментов, в которые активы банка размещаются таким образом, чтобы добиться поставленных целей при оптимальных уровнях доходности, риска и затрат.

Возможны следующие типы портфельных инвестиций:

♦ по инвестиционным целям – портфель роста, портфель дохода, портфель рискового капитала, сбалансированный портфель, специализированный портфель;

♦ по источникам средств для инвестиций – портфельные инвестиции в широком и узком смысле слова;

♦ по типу инвестиционной политики – "активный портфель" и "пассивный портфель".

Тип портфеля – это его обобщенная характеристика с точки зрения задач, стоящих перед ним, или видов инвестиционных объектов, входящих в портфель.

Портфель роста ориентирован на те инвестиционные объекты, рыночная стоимость которых быстро растет. Цель формирования такого портфеля – приращение капитала инвесторов, поэтому владельцам портфеля проценты, дивиденды и другие текущие доходы, связанные с объектами инвестиций, могут выплачиваться в небольшом размере или вообще не выплачиваться.

Если банк формирует портфель дохода, то цель этого портфеля – получение высоких текущих доходов. Отношение стабильно выплачиваемых рентных платежей, процентов, дивидендов к рыночной стоимости объектов инвестиций, входящих в такой портфель, выше среднерыночного. Соответственно их рыночная стоимость растет намного медленнее.

Портфель рискового капитала формируется преимущественно из ценных бумаг молодых компаний, сделавших ставку на быстрое развитие, или иных рискованных объектов с неясной рыночной судьбой и оценкой. По своей сути – это спекулятивный портфель, цель которого – получить очень высокие доходы от приобретения тех активов, которые резко недооценены.

Сбалансированный портфель состоит частично из объектов инвестиций с быстро растущей рыночной ценой, частично – из высокодоходных ценных бумаг и других объектов. В таком портфеле могут содержаться и высокорисковые инвестиционные объекты. Цель формирования такого портфеля – сбалансировать общие риски.

В специализированном портфеле объекты инвестиций объединены не по общему целевому, а по более частным критериям (вид риска, ценной бумаги, отраслевая или региональная принадлежность и т.д.). Могут быть выделены типы портфелей по видам объектов, находящихся в портфельном управлении, – портфель только ценных бумаг или смешанные портфели.

Тип инвестиционного портфеля не является чем-то постоянным, а варьируется в зависимости от состояния рынка и инвестиционной политики и стратегии банка.

Формирование инвестиционного портфеля базируется на нескольких основополагающих принципах:

- обеспечение соответствия инвестиционной стратегии долгосрочным и текущим целям функционирования предприятия;

- соответствие инвестиционного портфеля предприятия его финансовым и инвестиционным ресурсам для обеспечения финансовой устойчивости предприятия, ликвидности его баланса;

- оптимизация соотношения доходности и риска инвестиций, с целью недопущения существенных финансовых потерь и ущерба при управлении инвестиционной деятельностью;

- оптимизация доходности и ликвидности инвестиций для обеспечения финансовой устойчивости и платежеспособности предприятия;

- обеспечение управляемости инвестиционным портфелем, что означает ограниченность числа и сложности инвестиций в соответствии с возможностями предприятия в части отслеживания состояния параметров инвестиций (доходность, риск, ликвидность и пр.) и своевременной диверсификации инвестиционного портфеля.

Формирование инвестиционного портфеля и управление им включает несколько этапов:

1. Формулирование главной цели (обеспечение реализации инвестиционной стратегии предприятия путем подбора наиболее доходных и безопасных объектов инвестирования) и системы основных целей создания портфеля (обеспечение высоких темпов роста капитала предприятия и его доходов, обеспечение минимизации рисков инвестиций, обеспечение достаточной ликвидности инвестиционного портфеля предприятия и т.п.), а также определение системы приоритетов целей (например, что важнее - регулярные дивиденды или рост курсовой стоимости акций), задание уровней приемлемых рисков, размеров ожидаемой прибыли и возможных отклонений от нее и пр. Система целей и приоритетов формируется с учетом сложившихся условий инвестиционного климата в стране и конъюнктуры рынков;

2. Оптимизация пропорций различных видов инвестиций в рамках всего инвестиционного портфеля с учетом объемов и видов инвестиционных и финансовых ресурсов.

3. Выбор конкретных реальных проектов, типов и видов ценных бумаг для включения в инвестиционный портфель; оценка инвестиционной привлекательности и инвестиционных качеств объектов инвестирования и формирование оптимального портфеля. В инвестиционный портфель должны включаться объекты с различными уровнями риска и дохода (так, основным принципом фондового рынка является то, что финансовые инструменты, обладающие более высоким потенциальным доходом, как правило, имеют более высокий уровень потенциального риска, и наоборот). Основными критериями включения объектов в инвестиционный портфель являются соотношения доходности, риска и ликвидности объектов инвестиций.

4. Мониторинг эффективности инвестиционного портфеля с целью его диверсификации по мере изменения доходности и иных основополагающих параметров отдельных составляющих, оценка доходности, риска и ликвидности инвестиционного портфеля и его отдельных составляющих.

5. Управление инвестиционным портфелем (продажа и приобретение взамен других финансовых инструментов, продажа недвижимости и нематериальных активов, работа с реальными инвестициями и пр.) для повышения (или стабилизации) в доходности, безопасности и ликвидности.

Дата добавления: 2014-12-03; просмотров: 6847;