Разработка новых товаров

Процесс разработки нового товара состоит из нескольких последовательных этапов:

Этап 1. Поиск идей создания новых товаров на основе выявления и анализа неудовлетворённых нужд и потребностей людей, анализа последних достижений науки и техники и других источников информации.

Этап 2. Выбор наиболее подходящей для дальнейшей разработки идеи на основе учёта рыночных и производственных возможностей фирмы и её ресурсов.

Этап 3. Разработка на основе отобранной идеи замысла товара с определением конкретной пользы или выгоды, которую может получить потребитель от его приобретения. Замысел товара может быть подтверждён путём проведения анкетирования будущих потребителей товара.

Этап 4. Планирование маркетинга будущего товара: определение целевого рынка и его сегментирование, оценка размера и структуры рынка, анализ возможного поведения потенциальных покупателей, позиционирование товара на рынке, предварительные оценки ожидаемой доли рынка и величины объёма продаж.

Этап 5. Разработка всех компонентов товара («реальное исполнение товара» и «дополнения к товару»). На этом этапе проводятся лабораторные испытания товара и затем испытания в реальных условиях эксплуатации.

Этап 6. Испытания товара в рыночных условиях путём проведения пробных продаж.

Этап 7. Продвижение товара на рынок и развёртывание производства. На этом этапе нужно ответить на четыре известные вопроса: где? когда? кому? и как?

Где продавать? На каких рынках?

Составляется график последовательного освоения рынков, начиная с наиболее выгодных для условий предприятия.

Когда продвигать новый товар на выбранные рынки? В какие сроки?

Кому продавать?

Выбираются сегменты рынков, покупатели на которых являются «лидерами мнений о новых товарах» и благоприятно отзывались о данном товаре.

Как продавать?

Необходимо составить план продвижения товара на рынок с учётом использования наиболее эффективных каналов сбыта, проведения рекламной компании, презентаций, выставок, ценовой политики, стимулирования продаж.

В литературе по маркетингу названы следующие условия, от которых зависит успех нового товара на рынке:

1 – относительные преимущества. Покупатели должны понимать, насколько им выгодно купить новый товар по сравнению со старым, поэтому компания должна стремиться всё время увеличивать ценность новых товаров. При прочих равных условиях товар лучшего качества всегда будет продаваться в больших объемах, чем товар, копирующий прежние образцы.

2 – совместимость. Новый товар в максимальной степени должен быть совместимым с представлением о нём покупателя, с его желанием и даже «капризами».

3 – уровень сложности. При прочих равных условиях большинство потребителей предпочтет простоту в использовании товара. Чем сложнее новый товар, тем больше сил и времени должен затратить продавец, убеждая покупателей в его ценности.

4 - возможность испытать новый продукт. Продавец должен позволить покупателям опробовать новый товар без всяких обязательств с их стороны (например, тест-драйвы при продаже автомобилей).

5 – заметность. Чем заметнее, престижнее новый товар для потребителей по своим свойствам, имиджу, простоте использования, оптимальным сочетанием цены и качества, тем скорее он получит широкое распространение в сфере продаж. Потенциальные потребители должны узнать о новом товаре еще до того, как они решат его приобрести.

Маркетинговая товарная программа должна ответить на следующие вопросы:

1- емкость рынка; под емкостью рынка понимается потенциально возможный объем продаж определенного товара на рынке в течение определенного периода, зависящий от спроса на товар, уровня цен, ситуации на рынке, доходов населения, деловой активности;

2 – объем необходимых инвестиций;

3 – возможная прибыльность изделия;

4 – степень предпринимательского риска;

5 – патентная защита товара

6 – существующие или возможные конкуренты;

7 – сравнительная характеристика конкурирующих товаров, которые готовятся к выпуску;

8 – имидж фирмы и его применение в конкурентной борьбе за рынок;

9 – возможная длительность жизненного цикла товара;

10 – эмоциональное восприятие нового товара на рынке;

11 – влияние сезонных факторов на производство и реализацию товаров;

12 – сколько времени необходимо для освоения серийного выпуска товара;

13 – трудности, которые возникнут при производстве и реализации товара;

14 – доступность материальных ресурсов для бесперебойного обеспечения процесса производства;

15 – внешний вид изделия, упаковка, расходы на рекламу и стимулирование сбыта.

Факторы риска, с которыми может столкнуться предприятие при разработке нового товара указаны в приложении № 3.

6.3. Бостонская матрица

Представим себе два идентичных товара «А» и «В», которые выпускаются разными предприятиями и конкурируют на одном и том же рынке. По своим потребительским характеристикам они практически идентичны и поэтому продаются по одной цене, например, по 1000 руб. Однако, себестоимость товара «В» ниже (350 руб.), чем товара «А» (550 руб.). При растущем рынке предприятие - производитель товара «В» будет иметь преимущество перед предприятием - производителем товара «А»: оно имеет большие возможности расширить производство своих товаров за счёт получения большей прибыли и тем самым наращивать объём продаж. Другими словами, по товару «В» предприятие может завоевать большую долю рынка, чем другое предприятие по товару «А». И даже, когда на этапе насыщения рынка начнется снижение цен на данный вид товара, например, до 800 руб., то все равно прибыль, получаемая от продаж товара «В» останется большей, чем от товара «А», и, следовательно, война цен скажется сильнее для предприятия, производящего товар «А».

Из этого примера следует, что низкая себестоимость товара позволяет предприятию завоевать в конкурентной борьбе большую долю рынка этого товара.

Рассмотрим другой пример.

Относительно небольшая компания поставляет подшипники для лодочных моторов. Рынок подшипников широкого назначения огромен и рассматриваемая компания владеет лишь небольшой его долей. Так может подумать случайный наблюдатель со стороны. Но в действительности эта компания работает на узкоспециализированном рынке подшипников для лодочных моторов и занимает там господствующее положение, т.е. её положение может быть не менее устойчиво, чем положение других крупных компаний, производящих подшипники широкого назначения. Следовательно, большая рыночная доля - это необходимое условие успеха предприятия независимо от размеров рынка, на котором оно реализует свои товары.

Сформулируем определение относительной доли рынка.

Относительная доля рынка предприятия определяется путём сравнения его фактической доли с долей рынка наиболее крупного конкурента. Этот показатель определяется по следующей формуле:

Относительная доля рынка предприятия (ОД) = Доля рынка данного предприятия / Доля рынка самого крупного конкурирующего предприятия.

Например, предположим, что обозначенная ниже область представляет собой отраслевой рынок какого-либо товара, т.е.

Рынок отрасли (100%)

Допустим, что на этом рынке предприятия «С», «Д», «Е» и «К» являются конкурентами, и рынок между предприятиями распределён следующим образом:

|

Предприятие «Д» обладает самой большой долей рынка (40%), которая вдвое больше рыночной доли предприятия «С»(20%), хотя в абсолютном выражении разница между их долями составляет всего лишь 20%. В данном случае предприятие «Д» имеет в два раза более устойчивое положение на рынке. В результате относительная доля рынка предприятия «С» по приведенной выше формуле будет равна 0,5. Таким образом, на оси относительной доли рынка положение предприятия «С» по отношению к самому крупному конкуренту на этом рынке определится координатой 0,5. Рассуждая аналогично, получим относительные доли рынка предприятия «Е» - 0,625 и предприятия «К» - 0,375.

Условимся, что если ОД> 1, то относительная доля рынка предприятия может считаться большой, если ОД < 1 , то доля рынка предприятия может считаться малой.

Рассмотрим другое понятие - темп роста рынка отрасли?

Темп роста рынка отрасли данного товара будет определяться динамикой продаж (сбыта) товара всеми предприятиями, выступающими на отраслевом рынке. Темп роста равен приросту общего объёма продаж товара за единицу времени.

Некоторые рынки могут расти медленно, как, например, упомянутый выше рынок подшипников для лодочных моторов. Компаниям, которые стремятся увеличить свою долю на таком рынке, придётся затратить на это немало времени и значительные усилия. Эти рынки, скорее всего, находятся на стадии зрелости, жизненные циклы товаров приближаются к стадии насыщения и, возможно, господствующее положение на них занято несколькими предприятиями (олигополистический рынок). Изменить положение предприятий на таком рынке практически невозможно.

Но, существуют рынки, которые растут быстрыми темпами, например, рынки модных товаров. На таких рынках, если компания пытается получить максимально возможную долю рынка, она должна выделять значительные суммы для продвижения своих товаров. Очень многие предприятия совершают ошибку, не предпринимая никаких шагов в этом направлении, поскольку на расширяющемся рынке их дела вроде бы и так идут неплохо. В результате темпы роста продаж этих предприятий могут стать ниже, чем темпы роста всего рынка. Более же активные конкуренты добиваются большего эффекта.

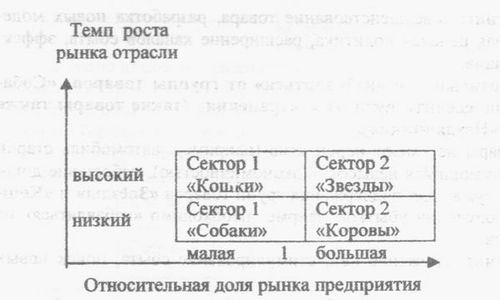

Идея использования относительной доли предприятия на рынке отрасли и темпа роста отраслевого рынка нашла отражение в методе анализа, который называется матрицей Бостонской консультативной группы (БКГ или по-английски BCG). Эта матрица является методическим инструментом для исследования товарного портфолио с учётом жизненных циклов товаров. Рассмотрим методологию Бостонской матрицы (рис. 6.3).

Рис.6.3. Методология Бостонской матрицы

Каждый товар предприятия в этих координатах будет занимать на плоскости определённую позицию (точка «а») независимо от того на каком отраслевом рынке он реализуется.

Вертикальная ось матрицы показывает среднегодовой темп роста любого из отраслевых рынков, на которых данная фирма продаёт свои товары. Горизонтальная ось показывает относительную долю предприятия на рынке отрасли.

Каждая ось координат БКГ разделяется на два диапазона, в результате получается матрица, состоящая из четырех секторов (Рис. 6.4):

Рис.6.4. Матрица БКГ.

Сектор 1 (товары «Кошки») характерен высокими темпами роста рынка отрасли при малых относительных долях рынка предприятия, сектор 2 (товары «Звёзды») - высокими темпами роста рынка отрасли при больших относительных долях рынка предприятия, сектор 3 (товары «Коровы») - низкими темпами роста рынка отрасли при больших относительных долях рынка предприятия, сектор 4 (товары «Собаки») - низкими темпами роста рынка отрасли при малых относительных долях рынка предприятия. Предприятие может иметь товары во всех или части секторов. Объём продаж товара зависит от того, к какому сектору данный товар относится. Сектора матрицы отражают стадии жизненного цикла товаров предприятия: сектор 1 - стадии внедрения товаров на рынок, сектор 2 - стадии роста рынка, сектор 3 - стадии зрелости и насыщения рынка, сектор 4 - стадию спада.

Бостонская «группа» присвоила прозвища товарам каждого сектора, которые дают некоторое представление о перспективах продажи этих товаров. Используя эти прозвища можно составить правила матрицы БКГ, отражающие процесс развития рынков предприятия.

Правила матрицы БКГ:

Дата добавления: 2014-12-03; просмотров: 1419;