Система финансовых коэффициентов и факторный анализ для оценки прибыльности банка

В качестве основных приемов оценки уровня прибыли коммерческого банка, кроме структурного анализа источников прибыли можно так же выделить анализ системы финансовых коэффициентов и факторный анализ.

Одним из основных приемов оценки уровня прибыльности коммерческого банка является анализ системы финансовых коэффициентов. Этот анализ заключается в следующем:

• сравнение фактической расчетной величины финансового коэффициента с его нормативным (критериальным) уровнем;

• сопоставление коэффициентов данного банка с коэффициентами конкурирующих банков, относящихся к данной группе;

• оценка динамики коэффициентов;

• факторный анализ динамики коэффициента.

Система коэффициентов прибыльности включает следующие показатели:

• соотношение прибыли и активов;

• соотношение прибыли до налогообложения и активов;

• соотношение прибыли и собственного капитала;

• прибыль на одного работника.

Методика расчета этих показателей зависит от принятой в стране системы учета и отчетности. В связи с этим рассмотрим варианты расчета перечисленных показателей, а также их экономическое содержание.

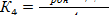

1. Прибыль к активам является основным коэффициентом, позволяющим дать первую количественную оценку рентабельности банка

где, ДН- нестабильный доход.

Различие между первым и вторым коэффициентом заключается в том, что прибыль очищается от нестабильных источников. Это имеет принципиальное значение, когда в дальнейшем оценивается динамика коэффициента. Рейтинг банка не может быть высоким, если рост коэффициентов прибыльности обеспечивается за счет нестабильных источников.

При зарубежных стандартах учета определяется чистая прибыль. В этом случае расчет аналогичных коэффициентов заключается в следующем:

В связи с различиями между балансовой и чистой прибылью коэффициенты 1 и 3, а также 2 и 4 несопоставимы. Однако мы можем сравнивать коэффициенты 3 и 4, как и коэффициенты 1 и 2, чтобы сделать реальные выводы на основе динамики значений коэффициентов.

Нормативный уровень коэффициента 3 должен колебаться от 1,15 до 0,35%, 4 - от 1,0 до 0,6%.

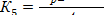

2. Расчет коэффициента прибыль до налогообложения к активам рассчитать:

а) в России:

б) системе учета по мировым стандартам:

Чем больше расхождение коэффициентов прибыль/активы и прибыль до налогообложения/активы (т.е. коэффициенты 1 и 5, 2 и 6), тем хуже при прочих равных условиях управление прибылью.

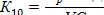

3. Прибыль к собственному капиталу. Собственный капитал - наиболее стабильная часть ресурсов коммерческого банка. Поэтому стабильность или рост прибыли на рубль собственного капитала в прошлые периоды гарантирует в определенной мере сохранение уровня рентабельности банка в будущем. Наконец, данный коэффициент интересует учредителей, акционеров или пайщиков, так как показывает эффективность их инвестиций.

Методика расчета коэффициентов прибыльности собственного капитала при:

а) действующей в России системе учета:

=10-20%

=10-20%

=15%

=15%

Прибыль на одного работника - соотношение, позволяющее оценить, насколько согласовано управление прибылью и персоналом:

Основополагающим в системе коэффициентов прибыльности является показатель прибыль/активы. Фактическое значение этого показателя не является единственным критерием для оценки эффективности (рентабельности) функционирования банка. Это объясняется, во-первых, тем, что высокая прибыль сопряжена, как правило, с большим риском. Поэтому очень важно одновременно принимать во внимание степень защиты банка от риска. Во-вторых, принципиальное значение имеют те экономические явления, которые кроются за факторами, определяющими динамику названного коэффициента прибыльности.

Факторный анализ уровня прибыльности банка позволяет детализировать причины ее изменения, а на этой основе конкретизировать принятие управленческих решений.

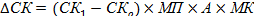

Суммарная прибыль отражает общий финансовый результат коммерческой деятельности банка и в общем случае формируется под воздействием следующих факторов:

- изменение размера собственного капитала (ΔСК);

- изменение маржи прибыли (ΔМП=Прибыль/Доход)

- изменение уровня эффективности использования активов (ΔА = доход/Активы)

-изменение уровня мультипликатора капитала (МК=Активы/Собственный капитал)

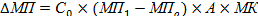

Модель факторного анализа прибыли (П):

Расчет факторных влияний на суммарную прибыль проводится в следующей последовательности:

1. Расчет общего изменения размера прибыли равен:

Где ΔП – изменение прибыли за период

П- прибыль отчетного (текущего) года

–прибыль предыдущего периода

–прибыль предыдущего периода

2. Расчет влияния на прибыль изменения собственного капитала:

ΔСК - изменение собственного капитала

– собственный капитал отчетного (текущего) периода;

– собственный капитал отчетного (текущего) периода;

- собственный капитал предыдущего периода;

- собственный капитал предыдущего периода;

МП – маржа прибыли отчетного (текущего) периода

А – уровень эффективности использования активов отчетного (текущего) периода

МК – мультипликатор отчетного (текущего) периода

3. Расчет влияния изменения размера маржи прибыли:

Где  –маржа прибыли предыдущего периода

–маржа прибыли предыдущего периода

4. Расчет влияния на прибыль изменения уровня эффективности использования активов

- уровень эффективности использования активов предыдущего периода

- уровень эффективности использования активов предыдущего периода

5. Расчет влияния на прибыль изменения мультипликатора капитала

– мультипликатор собственного капитала предыдущего года.

– мультипликатор собственного капитала предыдущего года.

Анализ деятельности банка на основе уравнения динамического баланса способствует выявлению параметров, влияющих на изменение прибыли банка, и позволяет регулировать размер прибыли и рентабельность собственного капитала за счет управления факторами, влияющими на прибыль и норму прибыли на капитал.

5 Методы текущего регулирования прибыли

Важным элементом в системе управления прибылью является ее текущее регулирование.

Оценка уровня прибыльности банка в целом позволяет оценить степень надежности банка и выделить основные факторы, от которых она зависит. В свою очередь, эти основные факторы определяют предпочтительные методы текущего регулирования прибыли. Их условно можно разделить на следующие группы: регулирование процентной маржи, управление беспроцентным доходом, регулирование текущих расходов банка, отслеживание критических показателей рентабельности банка.

Рассмотрим последовательно эти методы.

Регулирование процентной маржи складывается из следующих элементов:

• определение коэффициента достаточной процентной маржи на предстоящий период на основе бизнес-плана, фиксирование его уровня в документе о кредитной политике;

• регулярный контроль за соответствием коэффициентов фактической и достаточной процентной маржи;

• контроль за спредом на основе коэффициентов спреда и посреднической маржи;

• контроль за долей работающих активов;

• формирование договорного процента с учетом коэффициента достаточной процентной маржи:

Д= РСР + Мд+ И (1+Мд )+ П,

где Д — договорный процент по размещению ресурсов; РСР — реальная стоимость ресурсов; Мд— коэффициент достаточной процентной маржи; И — темпы инфляции, ожидаемые в течение срока ссуды.

Реальная стоимость депозитных ресурсов определяется с учетом норм обязательных резервов, а также предельной стоимости привлеченных межбанковских ресурсов, устанавливаемой ЦБ РФ, которая может относиться на себестоимость банковских операций.

Управление беспроцентным доходом может включать:

• отслеживание тенденций изменения беспроцентного дохода на рубль активов;

• контроль за соотношением стабильных и нестабильных беспроцентных доходов;

• обеспечение диверсификации различных источников комиссионного дохода за счет развития банковских услуг;

• изучение рынка предоставляемых клиентам услуг и разработка стратегии банка на этом рынке с целью правильного формирования комиссионного вознаграждения и создания новых услуг;

• принятие мер к относительному повышению доли стабильного беспроцентного дохода по сравнению с процентным доходом при ожидаемом повышении темпов инфляции;

• выявление «умирающих» рынков услуг и изыскание новых источников дохода;

• активное использование рекламы банковских услуг.

Регулирование текущих беспроцентных расходов банка направлено на их оправданную минимизацию. В этих целях осуществляются:

• контроль за структурой расходов;

• отслеживание тенденций изменения их величины на рубль активов;

• сопоставление тенденций изменения расходов и доходов банка;

• контроль за центрами затрат.

К критическим показателям рентабельности банка относятся:

• сложившееся падение коэффициента прибыли;

• тенденция сокращения процентной маржи;

• рост «бремени»;

• формирование чистой прибыли в основном за счет нестабильных источников;

• отрицательная процентная маржа по ссудным операциям, являющимся традиционным направлением деятельности банка;

• поглощение процентной маржи «бременем» и налогами.

Неотъемлемой частью текущего регулирования прибыли является так же управление прибылью банка на низших уровнях.

Управление рентабельностью или прибыльностью отдельных направлений деятельности банка основывается на выделении центров ответственности — функциональных подразделений банка, ответственных за определенные направления деятельности банка, т.е. за группу однородных банковских продуктов, и финансовый результат, полученный по ним.

Примерами подобных центров ответственности являются: управление ссудных операций, управление ценных бумаг, управление дилинговых операций, управление валютных операций, операционное управление, управление депозитных операций и т.д.

Оценка финансового результата работы подразделений, ответственных за отдельные направления деятельности, включает несколько этапов.

Первый этап является основным и предполагает определение бюджета подразделения, т.е. сметы затрат на соответствующий период и величины доходов, полученных в этот период от создания и реализации продуктов, за которые ответственно данное подразделение.

При составлении сметы затрат подразделений банка используются следующие способы:

• разделение всех затрат банка на прямые (т.е. непосредственно относящиеся к данному подразделению) и косвенные;

• определение критериев распределения косвенных затрат между подразделениями банка;

• расчет размера затрат, относящихся к отдельным функциональным и штабным (вспомогательным) подразделениям банка.

Условное закрепление отдельных видов доходов за подразделениями определяется руководством банка.

На втором этапе производится выявление центров прибыльности и центров затрат путем сопоставления расходов и доходов подразделений. При превышении доходов над расходами подразделение является центром прибыльности, при превышении расходов над доходами — центром затрат. К центрам прибыльности, как правило, относятся все функциональные подразделения, к центрам затрат — штабные, т.е. вспомогательные, подразделения, создающие нормальные условия для деятельности функциональных управлений и отделов.

На третьем этапе осуществляется определение размера дохода, передаваемого подразделением, ответственным за данное направление деятельности банка, другим функциональным подразделениями связи с использованием привлеченных ими ресурсов. В основе расчета величины перераспределяемого дохода лежит размер этих ресурсов, а также разница между альтернативной процентной ставкой и средневзвешенной ценой привлеченного ресурса.

Разница между реальной стоимостью ресурсов, вложенных в данное направление деятельности кредитной организации, й стоимостью ресурсов по альтернативной цене и составляет перераспределяемую величину дохода данного подразделения.

Себестоимость всех направлений деятельности банка увеличивается за счет включения затрат его штабных подразделений. Поэтому четвертым этапом оценки рентабельности какого-либо направления бизнеса является распределение чистого сальдо затрат штабных подразделений (расходы-доходы) между функциональными подразделениями | пропорционально затратам последних.

Наконец, на пятом этапе оценки эффективности каждого направления деятельности банка определяется чистый финансовый результат центров прибыльности.

К управлению прибылью коммерческого банка на микроуровне относится управление рентабельностью конкретных банковских продуктов. Прибыль от реализации любого банковского продукта определяется на основе его рыночной цены и себестоимости. Специфика расчета эффекта от создания и реализации банком отдельных видов продуктов определяется их характером, структурой затрат на создание банковских продуктов и формой цены.

Таким образом, в заключении изученной темы можно сделать следующие выводы:

1. Цель управления прибылью кредитной организации заключается в максимизации прибыли при допустимом уровне рисков и обеспечении ликвидности баланса.

2.Система управления прибылью коммерческого банка включает: определение функций подразделений, участвующих в управлении прибылью; планирование доходов, расходов и прибыли банка; выбор способов оценки уровня прибыльности банковской деятельности; определение методов текущего регулирования прибыли.

Специфика содержания этих элементов зависит от того, на каком уровне осуществляется это управление: на уровне банка, отдельных направлений его деятельности, конкретных банковских продуктов, рабочего места или взаимоотношений с клиентом.

3.Основными способами оценки прибыльности являются структурный анализ доходов, расходов и источников формирования прибыли, использование системы финансовых коэффициентов и факторный анализ.

4.Методы текущего регулирования прибыли банка в целом включают регулирование процентной маржи; управление беспроцентным доходом на основе контроля за его уровнем, стабильностью источников, их диверсификацией, изучения рынка услуг; регулирование структуры и уровня текущих беспроцентных расходов; отслеживание «критических точек» падения рентабельности банка и вступление его на путь банкротства.

Дата добавления: 2014-12-24; просмотров: 2134;