Оценка деловой активности коммерческого банка

Одной из системных характеристик функционирования банка является деловая активность. Анализ деловой активности проводится на количественном и качественном уровнях. Анализ на качественном уровне предполагает оценку деятельности коммерческого банка по неформализованным критериям: емкость рынка банковских услуг, легитимность, деловая репутация, основанная на наличии постоянных клиентов и контрагентов, с которыми поддерживаются долгосрочные деловые отношения и т.д.

Анализ на количественном уровне предполагает расчет ряда показателей, характеризующих деятельность банка.

Анализ количественных характеристик проводится в два этапа.

- На первом этапе проверяется, выполняется ли “золотое правило” экономики, характеризующее деятельность банка как субъекта экономических отношений:

Экономический смысл этого правила состоит в том, что размер имущества (валюта баланса) должен увеличиваться, при этом темп роста активов, приносящих доход, должен превышать темп роста имущества, т.к. это означает более эффективное использование финансовых ресурсов банка, а темп роста валовой прибыли должен превышать темпы роста активов, приносящих доход, т.к. это свидетельствует об относительном снижении постоянных банковских издержек.

При оценке выполнения этого правила также необходимо проследить динамику изменения активов банка. Для динамично развивающейся кредитной организации характерным является плавное увеличение объемов активов. Резкие скачкообразные изменения валюты баланса говорят о наличии крупных клиентов или проведении крупных операций, которые могут существенно повлиять на совокупный уровень банковских рисков. Снижение объемов активов свидетеоьствует о сворачивании деятельности и потери клиентской базы банка.

Это говорит о том, что «золотое правило» выполняется, т.е. банк эффективно использует свои финансовые ресурсы, т.к. темп роста активов приносящих доход опережает темп роста имущества. Также из сопоставления видно, что темп роста валовой прибыли превышает темп роста активов приносящих доход, а это свидетельствует об относительном снижении постоянных банковских издержек.

Темп роста активов, приносящих доход увеличен по сравнению с темпом роста имущества, т.е. финансовые ресурсы используются эффективно. Но темп роста валовой прибыли принижен по сравнению с темпом роста активов приносящих доход, т.е. повышаются постоянные банковские издержки.

В динамике темпы роста активов уменьшаются, т.е. это говорит о риске потери клиентов.

Для улучшения ситуации в будущем необходимо наращивать валовую прибыль увеличивая доходы, снижая издержки и контролируя целевое использование прибыли. Также для наращивания активов, приносящих доход необходимо привлекать клиентуру, улучшая качество обслуживания, предоставляя более выгодные условия кредитования, вводя новые удобные системы обслуживания.

- Второй этап оценки деловой активности основан на расчете коэффициентов, характеризующих с разных позиций деятельность банка. Они представлены показателем, характеризующем удельный вес активов, непосредственно участвующих в операциях, приносящих доход; показателем использования привлеченных средств; доходностью привлеченных средств; активностью привлечения средств; рентабельностью дохода; рентабельностью общего капитала банка и т.д.

Активность деятельности банка на рынке услуг отражает показатель, характеризующий удельный вес активов, непосредственно участвующих в операциях, приносящих доход (  ):

):

Повышение удельного веса доходных активов свидетельствует об увеличении емкости рынка услуг, предоставляемых коммерческим банком. При оценке этой тенденции необходимо обращать внимание на динамику невозвращенных кредитов. Снижение доли активов, приносящих доход, ниже 0.7 свидетельствует о том, что будущее банка выглядит весьма проблематично. Резкие изменения значения  свидетельствуют о несбалансированности структуры доходных операций банка.

свидетельствуют о несбалансированности структуры доходных операций банка.

Детализирует предыдущее значение финансовый коэффициент «отдачи» активов (  ), который показывает, как функционирует банк с позиций прямой зависимости от активов, приносящих доход.

), который показывает, как функционирует банк с позиций прямой зависимости от активов, приносящих доход.

где  - валовые доходы, руб.

- валовые доходы, руб.

показывает количество денежных единиц прибыли, приходящихся на одну единицу активов, приносящих доход.

показывает количество денежных единиц прибыли, приходящихся на одну единицу активов, приносящих доход.

Резкие изменения могут указывать на высокий риск портфеля или высокий уровень проблемных ссуд в портфеле.

Оценка кредитной политики банка дается на основе показателя использования привлеченных средств (  ).

).

,

,

где  - кредиты выданные (п.7А), руб.;

- кредиты выданные (п.7А), руб.;

- факторинг, форфейтинг (п.9А), руб.

- факторинг, форфейтинг (п.9А), руб.

Значение  показывает удельный вес привлеченных средств, направляемых непосредственно на кредитование.

показывает удельный вес привлеченных средств, направляемых непосредственно на кредитование.

Резкие изменения этого показателя в пределах анализируемого периода свидетельствуют об изменчивости кредитной политики.

Если  превышает 0.75, это свидетельствует об агрессивной высокорискованной кредитной политике банка, если же ниже – наоборот.

превышает 0.75, это свидетельствует об агрессивной высокорискованной кредитной политике банка, если же ниже – наоборот.

Негативное изменение  означает несбалансированность кредитного портфеля банка, отсутствие стратегии активных операций, высокую зависимость от коньюктурырынка. Возможно возникновение кредитного и процентного рисков.

означает несбалансированность кредитного портфеля банка, отсутствие стратегии активных операций, высокую зависимость от коньюктурырынка. Возможно возникновение кредитного и процентного рисков.

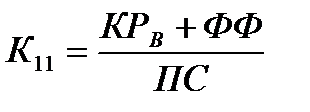

Активность коммерческого банка по эффективному использованию заемных средств определяется доходностью привлеченных средств  .

.

где  - валовая прибыль банка, руб.;

- валовая прибыль банка, руб.;

- срочные депозиты, руб.;

- срочные депозиты, руб.;

- депозиты до востребования, руб.

- депозиты до востребования, руб.

показывает количество денежных единиц дохода, приходящихся на одну единицу кредитных ресурсов, привлекаемых банком. Отсутствие скачкообразной динамики, свидетельствует о потенциальном наступлении риска ликвидности и процентного риска. При плавно повышающихся темпах роста предполагается эффективная деловая активность по управлению сбалансированным кредитно-депозитным портфелем коммерческого банка.

показывает количество денежных единиц дохода, приходящихся на одну единицу кредитных ресурсов, привлекаемых банком. Отсутствие скачкообразной динамики, свидетельствует о потенциальном наступлении риска ликвидности и процентного риска. При плавно повышающихся темпах роста предполагается эффективная деловая активность по управлению сбалансированным кредитно-депозитным портфелем коммерческого банка.

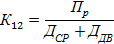

Деятельность банка по развитию депозитной клиентской базы оценивается активностью привлечения средств  .

.

Значение  характеризует активность работы банка по привлечению денежных средств на финансовом рынке без межбанковского кредитования.

характеризует активность работы банка по привлечению денежных средств на финансовом рынке без межбанковского кредитования.

Снижение  показывает снижение активности работы банка по развитию депозитной базы, корреспондентских связей, разработке технологий пассивных операций. Снижается управляемость активно-пассивным портфелем банка.

показывает снижение активности работы банка по развитию депозитной базы, корреспондентских связей, разработке технологий пассивных операций. Снижается управляемость активно-пассивным портфелем банка.

Показателями, характеризующими эффективность банковского менеджмента, является его рентабельность, которая отражает степень прибыльности и доходности банковской деятельности.

Способность менеджмента банка контролировать свои расходы, исключая объективный расходный фактор – рыночный уровень процентной ставки, является рентабельность дохода  .

.

показывает количество денежных единиц прибыли, приходящихся на одну денежную единицу дохода.

показывает количество денежных единиц прибыли, приходящихся на одну денежную единицу дохода.

Рост показателя свидетельствует об оптимизации структуры ресурсной базы, т.е. уменьшении. Насколько это возможно, дорогостоящих активов. Увеличение темпов роста расходов по процентам уплаченным (процентный риск), рост затрат по операциям с ценными бумагами, штрафы, пени, неустойки, а также расходы на аппарат управления имеют тенденцию к росту в случае уменьшения

.

.

Рентабельность общего капитала  характеризует деятельность банка с точки зрения эффективности управления по размещению активов, т.е. их возможность приносить доход.

характеризует деятельность банка с точки зрения эффективности управления по размещению активов, т.е. их возможность приносить доход.

Величина  показывает количество денежных единиц, приходящихся на денежную единицу совокупных активов.

показывает количество денежных единиц, приходящихся на денежную единицу совокупных активов.

Уменьшение значения  свидетельствует об увеличении доли иммобилизованных активов, несбалансированности активно-пассивного портфеля банка, недостаточном уровне управления активными операциями, росте уровня процентного риска.

свидетельствует об увеличении доли иммобилизованных активов, несбалансированности активно-пассивного портфеля банка, недостаточном уровне управления активными операциями, росте уровня процентного риска.

Эффективность использования собственных средств  измеряется величиной прибыли приходящейся на сумму собственных средств.

измеряется величиной прибыли приходящейся на сумму собственных средств.

Рост значения  свидетельствует об увеличении мобильных собственных средств. Вовлекаемых в оборот активных операций банка, повышая его устойчивость и оперативность принятия решений при наступлении каких-либо банковских рисков. При этом повышается его способность к быстрому реагированию на изменения рыночной ситуации.

свидетельствует об увеличении мобильных собственных средств. Вовлекаемых в оборот активных операций банка, повышая его устойчивость и оперативность принятия решений при наступлении каких-либо банковских рисков. При этом повышается его способность к быстрому реагированию на изменения рыночной ситуации.

Эффективность оборота текущих активов коммерческого банка отражает общая рентабельность капитала банка  .

.

Плавный рост значения соотношения означает увеличение числа оборотов текущих активов за единицу времени. «Рванные» изменения свидетельствует о зависимости от конъюктуры рынка и возможности возникновения риска ликвидности. Резкий рост соотношения или понижающийся тренд – следствие образования излишних непроизводительных активов или влияния рыночной конъюктуры.

Дата добавления: 2014-12-24; просмотров: 1443;