Управление портфелем инвестиций коммерческого банка

Инвестиционный портфель (англ.portfolio) — набор реальных или финансовых инвестиций. В узком смысле — совокупность ценных бумаг разного вида, разного срока действия и разной ликвидности, принадлежащая одному инвестору и управляемая как единое целое.

Портфельное инвестирование позволяет планировать, оценивать, контролировать конечные результаты всей инвестиционной деятельности в различных секторах фондового рынка.

Как правило, портфель представляет собой определенный набор из корпоративных акций, облигаций с различной степенью обеспечения и риска, а также бумаг с фиксированным доходом, гарантированным государством, то есть с минимальным риском потерь по основной сумме и текущим поступлениям. Теоретически портфель может состоять из бумаг одного вида, а также менять свою структуру путем замещения одних бумаг другими. Однако каждая ценная бумага в отдельности не может достигать подобного результата.

Основная задача портфельного инвестирования — улучшить условия инвестирования, придав совокупности ценных бумаг такие инвестиционные характеристики, которые недостижимы с позиции отдельно взятой ценной бумаги, и возможны только при их комбинации.

Только в процессе формирования портфеля достигается новое инвестиционное качество с заданными характеристиками. Таким образом, портфель ценных бумаг является тем инструментом, с помощью которого инвестору обеспечивается требуемая устойчивость дохода при минимальном риске.

Доход от владения ценными бумагами может быть получен различными способами. К ним относятся:

· установление фиксированного процентного платежа;

· применение ступенчатой процентной ставки;

· использование плавающей ставки процентного дохода;

· индексирование номинальной стоимости ценных бумаг;

· реализация долговых обязательств со скидкой (дисконтом) против их номинальной цены;

· проведение выигрышных займов;

· использование дивидендов.

Фиксированный процентный платеж – это самая простая форма платежа. Однако в условиях инфляции и быстро меняющейся рыночной конъюнктуры с течением времени неизменный по уровню доход потеряет свою привлекательность. Применение ступенчатой процентной ставки заключается в том, что устанавливается несколько дат, по истечению которых владелец ценной бумаги может либо погасить ее, либо оставить до наступления следующей даты. В каждый последующий период ставка процента возрастает. Плавающая ставка процента дохода изменяется регулярно (например, раз в квартал, в полугодие) в соответствии с динамикой учетной ставки Центрального банка России или уровнем доходности государственных ценных бумаг, размещаемых путем аукционной продажи. В качестве антиинфляционной меры могут выпускаться ценные бумаги с номиналом, индексируемым с учетом индекса потребительских цен. По некоторым ценным бумагам проценты могут не выплачиваться. Их владельцы получают доход благодаря тому, что покупают эти ценные бумаги со скидкой (дисконтом) против их номинальной стоимости, а погашают по номинальной стоимости.

Основным преимуществом портфельного инвестирования является возможность выбора портфеля для решения специфических инвестиционных задач. Выделяют два основных типа портфеля: портфель, ориентированный на преимущественное получение дохода за счет процентов и дивидендов (портфель дохода); портфель, направленный на преимущественный прирост курсовой стоимости входящих в него инвестиционных ценностей (портфель роста). Было бы упрощенным понимание портфеля как некой однородной совокупности, несмотря на то, что портфель роста, например, ориентирован на акции, инвестиционной характеристикой которых является рост курсовой стоимости. В его состав могут входить и ценные бумаги с иными инвестиционными свойствами. Таким образом, рассматривают еще и портфель роста и дохода.

Портфель дохода. Целью этого типа портфелей является получение дохода за счет дивидендов и процентов. Объектами инвестирования данного типа портфелей выступают высоконадежные ценные бумаги. Особенностью этого типа портфеля является то, что цель его создания получение соответствующего уровня дохода, величина которого соответствовала бы минимальной степени риска, приемлемого для консервативного инвестора.

Можно выделить виды портфелей: конвертируемые, денежного рынка, облигаций.

Конвертируемые портфелисостоят из конвертируемых привилегированных акций и облигаций. Такой портфель может принести дополнительный доход за счет обмена ценных бумаг, составляющих портфель, на обыкновенные акции, если этому благоприятствует рыночная конъюнктура.

Портфели денежного рынкаимеют целью полное сохранение капитала. В их состав включаются денежная наличность и быстрореализуемые активы. Денежная наличность может быть конвертируема в иностранную валюту, если курс национальной валюты ниже, чем иностранной. Таким образом, помимо сохранения средств достигается увеличение вложенного капитала за счет курсовой разницы.

Портфели облигацийформируются за счет облигаций и приносят средний доход при почти нулевом риске.

Портфель роста формируется из акций компаний, курсовая стоимость которых растёт. Цель данного типа портфеля рост капитальной стоимости портфеля вместе с получением дивидендов. Однако дивидендные выплаты производятся в небольшом размере.

Портфель агрессивного ростанацелен на максимальный прирост капитала. В состав данного типа портфеля входят акции молодых, быстро растущих компаний. Инвестиции в данный тип портфеля являются достаточно рискованными, но вместе с тем они могут приносить самый высокий доход.

Портфель консервативного ростаявляется наименее рискованным среди портфелей данной группы. Состоит, в основном, из акций крупных, хорошо известных компаний, характеризующихся, хотя и невысокими, но устойчивыми темпами роста курсовой стоимости. Состав портфеля остается стабильным в течение длительного периода времени.

Портфель среднего ростаимеет одновременно инвестиционные свойства агрессивного и консервативного портфелей. В его состав входят акции, как надежных предприятий, так и растущих молодых предприятий. Такой портфель обладает достаточно высокой доходностью и средней степенью риска, при этом доходность портфеля обеспечивается агрессивными акциями, а умеренная степень риска — оборонительными.

Для портфелей роста свойственно быстрое изменение их структуры в зависимости от изменения курсов входящих в портфель цепных бумаг. Портфели дохода имеют почти постоянные состав и структуру.

На практике инвесторычасто формируют портфели смешанного типа, например портфели роста и дохода.

Портфель роста и дохода. Формирование данного типа портфеля осуществляется во избежание возможных потерь на фондовом рынке, как от падения курсовой стоимости, так и от низких дивидендных или процентных выплат. Одна часть финансовых активов, входящих в состав данного портфеля, приносит владельцу рост капитальной стоимости, а другая доход. Потеря одной части может компенсироваться возрастанием другой.

При формировании инвестиционного портфеля следует руководствоваться следующими соображениями:

· безопасность вложений (уязвимость инвестиций от потрясений на рынке инвестиционного капитала);

· стабильность получения дохода;

· ликвидность вложений, то есть их способность участвовать в немедленном приобретении товара (работ, услуг), или быстро и без потерь в цене превращаться в наличные деньги.

Ситуация, когда все три условия соблюдены, попросту невозможна. Поэтому неизбежен компромисс. Если ценная бумага надежна, то доходность будет низкой, так как те, кто предпочитают надежность, будут предлагать высокую цену и собьют доходность. Главная цель при формировании портфеля состоит в достижении наиболее оптимального сочетания между риском и доходом для инвестора. Иными словами, соответствующий набор инвестиционных инструментов призван снизить риск вкладчика до минимума и одновременно увеличить его доход до максимума.

Чтобы эффективно вести портфель инвестиций финансовый менеджер должен использовать следующие принципы, которые широко применяются в мировой практике при формировании инвестиционного портфеля:

1. Риск инвестиций в определенный тип ценных бумаг определяется вероятностью отклонения прибыли от ожидаемого значения. Прогнозируемое значение прибыли можно определить на основе обработки статистических данных о динамике прибыли от инвестиций в эти бумаги в прошлом, а риск - как среднеквадратическое отклонение от ожидаемой прибыли.

2. Общая доходность и риск инвестиционного портфеля могут меняться путем варьирования его структурой. Существуют различные программы, позволяющие конструировать желаемую пропорцию активов различных типов, например минимизирующую риск при заданном уровне ожидаемой прибыли или максимизирующую прибыль при заданном уровне риска и др.

3. Оценки, используемые при составлении инвестиционного портфеля, носят вероятностный характер. Конструирование портфеля в соответствии с требованиями классической теории возможно лишь при наличии ряда факторов: сформировавшегося рынка ценных бумаг, определенного периода его функционирования, статистики рынка и др.

Успех инвестиций в основном зависит от правильного распределения средств по типам активов на 94% выбором типа используемых инвестиционных инструментов (акции крупных компаний, краткосрочные казначейские векселя, долгосрочные облигации и др.); на 4% выбором конкретных ценных бумаг заданного типа,на 2% оценкой момента закупки ценных бумаг. Это объясняется тем, что бумаги одного типа сильно коррелируют, т.е. если какая-то отрасль испытывает спад, то убыток инвестора не очень зависит от того, преобладают в его портфеле бумаги той или иной компании.

Формирование инвестиционного портфеля осуществляется в несколько этапов:

· формулирование целей его создания и определение их приоритетности (в частности, что важнее - регулярное получение дивидендов или рост стоимости активов), задание уровней риска, минимальной прибыли, отклонения от ожидаемой прибыли и т. п.;

· выбор финансовой компании (это может быть отечественная или зарубежная фирма; при принятии решения можно использовать ряд критериев: репутация фирмы, ее доступность, виды предлагаемых фирмой портфелей, их доходность, виды используемых инвестиционных инструментов и т. п.);

· выбор банка, который будет вести инвестиционный счет.

Основной вопрос при ведении портфеля - как определить пропорции между ценными бумагами с различными свойствами. Так, основными принципами построения классического консервативного (малорискового) портфеля являются: принцип консервативности, принцип диверсификации и принцип достаточной ликвидности.

Принцип консервативности. Соотношение между высоконадежными и рискованными долями поддерживается таким, чтобы возможные потери от рискованной доли с подавляющей вероятностью покрывались доходами от надежных активов.

Инвестиционный риск, таким образом, состоит не в потере части основной суммы, а только в получении недостаточно высокого дохода.

Естественно, не рискуя, нельзя рассчитывать и на какие-то сверхвысокие доходы. Однако практика показывает, что подавляющее большинство клиентов удовлетворены доходами, колеблющимися в пределах от одной до двух депозитных ставок банков высшей категории надежности, и не желают увеличения доходов за счет более высокой степени риска.

Принцип диверсификации. Диверсификация вложений - основной принцип портфельного инвестирования. Идея этого принципа проста: не кладите все яйца в одну корзину.

Диверсификация уменьшает риск за счет того, что возможные невысокие доходы по одним ценным бумагам будут компенсироваться высокими доходами по другим бумагам. Минимизация риска достигается за счет включения в портфель ценных бумаг широкого круга отраслей, не связанных тесно между собой, чтобы избежать синхронности циклических колебаний их деловой активности. Оптимальная величина — от 8 до 20 различных видов ценных бумаг.

Распыление вложений происходит как между активными сегментами, так и внутри них. Для государственных краткосрочных облигаций и казначейских обязательств речь идет о диверсификации между ценными бумагами различных серий, для корпоративных ценных бумаг - между акциями различных эмитентов.

Принцип достаточной ликвидности. Он состоит в том, чтобы поддерживать долю быстрореализуемых активов в портфеле не ниже уровня, достаточного для проведения неожиданно подворачивающихся высокодоходных сделок и удовлетворения потребностей клиентов в денежных средствах. Практика показывает, что выгоднее держать определенную часть средств в более ликвидных (пусть даже менее доходных) ценных бумагах, зато иметь возможность быстро реагировать на изменения конъюнктуры рынка и отдельные выгодные предложения. Кроме того, договоры со многими клиентами просто обязывают держать часть их средств в ликвидной форме.

Доходы по портфельным инвестициям представляют собой валовую прибыль по всей совокупности бумаг, включенных в тот или иной портфель с учетом риска. Возникает проблема количественного соответствия между прибылью и риском, которая должна решаться оперативно в целях постоянного совершенствования структуры уже сформированных портфелей и формирования новых, в соответствии с пожеланиями инвесторов. Надо сказать, что указанная проблема относится к числу тех, для решения которых достаточно быстро удается найти общую схему решения, но которые практически не решаются до конца.

Рассматривая вопрос о создании портфеля, инвестор должен определить для себя параметры, которыми он будет руководствоваться:

· необходимо выбрать оптимальный тип портфеля;

· оценить приемлемое для себя сочетание риска и дохода портфеля и соответственно определить удельный вес портфеля ценных бумаг с различными уровнями риска и дохода;

· определить первоначальный состав портфеля;

· выбрать схему дальнейшего управления портфелем.

Управлением инвистиционным портфелем занимается фондовый или инвестиционный отдел банка, который реализует инвестиционную политику поэтапно:

1) Определение целей и типа портфеля ценных бумаг.

2) Разработка стратегии и текущей программы управления ценными бумагами.

3) Оперативное планирование в рамках краткосрочной операции и плана.

4) Реализация операций управления.

5) Анализ рисков.

6) Принятие и проектная реализация корректировки решений.

Общие принципы теории инвестиций:

1) Конкуренция, развитие новаторской технологии информационного окружения.

2) Активная диверсификация портфеля.

3) Искусственная стабилизация резких колебаний доходов.

4) Гибкость в процессе управления портфелем, предполагаемое развитие риском.

5) Учет цикличности.

Существуют две тактики управления портфелем ценных бумаг: пассивная и активная.

Спор между сторонниками активного и пассивного управления продолжается уже более двух десятилетий без каких-либо видимых результатов. На карту поставлены миллиарды долларов комиссионных, взимаемых за управление, профессиональная репутация и даже, как утверждают некоторые, эффективное функционирование рынков капиталов.

Пассивное управление заключается в приобретении бумаг на длительный срок. Инвестор выбирает в качестве цели некий показатель и формирует портфель, изменение доходности которого соответствует динамике данного показателя. После приобретения портфеля ценных бумаг дополнительные сделки с ними (за исключением реинвестирования доходов и некоторой корректировки портфеля для достижения точного соответствия выбранному показателю) совершаются редко. Поскольку выбранный в качестве цели показатель (хотя и не всегда) представляет собой широко диверсифицированный рыночный индекс, пассивное управление иногда называют индексированием, а сами пассивные портфели именуют индексными фондами.

Сторонники такого управления не отрицают, что существуют возможности получения дополнительных доходов. Они утверждают, что рынки капитала являются достаточно эффективными, чтобы позволить постоянно получать сверхвысокие доходы только отдельным лицам, которые обладают внутрифирменной информацией. Они утверждают, что примеры прошлых успехов, скорее всего, являются результатом удачи, а не мастерства.

Активное управление включает систематические усилия для получения результатов, превышающих выбранный в качестве цели показатель. Существует большое разнообразие в подходах к активному управлению. Любое активное управление включает поиск неверно оцененных ценных бумаг или групп бумаг. Точное выявление и удачная покупка или продажа таких неверно оцененных бумаг открывает для активного инвестора потенциальную возможность получить лучшие результаты по сравнению с пассивным инвестором.

Сторонники активного управления, оправдывая поиск неверно оцененных бумаг, утверждают, что рынки капитала не являются эффективными. Их мнения могут различаться только в степени оценки неэффективности рынков. Например, специалисты по техническому анализу предполагают, что конъюнктуру рынка определяют предсказуемые и движимые эмоциями инвесторы. Это создает многочисленные возможности получения доходов для творческих и дисциплинированных инвесторов. Напротив, менеджеры, использующие преимущественно количественные инструменты инвестиционного анализа, часто обнаруживают более узкие и менее очевидные возможности для получения доходов. Тем не менее, активные менеджеры считают, что можно постоянно использовать ситуацию неверной оценки стоимости бумаг. В качестве подтверждения они часто указывают на выдающиеся результаты особенно удачливых менеджеров и различные исследования, в которых говориться о неэффективности рынка.

Некоторые сторонники активного управления привносят в дискуссию об активном и пассивном управлении моральный аспект. Они утверждают, что в конечном итоге инвесторы обязаны заниматься поиском неверно оцененных бумаг, поскольку их действия ведут к более эффективного размещению капитала. Кроме того, некоторые защитники иронически утверждают, что пассивное управление предполагает бесталантную и посредственную деятельность.

Спор между сторонниками активного и пассивного управления никогда не будет решен окончательно. В результате в споре доминируют субъективные моменты, и поэтому ни одна из сторон не может убедить другую в верности ее точки зрения.

Стратегии управления.

Инвестиционные менеджеры выбирают типы ценных бумаг, основываясь на ожидаемой доходности, риске, залоговых требований, налоговых характеристиках и срочности погашения ценных бумаг. Разработан ряд альтернативных стратегий относительно сроков инвестирования.

1. Политика равномерного распределения- определяются максимально приемлемые сроки инвестирования и инвестиционный портфель распределяется в равных пропорциях между приемлемыми для банка сроками вложения. Преимущества: снижает колебания инвестиционного дохода, не требует инвестиционных управленческих навыков. Недостатки: не максимизирует дохода, не следит за уменьшением отклонений доходности.

2. Политика краткосрочного акцента- покупка только краткосрочных ценных бумаг и размещение всех инвестиций в пределах от 1 до 3 лет. Преимущества: усиливает позицию банка с точки зрения ликвидности, позволяет избежать значительных убытков в случае роста процентных ставок. Инвестиции- источник ликвидности, а не дохода.

3. Политика долгосрочного акцента: выбор ценных бумаг со сроком погашения от 5 до 10 лет. Инвестиционный портфель служит источником дохода в случае падения процентных ставок.

4. Стратегия штанги : объединяет 2 и 3 стратегии, большая часть средств в краткосрочных высоколиквидных ценных бумагах, остальные в долгосрочных, при минимальных вложениях в промежуточные сроки 3-5 лет.

5. Стратегия процентных ожиданий: ценные бумаги в зависимости от сроков погашения постепенно обновляются в соответствии с прогнозами процентных ставок и экономической конъюнктурой. При ожидании роста процентных ставок менеджмеры переключаются на краткосрочные ценные бумаги, при понижении процентных ставок на долгосрочные. Такой подход получил название подхода совокупного качества, сопряжен с большим риском, требует гибкости.

Функции банковского портфеля ценных бумаг.

а) Стабилизация доходов банка вне зависимости от фаз деловой активности (доходы по займам могут быть меньше доходов по ценным бумагам).

б) Компенсация кредитного риска по портфелю банковских ссуд.(высоколиквидные ценные бумаги могут храниться и приобретаться с целью уравнивания риска по банковским кредитам).

в) Обеспечение географической диверсификации.

г) Поддержка ликвидности (ценные бумаги могут быть проданы для получения необходимых денежных средств или использованы в качестве залога при заимствовании банком дополнительных средств).

д) Снижение налогов.

е) Использование в качестве залога, переучета.

ж) Страхование от потерь связанные с изменением процентных ставок.

з) Обеспечение гибкости банковского портфеля активов, т.к. инвестиции ценных бумаг могут приобретаться быстрее кредитов или проданы для реструктуризации активов банка в соответствии с рыночной конъюнктурой.

и) Улучшение финансовых показателей банковского баланса благодаря высокому качеству.

Ценные бумаги обеспечивают дополнительный доход, когда доходы по предоставленным кредитам снижаются. Вложение банка в ценные бумаги представляют собой источник ликвидности для ограничения объемов наличных резервов, заимствование на денежном рынке в случае необходимости в средствах при изъятии депозитов или удовлетворении потребности в финансах. Большая часть всех инвестиций приходится государственные ценные бумаги. Инвестиции в краткосрочные государственные бумаги приносят меньший доход, но являются высоколиквидным видом активов с нулевым риском непогашения и незначительным риском изменения рыночной ставки. Долгосрочные ценные бумаги приносят больший высокий доход в течение длительного периода, поэтому их часто держат до или почти до истечения срока погашения.

Оценка эффективности управления портфелем, проведенная определенным образом, может заставить менеджера лучше соблюдать интересы клиента, что, вероятно, скажется на управлении его портфелем в будущем. Инвестиционный менеджер может выявить причины своей силы или слабости, проводя оценку эффективности деятельности.

Инвестор выберет свой оптимальный портфель из множества портфелей, каждый из которых:

1. Обеспечивает максимальную ожидаемую доходность для некоторого уровня риска;

2. Обеспечивает минимальный риск для некоторого значения ожидаемой доходности.

По истечении определенного времени первоначально сформированный портфель уже не может рассматриваться менеджером в качестве оптимального, наилучшего для инвестора в связи с изменением его отношения к риску и доходности, а также инвестиционных предпочтений или изменением прогнозов самого менеджера.

В этом случае менеджер должен пересмотреть портфель. Во-первых, он должен определить, каким будет новый оптимальный портфель; во-вторых, выявить те виды бумаг в существующем портфеле, которые необходимо продать, и виды бумаг, которые следует купить взамен; в-третьих, переструктурировать имеющийся портфель.

Основная цель менеджера состоит в том, чтобы подобрать такие бумаги, которые с учетом дополнительных издержек, связанных с пересмотром, позволят максимально улучшить показатели риска и доходности портфеля. Для снижения издержек многие менеджеры прибегают к стратегии пересмотра не в отношении отдельных бумаг, а целых классов активов, используя рынок свопов.

Свопы в чистом виде представляют собой контракты между двумя сторонами, которые обмениваются денежными потоками в течение определенного периода времени. Рынок свопов не регулируется со стороны государства. Динамичность, появление новых типов и видов свопов и отсутствие гарантий надежности партнеров являются его основными характеристиками. Участвующие в свопе лица сами несут риск надежности партнера и поэтому должны обращать особое внимание на его кредитоспособность, чтобы уменьшить риск неплатежа по контракту. Нередко дилером по свопам выступает банк, который организует свопы для своих клиентов, выступая стороной контракта.

Наиболее распространенными являются свопы на акции и на процентную ставку.

В свопе на акции одна сторона соглашается уплатить другой сумму средств, величина которой зависит от изменения согласованного фондового индекса. Вторая сторона в свою очередь соглашается уплатить первой фиксированную сумму средств исходя из текущей процентной ставки. Оба потока платежей согласно контракту должны быть осуществлены в течение конкретного периода и предполагают выплату определенной ставки процента от номинала, указанного в контракте (ставка процента является плавающей для одной стороны и фиксированной для другой). По сути, с помощью свопа первая сторона продает акции и покупает облигации, а вторая сторона – продает облигации и покупает акции. Обе стороны эффективно пересматривают свои портфели с минимальным дополнительными издержками, которые определяются только размером комиссионных, уплачиваемых банку за организацию свопа.

В свопе на процентную ставку одна сторона соглашается осуществить в пользу другой стороны поток платежей, величина которого устанавливается на основе представительной процентной ставки (популярной является лондонская ставка предложения по межбанковским депозитам- LIBOR). Вторая сторона соглашения осуществить в пользу первой стороны поток фиксированных платежей, который основан на уровне процентных ставок в момент подписания контракта. Оба потока платежей должны быть осуществлены в течение конкретного периода и определяются в виде процентов от номинала контракта. Для одной стороны процент носит плавающий характер, для другой стороны – фиксированный. С помощью свопа на ставку процента первая сторона, по существу, продает краткосрочные бумаги с фиксированным доходом. В результате обе стороны эффективно и с минимальными дополнительными издержками пересматривают свои портфели.

Обычно эффективность управления портфелем оценивается на некотором временном интервале (один года, два года и т.д.), внутри которого выделяются периоды (месяцы, кварталы). Этим обеспечивается достаточно представительная выборка для осуществления статистических оценок.

Для оценки эффективность управления портфелем необходимо измерить доходность и уровень его риска.

Определение доходности не представляет сложности, если на протяжении всего периода владения и управления портфелем он оставался неизменным, т.е. не было дополнительных инвестиций или изъятия средств. В этом случае доходность определяется на основе рыночной стоимости портфеля в начале и в конце рассматриваемого периода:

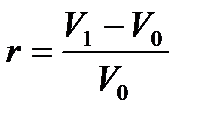

, где

, где

r – доходность портфеля;

V1 – конечная стоимость портфеля;

V0 – начальная стоимость портфеля.

Рыночная стоимость портфеля вычисляется как сумма рыночных стоимостей ценных бумаг, входящих в портфель в данный момент времени.

Если на протяжении анализируемого периода портфель менялся, важно, в какой момент времени в него вносились изменения (т.е. вкладывались или изымались средства).

Если дополнительные инвестиции (или, наоборот, изъятие средств) осуществлялись непосредственно перед концом анализируемого периода, то при исчислении доходности должна быть скорректирована конечная стоимость портфеля. Она должна быть уменьшена на величину дополнительно внесенной суммы или увеличена на сумму изъятых средств.

Корректировка в расчетах доходности портфеля необходима, т.к. это делает оценки корректными. Дополнительные инвестиции (или, наоборот, изъятие средств) меняют рыночную стоимость портфеля, следовательно, и его доходность и не имеют никакого отношения к инвестиционной активности менеджера, управляющего портфелем.

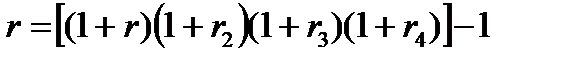

Определение годовой доходности портфеля может быть осуществлено двумя способами. Можно использовать обыкновенное суммирование квартальной доходности. Однако более точным значением годовой доходности будет являться ставка, исчисленная по формуле сложных процентов, так как в ней учитывается стоимость одного рубля в конце года при условии, что он был вложен в начале года, и предполагается возможность, реинвестирования как самого рубля, так и любой прибыли, полученной на него в начале каждого нового квартала:

Для оценки эффективности управления портфелем необходимо также оценить уровень его риска за выбранный временной интервал. Обычно оценивают два вида риска: рыночный с помощью бета-коэффициента, и общий, измеряемый стандартным отклонением. Правильный выбор анализируемого риска имеет большое значение. Если оцениваемый портфель инвестора является его единственной инвестицией, то наиболее подходящей мерой риска будет общий риск, измеряемый стандартным отклонением. Если же инвестор имеет несколько финансовых активов, то правильным будет оценка рыночного риска портфеля, измеряемого бета-коэффициентом, и его влияния на общий уровень риска.

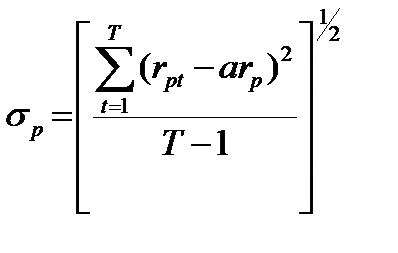

Для оценки общего риска портфеля за выбранный временной интервал используется формула:

, где

, где

rpt – доходность портфеля за период t;

arp- средняя доходность портфеля;

T – количество периодов, на которые разбит временной интервал.

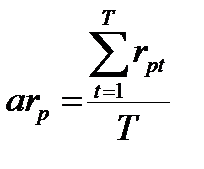

Средняя доходность портфеля определяется по формуле:

Из двух портфелей, обладающих одинаковым уровнем дохода наиболее эффективен тот, который обеспечивает наименьший риск и/или срок инвестирования, т.е. из двух портфелей с одинаковым сроком и/или риском выбирают тот, который обладает наибольшей доходностью.

Для этого инвестор должен оценить ожидаемую доходность, дюрацию, и стандартное отклонение каждого портфеля, а затем выбрать «лучший» из них. Дюрация — важный показатель, позволяющий выбрать вариант формирования портфеля долговых ценных бумаг. Если сравнивать портфели только по их абсолютным значениям, то, как правило, сложно сделать правильную оценку. Например, доходность одного портфеля составляет 150% годовых, а второго — 100%. Результаты по формированию первого портфеля кажутся более предпочтительными. Однако, если его риск в два раза выше риска второго портфеля, то второй более эффективен.

Дата добавления: 2014-12-24; просмотров: 2172;