Методы оценки банковской ликвидности

Для количественной и качественной оценки ликвидности коммерческих банков в мировой практике используются разнообразные показатели, отражающие надежность и финансовую устойчивость банка, безопасность его деятельности.

Для оценки ликвидности банка (его баланса) используется система показателей (нормативов, коэффициентов), определяющих желательные или допустимые с точки зрения регулирующих органов соотношения отдельных активных и пассивных статей баланса, а также структурные соотношения внутри активной и пассивной частей баланса банка.

Такая система обычно включает в себя показатели текущей, кратко- и долгосрочной ликвидности, характеризующие устойчивость пассивов, подвижность активов, соответствие между пассивными и активными операциями по срокам их проведения, способность банка выполнять свои обязательства.

Так, например, в США наиболее употребляемыми являются показатели, представляющие собой отношение к привлеченным средствам (депозитам):

· кассовых активов;

· кассовых активов и вложений в государственные ценные бумаги;

· выданных кредитов.

В других странах показатели того же назначения рассчитываются как соотношения активных и пассивных статей, учитывающих средства, привлеченные или размещенные на определенный срок.

Во Франции такой срок установлен в 3 месяца. То есть коэффициент ликвидности здесь исчисляется как отношение суммы размещенных средств, срок платежа по которым наступает через 3 месяца, легко реализуемых ценных бумаг и наличных средств к сумме средств, привлеченных до востребования и на срок до 3 месяцев. Коэффициент рассчитывается ежеквартально, при этом его уровень не должен быть ниже 60 %. Это означает, что в виде ссуд или вложений в другие активы на срок не более 3 месяцев банки должны разместить не менее 60 % тех средств, которые они привлекли на срок до 3 месяцев. Остальные 40 % они могут разместить на более длительные сроки, обеспечивая, таким образом, трансформацию краткосрочных ресурсов в средне- и долгосрочные вложения.

В Англии коэффициент ликвидности рассчитывается как отношение, в числителе которого — наличные деньги, остатки на счетах НОСТРО, активы, размещенные до востребования в 1 день, ценные бумаги, включая векселя, принимаемые к переучету, а в знаменателе — вся сумма привлеченных средств. Установлена ежемесячная отчетность по соблюдению этого показателя, минимально допустимое его значение определено на уровне 12,5 %. Помимо этого банки рассчитывают и другие коэффициенты, но они носят скорее справочный характер (соответствующие данные не требуется предоставлять в регулирующие органы):

· кассовый коэффициент (отношение ликвидных активов и кредитов в форме овердрафта к сумме привлеченных средств);

· одномесячный коэффициент (отношение активов, размещенных на срок до 1 месяца, к сумме обязательств, сроком погашения также до 1 месяца);

· шестимесячный коэффициент (аналогично предыдущему, но в расчете на сроки в 6 месяцев).

В Германии банки отчитываются о состоянии своей ликвидности ежемесячно, используя аналогичные коэффициенты, но за более длительные сроки:

· отношение суммы средств, размещенных на срок 4 года и более, к величине ресурсов, привлеченных на аналогичные периоды (либо к собственным средствам, к сберегательным вкладам);

· отношение кратко- и среднесрочных вложений (до 4 лет) к равнозначным по срокам привлеченным ресурсам (сберегательным вкладам).

При этом такие статьи пассива, как сберегательные вклады, включаются в расчет в определенной пропорции от их общей суммы. Уровень коэффициентов установлен в размере 100 %. Целью этих коэффициентов является снижение перевода краткосрочных ссуд в средне- и долгосрочные вложения.

В некоторых странах для определения коэффициентов ликвидности используются более сложные расчеты, базирующиеся на сравнении ликвидных активов и пассивов, классифицированных по срокам их востребования. При этом для каждой группы легко воостребуемых пассивов устанавливаются отдельные нормативы (например, до 15 %, от 15 до 25 %, от 25 до 35 %).

В России формирование механизма оценки ликвидности коммерческих банков началось сразу после возникновения двухуровневой структуры банковских учреждений.

В Федеральном законе «О Центральном банке Российской Федерации (Банке России)» указывается, что Банк России может устанавливать для кредитных организаций нормативы ликвидности, определяемые как отношение ее активов к пассивам с учетом сроков, сумм и типов активов и пассивов и других факторов, а также как соотношение ликвидных активов (наличные денежные средства, требования до востребования, краткосрочные ценные бумаги, другие легко реализуемые активы) и суммарных активов.

С 16 января 2004 года введена в действие новая Инструкция № 110-И «Об обязательных нормативах банков». Отличительной чертой новой Инструкции стала близость ее содержания, методологии, числовых параметров к международным стандартам. В связи с этим все экономические нормативы, устанавливаемые указанной Инструкцией, носят обязательный характер.

Инструкция от 16.01.2004 г. № 110-И «Об обязательных нормативах банков» устанавливает числовые значения и методику расчета следующих обязательных нормативов банков:

· достаточности собственных средств (капитала) банка;

· ликвидности банков;

· максимального размера риска на одного заемщика или группу связанных заемщиков;

· максимального размера крупных кредитных рисков;

· максимального размера кредитов, банковских гарантий и поручительств, предоставленных банком своим участникам (акционерам);

· совокупной величины риска по инсайдерам банка;

· использования собственных средств (капитала) банков для приобретения акций (долей) других юридических лиц.

В целях контроля за состоянием ликвидности банка, то есть его способности обеспечить своевременное и полное выполнение своих денежных и иных обязательств, вытекающих из сделок с использованием финансовых инструментов, устанавливаются нормативы мгновенной (  ), текущей (

), текущей (  ), долгосрочной (

), долгосрочной (  ), которые регулируют (ограничивают) риски потери банком ликвидности и определяются как отношение между активами и пассивами с учетом сроков, сумм и типов активов и пассивов, других факторов.

), которые регулируют (ограничивают) риски потери банком ликвидности и определяются как отношение между активами и пассивами с учетом сроков, сумм и типов активов и пассивов, других факторов.

1.Норматив мгновенной ликвидности банка (  ) регулирует (ограничивает) риск потери банком ликвидности в течение одного операционного дня и определяет минимальное отношение суммы высоколиквидных активов банка к сумме пассивов банка по счетам до востребования. Норматив мгновенной ликвидности банка (

) регулирует (ограничивает) риск потери банком ликвидности в течение одного операционного дня и определяет минимальное отношение суммы высоколиквидных активов банка к сумме пассивов банка по счетам до востребования. Норматив мгновенной ликвидности банка (  ) рассчитывается по следующей формуле:

) рассчитывается по следующей формуле:

(1.1.)

(1.1.)

где

— высоколиквидные активы, то есть финансовые активы, которые должны быть получены в течение ближайшего календарного дня и (или) могут быть незамедлительно востребованы банком и (или) в случае необходимости реализованы банком в целях незамедлительного получения денежных средств, в том числе средства на корреспондентских счетах банка в Банке России, в банках–резидентах Российской Федерации, в банках стран, входящих в группу развитых стран, в Международном банке реконструкции и развития, Международной финансовой корпорации и Европейском банке реконструкции и развития, касса банка;

— высоколиквидные активы, то есть финансовые активы, которые должны быть получены в течение ближайшего календарного дня и (или) могут быть незамедлительно востребованы банком и (или) в случае необходимости реализованы банком в целях незамедлительного получения денежных средств, в том числе средства на корреспондентских счетах банка в Банке России, в банках–резидентах Российской Федерации, в банках стран, входящих в группу развитых стран, в Международном банке реконструкции и развития, Международной финансовой корпорации и Европейском банке реконструкции и развития, касса банка;

— обязательства (пассивы) до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении.

— обязательства (пассивы) до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении.

Минимально допустимое числовое значение норматива  устанавливается в размере 15 %.

устанавливается в размере 15 %.

2.Норматив текущей ликвидности банка (  ) регулирует (ограничивает) риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней и определяет минимальное отношение суммы ликвидных активов банка к сумме пассивов банка по счетам до востребования и на срок до 30 календарных дней. Норматив текущей ликвидности банка (Н3) рассчитывается по следующей формуле:

) регулирует (ограничивает) риск потери банком ликвидности в течение ближайших к дате расчета норматива 30 календарных дней и определяет минимальное отношение суммы ликвидных активов банка к сумме пассивов банка по счетам до востребования и на срок до 30 календарных дней. Норматив текущей ликвидности банка (Н3) рассчитывается по следующей формуле:

(1.2.)

(1.2.)

где

— ликвидные активы, то есть финансовые активы, которые должны быть получены банком и (или) могут быть востребованы в течение ближайших 30 календарных дней и (или) в случае необходимости реализованы банком в течение ближайших 30 календарных дней в целях получения денежных средств в указанные сроки;

— ликвидные активы, то есть финансовые активы, которые должны быть получены банком и (или) могут быть востребованы в течение ближайших 30 календарных дней и (или) в случае необходимости реализованы банком в течение ближайших 30 календарных дней в целях получения денежных средств в указанные сроки;

— обязательства (пассивы) до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении, и обязательства банка перед кредиторами (вкладчиками) сроком исполнения в ближайшие 30 календарных дней.

— обязательства (пассивы) до востребования, по которым вкладчиком и (или) кредитором может быть предъявлено требование об их незамедлительном погашении, и обязательства банка перед кредиторами (вкладчиками) сроком исполнения в ближайшие 30 календарных дней.

Минимально допустимое числовое значение норматива  устанавливается в размере 50 %.

устанавливается в размере 50 %.

Данный норматив показывает, в какой мере ликвидная часть активных средств обеспечивает обязательства банка по наиболее мобильной, по вероятности изъятия части общих вкладов, то есть счетам до востребования, вкладчики которых могут востребовать свои средства в любое время.

3.Норматив долгосрочной ликвидности банка (  ) регулирует (ограничивает) риск потери банком ликвидности в результате размещения средств в долгосрочные активы и определяет максимально допустимое отношение кредитных требований банка с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, к собственным средствам (капиталу) банка и обязательствам (пассивам) с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней. Норматив долгосрочной ликвидности банка (

) регулирует (ограничивает) риск потери банком ликвидности в результате размещения средств в долгосрочные активы и определяет максимально допустимое отношение кредитных требований банка с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, к собственным средствам (капиталу) банка и обязательствам (пассивам) с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней. Норматив долгосрочной ликвидности банка (  ) рассчитывается по следующей формуле:

) рассчитывается по следующей формуле:

(1.3.)

(1.3.)

где

— кредитные требования с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, а также пролонгированные, если с учетом вновь установленных сроков погашения кредитных требований сроки, оставшиеся до их погашения, превышают 365 или 366 календарных дней, за вычетом сформированного резерва на возможные потери по указанным кредитным требованиям в соответствии с Положением Банка России N 254-П и Положением Банка России N 283-П (код 8996);

— кредитные требования с оставшимся сроком до даты погашения свыше 365 или 366 календарных дней, а также пролонгированные, если с учетом вновь установленных сроков погашения кредитных требований сроки, оставшиеся до их погашения, превышают 365 или 366 календарных дней, за вычетом сформированного резерва на возможные потери по указанным кредитным требованиям в соответствии с Положением Банка России N 254-П и Положением Банка России N 283-П (код 8996);

— обязательства (пассивы) банка по кредитам и депозитам, полученным банком за исключением суммы полученного банком субординированного кредита (займа, депозита) в части остаточной стоимости, включенной в расчет собственных средств (капитала) банка, а также по обращающимся на рынке долговым обязательствам банка с оставшимся сроком погашения свыше 365 или 366 календарных дней (код 8918, код 8997).

— обязательства (пассивы) банка по кредитам и депозитам, полученным банком за исключением суммы полученного банком субординированного кредита (займа, депозита) в части остаточной стоимости, включенной в расчет собственных средств (капитала) банка, а также по обращающимся на рынке долговым обязательствам банка с оставшимся сроком погашения свыше 365 или 366 календарных дней (код 8918, код 8997).

Максимально допустимое числовое значение норматива  устанавливается в размере 120 %.

устанавливается в размере 120 %.

4.Наряду, с обязательными нормативами установленными ЦБ РФ для оценки ликвидности можно воспользоваться коэффициентом абсолютной ликвидности.

При расчете, прежде всего, устанавливают соотношение между обязательствами до востребования и высоколиквидными активами, призванными обеспечить выполнение указанных обязательств. Таким образом, данный показатель призван характеризовать абсолютную ликвидность банка:

(1.6.)

(1.6.)

где

— кассовые активы — денежные средства в кассе; средства на корсчете в РКЦ; средства на корреспондентских счетах в других банках;

— кассовые активы — денежные средства в кассе; средства на корсчете в РКЦ; средства на корреспондентских счетах в других банках;

Данный показатель характеризует степень покрытия наиболее неустойчивых обязательств высоколиквидными средствами. Вероятно, величина такого покрытия, как подтверждает мировая практика, должна быть около 20 – 50 %.

Однако, значение данного коэффициента может быть обманчиво, в случае, если в структуре привлеченных ресурсов слишком мала доля вкладов до востребования и явно доминируют срочные и сберегательные вклады, которые, безусловно, более устойчивы, чем первые, но некоторое их покрытие все-таки необходимо при условии, что часть срочных обязательств может иметь срок погашения в течение ближайших 30 дней. Кроме того, данный показатель не учитывает такие ликвидные активы, как государственные ценные бумаги, которые могут быть использованы для покрытия краткосрочных обязательств банка, а также кредиты, выданные банком, со сроком погашения в течение ближайших 30-ти дней и другие платежи в пользу банка, подлежащие перечислению в эти сроки.

5.Для того чтобы сгладить возможное искажение целесообразно рассчитывать коэффициент относительной ликвидности банка:

(1.7.)

(1.7.)

где

— кассовые активы и быстрореализуемые активы банка, включая государственные ценные бумаги, платежи в пользу банка, подлежащие перечислению в ближайшие 30 дней;

— кассовые активы и быстрореализуемые активы банка, включая государственные ценные бумаги, платежи в пользу банка, подлежащие перечислению в ближайшие 30 дней;

Данный показатель, по сути, является нормативом текущей ликвидности, установленным ЦБ РФ (  ). Однако его существенным достоинством является то, что он учитывает в составе ликвидных активов остатки средств на корсчетах банка (безусловно, в расчет должны приниматься только действительно функционирующие счета). Поэтому банк может считать положительным значение данного показателя, если оно будет чуть ниже установленного норматива.

). Однако его существенным достоинством является то, что он учитывает в составе ликвидных активов остатки средств на корсчетах банка (безусловно, в расчет должны приниматься только действительно функционирующие счета). Поэтому банк может считать положительным значение данного показателя, если оно будет чуть ниже установленного норматива.

6.Еще одним показателем, характеризующим ликвидность банка с точки зрения структуры его активов, является отношение размера портфеля ценных бумаг, принадлежащего банку, к его обязательствам:

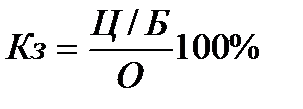

, (1.8.)

, (1.8.)

где

Ц/Б — ценные бумаги — государственные ценные бумаги, другие ценные бумаги в портфеле банка;

О — сумма обязательств банка, включая обязательства до востребования, срочные обязательства банка (по депозитным счетам, кредитам, полученным банком, и обращающиеся на рынке долговые обязательства) и тому подобное.

Собственные средства (капитал) банка, используемые при расчете обязательных экономических нормативов, определяется как сумма уставного капитала, фондов кредитной организации и нераспределенной прибыли, уменьшенная на затраты капитального характера, допущенные убытки, выкупленные собственные акции и дебиторскую задолженность длительностью свыше 30 дней.

Предложенные показатели, прежде всего, призваны выявить причины обострения банковской ликвидности (если конечно это имеет место) на основе последовательного анализа структуры и сроков размещаемых средств (активов) и привлеченных ресурсов, служащих основой образования таких активов.

Тем не менее, следует иметь в виду, что любой показатель лишь закладывает основу для последующего фундаментального анализа и отнюдь не является унифицированным. Все предложенные показатели могут использоваться как порознь, так и в совокупности в зависимости от потребности банка в более или менее глубоком анализе различных аспектов рассматриваемой проблемы.

Дата добавления: 2014-12-24; просмотров: 1255;