Акции из базы индекса ММВБ

· Постоянная ссылка

| № | Кратк. наим. | Последняя | Изменение к пред. дню, % | Минимум | Максимум | Первая | Последняя предыдущего дня | Объем | Время обновления |

| Сбербанк | 74,75 | +1,31% | 73,52 | 75,45 | 74,44 | 73,78 | 13 211 569 519 | 19:12:22 | |

| ГАЗПРОМ ао | -1,80% | 156,61 | 162,39 | 161,50 | 160,90 | 5 156 745 625 | 19:12:22 | ||

| ЛУКОЙЛ | 2 990 | -0,20% | 2 950 | 3 019 | 3 013 | 2 994,8 | 2 305 559 734 | 19:12:22 | |

| ГМКНорНик | 11 330 | 0% | 11 152 | 11 479 | 11 420 | 11 355 | 1 352 618 918 | 19:12:22 | |

| Роснефть | -0,63% | 271,10 | 276,10 | 275,75 | 1 179 823 829 | 19:12:22 | |||

| Магнит ао | 11 796 | 0% | 11 703 | 11 926 | 11 800 | 11 800 | 1 027 044 888 | 19:12:22 | |

| ВТБ ао | 0,06660 | -0,54% | 0,06582 | 0,06771 | 0,06749 | 0,06696 | 970 053 668 | 19:12:22 | |

| Сбербанк-п | 54,09 | +1,69% | 53,05 | 54,33 | 53,69 | 53,19 | 859 556 211 | 19:12:22 | |

| РусГидро | 0,6285 | +6,08% | 0,5941 | 0,6285 | 0,5953 | 0,5925 | 648 280 667 | 19:12:22 | |

| Сургнфгз-п | 40,350 | +0,47% | 39,940 | 40,500 | 40,400 | 40,160 | 524 971 638 | 19:12:22 |

Для экспресс-оценки приблизительной величины остаточной текущей стоимости бизнеса, однако уже с учетом его рисков, могут быть применены методы капитализации ожидаемых от бизнеса чистых доходов:

1. Прямая простая капитализация постоянного дохода, который можно получать неопределенно длительное время, капитализация по модели Гордона (для случая стабильного умеренного роста ожидаемых доходов),

2. Капитализации по моделям Инвуда, Хоскальда и Ринга (в расчете на фиксированный срок получения постоянного дохода).

Перечисленные методы позволяют избежать предварительной трудоемкой оценки денежных потоков, ожидаемых от бизнеса в разные конкретные будущие периоды. Однако использование этих методов в интересах более точного анализа чаще всего не освобождает от последующего применения, но уже с учетом риска бизнеса методом сценариев или методами включения в ставку дисконта премии за риск.

Для упрощения расчета остаточной текущей стоимости бизнеса, когда нужно сделать экспресс-оценку бизнеса, но с учетом его рисков, применяют так называемые методы капитализации ожидаемого дохода. Ниже они рассматриваются по отдельности.

Метод капитализации неопределенно длительного постоянного дохода

Для приблизительной и предварительной быстрой оценки (экспресс-оценки) долгосрочных бизнесов часто используют следующий прием, который и называется методом капитализации дохода или просто капитализацией дохода (в данном случае не важно, измеряется ли ожидаемый от бизнеса доход денежными потоками или прибылями).

Необходимо рассмотреть два допущения:

1) ожидаемые от бизнеса доходы постоянны; практически это означает, что их берут на уровне средних в год (квартал, месяц) Aср величин;

2) считают, что срок получения таких доходов — неопределенно длительный (как бы стремится к бесконечности).

При этих двух допущениях формула остаточной текущей стоимости PVост бизнеса, которую в рамках доходного подхода к оценке бизнеса принимают (без учета избыточных активов) за его обоснованную рыночную цену Ц, чисто математически вырождается в следующую формулу (что можно проверить, выразив лимит приведенной выше формулы PVост при n -> бесконечности), где i — учитывающая риски бизнеса ставка дисконта):

PVост = Ц = Acp / i ; (5.31)

Оценка бизнеса по приведенной формуле может использоваться не только как сугубо предварительная оценка тогда, когда изложенные выше допущения действительно отвечают реальному характеру уровня и динамики доходов от бизнеса. Так, она вполне приемлема для определения стоимости привилегированных, с гарантированными постоянными дивидендами, акций, срок жизнедеятельности которых не определен. Кроме того, действительно могут существовать реальные бизнесы, обеспечивающие постоянный доход на неопределенно длительное время. Например, бизнес по продаже (с исчислением дохода в постоянных ценах) сена из трав, скашиваемых собственными силами в пойме реки, где естественным образом воспроизводится плодородие.

Однако в основном капитализация постоянного дохода — это приблизительная или предварительная его оценка.

Модель Гордона

Модель Гордона также чаще всего служит способом предварительной и приблизительной оценки рыночной стоимости бизнеса.

В случае, когда по долгосрочному бизнесу (срок полезной жизни бизнеса n как бы стремится к бесконечности или является неопределенно длительным) ожидаемые от него доходы отчетливо переменны (их нельзя аппроксимировать постоянным средним ожидаемым доходом), но их планируемая динамика такова, что реальным приближением к действительности становится предположение о постоянном (в среднем) темпе их роста (a = Const), формула для определения текущей стоимости бизнеса PVост посредством капитализации постоянного дохода принимает следующий вид:

PVoст = Ц = Aначcp / (i - а); (5.32)

где Aнач — доход от бизнеса, ожидаемый в начальном единичном периоде (годе, квартале, месяце) остаточного периода полезной жизни проекта (бизнеса);

а — условно постоянный (средний) темп прироста доходов от бизнеса At в указанном остаточном периоде;

а = (At – At–1) / At–1 = Сonst. (5.33)

Эту формулу естественнее всего применять для оценки остаточной стоимости проекта в рамках остаточного периода, начинающегося уже спустя некоторое время после проведения стартовых инвестиций и выхода на прибыльный режим работы предприятия.

Если в результате реализации плана финансового оздоровления предприятия после некоторого прогнозного периода (спустя несколько месяцев, кварталов, лет) реально ожидать, что под руководством назначенных менеджеров (в том числе внешних управляющих) произойдут следующие явления:

- к концу прогнозного периода tкпп (периода, выделенного на финансовое оздоровление фирмы) чистые доходы с фирмы (в виде денежных потоков или чистых прибылей) достигнут величины Atкпп;

- относительно задолго до завершения этого периода (времени, выделенного на финансовое оздоровление предприятия) выявится и хотя бы раз—два (на переходе от одного месяца, квартала или года прогнозного периода к другому) подтвердится в качестве вызывающего доверие постоянного долгосрочного темпа прироста доходов от бизнеса относительный прирост доходов от него на уровне а, то по модели Гордона можно приблизительно (по максимуму) оценить прогнозную рыночную стоимость Цtкпп предприятия, какая она будет по состоянию на конец прогнозного периода (периода, выделенного на финансовое оздоровление фирмы); по этой стоимости (вероятной стоимости перепродажи) можно ожидать, что предприятие будет перепродано спустя tкпп лет (кварталов, месяцев) новым владельцам:

Цtкпп = [Atкпп(1 +а)] / [i - а] (5.34)

Рассмотренное применение модели Гордона ценно тем, что четко выделяет два контрольных параметра, существенных для того чтобы доверять прогнозной рыночной стоимости предприятия: 1) достижение спустя tкпп лет (кварталов, месяцев) уровня доходов от бизнесов Atкпп; 2) обеспечение того, чтобы за некоторое время до истечения этого срока бизнес стал бы давать доходы, растущие с темпом прироста a. На соответствие указанным контрольным параметрам должны анализироваться и бизнес-планы финансового оздоровления предприятия.

Капитализация постоянного дохода, получаемого в течение ограниченного срока (модели Инвуда, Хоскальда, Ринга)

Предварительная оценка бизнеса (экспресс-оценка) может оказаться гораздо более точной, если снять одно из двух весьма грубых допущений, используемых при капитализации постоянного (среднего) дохода, который будто бы можно получать от бизнеса в течение неограниченно длительного периода времени, а именно допущение о неограниченно длительном сроке полезной жизни бизнеса.

Тогда бизнес оценивается как приносящий некоторый постоянный (на уровне среднего) доход Aср, однако срок n бизнеса (количество лет, кварталов или месяцев, в течение которых можно получать этот доход) фиксирован.

К минимально требуемой доходности с каждого рубля вложений в такой бизнес естественно предъявить требование, чтобы бизнес приносил за единичный период (год, квартал, месяц) столько же, сколько может приносить сравнимая по рискам (пускаемая при невложении рубля ограниченных средств) инвестиционная альтернатива (i), плюс обеспечил бы возврат вложенных средств так, как это было бы, если бы инвестиция делалась в сопоставимую по рискам облигацию, которую можно после истечения срока n перепродать, если этот срок меньше срока до ее погашения, но перепродать сдополнительной прибылью, еще раз возмещающей затраты на ее приобретение.

Иначе говоря, применительно к ограниченному сроку вложения средств в рассматриваемый бизнес наряду с нормой текущего дохода с него (ставкой дисконта i) в данном случае в определение оценочной (обоснованной рыночной) стоимости бизнеса вводится норма возврата капитала, а точнее, норма накопления средств для возврата капитала (iвозв) путем повторной его перепродажи. Именно сумма этих двух норм представляет собой общую норму постоянного дохода с рубля капиталовложения в подобный бизнес, которая должна применяться для капитализации ограниченного во времени (сроком n) постоянного дохода от бизнеса.

Капитализация постоянного дохода, получаемого за ограниченный период времени, является методом оценки некоторых вполне реальных бизнесов, которые способны обеспечивать в течение определенного количества лет (кварталов, месяцев) действительно постоянный доход, например, бизнес по сдаче в аренду (с постоянной арендной платой) недвижимости. Причем после того как объект недвижимости будет использован для сдачи в аренду, он может быть перепродан, что вполне соответствует схеме доходов в описанной выше инвестиционной альтернативе, т.е. альтернативному способу вложения тех же средств, что используются для покупки бизнеса на основе недвижимости.

Возможные формулы капитализации получаемого за ограниченный срок n постоянного дохода Aср можно представить в виде следующих моделей:

Модель Инвуда PVост = Ц = Acp / (i + 1 / Sn(n,i)); (5.35)

Модель Хоскальда PVост = Ц = Acp / (i + 1 / Sn(n,R));(5.36)

Модель Ринга PVост = Ц = Acp / (i + D / n<).(5.37)

В этих формулах-моделях по-разному выражается норма возврата капитала. В моделях Инвуда и Хоскальда она понимается как тот ежегодный (ежеквартальный, ежемесячный) дополнительный доход с каждого вложенного в бизнес рубля, который, если его по мере получения вкладывать в тот же бизнес (с тем же риском, отражаемым присущей данному бизнесу нормой текущего дохода i — модель Инвуда) или просто на страхуемый банковский депозит либо в гособлигации (без риска, т.е. по безрисковой норме текущего дохода R — модель Хоскальда), должен к истечению срока n обеспечить накопление фонда возмещения ранее вложенного в бизнес капитала. Соответственно норма возврата капитала в этих моделях именуется фактором фонда возмещения (1/Sn).

Рассчитывается этот показатель следующим образом

Для модели Инвуда:

1 / Sn = i /[(1 + i)n - 1];(5.38)

Для модели Хоскальда:

1 / Sn = i /[(1 + R)n - 1];(5.39)

Модель Ринга выставляет гораздо более простое требование к норме дополнительного дохода для возмещения вложенного в бизнес капитала: бизнес должен дополнительно равномерными долями возмещать ожидаемую к истечению срока n стоимость перепродажи используемого в бизнесе имущества (выгоду, которая теряется из-за отсутствия планирования такой перепродажи), что соответствует требованию к текущему доходу приносить с каждого рубля в бизнесе еще столько рублей (копеек), какой ожидается к сроку n будущая рыночная стоимость имущества, приобретавшегося в начале бизнеса на один рубль. Так что D в модели Ринга — это будущая стоимость (FutureValue) каждого рубля (или имущества на один рубль), изначально вложенного в оцениваемый бизнес.

Все перечисленные модели капитализации ограниченного во времени постоянного дохода, если применять их некорректно, могут существенно занижать обоснованную оценку рыночной стоимости бизнеса, так как выставляют достаточно жесткие минимальные требования к доходу с рубля, вложенного в бизнес.

Согласно рассмотренной выше методологии доходного подхода к оценке бизнеса, величина, получаемая по любой из указанных моделей, должна быть в принципе равна сумме отдельно рассчитанных по адекатной ставке дисконта i текущих стоимостей серии постоянных доходов (текущей стоимости обычного аннуитета "n раз по Aср"). Однако она может оказаться меньшей.

Так, если в модели Инвуда норму возврата капитала определять (как это иногда делают), ориентируясь не на норму текущего дохода i (которая предъявляется к оцениваемому бизнесу, когда нужное для него имущество используется в качестве основных фондов), а на более высокую норму дохода на рынке перепродажи этого имущества как нового (с сегодняшним его износом), то при достаточно коротком сроке n жизни бизнеса его оценка окажется необоснованно низкой, так как рост знаменателя в факторе возмещения не компенсирует рост его числителя. В таких случаях по сути забывают, что тогда речь идет о двух взаимно исключающих друг друга бизнесах: либо имущество продавать (один бизнес), либо его не продавать и использовать для выпуска продукции, обеспечивающей некоторое время постоянный доход на уровне Aср (другой бизнес). В результате норма возврата капитала завышается и оценка бизнеса занижается.

В модели Ринга (особенно применительно к промышленным бизнесам) может быть недоучтено неминуемое после истечения определенного времени уценивание необходимых для бизнеса специальных активов (специального технологического оборудования, ноу-хау и пр.) в результате их экономического износа (падения спроса на продукцию, которую можно выпускать с их использованием). Это приводит к завышению величины D и занижению оценки бизнеса.

Модель Хоскальда занижает стоимость бизнеса, если срок его жизни достаточно велик, так как недоучитывает риски возможного перевложения накапливаемых от бизнеса средств в рискованные инвестиционные альтернативы (в том числе в возможное расширение того же бизнеса с тем же уровнем рисков), а не в безрисковые инвестиционные инструменты типа страхуемых банковских депозитов или государственных облигаций. Другими словами, фактор возмещения (норма возврата капитала) при больших сроках n в этой модели получается всегда неоправданно высоким, так как при его расчете (в знаменателе) используется ставка R, которая по определению меньше ставки i.

Наоборот, при коротких сроках жизни бизнеса с постоянным доходом модель Хоскальда может завышать его оценочную стоимость.

5.4 Модели оценки стоимости бизнеса с помощью опционов

Теория опционов изначально использовалась для операций с ценными бумагами, однако позднее она стала находить применение и в реальной экономике, т.к. многие процессы в бизнесе можно представить в виде опционов.

В частности, если фирма берет банковский кредит или выпускает облигационный заем, она фактически продает активы кредиторам, имея при этом колл-опцион на их выкуп (по цене основного долга с процентами). Если к моменту погашения займа стоимость активов превысит обязательства, компания погасит долг, сняв тем самым обременение со своего имущества; в противном случае она предпочтет не исполнить опцион и подвергнуться процедуре банкротства.

Некоторые положения теории опционов

Опцион на покупку (колл-опцион) дает право его владельцу приобрести акции (или любые другие активы) по заранее оговоренной цене в оговоренный период времени.

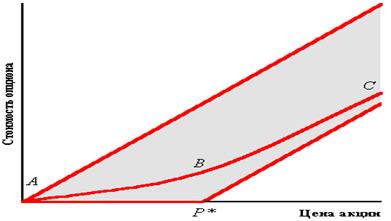

Стоимость колл-опциона в момент, непосредственно предшествующий его исполнению (или неисполнению, если того пожелает владелец), определяется с помощью ломаной линии, что представлено на рисунке 5.1.

Рисунок 5.1– Диапазон значений стоимости колл-опциона

Как видно из рисунка, при цене исполнения, равной P*, опцион обесценится, если цена акции будет меньше P* - его владельцу нет смысла исполнять опцион, когда на рынке он может приобрести акцию дешевле; при цене акции, большей P*, стоимость опциона будет равна разности между рыночной ценой и ценой исполнения.

Сложнее вычислить стоимость опциона, когда срок исполнения еще не наступил. Ее нижний предел соответствует ломаной, представленной на рис 1, верхний - прямой, параллельной восходящему участку ломаной линии.

Само же значение стоимости опциона будет находиться на кривой, определяемой точками A, B и C.

Зная характер изменения стоимости опциона, тем не менее достаточно сложно определить ее значение. Дело в том, что методы, связанные с моделированием денежных потоков и их последующим дисконтированием по ставке альтернативной доходности, неприемлемы, т.к. если первая часть задачи сложна, но выполнима, то ставка дисконтирования изменяется при каждом изменении цены акции (и даже при постоянной цене акции она меняется со временем).

В настоящее время существует основная модель расчета цены опциона - биноминальная аппроксимация Кокса-Росса-Рубинштейна к модели Блэка-Шоулза, позволяющая увеличивать точность расчетов в результате устранения систематических ошибок Блэка-Шоулза, возникающих по причине определенных допущений, принятых в этой модели.

Напомним, что в начале 1970-х годов Фишер Блэк и Майрон Шоулз представили новую модель расчета цены опциона, в которой были приняты следующие основные предположения):

1) изменение курса актива (валюты) соответствует логнормальной функции распределения;

2) ожидаемая доходность и стандартное отклонение остаются неизменными на определенном временном интервале;

3) торги являются непрерывными;

4) краткосрочная безрисковая процентная ставка неизменна в течение срока опциона.

Основой для данной модели служит предположение, что пропорциональные изменения цены на рынке в краткосрочном периоде имеют нормальное распределение. Это означает, что в будущем цена будет иметь логнормальное распределение, являясь положительным числом.

Основываясь на модели Блэка-Шоулза, справедливую цену опциона можно вычислить по формуле:

,(5.40)

,(5.40)

где  ,(5.41)

,(5.41)

,(5.42)

,(5.42)

где  - начальная цена основных активов;

- начальная цена основных активов;

X - цена исполнения;

r - непрерывно начисляемая сложная безрисковая процентная ставка;

t - срок опциона;

- доходность;

- доходность;

N - кумулятивная функция вероятности для стандартизированной нормальной переменной.

Существенным недостатком модели Блэка-Шоулза является то, что получаемая с ее помощью цена опциона верна лишь для очень короткого промежутка времени. Более того, на практике не все вышеперечисленные предположения выполняются, что неизбежно ведет к внесению в модель поправок и дополнений для учета таких отклонений. С этой целью используют аппроксимацию Кокса-Росса-Рубинштейна.

В реальности также никогда не используется лишь одна модель для определения цены опциона ввиду высокой степени вероятности систематической ошибки.

Изложенный подход используется и при оценке бизнеса. В этом случае в формуле Блэка-Шольца под S0 понимается стоимость активов фирмы, под ценой исполнения (X) - номинальная стоимость долга.

Несколько слов следует сказать о сроке опциона t. Дело в том, что сроки исполнения обязательств (кредиторской задолженности, долгосрочных и краткосрочных займов) в общем случае различны. Поэтому под величиной t понимается дюрация (продолжительность) долга, когда обязательства компании представляются в виде эквивалентной бескупонной облигации со сроком погашения, равным t.

Среднее квадратическое отклонение sigma характеризует риск рассматриваемого бизнеса. В странах с развитым фондовым рынком определение sigma не вызывает особых затруднений, т.к. в прессе регулярно печатаются показатели, характиризующие риск различных компаний и отраслей. Основываясь на сопоставлении российского и американского рынков акций, эксперты рекомендует принимать sigma в размере 35% и выше.

Реальные опционы часто рассматривают в связи с бизнес-планами по осуществлению инвестиционных проектов, связанных с вложением средств в реальные активы (в том числе инновационных проектов). В этих проектах они служат средством хеджирования операционных (деловых) и иных рисков.

Дата добавления: 2018-09-24; просмотров: 587;