Теоретический аспект определения эффективности инвестиционных проектов

Экономическая эффективность — базовая категория теории и практики принятия управленческих решений об инвестировании средств в развитие производства. Сущность этой категории состоит в том, что она выражает экономические отношения, а следовательно, и интересы участников инвестиционного процесса по поводу складывающегося в этом процессе соотношения между результатами и затратами.

«Результаты» и «затраты» являются важнейшими понятиями, связанными с измерением экономической эффективности инвестиционных проектов.

Результаты отражают те глобальные задачи, которые должны быть решены в инвестиционном проекте для достижения главной цели экономического развития. Результаты напрямую связаны с преследуемыми инвестором целями. В инвестиционном проектировании приходится иметь дело как с экономическими, так и, с внеэкономическими результатами. Инвестиционные расчеты всегда ориентированы на достижение определенных целей, имеющих денежную оценку (получение дохода, прибыли, сокращение потерь). Внеэкономические результаты (сохранение среды обитания и т. п.) не поддаются стоимостному выражению и должны оцениваться всегда за рамками инвестиционных расчетов. Их нельзя суммировать с экономическими оценками, но необходимо учитывать лицам, принимающим решения об инвестировании.

Затраты. Достижение намеченных в проекте целей и соответствующих результатов предполагает осуществление определенных единовременных и текущих затрат. Единовременные затраты, направляе-

мые на закупку оборудования, транспортных средств, строительство зданий и сооружений и т. п., в конечном счете аккумулируются в основном капитале, а направляемые на создание запасов сырья, материалов, незавершенного производства и т. п. — в составе оборотного капитала. Текущие затраты формируют себестоимость продукции (услуг). Разность оценок результатов и затрат формирует эффект, позволяющий судить о том, что получит инвестор в результате реализации проекта.

Эффект можно представить в двух выражениях: как разность совокупного результата и совокупных затрат и как разность совокупных результатов и только текущих издержек. Эта категория понимается нами лишь в аспекте оценки точечных (статических) выражений результатов и затрат, т. е. за один календарный период, например год. Ее использование в динамических моделях, т. е. когда эффект рассчитывают как разность суммарных результатов, полученных за жизненный цикл проекта, и суммарных затрат за тот же период, некорректно, ибо в такой схеме не учитывается разновременность затрат и результатов, а в связи с этим неравноценность денежных потоков во времени.

Эффективность — синтетическая категория. Она позволяет судить о том, какой ценой достигается поставленная в проекте цель. Чаще всего ее трактуют как выражение соотношения результатов и затрат, но можно и как соотношение эффекта и единовременных затрат. В одном и другом случае эффективность может быть представлена не только как относительное выражение результатов и затрат. В динамических моделях ее можно представить как разность результатов и затрат, приведенных в сопоставимый вид в соответствии с представлениями инвестора о приемлемом для него уровне нормы дохода (см. § 4.3).

В любом варианте соизмерения затрат и результатов его достоверность в решающей мере зависит от оговоренных и принятых методологических и методических принципов такого соизмерения.

Приведенное определение категории «экономическая эффективность» является исходным для выяснения как содержания, так и методики определения экономической оценки инвестиций, направляемых на разработку и реализацию инвестиционных проектов. Дать экономическую оценку таких инвестиций означает определить эффективность по конкретному инвестиционному проекту.

Эффективность инвестиционного проекта — экономическая категория, отражающая соответствие проекта (принятых по поводу него технических, технологических, организационных и оптимизационно-финансовых решений) целям и интересам участников проекта.

Эффективность инвестиционного проекта определяют для решения ряда задач:

1. Оценки потенциальной целесообразности реализации проекта, т. е. проверки условия, согласно которому совокупные результаты превышают затраты всех видов в приемлемых для инвесторов размерах.

2. Оценки преимуществ рассматриваемого проекта в сравнении с альтернативными.

3. Ранжирования проектов по принятой системе показателей эффективности с целью их последующего включения в инвестиционную программу в условиях ограниченных финансовых и других ресурсов.

Вышеупомянутые категории широко используют при оценке экономической эффективности инвестиций, будь то инвестиционные проекты, т. е. проекты создания объектов предпринимательской деятельности, или вложение средств в финансовые активы, т. е. разного рода ценные бумаги, что, в принципе, также можно рассматривать как проект.

Широко используемая в литературе и на практике категория «экономическая эффективность» и вводимая в оборот в настоящем учебнике категория «определение экономической эффективности ИП» не однозначны, хотя и имеют много общего. Категория «определение экономической эффективности ИП» не только полнее охватывает предмет курса «Экономическая оценка инвестиций», устанавливает объективно границы курса, но и диктует логику его изучения, проведения практических расчетов. Обычно расчеты эффективности в инвестиции воспринимают как соотношение затрат и результатов. Это, разумеется, важно, но недостаточно для принятия управленческого решения об инвестировании, ибо неясно, где и как оно увязано с интересами инвесторов. Это вызвало необходимость введения в оборот понятия (категории) «определение экономической эффективности инвестиционного проекта».

Определение экономической эффективности инвестиционного проекта заключается в решении двуединой задачи — выяснения соответствия проекта, заложенных в нем технических, технологических, организационных, маркетинговых и других решений целям и интересам инвесторов.

Смысловая направленность определения экономической эффективности ИП для нас, т. е. обучающих и обучаемых, весьма важна.

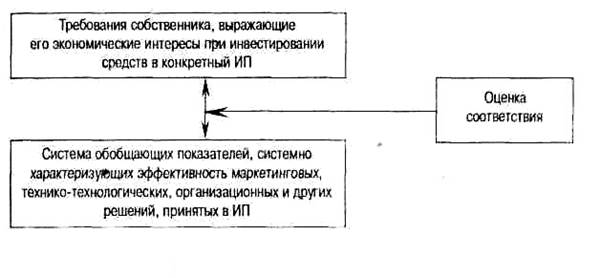

Рис. 3.1. Стадии определения эффективности ИП

Она предопределяет как содержание, так и логику изложения и изучения дисциплины «Экономическая оценка инвестиций».

Действительно, определение эффективности ИП — это двухэтапный процесс с системой обратной связи. Он включает: во-первых, измерение в обобщенном виде в терминах экономики (экономических параметрах) требований инвестора (собственника) по доходности инвестиций, направляемых в конкретный проект; во-вторых, определение совокупности показателей, объективно отражающих с экономических позиций то многообразие решений в области техники и технологии производства, маркетинговой политики, организации производства, которые были проектировщиками заложены в проект. Схематично это можно представить так, как показано на рис. 3.1.

Исходным в данной схеме является решение комплекса вопросов по определению требований собственника, т. е. в первую очередь следует установить параметры экономического интереса инвестора (их содержание и уровень) и лишь затем перейти к выбору и оценке показателей, объективно отражающих содержание проектных решений с позиции экономики. Такая «технологическая зависимость» предопределена тем, что через параметры «интереса» в расчеты показателей эффективности включаются требования инвестора по уровню приемлемого для него дохода (см. § 4.3). Не решив первую задачу, нельзя решить вторую.

Вполне очевидно, что оценка соответствия по приведенной схеме возможна лишь при одном непременном условии, если требования инвестора и характеристики эффективности ИП корреспондируются между собой. Но для этого и требования инвестора, и систему обобщающих показателей ИП следует представить в общей системе ценностей, базирующейся на едином критерии.

3.2. Критерий эффективности. Критериальные требования к формированию параметров экономических интересов инвестора и показателей эффективности инвестиционного проекта

Что следует понимать под критерием? Критерий — это средство для суждения, признак, на основании которого формируются требования инвесторов и показатели оценки экономической эффективности.

Можно утверждать, что критерий характеризует одну из составляющих качественной характеристики предмета исследования — экономических отношений, присущих конкретной экономической категории.

Критерий экономической эффективности инвестиций отражает экономические отношения, а следовательно, экономические интересыучастников инвестиционного процесса по поводу соотношения затрат и результатов в связи с инвестированием капитала в объекты предпринимательской деятельности.

Таким образом, можно утверждать, что критерий экономической эффективности инвестиций и более широко — экономической эффективности любого аспекта предпринимательской деятельности — является категорией качественной. В условиях рыночной экономики критерием для определения экономической эффективности инвестиций может выступать только прибыль. Игнорирование этого определения чревато серьезными упущениями на практике — экономическими потерями.

Сущность прибыли наиболее полно выражается в ее функциях. Большинство экономистов выделяют 3 функции, наиболее соответствующие природе прибыли. Это функции обобщающего результата деятельности, воспроизводственная и стимулирующая. Как экономическая категория прибыль выражает определенную форму реализации экономических отношений по поводу образования, распределения и использования стоимости прибавочного продукта в соответствии со сложившимся на определенном этапе развития общества хозяйственным механизмом.

Уникальная экономическая природа прибыли, общеэкономические закономерности ее образования и распределения объективно определили ее место в экономической рыночной системе как цель развития предприятия и предпринимательской деятельности. Стимулы, связанные с удовлетворением потребностей, приращением национального богатства и тому подобными благородными мотивами, лишь опосредствуют достижение главной цели предпринимательской деятельности. Для достижения желаемого размера прибыли предприниматели вы-

нуждены действовать таким образом, чтобы производить нужную для общества продукцию определенной номенклатуры при оптимальном сочетании цены и качества, т. е. производить конкурентоспособную продукцию. Ориентация на достижение прибыли рассматривается обычно с позиции долговременной стратегии развития. Поэтому в краткосрочной и даже в среднесрочной перспективе предприятия могут преследовать иные цели, например направленные на охрану окружающей среды, решение задач по сохранению своих позиций на конкурентном рынке и т. п., которые могут привести к снижению доходов и прибыли. Такие тактические решения в конечном счете рассматриваются обычно как неизбежный этап создания необходимых условий для достижения долговременных целей развития.

Есть ли основания признавать прибыль как определяющую цель и мотивацию предпринимательской деятельности в качестве критерия экономической эффективности инвестиций? Ответ на этот вопрос следует увязать с ролью и местом инвестиций в развитии производства, в достижении конкретных целей. Инвестиции, направляемые в реальный сектор экономики, выступают как средство решения конкретных задач, связанных с формированием материально-технических предпосылок для достижения главных целей предпринимательской деятельности.

По объему и срокам реализации, а также по результативности инвестиции должны согласовываться со стратегией достижения главной цели развития производства. Такое согласование может быть достигнуто при одном непременном условии, если главный признак — критерий управленческих решений — будет оцениваться с тех же позиций, что и цель развития производства, т. е. получение прибыли, а не, к примеру, дохода, чистого дохода.

Положение о прибыли как критерии экономической эффективности является базовым. Но оно недостаточно для окончательного суждения по рассматриваемой нами проблеме. Критерий эффективности должен отражать экономические интересы участников инвестиционного процесса, которые не всегда совпадают. С позиции собственников (акционеров), это будет чистая прибыль, а с позиции общества — валовая прибыль. Для собственника ориентиром для принятия управленческого решения будет не вся прибыль, а прибыль, очищенная от налогов и обязательных выплат. Размер чистой прибыли с позиции интересов инвестора должен быть достаточным, чтобы, во-первых, обеспечить ему минимально приемлемый доход за отложенный спрос (потребление в текущем периоде), во-вторых, компенсировать обесценение

денежных средств в связи с инфляцией и, в-третьих, гарантировать возмещение возможных потерь в связи с наступлением разного рода рисков.

Однозначное определение критерия экономической эффективности инвестиций должно входить в состав основных принципов оценки эффективности, составляющих его научную базу.

Эффективность характеризуют и внеэкономическими показателями, т. е. оценивают с позиции качественных признаков. Но по мере развития экономической науки и здесь просматривается отход от внеэкономических суждений к количественным оценкам. Примером тому служат предложенные сравнительно недавно методы оценки эффективности природоохранных мероприятий, оценки человеческого ресурса с учетом продолжительности жизни, трудоспособного периода и т. п.

Исходя из сущностной характеристики критерия эффективности, можно смоделировать базовый параметр, свидетельствующий о приемлемой для инвестора мере превышения совокупных результатов над затратами. Этот параметр мы будем называть приемлемой для инвестора нормой дохода и обозначать символом Е. Измеряется норма дохода в процентах или долях единицы приращения чистой прибыли в расчете на единицу авансированного капитала.

Методика обоснования приемлемой для инвестора нормы дохода аккумулирующей цели и интересы инвестора рассматриваются в § 4.1.

Теперь перейдем к рассмотрению второго этапа определения эффективности ИП.

Экономические показатели, в том числе показатели экономической эффективности инвестиций, являются искусственным продуктом интеллектуальной деятельности в том смысле, что они конструируются исходя из субъективного понимания тех объективных экономических процессов, которые они описывают. В силу практической направленности они должны быть такими, чтобы с их помощью можно было давать количественную экономическую оценку принятых в проекте решений.

Показатели экономической эффективности, точно также, как и параметры экономического интереса инвестора, должны соответствовать критерию эффективности. Для этого их следует конструировать на базе денежных потоков, выражающих чистую прибыль,генерируемую проектом за весь жизненный цикл.

Сформулированное определение требует дополнительного пояснения.

Внимание!Если вы уже имеете «начальное образование» по проблемам оценки экономической эффективности, то вам будет доступно содержание последующих страниц этого раздела. Если нет, вернитесь к ним после изучения гл. 5.

Рассмотрим с позиции критериальных требований известную систему показателей эффективности: чистый доход (ЧД), чистый дисконтированный доход (ЧДД), внутреннюю норму дохода (ВНД). Как известно, ЧД является базовым элементом всех остальных показателей (ЧДД мы определяем путем дисконтирования ЧД на каждом шаге расчетного периода и их последующего суммирования, а ВНД отражает условия, при которых ЧДД становится равным нулю). Поэтому будет вполне правомерно распространение нижеизложенных результатов структурного анализа формирования чистого дохода на другие показатели экономической эффективности инвестиций.

Чистый доход на каждом шаге расчетного периода определяют как разность притоков и оттоков реальных денежных средств. Удобней всего его рассчитывать по информации, аккумулированной в финансово-инвестиционном бюджете (ФИБ) по проекту. В этом документе ЧД представлен как алгебраическая сумма сальдо потоков денежных средств по 3 сферам деятельности: операционной, инвестиционной и финансовой. Методология построения ФИБ состоит в том, что полученные результаты на каждом шаге по своему экономическому содержанию отражают прибыль после вычета налогов, возврата кредита и вычета затрат на его обслуживание, т. е. чистую прибыль и амортизацию основного капитала, созданного за счет разных источников финансирования: внешних по отношению к проекту (собственных и заемных), рефинансирования чистой прибыли и амортизации, аккумулированных на эксплуатационной фазе инвестиционного проекта. При определенных условиях чистый доход включает средства от реализации излишних элементов основных и оборотных активов.

Следует обратить внимание на то, что авансированные средства являются внешними по отношению к проекту, так как они не возникают в результате его реализации. Таким образом, у слагаемых чистого дохода разная экономическая природа: одна часть отражает результаты производственно-хозяйственной деятельности по проекту, а другая — возмещение авансированных средств в создание (развитие) объекта предпринимательской деятельности.

Вполне очевидно, что ЧД, оцененный по такой методике, не соответствует требованиям критерия экономической эффективности. Он всегда будет завышать уровень всех показателей проектной эффективности.

Чтобы этого не произошло при подсчете суммарного чистого дохода за жизненный цикл проекта, на соответствующих шагах расчетного периода исключают авансированные средства, направляемые на создание постоянных и оборотных активов. Это самая простая схема формирования потока денежных средств, отражающая движение чистой прибыли, — основы для построения системы показателей эффективности. Она реализована в системе подготовки интегрированной экономической информации для расчета общественной и коммерческой эффективности ИП. Нелишне будет подчеркнуть, что в схеме для оценки этих двух видов эффективности весь первоначально авансированный капитал на 100% является собственным капиталом.

Формально изложенная схема может быть реализована и для формирования сводного потока, необходимого для оценки эффективности участия в проекте собственного капитала. Этот вид эффективности занимает доминирующее место в системе оценки эффективности. Дело в том, что он отражает экономические интересы собственников и рассчитывается поэтому по всем инвестиционным проектам, в то время как общественная эффективность — лишь по общественно значимым проектам, а расчеты коммерческой эффективности вообще можно опустить, если известен состав участников проекта.

Использование упрощенной схемы для формирования сводного денежного потока позволяет решить задачу соответствия потока требованиям эффективности, но не дает возможности отразить дивидендную политику акционеров по итогам расчетного периода, что весьма важно для установления уточненных параметров участия акционеров в формировании эффективности. Поэтому вычет авансированного капитала (ниже мы увидим, что речь идет не обо всем капитале, а лишь о той части, которая отражает размер авансированного собственного капитала) напрямую здесь неприемлем.

Сформулированная задача (добиться соответствия показателей критерию и получить исходную базу для прогнозирования дивидендной политики) может быть решена иным путем. Для этого необходимо в расчетах суммарного сальдо элиминировать влияние амортизации и денежных притоков от реализации излишних активов, как на отдельных шагах расчетного периода, так и в конце жизненного цикла проекта.

Важно обратить внимание на следующее принципиальное положение: вычету подлежит не вся амортизация и стоимость высвобожденных из оборота оборотных активов, а лишь в той мере, в какой они связаны с затратами собственного (акционерного) капитала.

Исходный пункт рассматриваемой проблемы связан с закономерностями кругооборота индивидуального капитала компании (фирмы).

Познание закономерностей кругооборота индивидуального капитала — это методологический ключ не только для анализа традиционных проблем воспроизводства, но и для решения принципиальных основополагающих методических вопросов построения потоков реальных денежных средств, объективно отражающих сложный процесс формирования экономической эффективности инвестиций[8].

Инвестиционный проект является идеальной моделью для рассмотрения изучаемой нами проблемы. В ней четко отражены все этапы жизненного цикла: от его начала — авансирования капитала для создания объекта предпринимательской деятельности — и до его завершения, ликвидации В эти граничные временные рамки вписываются потоки денежных средств, отражающие фазы кругооборота индивидуального капитала.

Как известно, имеются существенные различия в экономической природе двух составных частей индивидуального капитала: основного и оборотного. Это проявляется в содержании их кругооборота, соответствующих им потоков денежных средств, что в конечном счете отражается на процессе формирования экономической эффективности.

Кругооборот основного и оборотного капитала надо обязательно рассматривать самостоятельно. Для этого следует, как будет показано ниже, прежде всего разделить инвестиционные потоки, связанные с формированием основного капитала и оборотного капитала, и найти приемлемые способы отражения их движения раздельно в ФИБ. Широко распространенная схема построения ФИБ не в полной мере приспособлена для адекватного отражения специфических фаз кругооборота двух частей капитала проектируемого или действующего объекта предпринимательской деятельности.

Кругооборот основного капитала включает следующие фазы:

1. Привлечение и авансирование капитала с целью создания (приобретения) основных активов.

2. Производительное потребление основных активов, в ходе которого часть их стоимости утрачивается и переносится на стоимость изготовляемой продукции.

3. Обособление в стоимости продукции (после ее реализации) суммы перенесенной стоимости основных активов и накопление к завершению жизненного цикла проекта амортизации (амортизационного фонда), т. е. создание финансовых предпосылок для воспроизводства (как правило, за пределами исследуемого проекта).

В реальной практике свою воспроизводственную функцию амортизация получает сразу, как только выделена из выручки за реализованную продукцию. Как правило, она рефинансируется в действующее производство или используется собственником по иному назначению. Но для уяснения сути решаемой нами задачи важно представить последнюю фазу кругооборота в том виде, как она описана выше.

Фазы кругооборота основного капитала находят отражение в потоках денежных средств по всем шагам расчетного периода проекта.

В разделе «Финансовая деятельность» фиксируется размер авансированного капитала в разрезе источников финансирования (собственный капитал, заемный капитал), а по разделу «Инвестиционная деятельность» — распределение этих средств (обезналиченных по источникам (на это надо обратить внимание)) на формирование (прирост) постоянных активов и формирование (прирост) оборотных активов (другие статьи этих разделов (притоки и оттоки) будут рассматриваться далее).

Для наших целей принципиальное значение приобретает исходная форма кругооборота. Обычно исследователи кругооборота капитала оставляют без внимания проблемы структуры источников инвестирования. Им это и не нужно. Мы же в данном исходном моменте кругооборота обращаем особое внимание на то, что авансированный капитал (это отражено в III разделе ФИБ) может иметь разное происхождение. Он может быть представлен в 2 основных формах: как собственный (акционерный капитал) и как заемный капитал(кредит).

С позиции собственника-проектоустроителя, формирование объема акционерного капитала связано с прошлой деятельностью акционеров и не связано с функционированием проекта, с теми результатами, которые планируется достигнуть по нему, т. е. они не возникают в результате процесса его реализации.

Совсем по-иному выглядят с данной позиции затраты собственников по привлечению заемного капитала — возврат долга и процентов

по нему. Он их увязывает с будущими результатами от реализации проекта. Это означает, что основной и оборотный капитал по проекту в той мере, в какой он связан с кредитом, оплачен собственником за счет прибыли, т. е. за счет результатов предпринимательской деятельности. Отсюда следует очень важный для нас вывод: амортизация, начисленная по таким основным фондам, «камуфлирует» экономическую природу их происхождения, ибо действующая система планирования и учета не улавливает этой стороны, столь важной для выявления действительной экономической эффективности инвестиций.

В разделе ФИБ «Операционная деятельность» отражены все процедуры, сопровождающие те фазы кругооборота, которые отражают перенесение износа в размере амортизации на готовый продукт и ее обособление на каждом шаге расчетного периода. Особенность разработки и построения этого раздела состоит в том, что в нем амортизация выступает в двух формах: как издержки производства и как источник финансирования. Как издержки амортизация здесь «скрыта» и отражается в конечном счете по статье «Налоги», а как источник воспроизводства амортизация включена в сальдо потока по I разделу. Таким образом, экономическое содержание сальдо по разделу есть прибыль (после налогообложения) плюс амортизация. Эта не разложенная по элементам величина дохода в последующем включается в суммарное сальдо трех потоков и служит входной информацией для расчетов показателей экономической эффективности.

Проблема вычленения из амортизации той ее части, которая связана с основным капиталом, созданным за счет собственных средств, с тем чтобы уточнить оценку экономической эффективности акционерного капитала, возникает лишь в условиях смешанной формы финансирования. При иной структуре авансированного капитала задача существенно упрощается. При авансировании проекта целиком в форме собственного капитала (как при определении коммерческой эффективности) вся амортизация — это ресурс воспроизводства, имеющий однородную структуру и не несущий в себе «следы» вновь созданной стоимости, воплощенной в прибыли. Картина коренным образом меняется, если финансирование проекта проводится целиком за счет оплаченного кредита. В этом вполне реальном, но редко встречающемся варианте основной капитал следует считать сформированным целиком за счет прибыли, генерированной проектом в процессе его реализации. Следовательно, и начисляемая амортизация на этот капитал лишь по форме является амортизацией. В действительности в данном

варианте весь чистый доход есть не что иное, как выражение прибыли по проекту.

Таким образом, проблема вычленения действительной амортизации возникает лишь применительно к условиям наиболее распространенного варианта финансирования — смешанной формы финансирования. Каковы методологические приемы решения названной задачи? Чтобы акцентировать внимание на сути проблемы, примем ряд допущений, которые упрощают расчеты, не нарушая при этом принципиальных методических приемов:

• авансирование капитала происходит только на первых шагах расчетного периода;

• начисленная амортизация ни в какой форме не используется для рефинансирования или иных целей в рамках рассматриваемого кругооборота по проекту;

• при расчетах в прогнозных ценах переоценка основных фондов по восстановительной стоимости как базы расчета амортизации проводится синхронно с инфляцией. (Это дает возможность свести к минимуму образование так называемой инфляционной прибыли и неизбежные потери капитала в связи с перечислением части этой прибыли в бюджет.)

Имея в виду принятые допущения, логика расчета и очищения сводного потока денежных средств (сальдо по трем сферам деятельности) от амортизации основных фондов, напрямую связанных с собственным (акционерным) капиталом, состоит в следующем.

За основу расчета необходимо принять выделенную из потока денежных средств по итогу I раздела на каждом шаге расчетного периода амортизацию (так как сбалансирование статей ФИБ надежней всего проводится при расчетах в прогнозных ценах, амортизация будет оценена с учетом инфляции).

Чтобы оценить размер амортизации, соответствующий тому основному капиталу, который создан за счет акционерного капитала, следует скорректировать общую сумму амортизации на каждом шаге расчетного периода на коэффициент, равный отношению авансированного капитала к общему размеру авансированного собственного капитала (исходная информация для расчета берется из III раздела ФИБ).

Теперь мы располагаем всей необходимой информацией для определения размера чистой прибыли на каждом шаге. Для этого, как должно быть ясно из изложенного, надо из чистого дохода на шаге т вы-

честь расчетную величину амортизации по основным фондам, созданным за счет собственною капитала на этом же шаге.

Нетрудно заметить, что такая схема даст тот же результат, что и при использовании простого вычета собственного капитала из суммарного денежного потока.

Действительно, просуммировав амортизацию по собственному капиталу по всем шагам расчетного периода, мы получим размер авансированных собственных средств, направленных на формирование основного капитала. Это при расчете в действующих ценах. При расчете эффективности в прогнозных ценах такой же результат будет получен, если при оценке амортизации на каждом шаге учесть индекс инфляции.

Скорректированный таким образом суммарный поток денежных средств теперь полностью соответствует требованиям инвестора — он выражает чистую прибыль собственников-акционеров.

В принятой нами схеме воспроизводства могут быть сняты ограничения, указанные на с. 66 (кроме последнего). Это приведет лишь к некоторому усложнению расчетов и количественному уточнению результатов, но ни в коей мере не изменит главного вывода о необходимости корректировки суммарного сальдо трех потоков на величину амортизации, начисленной по основным фондам, сформированным за счет собственного (акционерного) капитала.

В подп. 5.4.1.3 будут показаны методические приемы, позволяющие объективно представить суммарный поток как поток, отражающий интересы инвестора, во-первых, в тех случаях, когда чистый доход на шаге меньше амортизации или даже равен 0, и, во-вторых, как учесть фактор обесценения денежных средств (в форме амортизации), подлежащих возврату собственникам.

В принципиальном плане такие же коррективы необходимо внести в суммарное сальдо трех потоков по проекту в той части, в какой оно связано с авансированием собственного капитала в образование оборотных активов. Для доказательства этого положения обратимся к анализу кругооборота оборотного капитала.

Своеобразие кругооборота оборотного капитала как элемента индивидуального капитала компании (фирмы) состоит, прежде всего, в том, что он привязан к производственному циклу изготовления и реализации продукта, т. е. к длительности во времени одного оборота. Общеизвестна методика расчета количества оборотов оборотных средств за год. Несложно подсчитать количество последовательно сменяемых оборотов за расчетный период, принятый для конкретного инвестиционного проекта.

Можно выделить следующие фазы кругооборота оборотных средств по создаваемому объекту предпринимательской деятельности:

• инвестиционную: авансирование средств на формирование оборотного капитала;

• производственную: формирование оборотных активов (запасов материальных ресурсов, запасов незавершенного производства и готовой продукции И других элементов активов), их пополнение и поддержание на нормативном уровне;

• реализации, возмещения и обособления из выручки от продаж стоимости материальных элементов оборотных средств (наряду с амортизацией и затратами на оплату труда) и направления этих средств в исходную фазу кругооборота с тем, чтобы начать вновь движение по названным фазам.

Содержание всех последующих кругооборотов оборотного капитала идентичны приведенному, за исключением инвестиционной фазы, которая в условиях монотонного развития имеет место лишь в момент создания предприятия и наделения его оборотным капиталом в минимально необходимом размере, обеспечивающим непрерывность протекания производственного процесса.

На последнем шаге жизненного цикла проекта последняя фаза кругооборота оборотного капитала не находит дальнейшего продолжения в следующем обороте. Средства высвобождаются из данного проекта и в определенном размере должны быть возвращены собственникам-акционерам.

По каким направлениям кругооборот оборотного капитала находит отражение в ФИБ?

При рассмотрении данного вопроса следует иметь в виду, что в потоках ФИБ отражается движение не всех оборотных активов и источников их финансирования, а лишь размер средств, инвестируемых в прирост оборотных активов. Под приростом здесь понимается разность между общей потребностью в оборотных активах (она рассчитывается по определенной методике и отражается при подготовке интегрированной экономической информации в балансовых отчетах) и размером так называемых устойчивых пассивов. Эти средства постоянно в силу особенностей расчетов предприятий с бюджетом, поставщиками ресурсов и работниками предприятия находятся в их обороте и могут быть использованы для частичного покрытия потребности в оборотных средствах.

Расчеты дополнительной потребности в инвестициях, направляемых на формирование оборотных активов, проводятся за «пределами»

расчета ФИБ. В соответствующую строку II раздела бюджета включается лишь итоговая величина такого расчета (впрочем, как и многих других статей бюджета). Дополнительная потребность в денежных средствах для инвестирования рассчитывается для всех шагов расчетного периода, когда в ней возникает необходимость.

Движение денежных средств, связанных с приростом потребности в оборотном капитале на отдельных шагах развития проекта, обычно обусловлено наращиванием объема производства и продаж, изменениями номенклатуры продукции и состава используемых материальных ресурсов, наконец, изменением размера устойчивых пассивов. Эти изменения в форме оттоков должны быть предусмотрены во II разделе ФИБ.

Источниками инвестирования в оборотные активы на стартовом периоде создания объекта предпринимательской деятельности, а при определенных условиях и на последующих шагах функционирования проекта, выступают средства, указанные в III разделе ФИБ, т. е. собственный и заемный капиталы. Следует обратить внимание, что в III разделе нет указаний на распределение этих средств между основными и оборотными активами, точно так же как и во II разделе эти активы не привязываются к конкретным источникам финансирования. Для решения задачи по сбалансированию потоков при моделировании ФИБ в этом нет необходимости, но для оценки эффективности инвестирования без такого разделения не обойтись.

В качестве источников финансирования на инвестиционной фаз оборота наряду с упомянутыми могут привлекаться средства, формирующие чистый доход, получаемый на отдельных шагах расчетного периода.

Другая особенность построения ФИБ, имеющая отношение к рассматриваемой проблеме, состоит в том, что в нем находят отражение на все фазы кругооборота оборотного капитала. Имеется в виду формирование запасов и других элементов оборотных активов, обособление и выделение из выручки от продаж средств, которые направляются на возобновление запасов для обеспечения непрерывности производственного процесса. Это вполне оправдано, ибо разработка ФИБ предназначена для решения других задач и отражение в нем такой информации в полном объеме нецелесообразно, а в методическом плане труднореализуемо. Исходя из методологии построения ФИБ в нем должно аккумулироваться не движение общего объема оборотных активов, а лишь влияние внешних по отношению к нему факторов, которые отражаются в терминах притока и оттока денежных средств.

Вполне логично, что размер авансированных средств, необходимых для образования оборотных активов в стартовом периоде, фиксируется во II разделе ФИБ в форме оттока в увязке с источниками финансирования, которые отражены в III разделе. Согласно принципам построения ФИБ, в этом разделе должно найти отражение высвобождение излишних активов на завершающей фазе оборота оборотного капитала, если это предусмотрено при обосновании инвестиционного проекта иобязательно во всех случаях в конце жизненного цикла проекта. • На практике такой подход упускается из виду. Между тем учет этого требования является не только условием последовательного отражения закономерностей оборота оборотного капитала и принципов функционирования рыночного хозяйственного механизма в методике расчета ФИБ. Он должен быть также использован для обоснования тех процедур, которые позволяют решить проблему объективной оценки влияния объема оборотного капитала на уровень экономической эффективности.

Таким образом, при последовательном отражении закономерностей оборота оборотного капитала во II разделе ФИБ появятся притоки от реализации излишних активов, а в конце жизненного цикла — все высвобожденные оборотные активы — притоки. Естественно, что это отразится и на суммарном сальдо трех потоков.

Исходя из положения о роли авансированного капитала в формировании экономической эффективности инвестиций авансированная величина собственного капитала не имеет прямого отношения к эффективности. Поэтому при расчете показателя участия акционерного капитала в эффективности по проекту суммарное сальдо трех потоков должно быть скорректировано на сумму собственного капитала, направленного на финансирование прироста оборотных активов. В методическом плане все процедуры, связанные с решением этой важной проблемы, проводятся точно так же, как и при расчете влияния собственного капитала, направленного на финансирование основного капитала в процессе оценки эффективности.

Дата добавления: 2017-01-29; просмотров: 2280;