Система показателей рентабельности

Показатели рентабельности характеризуют эффективность работы в целом, а также доходность различных направлений деятельности (производственной, предпринимательской, инвестиционной). Рентабельность более полно отражает окончательные результаты хозяйствования, поскольку показатель рассчитывается соотношением эффекта с наличными или используемыми ресурсами.

Все показатели рентабельности можно объединить в следующие группы.

1. Показатели, рассчитанные исходя из затрат от различных видов деятельности (рентабельность продукции, рентабельность операционной деятельности, рентабельность инвестиционной деятельности, отдельных инвестиционных проектов, рентабельность обычной деятельности).

2. Показатели прибыльности продаж (валовая рентабельность продаж, чистая рентабельность продаж).

3. Показатели, рассчитанные исходя из имеющихся ресурсов (эффективность использования ресурсов). Например, рентабельность совокупных активов или общая рентабельность, рентабельность операционного капитала, рентабельность основного капитала, рентабельность оборотного капитала, рентабельность собственного капитала.

Одним из главных показателей эффективности основной деятельности является рентабельность продукции. Она показывает, сколько приходится прибыли с каждого рубля, затраченного на производство и реализацию продукции. Может рассчитываться в целом по предприятию, а также по отдельным сегментам деятельности и видам продукции.

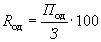

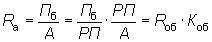

Рентабельность продукции (Rп ) исчисляется путем отношения прибыли от реализации к сумме затрат на реализованную продукцию:

.

.

Рентабельность операционной деятельности (окупаемость издержек) рассчитывается в целом по предприятию как отношение прибыли от операционной деятельности до выплаты процентов и налогов (Под ) к общей сумме затрат по операционной деятельности:

.

.

Рентабельность операционной деятельности показывает, сколько прибыли предприятие имеет с каждого рубля, затраченного на производство и реализацию продукции. Служит характеристикой эффективности управления и правильности выбранной стратегии.

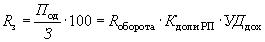

Детерминированную модель зависимости можно представить в следующем виде:

.

.

Также можно рассчитать и другие влияющие факторы, выразив взаимосвязь следующей формулой:

,

,

где МЗ — материальные затраты;

ТЗ — трудовые затраты;

АЗ — амортизационные отчисления;

ПрЗ — прочие затраты.

Методом цепных подстановок рассчитывается влияние всех видов затрат на рентабельность.

Рентабельность инвестиционных проектов определяется отношением полученной или ожидаемой суммы прибыли от инвестиционной деятельности к сумме инвестиционных затрат.

.

.

Показатель рентабельности инвестиций рассматривается в зарубежной практике финансового анализа как способ оценки «мастерства» управления инвестициями.

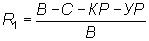

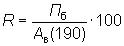

Рентабельность продаж показывает, какую прибыль получает предприятие с каждого рубля реализованной продукции. Характеризует эффективность производственной и коммерческой деятельности. Рассчитывается в целом по предприятию и отдельным видам продукции:

.

.

Рентабельность продаж для целей факторного исследования можно представить в виде следующей модели:

,

,

где С — себестоимость;

КР — коммерческие расходы;

УР — управленческие расходы.

Из этой факторной модели следует, что на рентабельность продаж влияют те же факторы, которые влияют на прибыль от реализации. Чтобы определить, как каждый фактор повлиял на рентабельность продаж, необходимо воспользоваться методом цепных подстановок.

Эффективность использования имеющихся ресурсов оценивается, прежде всего, при помощи показателей рентабельности, которые характеризуют доходность вложенных финансовых средств в имущество организации, в собственный капитал.

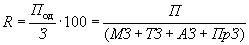

Самый общий показатель, отвечающий на вопрос, сколько прибыли организация получает в расчете на рубль своего имущества, — рентабельность совокупных активов (экономическая рентабельность):

.

.

Экономическая рентабельность рассчитывается как отношение общей суммы брутто-прибыли от обычной деятельности до выплаты процентов и налогов к среднегодовой величине всех активов.

Более углубленный анализ рентабельности активов проводится при помощи моделирования и одного из приемов детерминированного факторного анализа:

,

,

где Rоб — рентабельность оборота;

Коб — коэффициент оборачиваемости активов.

Это модель Дюпона, которая дает возможность определить, за счет чего изменилась рентабельность и какой из показателей изменяется сильнее и быстрее.

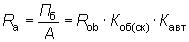

Трехфакторная модель Дюпона имеет следующий вид:

,

,

где Rob — рентабельность оборота;

Коб (СК) — коэффициент оборачиваемости собственного капитала;

Кавт — коэффициент автономии.

Фондорентабельность — это следующий показатель, который характеризует эффективность использования основных средств и прочих внеоборотных активов, или сколько прибыли приходится в расчете на 1 рубль внеоборотных активов:

.

.

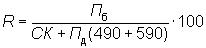

Рентабельность заемного капитала рассчитывается по формуле:

.

.

Для оценки влияния факторов на изменение рентабельности заемного капитала предлагается следующая многофакторная мультипликативная модель с использованием множителей:

,

,

где СК — собственный капитал (490 строка баланса);

Пд — долгосрочные пассивы (590 строка баланса).

Данная рентабельность перманентного капитала показывает эффективность использования капитала, вложенного в деятельность организации на длительный срок.

Дата добавления: 2016-12-08; просмотров: 1854;