Вопрос. Налоговая политика государства.

Для рассмотрения налоговой политики государства, даже в самом общем виде, необходимо ввести понятия налоговой базы и налоговой ставки. Налоговая база – это сумма денежных доходов или имущества, подлежащая налогообложению. Налоговая ставка – процент от налоговой базы, изымаемый в качестве налога того или иного вида.

Выделяют следующие виды налогообложения:

- пропорциональное, при котором налоговая ставка составляет неизменный процент от налоговой базы;

- прогрессивное, при котором налоговая ставка растет по мере увеличения налоговой базы;

- приростно-прогрессивное, при котором налог по более высокой ставке взимается не со всей суммы дохода/стоимости имущества, а с его прироста;

- регрессивное налогообложение, при котором налоговая ставка снижается по мере увеличения налоговой базы.

Государство, для которого налоги являются основным источником доходов бюджета, должно тщательно выбирать налоговые ставки и налоговые базы различных налогов. Если налоговые ставки или базы слишком малы, то в федеральный бюджет поступает мало средств, в результате уменьшаются возможности влияния государства на экономику. Если же налоговые ставки/базы слишком велики, то это приводит к снижению деловой активности (снижению совокупного спроса, производства и, следовательно, совокупного предложения товаров, безработице, снижению доходов населения и бизнес-сектора) и, следовательно, опять же к уменьшению налоговых поступлений в бюджет.

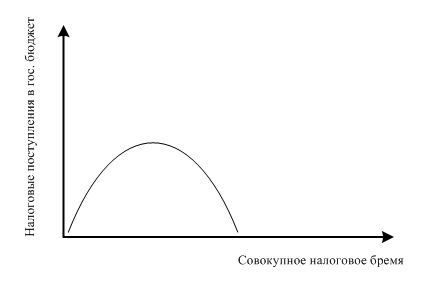

Таким образом, перед государством стоит очень сложная задача – установить такие налоговые ставки и налоговые базы различных налогов, чтобы, с одной стороны, обеспечить приток средств в государственный бюджет, а с другой стороны, - высокую деловую активность в стране. Американский экономист Лаффер (советник Р. Рейгана при проведении налоговой реформы) доказал, что если по оси абсцисс отложить совокупную налоговую ставку (процент от доходов, изымаемый при уплате всех видов налогов), а по оси ординат – налоговые поступления в бюджет, то связь между ними будет иметь вид параболы, которая получила название кривой Лаффера (см. рис. 13).

Рис. 13. Кривая Лаффера.

| Налоговые поступления в бюджет |

Кривая Лаффера показывает, что при повышении налоговых ставок до определенной величины (вершина параболы - в среднем, от 40 до 60% налоговой базы), происходит рост налоговых поступлений в бюджет. Однако при дальнейшем увеличении налоговых ставок наблюдается снижение налоговых поступлений в бюджет из-за утаивания налогов или перерегистрации юридических лиц в налоговых гаванях (оффшорах) – странах или регионах с хорошим налоговым климатом, то есть с низким налоговым бременем. Более того, если совокупная налоговая ставка (которая также называется совокупным налоговым бременем и исчисляется в процентах от суммы доходов физических и юридических лиц в стране) превышает 40 – 60%, то это чревато не только снижением доходов госбюджета, но и стагфляцией – одновременно наблюдающимися спадом производства и инфляцией.

Для того чтобы обеспечить приток средств в государственный бюджет и не подорвать основы экономического роста, налоговая политика должна соответствовать следующим требованиям:

1. Налоговые ставки на доходы юридических лиц должны быть минимальными.

2. Налоговые ставки должны соответствовать целям, которые ставит государство в экономической сфере.

3. Государство не должно допускать двойного налогообложения, при котором один и тот же доход подвергается налогообложению дважды или даже более. Например, возможна ситуация, при которой юридическое лицо получает доход, платит с него налог, затем платит налог на прибыль (которая является частью дохода юрлица); затем из прибыли (допустим, это юрлицо – АО) АО выплачивает дивиденды акционерам (которые должны заплатит налог на доход физлица). Здесь один и тот же доход (правда, с каждым разом все в меньшей части) трижды подвергается налогообложению. Чаще всего двойное налогообложение сводят к налогообложению одного и того же дохода разными странами, однако это зауженная трактовка данного явления. И если двойного налогообложения второго типа стараются избегать, заключая международные соглашения об исключении двойного налогообложения, то двойное налогообложение в широкой трактовке встречается часто.

4. Должно быть минимизировано вмешательство в частную жизнь и/или бизнес налогоплательщика.

5. Налоговая система должна быть простой и ясной.

Лекция по теме «Денежная система».

Вопросы:

1. Сущность, функции и свойства денег.

2. Эволюция денежных систем.

Дата добавления: 2016-10-17; просмотров: 670;