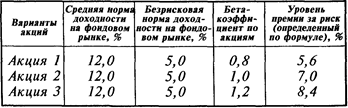

Расчет необходимого уровня премии за риск по трем акциям

Результаты расчета показывают, что уровень премии за риск возрастает пропорционально росту бета-коэффициента, т е уровня систематического риска.

2 При определении необходимой суммы премии за риск используется следующая формула

RPs = SI x RРn ,

где RPs— сумма премии за риск по конкретному финансовому (фондовому) инструменту в настоящей стоимости,

SI—стоимость (котируемая цена) конкретного финансового (фондового) инструмента;

RРn— уровень премии за риск по конкретному финансовому (фондовому) инструменту, выраженный десятичной дробью

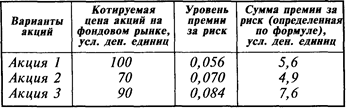

Пример: Исходя из котируемой цены трех акций на фондовом рынке и результатов расчета уровня премии за риск по ним (см. предыдущий пример) определить сумму этой премии по каждой акции Исходные данные и результаты расчета представлены в табл 3 6.

3. При определении (необходимого) общего уровня доходности финансовых операций с учетом фактора риска используется следующая формула

RDn = Аn + RPn ,

где RDn—общий уровень доходности по конкретному финансовому (фондовому) инструменту с учетом фактора риска;

An — безрисковая норма доходности на финансовом рынке,

RPn— уровень премии за риск по конкретному финансовому (фондовому) инструменту

Таблица 3 6

Расчет необходимой суммы премии за риск по трем акциям

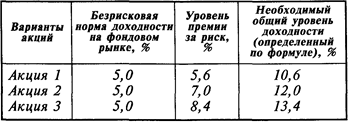

Пример: Следует рассчитать необходимый общий уровень доходности по трем видам акций Исходные данные и результаты расчета приведены в табл 3 7.

Таблица 3 7

Расчет необходимого общего уровня доходности по трем акциям

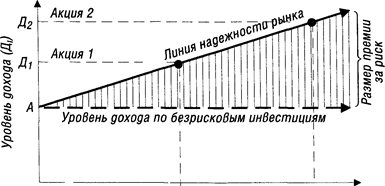

Изложенный выше методический инструментарий формирования необходимого уровня доходности финансовых операций с учетом фактора риска построен на "Ценовой Модели Капитальных Активов", разработанной Г. Марковицем и У. Шарпом (за разработку этой Модели они были удостоены в 1990 году Нобелевской премии). Графическую интерпретацию этой Модели составляет график "Линии надежности рынка "(рис. 3 12.).

Отдельные точки на "Линии надежности рынка" показывают необходимый уровень доходности по ценной бумаге (с учетом премии за риск) в зависимости от уровня систематического риска по ней, измеряемого бета-коэффициентом

Уровень систематического риска (β)

Рисунок 3.12. График „Линии надежности рынка".

III Методический инструментарий оценки стоимости денежных средств с учетом фактора риска дает возможность осуществлять расчеты как будущей, так и настоящей их стоимости с обеспечением необходимого уровня премии за риск.

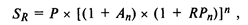

1. При оценке будущей стоимости денежных средств с учетом фактора риска используется следующая формула

где SR— будущая стоимость вклада (денежных средств), учитывающая фактор риска;

Р— первоначальная сумма вклада;

Аn —безрисковая норма доходности на финансовом рынке, выраженная десятичной дробью;

RPn — уровень премии за риск по конкретному финансовому инструменту (финансовой операции), выраженный десятичной дробью;

п — количество интервалов, по которым осуществляется каждый конкретный платеж, в общем обусловленном периоде времени.

Пример: Необходимо определить будущую стоимость вклада с учетом фактора риска при следующих условиях:

первоначальная сумма вклада составляет 1000 усл. ден. ед.;

безрисковая норма доходности на финансовом рынке составляет 5%;

уровень премии за риск определен в размере 7%;

общий период размещения вклада составляет 3 года при начислении процента один раз в год.

Подставляя эти показатели в вышеприведенную формулу, получим:

будущая стоимость вклада, учитывающая фактор риска = = 1000 х [(I + 0,05) х (1 + 0,07)]3 = 1418 усл. ден. ед.

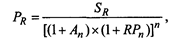

2. При оценке настоящей стоимости денежных средств с учетом фактора риска используется следующая формула:

где РR — настоящая стоимость вклада (денежных средств), учитывающая фактор риска;

SR — ожидаемая будущая стоимость вклада (денежных средств);

An — безрисковая норма доходности на финансовом рынке, выраженная десятичной дробью;

RPn—уровень премии за риск по конкретному финансовому инструменту (финансовой операции), выраженный десятичной дробью;

п — количество интервалов, по которым осуществляется каждый конкретный платеж, в общем обусловленном периоде времени.

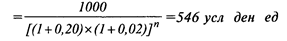

Пример: Необходимо определить настоящую стоимость денежных средств с учетом фактора риска при следующих условиях:

ожидаемая будущая стоимость денежных средств — 1000 усл. ден. ед.;

безрисковая норма доходности на финансовом рынке составляет 5%;

уровень премии за риск определен в размере 7%;

период дисконтирования составляет 3 года, а его интервал — 1 год.

Подставляя эти данные в вышеприведенную формулу, получим:

настоящая стоимость денежных средств с учетом

фактора риска =

Проведенный обзор показывает, что методический инструментарий учета фактора риска в управлении финансовой деятельностью предприятия является довольно обширным и позволяет решать многообразные задачи в этой сфере финансового менеджмента. Более глубокое изложение вопросов управления финансовыми рисками рассматривается в специальном разделе.

КОНЦЕПЦИЯ И МЕТОДИЧЕСКИЙ ИНСТРУМЕНТАРИЙ УЧЕТА ФАКТОРА ЛИКВИДНОСТИ

Финансовый менеджмент тесно связан с категорией ликвидности, которая применительно к теории управления финансовой деятельностью имеет ряд аспектов. В экономической литературе по проблеме финансового менеджмента выделяют обычно понятия ликвидности предприятия (возможность его быстрой реализации при банкротстве или самоликвидации), ликвидности активов (обеспечивающую текущую платежеспособность предприятия) и ликвидности намечаемых объектов инвестирования (обеспечивающую потенциальную возможность быстрого реинвестирования капитала при изменившейся конъюнктуре финансового рынка).

Первые два вида ликвидности имеют дело с безальтернативными вариантами объектов этой ликвидности (уже сформированными целостным имущественным комплексом или отдельными видами активов), в то время как третий вид ликвидности связан с выбором альтернативных объектов, обеспечивающим различный уровень эффективности намечаемых финансовых операций. Эта альтернативность управленческих решений определяет необходимость постоянного учета фактора ликвидности при осуществлении инвестиционных операций.

Ликвидность объектов инвестирования оказывает существенное влияние на уровень доходности соответствующих финансовых операций. Чем ниже ликвидность отдельных объектов (инструментов) инвестирования, тем соответственно выше должен быть необходимый уровень доходности по ним, обеспечивающий возмещение финансовых потерь, связанных с предстоящей высокой продолжительностью их реализации при реинвестировании капитала. Взаимосвязь этих показателей носит обратный характер и формирует шкалу "доходность — ликвидность", определяющую количественные пропорции их уровней в процессе осуществления финансовых операций, связанных с инвестированием капитала. Таким образом, фактор ликвидности является объективным фактором, обусловливающим выбор управленческих решений по формированию уровня доходности соответствующих финансовых операций.

Концепция оценки фактора ликвидности состоит в объективной оценке ее уровня по намечаемым объектам инвестирования с целью обеспечения необходимого уровня Доходности по ним, возмещающего возможное замедление Денежного оборота при реинвестировании капитала.

Формирование методического инструментария учета фактора ликвидности в процессе финансового менеджмента требует предварительного рассмотрения ряда базовых понятий, основными из которых являются следующие:

ЛИКВИДНОСТЬ — способность отдельных видов имущественных ценностей быть быстро конверсируемыми в денежную форму без потери своей текущей стоимости в условиях сложившейся конъюнктуры рынка. Такое понятие ликвидности характеризует ее как функцию времени (периода возможной продажи) и риска (возможной потери стоимости имущества при срочной его продаже).

ЛИКВИДНОСТЬ ИНВЕСТИЦИЙ - характеристика объектов инвестирования (как реальных, так и финансовых) по их способности быть реализованными в течение короткого периода времени без потери своей реальной рыночной стоимости при изменении ранее принятых инвестиционных решений и необходимости реинвестирования капитала.

ЛИКВИДНОСТЬ ИНДИВИДУАЛЬНЫХ ОБЪЕКТОВ ИНВЕСТИРОВАНИЯ — характеристика ликвидности применительно к отдельным конкретным объектам (инструментам) инвестирования.

ЛИКВИДНОСТЬ ИНВЕСТИЦИОННОГО ПОРТФЕЛЯ - общая характеристика ликвидности по всей сформированной совокупности инвестиционных объектов (инструментов инвестирования).

УРОВЕНЬ ЛИКВИДНОСТИ ИНВЕСТИЦИЙ - показатель характеризующий возможную скорость реализации объектов (инструментов) инвестирования по их реальной рыночной стоимости.

АБСОЛЮТНАЯ ЛИКВИДНОСТЬ ИНВЕСТИЦИЙ - характеристика срочноликвидных инвестиций, которые могут быть конверсированы в денежную форму в технически обусловленный срок их реализации (обычно до 7 дней). Примером инвестиций с абсолютной ликвидностью являются депозитные вклады до востребования, размещенные в наиболее надежных коммерческих банках; высоко котируемые на фондовом рынке государственные краткосрочные облигации с высокой ставкой доходности и т.п.

СООТНОШЕНИЕ УРОВНЯ ДОХОДНОСТИ И ЛИКВИДНОСТИ ИНВЕСТИЦИЙ - одна из основных базовых концепций финансового менеджмента, определяемая обратной взаимосвязью этих двух показателей. В соответствии с этой концепцией снижение уровня ликвидности инвестиций должно сопровождаться при прочих равных условиях повышением необходимого уровня их доходности.

ПРЕМИЯ ЗА ЛИКВИДНОСТЬ — дополнительный доход, выплачиваемый инвестору, с целью возмещения риска возможных финансовых потерь, связанных с низкой ликвидностью объектов (инструментов) инвестирования.

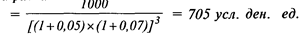

Методический инструментарий учета фактора ликвидности, формируемый на основе рассмотренных базовых понятий этой категории, позволяет решать основной круг задач, определяемых при подготовке соответствующих инвестиционных решений в процессе финансового менеджмента. Дифференциация этого методического инструментария отражает следующую систематизацию задач учета фактора ликвидности в процессе управления финансовой деятельностью предприятия (рис. 3.13.).

I. Методический инструментарий оценки уровня ликвидности инвестиций обеспечивает осуществление такой оценки в абсолютных и относительных показателях.

1. Основным абсолютным показателем оценки ликвидности является общий период возможной реализации соответствующего объекта (инструмента) инвестирования. Он рассчитывается по следующей формуле:

ОПл == ПКв - ПКа

где ОПл — общий период ликвидности конкретного объекта (инструмента) инвестирования, в днях;

ПКв—возможный период конверсии конкретного объекта (инструмента) инвестирования в денежные средства, в днях;

ПКа—технический период конверсии инвестиций с абсолютной ликвидностью в денежные средства, принимаемый обычно за 7 дней.

2. Основным относительным показателем оценки уровня ликвидности инвестиции является коэффициент их ликвидности, определяемый по формуле:

где КЛи — коэффициент ликвидности инвестиций;

ПКа — технический период конверсии инвестиций с абсолютной ликвидностью в денежные средства, принимаемый обычно за 7 дней;

ПКв—возможный период конверсии конкретного объекта (инструмента) инвестирования в денежные средства, в днях.

Пример: Рассчитать абсолютный и относительный показатели ликвидности инвестиций при условии возможной реализации рассматриваемого инструмента инвестирования в течение 35 дней.

а) Общий период ликвидности = 35 — 7 = 28 дней.

б) Коэффициент ликвидности == 7 / 35 = 0,2.

II. Методический инструментарий формирования необходимого уровня доходности инвестиционных операций с учетом фактора ликвидности основан на взаимозависимости этих показателей, определяющих шкалу "доходность — ликвидность".

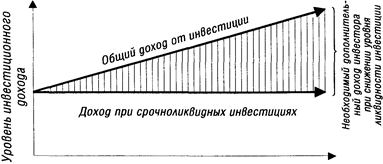

Экономическое поведение инвестора направлено на подбор высоколиквидных объектов инвестирования при прочих равных условиях, так как это обеспечивает ему большую возможность для маневра финансовыми ресурсами в процессе управления инвестиционным портфелем. Для того, чтобы инвестор был заинтересован в выборе средне- и низколиквидных объектов инвестирования, он должен получить определенные стимулы в виде дополнительного инвестиционного дохода. Чем ниже уровень (коэффициент) ликвидности объекта инвестирования, тем выше должен быть размер инвестиционного дохода или премия за ликвидность. Графически эта зависимость представлена рис. 3.14.

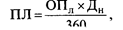

1 Определение необходимого уровня премии за ликвидность осуществляется по следующей формуле:

где ПЛ — необходимый уровень премии за ликвидность, в процентах;

ОПл — общий период ликвидности конкретного объекта (инструмента) инвестирования, в днях;

Дн —- средняя годовая норма доходности по инвестиционным объектам (инструментам) с абсолютной ликвидностью, в процентах.

Продолжительность реализации инвестиционного объекта на рынке

Рисунок 3.14. Зависимость дополнительного и общего дохода по объектам инвестирования от уровня их ликвидности.

2 Определение необходимого общего уровня доходности с учетом фактора ликвидности осуществляется по следующей формуле:

ДЛн=Дн + ПЛ,

где ДЛн — необходимый общий уровень доходности с учетом фактора ликвидности, в процентах;

Дн — средняя годовая норма доходности по инвестиционным объектам (инструментам) с абсолютной ликвидностью, в процентах;

ПЛ — необходимый уровень премии за ликвидность, в процентах.

Пример: Определить необходимый уровень премии за ликвидность и необходимый общий уровень доходности с учетом фактора ликвидности при следующих условиях:

общий период ликвидности конкретного инструмента инвестирования составляет 30 дней;

среднегодовая норма доходности по инвестиционным инструментам с абсолютной ликвидностью составляет 20%.

Необходимый уровень премии за ликвидность = 30 х 20 / 360 = 1,7 %

Необходимый общий уровень доходности с учетом фактора ликвидности = 20 + 1,7 = 21,7%.

III. Методический инструментарий оценки стоимости денежных средств с учетом фактора ликвидности позволяет формировать сравнимые инвестиционные потоки, обеспечивающие необходимый уровень премии за ликвидность

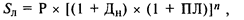

1. При оценке будущей стоимости денежных средств с учетом фактора ликвидности используется следующая формула

где Sл — будущая стоимость вклада (денежных средств), учитывающая фактор ликвидности;

Р — средняя годовая норма доходности по инвестиционным проектам (инструментам) с абсолютной ликвидностью, выраженная десятичной дробью;

ПЛ — необходимый уровень премии за ликвидность,

выраженный десятичной дробью,

п — количество интервалов, по которым осуществляется каждый конкретный платеж, в общем обусловленном периоде времени

Пример: Необходимо определить будущую стоимость инструмента инвестирования с учетом фактора ликвидности при следующих условиях:

стоимость приобретения инструмента инвестирования составляет 1000 усл. ден ед. средняя годовая норма доходности по инвестиционным инструментам с абсолютной ликвидностью составляет 20%;

необходимый уровень премии за ликвидность определен по рассматриваемому инструменту инвестирования в размере 2%;

общий период намечаемого использования данного инструмента инвестирования составляет 2 года при предусматриваемых выплатах текущего дохода по нему один раз в год

Подставляя эти показатели в вышеприведенную формулу, получим.

будущая стоимость инструмента инвестирования, учитывающая фактор ликвидности = =1000 х [(1 + 0,20) х (1 + 0,02)]2 =1498 уел ден. ед.

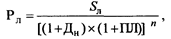

2. При оценке настоящей стоимости денежных средств с учетом фактора ликвидности используется следующая формула:

где Рл — настоящая стоимость вклада (денежных средств), учитывающая фактор ликвидности,

Sл — ожидаемая будущая стоимость вклада (денежных средств),

Дн — среднегодовая норма доходности по инвестиционным проектам (инструментам) с абсолютной ликвидностью, выраженная десятичной дробью,

ПЛ — необходимый уровень премии за ликвидность,

выраженный десятичной дробью,

п — количество интервалов, по которым осуществляется каждый конкретный платеж, в общем обусловленном периоде времени

Пример: Необходимо определить настоящую стоимость денежных средств с учетом фактора ликвидности при следующих условиях ожидаемая будущая стоимость по данному инструменту инвестирования — 1000 уел ден ед , среднегодовая норма доходности по инвестиционным инструментам с абсолютной ликвидностью составляет 20%;

необходимый уровень премии за ликвидность определен по данному инструменту инвестирования в размере 2%, общий период намечаемого использования данного инструмента инвестирования составляет 3 года при предусматриваемых выплатах текущего дохода по нему один раз в год

Подставляя эти значения в вышеприведенную формулу, получим

настоящая стоимость инструмента инвестирования, учитывающая фактор ликвидности =

Выше был рассмотрен методический инструментарий вычислений, наиболее широко используемый в современной практике финансового менеджмента Методический инструментарий расчетов отдельных специальных показателей рассматривается в последующих разделах.

Дата добавления: 2016-09-20; просмотров: 6057;