Особенности налогообложения сделок с ценными бумагами

Основной целью инвестора на рынке ценных бумаг является получение прибыли (дохода). С полученных доходов налогоплательщики обязаны уплатить налоги. Порядок уплаты налогов зависит от категории налогоплательщиков. Налоговый кодекс РФ разделяет налогоплательщиков на физических лиц и организации.

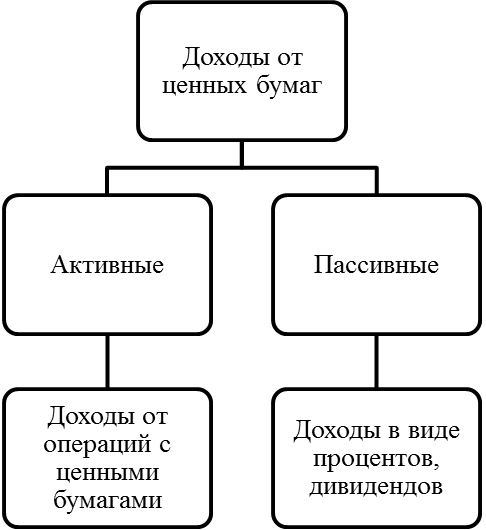

Налогоплательщики – физические лица уплачивают налог на доходы физических лиц, порядок расчета которого установлен главой 23 Налогового кодекса РФ. Доходы физического лица от операций с ценными бумагами можно разделить на активные и пассивные.

Рисунок 37. Виды доходов от операций с ценными бумагами

Активнымиявляются доходы от операций с ценными бумагами, например, купли-продажи ценных бумаг. Порядок обложения таких доходов установлен ст. 214.1, 214.3, 214.4 НК РФ. Для определения налоговой базы необходимо рассчитать финансовый результат, то есть разницу между доходами и расходами от сделки с ценными бумагами.

Например, инвестор приобрел ценные бумаги на сумму 100 тыс. руб., а позже продал этот пакет за 120 тыс. руб. Финансовый результат представляет собой разницу в 20 тыс. руб. (120 тыс. – 100 тыс. ). Ставка налога на доходы для резидента составляет 13%, для нерезидентов – 30 %. Налог на доходы физического лица – резидента в этом случае составит 2,6 тыс. руб. (20 х 0,13), а для нерезидента – 6 тыс. руб. (20 х 0,3).

К пассивным доходам относятся дивиденды и проценты. Если физическое лицо получает дивиденды от российской организации, то налог также составляет 13%, при этом расчет налога и его удержание осуществляет налоговый агент (брокер, управляющая компания, организация, которая выплачивает дивиденды). Например, налогоплательщику, владельцу пакета акций ПАО «Газпром» начислены дивиденды в сумме 100 тыс. руб. ПАО «Газпром» выполняет функцию налогового агента, удерживает из доходов налогоплательщика 13% (13 тыс. руб.) и выплачивает 87 тыс. руб. с учетом удержанного налога.

В целях стимулирования вложений средств физических лиц в ценные бумаги государство предоставляет налоговые льготы по налогу на доходы физических лиц. Для того, чтобы воспользоваться такой льготой, необходимо открыть индивидуальный инвестиционный счет. Ст. 10.3 закона «О рынке ценных бумаг» определяетиндивидуальный инвестиционный счеткак «счет внутреннего учета, который предназначен для обособленного учета денежных средств, ценных бумаг клиента — физического лица, обязательств по договорам, заключенным за счет указанного клиента. Этот счет может открывать и вести брокерская или управляющая компания.

Порядок предоставления налоговых вычетов для владельцев счетов определен ст. 219.1 НК РФ «Инвестиционные налоговые вычеты». Физическое лицо, открывшее ИИС, имеет право на получение льготы по одному из видов налоговых инвестиционных вычетов, которые определены в статье 219.1 НК РФ. Индивидуальный инвестиционный счет имеет следующие особенности:

- ИИС может открывать только физическое лицо, которое является налогоплательщиком в РФ (в том числе, это может быть налогоплательщик-нерезидент).

- физическое лицо может открывать на свое имя только один ИИС. При заключении договора он должен в письменном виде подтвердить, что у него нет других договоров на ведение ИИС (или, если он есть, он обязуется его расторгнуть в течение одного месяца).

- инвестор имеет право воспользоваться по своему выбору только одним видом налогового вычета.

- инвестор может зачислять на ИИС денежные средства только в российской валюте (рублях) и только с банковского счета лица, открывшего на свое имя ИИС.

Минимальный период действия индивидуального инвестиционного счета –3 года. При выводе денежных средств раньше этого срока договор об ИИС автоматически расторгается, счет закрывается, а средства передаются на обычный брокерский счет. Частичный вывод средств невозможен. Сумма перечисленных средств на ИИС не должна быть больше 400000 рублей в год. Налогоплательщик может получить льготу только по одному из двух вариантов использования ИИС.

Первый вариант. Чтобы воспользоваться налоговой льготой по данному типу в размере 13% от суммы введенных средств, необходимо перечислить на ИИС денежные средства. Эта категория инвесторов может уменьшить налоговую базу за счет внесения денежных средств на ИИС в налоговом периоде.

Для начала инвестор должен внести на ИИС, открытый у управляющей компании или брокера, денежные средства в любой сумме, но в пределах 400000 тысяч рублей. Если сумма будет превышать установленный размер, льгота в любом случае будет распространяться только на 400 тысяч рублей.

При этом можно просто хранить эти деньги, получая ежегодные вычеты и не совершая каких-либо сделок, а после 3-х лет забрать накопленные средства. Можно купить на фондовом рынке на эти деньги любые бумаги, используя какие-либо низкорисковые стратегии, то есть вложить эти денежные средства и получить небольшую доходность, практически ничем не рискуя. Например, можно приобрести государственные облигации или использовать дивидендные стратегии при покупке акций.

В результате можно гарантировано получить доход: 13% (налоговый вычет в зависимости от внесенной суммы на счет) + облигационная ставка (ставка по купону). В этом случае инвестору нужно будет самостоятельно заполнить форму 3-НДФЛ, представить справку от брокера о наличии ИИС и внесенной на него сумме и заявление с банковскими реквизитами для перечисления средств. После проведения камеральной проверки на банковский счет владельца ИИС от государства поступят средства в размере 13% от внесенной на ИИС суммы.

Например, инвестор в 2015 г. внес на ИИС 150 тысяч рублей. В 2016 году он подает декларацию по итогам налогового периода и получает налоговый вычет 13% (19500 рублей). Это возможно только при условии, что в указанном налоговом периоде с его доходов была удержана сумма в виде НДФЛ, не меньше, чем размер вычета. То есть владелец индивидуального инвестиционного счета должен был заплатить налог в сумме не меньше, чем 19500 рублей. По этому типу ИИС обращаться за налоговым вычетом можно каждый год, но только если счет ежегодно пополняется. Если каждый год пополнять счет на 400 тысяч рублей, то возврат за три года составит сумму 156 тысяч рублей.

Второй вариант. Этот вариант предусмотрен п. 3 ст. 219.1 НК РФ. Данный вычет предоставляется в сумме доходов, полученных по операциям, учитываемым на индивидуальном инвестиционном счете. Он в большей степени подходи тем инвесторам, которые совершают активные сделки купли-продажи. Через 3 года можно закрыть ИИС и получить доход, полностью освобожденный от НДФЛ.

Индивидуальный инвестиционный счет можно рассматривать:

- как альтернативу банковскому депозиту;

- как способ диверсифицировать свою личную (семейную) сберегательную финансовую политику, так как это гарантированная государством возможность получать налоговый вычет в размере средств, внесенных на ИИС;

- как один из инструментов инвестирования в будущее – накопление средств на пенсию, на приобретение недвижимости, на обучение;

Из недостатков ИИС, например, по сравнению с банковскими депозитами можно отметить долгосрочный период инвестирования (от 3 лет и больше) и отсутствие страхования, то есть рыночный риск полностью лежит на инвесторе.

Введение инвестиционных счетов в России основано на положительном опыте других стран. Например, в США и Канаде около 40% населения пользуются индивидуальными инвестиционными счетами (в США – с 1974 года, в Канаде – с 2009 года). В Великобритании более 50% населения участвуют в таком способе накоплений средств с 1999 года.

Налогоплательщики- организации также могут получать активные и пассивные доходы от ценных бумаг. По данным доходам уплачивается налог на прибыль в соответствии с главой 25 Налогового кодекса РФ. Налоговые ставки и особенности исчисления налога представлены в таблице

Таблица 17. Особенности обложения доходов от операций с ценными бумагами налогом на прибыль (для российских организаций)

| Вид доходов | Налоговая база | Налоговая ставка | Статья НК РФ |

| Доходы от сделок с ценными бумагами | Разница между доходами и расходами по сделке | Пп. 2 п. 3 ст. 284 НК РФ | |

| Доходы в виде процентов по государственным ценным бумагам, выпущенным после 1 января 2007 г. | Сумма полученных процентов | Пп. 1 п. 3 ст. 284 НК РФ | |

| Доходы в виде дивидендов | Сумма полученных дивидендов | Пп. 2 п. 3 ст. 284 НК РФ |

Рассмотрим пример. Коммерческий банк в начале года приобрел пакет акций на сумму 1 млн. руб., который в конце года был продан за 1,2 млн. руб. Кроме того, по данным акциям был получен дивидендный доход в сумме 100 тыс. руб. В данном случае налог на прибыль рассчитывается следующим образом.

Налог на прибыль = (1 200 000 – 1 000 000) х 0,2+100 000 х 0,13=53 тыс. руб.

Таким образом, действующее налоговое законодательство в качестве основного объекта налогообложения операций с ценными бумагами выделяет доход, который может быть активным или пассивным. По активным операциям налог исчисляется с финансового результата (разницы между доходами и расходами). Пассивные доходы представляют собой проценты или дивиденды. Ставки налога по пассивным доходам ниже, чем по активным, но налоговой базой является вся сумма полученных доходов. В целях стимулирования вложения средств в ценные бумаги государство предоставляет налогоплательщикам налоговые льготы.

Контрольные вопросы

1. Что такое эмиссия ценных бумаг? Для чего она проводится?

2. Какие нормативные акты регулируют порядок эмиссии ценных бумаг?

3. Из каких этапов состоит процедура эмиссии?

4. Какие сделки заключаются с ценными бумагами на бирже?

5. В чем заключается сущность фьючерсных сделок?

6. Какие нормативные акты регулируют процедуру залога ценных бумаг?

7. Что такое марджин-колл?

8. Какие налоги обязано уплатить физическое лицо при совершении сделок с ценными бумагами?

9. Что такое индивидуальный инвестиционный счет?

10. Какие налоги обязана уплатить организация при совершении сделок с ценными бумагами?

+

Дата добавления: 2016-06-13; просмотров: 1110;