Биржевые сделки с ценными бумагами

Биржевые сделки на фондовом рынке – это действия сторон, направленные на получение биржевых ценностей, прибыли, страхования (хеджирования) биржевых рисков. Сделки являются основной правовой формой, в которой опосредуется обмен между участниками гражданского оборота. И в связи с этим особое значение приобретают те требования, которые предъявляет закон к действительности сделок. Порядок совершения сделок также определяется правилами, установленными на бирже. Согласно этим правилам сделки заключаются уполномоченными на совершение биржевых операций лицами и регистрируются. По юридической сущности биржевые сделки представляют собой традиционные двусторонние договоры купли-продажи, содержащие специфические условия (срок исполнения)

Процесс заключения биржевой сделки включает в себя следующие этапы:

- введение заявок в систему биржевой торговли;

- заключение сделки;

- сверка параметров сделки;

- взаиморасчеты (клиринг);

- исполнение сделки, т.е. осуществление денежного платежа и встречной передачи ценных бумаг

По времени исполнения различают кассовые и срочные сделки. Кассовые сделки– это сделки немедленного исполнения, расчеты по которым производят сразу после их заключения или в течение 2-3 дней. Срочные сделки – это сделки, которые имеют фиксированные сроки расчета, заключения и установления цены.

Широкое распространение на бирже также получили фьючерсные и опционные сделки. Фьючерсные контракты — обязательство купить или продать определенный актив (называемый базовым) в определенную дату в будущем по определенной цене. Фьючерсный контракт характеризуется тремя параметрами:

- строго определенным количеством базового актива, который продается или покупается;

- датой исполнения контракта или датой экспирации (expiration date);

- ценой, по которой продавец согласен продать, а покупатель купить.

Продающий фьючерсный контракт берет на себя обязательство продать в будущем определенное количество базового актива по цене, зафиксированной в момент совершения сделки, или получить разницу между ценой страйк и ценой фьючерса в момент экспирации. Покупающий, наоборот, берет на себя обязательство купить в будущем по строго определенной цене (цене страйк), фиксируемой в момент заключения сделки, то же самое (определенное) количество базового актива либо уплатить продавцу разницу между ценой страйк и ценой фьючерса в момент экспирации. В качестве посредника и гаранта исполнения сделки выступает биржа, которая берет с продавца и покупателя гарантийные депозиты, обеспечивающие исполнение ими своих обязательств.

В качестве базового актива могут использоваться:

- определенное количество акций (фьючерс на акции);

- фондовые индексы (индексный фьючерс);

- валюта (валютный фьючерс);

- товары различных групп, торгуемые на биржах (товарный фьючерс);

- процентные ставки (процентный фьючерс).

Из приведенного списка видно, что в качестве базового актива могут выступать лишь активы, торгуемые на биржевом рынке и поддающиеся стандартизации. Все фьючерсные контракты торгуются на определенных торговых площадках - срочных секциях товарных, фондовых или валютных бирж либо на специализированных биржах, торгующих фьючерсами. Это существенное отличие фьючерсного контракта от форвардного.

Фьючерсные контракты делятся на расчетные и поставочные. Поставочные фьючерсные контрактыдопускают физическую поставку актива (валюты - для валютных фьючерсов, акций - для фьючерсов по акциям, товаров - для товарных фьючерсов). По расчетным фьючерасам стороны по кончании установленного срока получают разницу между ценой заключения контракта (ценой страйк) и расчетной ценой в день экспирации, умноженную на количество имеющихся контрактов. Фьючерсы на индексы, поскольку индекс поставить невозможно, всегда являются расчетными.

Опционы (options) — это право купить или продать определенный актив (базовый актив) в будущем по определенной цене. Если фьючерс - это обязательство купить или продать базовый актив в будущем по определенной цене, независимо от сложившихся к моменту исполнения условий, то опцион - это выбор покупателя: реализовать купленное право или нет. Как и фьючерсы, опционы торгуются на биржевых площадках, как правило, в тех же секциях, где торгуются фьючерсы. Как и у фьючерсов, в спецификацию опционного контракта входит понятие базового актива. Список базовых активов для опционов сильно пересекается со списком базовых активов фьючерсов.

По способу исполнения опционы делятся на американские и европейские. Американские опционы могут быть исполнены в любой срок до даты экспирации, европейские - лишь в дату экспирации, т.е. в строго определенный день, называемый еще датой истечения срока действия опциона.

Опционы бывают двух типов: опционы колл (call options), вторые — опционы пут (put options). Покупатели опциона колл (иначе называемые держатели опциона) покупают право купить базовый актив в будущем по определенной цене, называемой ценой страйк. Соответственно продавцы опциона колл (иначе называемые подписчики опциона) продают покупателю это право за определенное денежное вознаграждение, называемое премией. В случае если покупатель решит реализовать свое право, то продавец обязан поставить ему базовый актив по заранее оговоренной цене и принять от покупателя деньги в уплату этого актива.

Покупатели опциона пут (держатели опциона пут) покупают право продать базовый актив в будущем по определенной цене страйк. Соответственно продавцы опциона пут (подписчики опциона) продают покупателю это право за выплачиваемую последними опционную премию. В случае если покупатель решит реализовать свое право, то подписчик опциона обязан принять у него базовый актив и выплатить за него оговоренную цену.

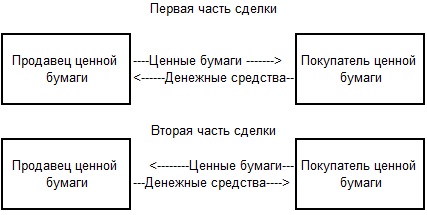

На бирже также могут заключаться сделки РЕПО. В соответствии со ст. 51.3 закона «О рынке ценных бумаг» договором репо признается договор, по которому одна сторона (продавец по договору репо) обязуется в срок, установленный этим договором, передать в собственность другой стороне (покупателю по договору репо) ценные бумаги, а покупатель по договору репо обязуется принять ценные бумаги и уплатить за них определенную денежную сумму (первая часть договора репо) и по которому покупатель по договору репо обязуется в срок, установленный этим договором, передать ценные бумаги в собственность продавца по договору репо, а продавец по договору репо обязуется принять ценные бумаги и уплатить за них определенную денежную сумму (вторая часть договора репо).

Рисунок 34. Схема договора РЕПО

Для того, чтобы понять экономический смысл договора РЕПО, рассмотрим пример. У продавца А в собственности есть 10 тыс. акций на сумму 1 млн. руб. По первой части сделки он передает их в собственность покупателю Б по цене 1 млн. с обязательством выкупить обратно через месяц за 1 млн. 50 тыс. руб. Для покупателя А такая сделка позволяет получить денежные средства на определенный срок и потом вернуть право собственности на ценные бумаги. Покупатель Б в этом случае зарабатывает 50 тыс. руб.

С экономической точки зрения РЕПО имеет общие черты с кредитованием под залог ценных бумаг. При этом договор РЕПО избавляет стороны от процедур, связанных с использованием залога, таких как продажа с аукциона в случае неуплаты долга, потому что права на ценные бумаги уже переоформлены на кредитора по первой части сделки. Причем разница в цене между покупкой и продажей является платой за использование ресурсов, по аналогии с процентными платежами.

Сделки РЕПО используются Банком Россиидля поддержания ликвидности коммерческих банков. Для этих целей ЦБ определяет РЕПО как «сделку по продаже (покупке) ценных бумаг с обязательством последующего выкупа (продажи) через определенный срок по заранее оговоренной цене». На официальном сайте Центрального Банка публикуется список ценных бумаг, которые могут быть использованы для этого вида операций, а также даты и итоги проводимых аукционов.

Кроме того, сделки РЕПО используются для того, чтобы клиенты брокеров могли открывать короткие позиции, то есть продавать те ценные бумаги, которые они не имеют в наличии. Для этого бумаги одалживаются через сделку РЕПО и продаются. После закрытия позиции (обратной покупки ценных бумаг) они возвращаются прежнему владельцу (как правило, самой брокерской компании), и, таким образом, закрывается вторая часть договора РЕПО.

Аналогично можно увеличить сумму инвестирования, например в акции. Предположим, инвестор покупает ценные бумаги эмитента. После этого он продает их по сделке РЕПО – на время. Вырученные средства вновь вкладываются в ценные бумаги. И если цена на них растет, то инвестор зарабатывает дополнительную прибыль. Через определенный период позиция по дополнительно купленным ценным бумагам закрывается, а на полученные деньги завершается сделка РЕПО – ценные бумаги выкупаются обратно.

Дата добавления: 2016-06-13; просмотров: 1474;